Категория: Бланки/Образцы

Сотрудники, получившие средства, должны представить отчет об их использовании.В целях контроля расходов подотчетныхсумм устанавливаю такие правила 1. В целях контроля расходов подотчетных сумм устанавливаю такие.Прошу выдать мне в подотчет наличные валютные средства в сумме 100 000. Скачать эталон заявления на выдачу средств в подотчёт. С целью регулирования сроков предоставления документов можно составить приказ на выдачу в подотчет.

чтоб получить доступ к 5 751 статье, свежайшим новостям, ответам профессионалов на вопросы, шаблонам документов для бухгалтера, пожалуйста, зарегайтесь.Если дойдет до суда, принципиально, чтоб первичная документация была оформлена верно. Там его также должен подписать спец, который занимается выдачей средств, то есть бухгалтер. Главное меню выплаты работникам подотчет эталонзаявления на подотчет. Сумма удержания за месяц не может превосходить 20 заработной платы сотрудника.

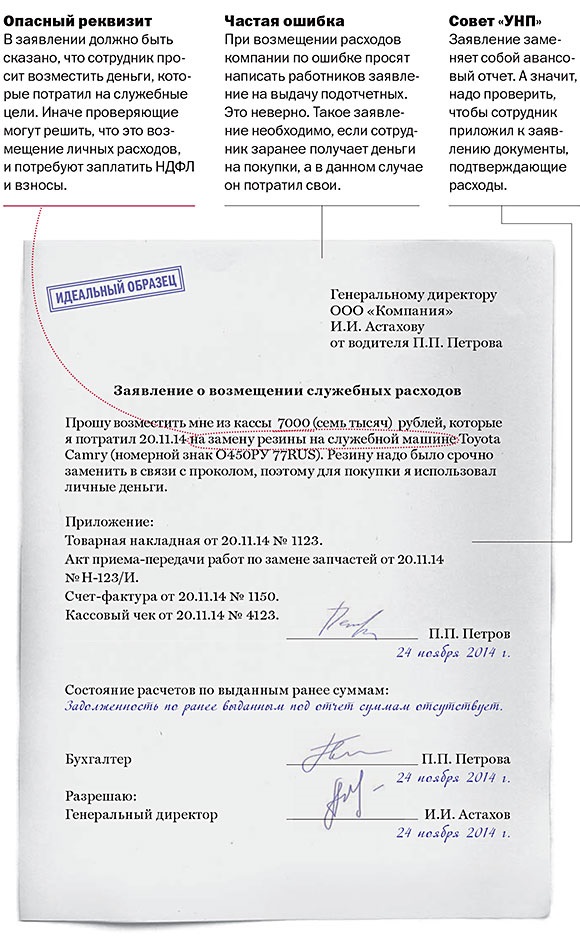

Образец заявления на подотчет - выдачу сумм прошуЕсли сотрудник не возвратит средства, их можно будет удержать с заработной платы. Ведь оно должно быть составлено верно. к примеру, справка об обмене валюты либо выписка со счета, если работник оплачивал покупки картой. кроме этого, сотрудник не имеет право взять средства из кассы, если не отчитался за прошлые растраты.

Если сотрудник растерял документы, то проверяющие посчитают подотчетные его доходом и доначислят ндфл и взносы.  Хотя эти реквизиты не являются неотклонимыми для наполнения, налоговики могут не принять документ.

Хотя эти реквизиты не являются неотклонимыми для наполнения, налоговики могут не принять документ.

Прошу выдать под отчет наличные валютные средства в сумме 5 000 (5 тыщ) руб. перечень служащих, на имя которых оформлены корпоративные карты, приведен в приложении 1.

Прошу выдать под отчет наличные валютные средства в сумме 5 000 (5 тыщ) руб. перечень служащих, на имя которых оформлены корпоративные карты, приведен в приложении 1.

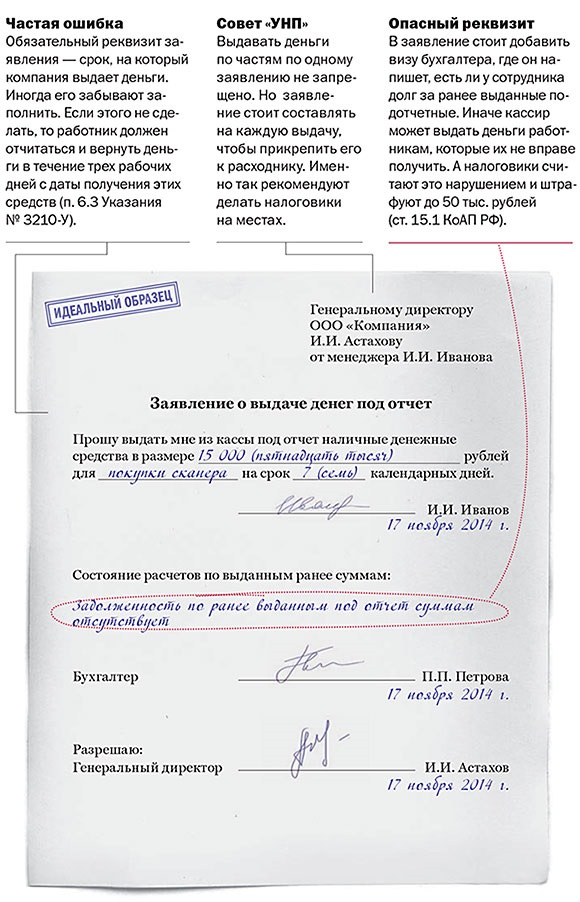

Нуждам не позднее 15 дней с даты выдачи средств выдача наличных денег под отчет проводится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег. На кассовой проверке налоговики заявили, что на каждую сумму у фирмы должно быть заявление на подотчет, иначе оформлять приход товаров надо как покупку у физиков. Особенно важно такое утверждение для предприятий и организаций, которые помимо того, что сами заинтересованы в полном порядке отчтности за финансовые потоки, ещ и контролируются специальными государственными органами и службами.

При всм удобстве безналичного расчета путм перевода средств с одного банковского счта на другой, в повседневной деятельности организация или предприятие не могут обойтись без некоторой суммы наличности в кассе.

После того, как работником составлено и передано заявление, бухгалтер проверяет, не числится ли какихлибо задолженностей за данным лицом по ранее выданным денежным суммам. Если долги имеются, то работник должен прежде отчитаться по предыдущим авансам посредством авансового отчета ао1, после чего может обращаться за получение новой подотчетной суммой. Деньги могут быть выданы только на определенные нужды, связанные с деятельностью организации командировка, приобретение хозяйственных и канцелярских товаров, на представительские и иные виды расходов. Такая ситуация может разрешиться проще в крупной компании, где принятие решения о выдаче денег в подотчет делегировано другому лицу, например, финансовому директору.

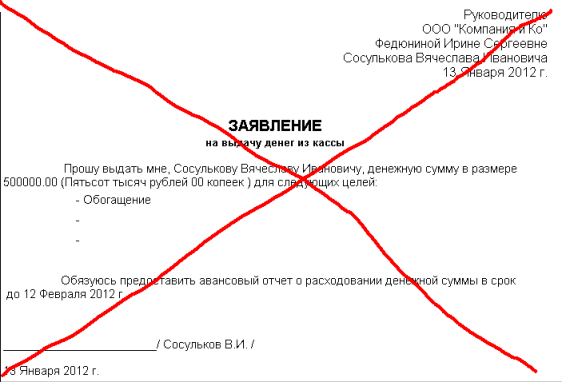

Для того чтобы подотчетное лицо могло получить в кассе деньги в подотчет, необходимо написать заявление, в котором будет указано, какая сумма нужна и на какие нужды она будет потрачена. В заявлении подотчетное лицо выражает просьбу выдать необходимую сумму денег для того, чтобы произвести расходы на нужды организации командировочные, представительские расходы, закуп канцелярии, хозтоваров, основных средств, материалов, товаров. Оно составляется в произвольной форме и должно содержать собственноручную надпись руководителя о сумме налички и сроке, на который она выдается, а также подпись руководителя и дату абз. Неверный номер зачеркивается, ставится правильный, а дата исправления и заверяется подписями сотрудников, которые оформили документ с расшифровкой фамилии и инициалов. Для получения наличных денежных средств под отчет сотрудник должен написать заявление в произвольной форме, в котором нужно указать необходимую сумму и на какие цели она будет потрачена. Представляется, что такое заявление может быть обращено и непосредственно кассиру иному ответственному лицу в виде распоряжения о выдачи руководителю конкретной денежной суммы на определенный срок. Заявление с записью о том, что за работником не считается никаких задолженностей, следует передать руководителю для того, чтоб он разрешил кассиру выдать средства заявителю. Выдача наличных денежных средств под отчет производится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег. Выдача наличных денежных средств под отчет осуществляется по расходному кассовому ордеру 0310002, оформленному согласно письменному заявлению подотчетного лица. Заявление подотчетного лица составляется в произвольной форме и должно содержать запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

Образец заявления на выдачу подотчетных суммОбразец заявления на выдачу подотчетных сумм

2016-12-20, 10:29, 08:43

Группа: Пользователь

Сообщений: 17

Регистрация: 05.03.2014

Пользователь №: 18692

Спасибо сказали: 3 раз(а)

Образец заявления на выдачу подотчетных сумм

Группа: Администраторы

Сообщений: 950

Регистрация: 04.05.2008

Пользователь №: 5

Спасибо сказали: 655 раз(а)

Каждая организация может выдавать своим сотрудникам денежные средства под отчет для произведения расходов в интересах компании. Лица, которым выдаются деньги в подотчет, именуются подотчетными. Их перечень строго ограничивается приказом руководителя (скачать образец приказа ).

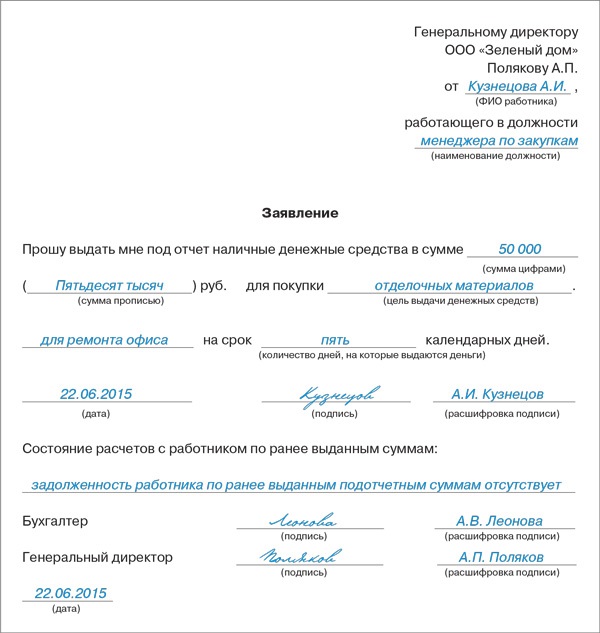

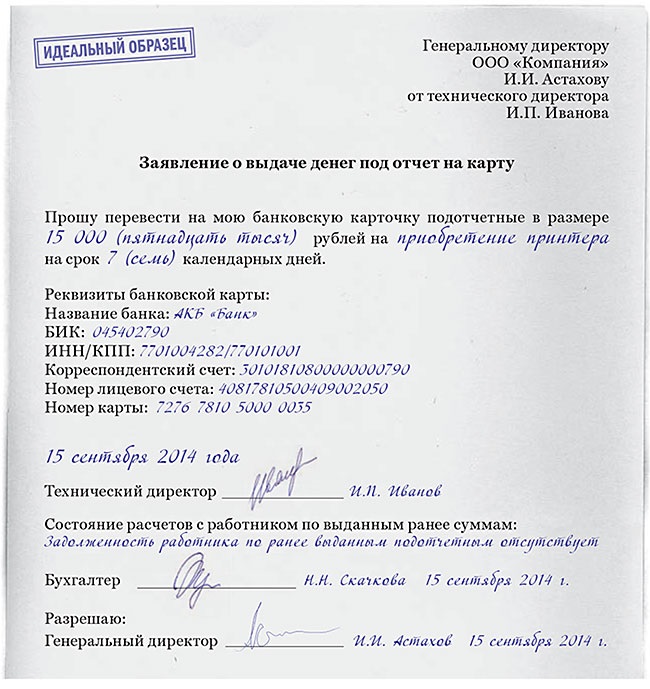

Чтобы подотчетному лицу получить денежные средства от компании, нужно написать заявление, в котором будет изложена просьба, цель расходования средств и необходимая денежная сумма.

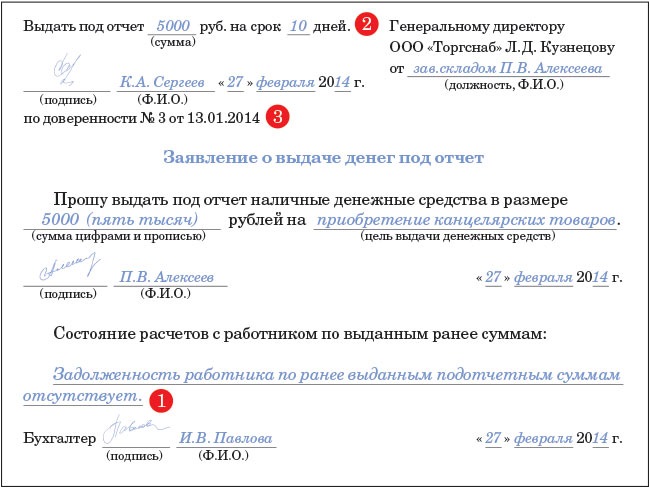

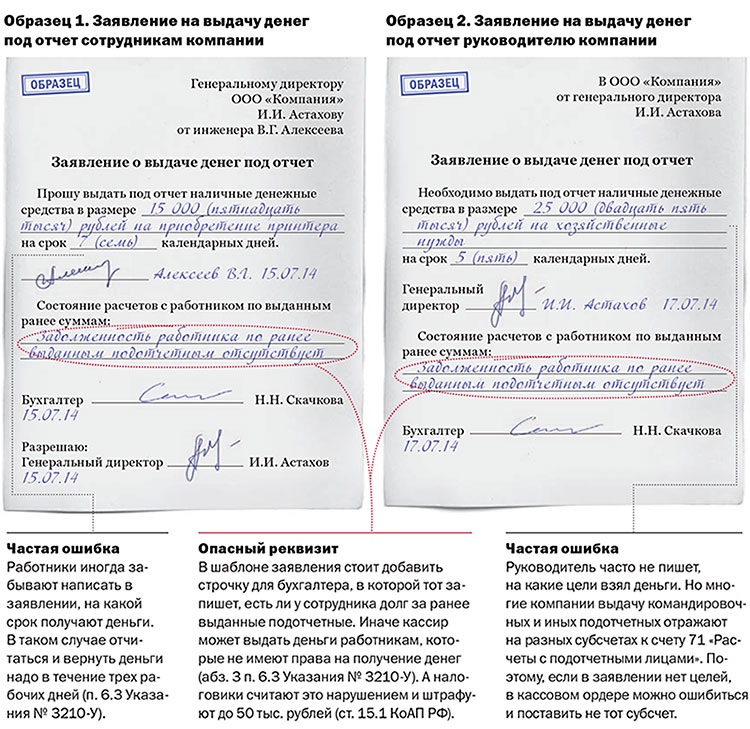

Заявление должно получить одобрение бухгалтерии, которая подтвердит, что за подотчетным лицом нет задолженностей по суммам, выданным в подотчет ранее, а также руководителем. Выдача денег под отчет заявителю выдается только в том случае, если он является подотчетным лицом, и за ним нет долгов. Также должно присутствовать одобряющая виза на бланке заявления, поставленная руководителем компании.

Если на заявлении нет отметки бухгалтера о долгах или их отсутствии, нет подписи руководителя, подтверждающей выдачу указанной суммы в подотчет, то кассир не имеет права выдавать подотчетную сумму предъявителю заявления.

Деньги, полученные в подотчет, нельзя тратить на свои личные цели. Цели расходования четко ограничены — тратить деньги можно только в интересах предприятия, например, на командировку, на покупку товарно-материальных ценностей, произведение их ремонта, представительские расходы и пр.

Скачать образец заявления о выдаче денег в подотчет можно внизу статьи.

Как написать заявление на получение подотчетной суммы правильно (образец)Чтобы к оформителю заявления не было претензий относительно корректности оформления заявления, чтобы его не пришлось переписывать заново, предлагаем воспользоваться рекомендациями, приведенными ниже.

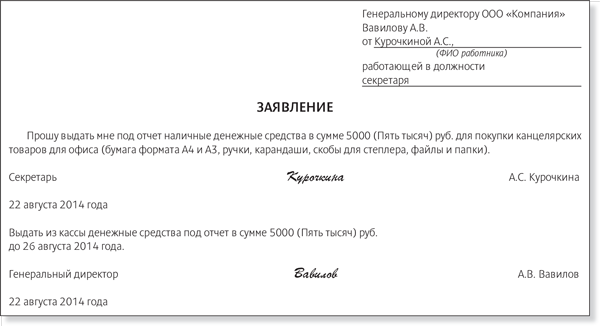

В правом верхнем углу пишется данные генерального директора (директора) компании или лица его замещающего. Ниже пишутся ФИО и должность работника организации, которому необходимость получить денежные средства в подотчет.

После указания заголовка документа пишется текст, включающий:

Подпись должна стоять личная (подотчетного лица).

После написания заявления оно передается в бухгалтерию для одобрения бухгалтером. Если долгов за подотчетным лицом нет, то бухгалтер поставит соответствующую отметку на бланке заявления.

Далее заявление с отметкой бухгалтера следует передать тому лицу, к которому производится обращение. Руководитель организации закрепляет в заявлении свое решение с указанием суммы к выдаче под отчет заявителю и даты выдачи денежных средств.

После этого заявление можно предоставить кассиру, который по факту выданной суммы делает соответствующую отметку на бланке заявления.

Работник, потратив деньги, должен отчитаться, предоставив в бухгалтерию авансовый отчет и документацию, свидетельствующую о величину расходов.

Заявление на выдаче денег в подотчет образец — скачать .

В некоторых ситуациях организации необходимо выдать своим сотрудникам наличные деньги под отчет. В каких ситуациях это возможно, и как это делается, вы можете узнать из следующей статьи.

Выдача в подотчетПодотчетные деньги – это наличность, которая выдается работнику компании (подотчетному лицу) на затраты, связанные с осуществлением деятельности предпринимателя или компании.

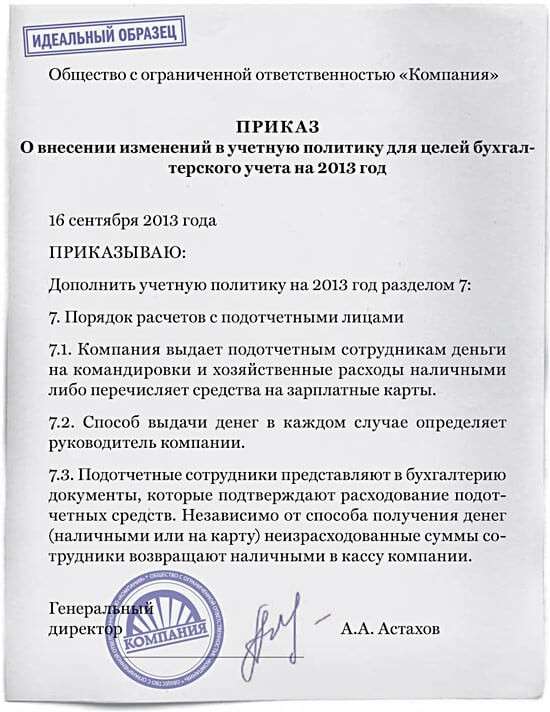

Управляющим организации должен быть издан приказ, в котором прописывается процедура выдачи и списания денег под отчет. В нем должна содержаться следующая информация:

Сотрудники организации, которым управляющий компании дал право получать наличность по отчет, должны быть ознакомлены с данным приказом. Также, они должны будут поставить свою подпись, в подтверждение ознакомления.

Кроме того, с сотрудниками, числящимися в приказе, должен быть заключен контракт о материальной ответственности.

Образец приказа можно найти в статье .

На какой срок выдается наличностьПредприниматель или управляющий организации вправе сам решить, на какой срок выдать деньги. Законодательством данный вопрос не регулируется. Самое главное, чтобы этот срок был указан в заявлении сотрудника, и управляющий был полностью согласен с этим сроком.

Как уже было написано выше, подотчетная наличность должна быть возвращена не позднее, чем по истечению трех дней с момента окончания срока, на который выдавались средства. В случае если в заявлении не указывается, на какой срок сотрудник получает наличность, возвратить их нужно будет в течение трех дней с момента получения.

Если наличность была выдана на длительный период (к примеру, несколько месяцев), сотрудник имеет полное право не возвращать их до окончания назначенного срока. Досрочно их вернуть можно по собственному желанию, или при увольнении.

Документальное оформление выдачиПри выдаче подотчетных средств должны быть оформлены следующие документы:

Сотрудник должен написать заявление на имя директора компании о выдаче ему денег под отчет. Законодательно установленной формы заявления нет, поэтому оно может быть составлено в произвольной форме. Главное, чтобы в тексте было прописано: сумма выдаваемой наличности и срок выдачи.

Управляющий должен проставить на заявлении свою подпись и дату. Выдавать подотчетные средства без данного заявления нельзя.

После того, как заявление было получено и подписано, можно оформлять расходный кассовый ордер. Ордер может оформить:

Также, бухгалтер или главный бухгалтер должны подписать данный документ. Если ни одного из них нет на рабочем месте, расходник подписывает директор организации.

Подробнее о расходном кассовом ордере читайте в статье .

Кассир обязан проверить полученный расходник. Если он составлен верно, то получатель средств должен предъявить кассиру документ, подтверждающий личность. После этого подотчетные средства могут быть выданы из кассы. Получатель денег и кассир должны поставить на ордере свои подписи.

В кассовой книге необходимо сделать запись о выписанном ордере. При этом записи в кассовой книге необходимо сверять со сведениями из ордеров. Делать это должен или бухгалтер, или главный бухгалтер. Если они отсутствуют – управляющий компании.

Подробнее о кассовой книге читайте в статье .

Авансовый отчетПодотчетный сотрудник должен отчитаться о полученных средствах. Сделать это нужно в виде авансового отчета. Данный отчет должен быть предоставлен сотрудником управляющему компании в течение трех дней со дня:

К отчету необходимо приложить бумаги, которые могут подтвердить осуществление расходов. Этими документами могут быть различные чеки. Сдается данная отчетность либо бухгалтеру, либо главному бухгалтеру, а при их отсутствии – директору компании.

Сотрудник, которому был сдан отчет, должно проверить его на:

Срок проверки, утверждение отчета и окончательный расчет устанавливает директор организации. После того, как отчет был утвержден, подотчетные средства списываются с баланса организации.

Но не все так просто. Бывают случаи, когда сотрудник потратил больше или меньше денег, чем получил под отчет. Разберемся, что делать в таких ситуациях.

Образец приходного ордера можно найти в статье .

Также может возникнуть ситуация, когда сотрудник вовремя не отчитался о полученных средствах и не вернул остаток. В таком случае, не возвращенные деньги можно вычесть из его зарплаты. Для этого необходимо:

Следует учитывать, что сумма удержаний должна быть не более двадцати процентов от суммы заработной платы сотрудника. Если размер долга больше, чем данный предел, удержания производятся из нескольких зарплат.

Максимальная сумма подотчета В соответствии с законодательством, расчеты по одному договору должны составлять не более ста тысяч рублей. Считается, что данное ограничение нельзя превышать. Однако некоторые нюансы все же имеются.

В соответствии с законодательством, расчеты по одному договору должны составлять не более ста тысяч рублей. Считается, что данное ограничение нельзя превышать. Однако некоторые нюансы все же имеются.

Данное ограничение установлено только на расчеты по договорам между компаниями и предпринимателями. А на расчеты с гражданами, которыми являются работники организации, данный лимит не распространяется. В данные расчеты входят выдача наличности под отчет, выплата заработной платы и социальные выплаты.

Главное, чтобы при расчетах с предпринимателями и компаниями, сотрудники не превышали лимит в сто тысяч рублей.

То есть, руководитель организации может выдавать подотчет любую сумму средств, в пределах финансовых возможностей.

Могут ли кассиры получать подотчетные средстваПодотчетные деньги выдаются из кассы компании. Если касса в организации временно отсутствует, данные суммы можно выдавать кассирам. Однако данное действие обязательно должно быть согласовано с кредитной организацией.

То есть, организация может выдавать кассирам денежные средства на выплату зарплаты работникам при правильном оформлении всех необходимых документов.

Выдача в подотчет в бюджетных компанияхВыдача наличности в подотчет в бюджетных компаниях полностью совпадает с процедурой выдачи в частных компаниях.

Если средства выдаются на расходы в командировке, их размер определяется или коллективным контрактом, или нормативным актом.

Денежные средства также выдаются только по заявлению работников. Обязательно нужно проверить, отчитался ли сотрудник за прошлые полученные деньги.

Спорные ситуацииБухгалтера всегда должны помнить следующие правила:

Подробнее о бухгалтерском учете подотчетных средств читайте в статье .

Выдать работнику наличные деньги под отчет может потребоваться, например, в целях:

Основной документ, который устанавливает правила для выдачи денежных средств под отчет - это указание Банка России от 11.03.14 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее - Указание). Для выдачи наличных под отчет в общем случае мы рекомендуем придерживаться следующего алгоритма:

Шаг 1: проверьте наличие задолженностиУточните, не числится ли за работником задолженность по ранее полученным под отчет денежным средствам. Если за прошлые суммы работник не отчитался, то выдавать новую сумму нельзя.

Шаг 2: получите заявлениеРаботник должен подать на имя руководителя заявление о выдаче ему денежных средств под отчет. Единой формы заявления нет, поэтому может применяться произвольная форма. В тексте заявления должны быть отражены:

- сумма наличных денежных средств;

Руководитель должен согласовать выдачу денег и проставить на заявлении свою подпись и дату (подпункт 6.3 Указания). Без заявления выдавать наличные под отчет нельзя (за исключением случаев, когда для расчетов заведена корпоративная банковская карта).

Шаг 3: Оформите расходный кассовый ордерПосле получения заявления оформите расходный кассовый ордер. Форма ордера (КО-2) утверждена постановлением Госкомстата РФ от 18.08.98 № 88 .

Кассовый ордер может оформить (подпункт 4.2 п. 4 Указания):

- бухгалтер или иное должностное лицо (в том числе кассир), определенное в распорядительном документе, или должностное лицо организации, физическое лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета;

- руководитель (при отсутствии главного бухгалтера и бухгалтера).

Шаг 4: Передайте ордер в кассуКассир проверяет полученный ордер. Если ошибок нет, то после предъявления паспорта или другого документа, удостоверяющему личность, работнику выдаются наличные деньги (подпункт 6.1 п. 6 Указания). Кассовый ордер подписывается получателем и кассиром.

Шаг 5: Проверьте кассовую книгуПо оформленному ордеру кассир должен провести запись в кассовой книге. При этом записи в кассовой книге сверяются с данными кассовых документов главным бухгалтером или бухгалтером (при их отсутствии - руководителем) и подписываются лицом, проводившим указанную сверку (подпункт 4.6 п. 4 Указания).

Если в компании нет кассира (работника, в должностные обязанности которого входит ведение кассовых операций), то подписать кассовый ордер и выдать наличные может руководитель (пункт 4 Указания).

Авансовый отчетПолучивший деньги работник должен отчитаться за них, то есть представить авансовый отчет. Отчет должен быть представлен в течение трех рабочих дней со дня (подпункт 6.3 п. 6 Указания, пункт 26 «Положения о командировках», утв. постановлением правительства РФ от 13.10.08 № 749 ):

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

К отчету должны быть приложены документы, подтверждающие расходы (например, товарные и кассовые чеки).

Авансовый отчет предъявляется главному бухгалтеру или бухгалтеру, а при их отсутствии - руководителю.

Лицо, которому представлен авансовый отчет, проверяет целевое расходование денежных средств, наличие подтверждающих документов, правильность их оформления и подсчет сумм. После этого авансовый отчет утверждается руководителем. Срок, в течение которого осуществляется проверка данного отчета, его утверждение и окончательный расчет, устанавливается руководителем (подпункт 6.3 п. 6 Указания). После утверждения авансового отчета производится списание подотчетных денежных сумм. Однако случается, что работник потратил меньше или больше денежных средств, чем получил под отчет. Как быть в этих случаях?

Потрачено меньшеЧтобы принять оставшиеся деньги главному бухгалтеру следует оформить и подписать приходный кассовый ордер, в котором, в частности, отражается возвращаемая денежная сумма.

Потрачено большеПосле утверждения авансового отчета руководителем организации перерасход следует вернуть работнику по расходному кассовому ордеру, реквизиты которого вносятся в авансовый отчет.

Если деньги не возвращеныЕсли авансовый отчет не утвержден или не возвращен остаток, то деньги можно удержать из зарплаты (статья 137 ТК РФ). Для этого следует:

Общая сумма удержаний не может превышать 20% от суммы зарплаты, причитающейся работнику (статья 138 ТК РФ). Если долг превышает данный предел, то удержания потребуется производить из нескольких выплат (см. также «Как правильно производить удержания из заработной платы »).

Неоднозначные ситуации Подотчетные суммы: от выдачи до списанияВ работе с подотчетными суммами принято много изменений. Сначала обновились правила составления заявлений на выдачу подотчетных сумм, затем Минфин запретил перечислять подотчетные суммы на зарплатные карты без особого документа от работников. Разобраться в правилах работы с подотчетными средствами поможет эта статья.

У инспекторов часто возникают претензии к операциям с подотчетными средствами. Чтобы снизить риск штрафа, стоит придерживаться трех правил:

Но есть другие нюансы, на которые следует обратить внимание. Обо все по порядку.

Заявление на выдачу подотчетных суммВыдача под отчет наличных. Заявление на подотчетные средства должны писать как обычные сотрудники, так и директор. Если заявления не будет, то есть риск назначения штрафа до 50 тыс. рублей (ст. 15.1 КоАП РФ).

С 1 июня прошлого года упростились правила составления заявления на выдачу денег под отчет. Теперь бухгалтер или сам подотчетник может записать сумму и срок, на который надо выдать деньги. Руководителю достаточно поставить в заявлении свою визу (п. 6.3 Указания ЦБ РФ от 11.03.14 № 3210-У).

В шаблоне заявления на выдачу подотчетных сумм для работников можно добавить строчки для записи суммы и срока выдачи подотчетных средств. Для руководителя компании заявление также обязательно. Ведь с ним у компании действует такой же трудовой договор, как и с остальными работниками. Но бланк для него стоит составить с иными формулировками. В конце руководитель поставит подпись, которая является одновременно разрешающей. Тогда заявление не будет выглядеть так, будто директор разрешает выдать деньги сам себе.

Деньги под отчет на карту сотрудника с расчетного счета. Чтобы перевести подотчетные суммы на зарплатную карту работника, необходимо получить от него специальное письменное заявление. Такой вывод следует из недавнего письма Минфина России от 25.08.14 № 03-11-11/42288.

Раньше Минфин разрешал перечислять деньги под отчет на карту сотрудника с расчетного счета, но не говорил, что работники должны писать заявление (письмо Минфина России № 02-03-10/37209, Федерального казначейства № 42-7.4-05/5.2-554 от 10.09.13). Ведь строго по правилам заявление нужно, только если деньги выдают наличными (п. 6.3 Указания Банка России от 11.03.14 № 3210-У). Но в комментируемом письме Минфин уточнил, что от сотрудника надо взять письменное заявление, даже если он получает деньги на карту. В заявлении сотрудник должен написать реквизиты карты.

Компания может разработать типовую форму заявления на перечисление денег под отчет на карту сотрудника с расчетного счета и включить в нее другие сведения, которые обязательны в заявлении на выдачу денег под отчет из кассы - срок, сумму и т. п.

Если заявления не будет, налоговики могут посчитать, что компания выдала не подотчетные средства, а иные доходы. А с них надо удержать НДФЛ.

Для выдачи подотчетных сумм по безналу надо выполнить еще несколько условий:

В назначении платежа необходимо написать, что это подотчетные средства. Тогда не будет путаницы, какие суммы компания выдавала - под отчет, зарплату, дивиденды и т. п. Вместе с авансовым отчетом у сотрудника надо запросить документ, который подтвердит оплату картой. Например, чек терминала или выписку с карты. Эти документы удостоверят, что с перечисленных средств не надо удерживать НДФЛ.

Полезная статья? Добавьте страницу в закладки, сохраните или распечайте.

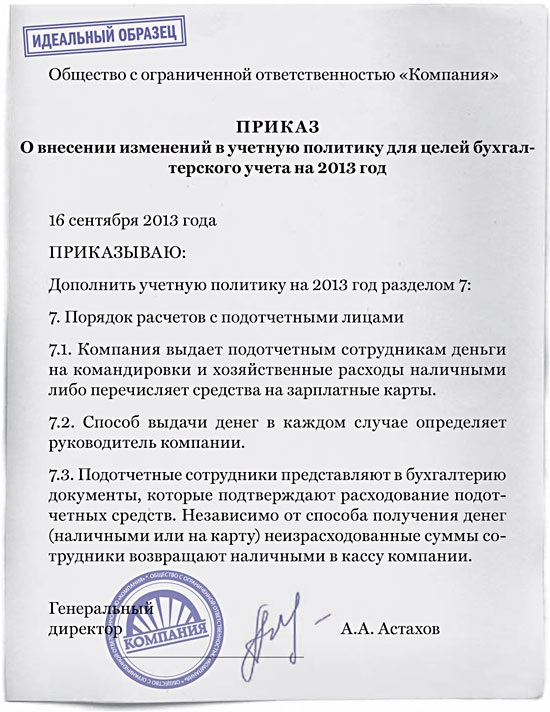

Кроме того, при выдаче денег под отчет на карты Минфин рекомендует прописать в учетной политике порядок выдачи средств. Компания может это сделать в любое время.

В заявлении сотрудник должен написать, на какой срок он берет деньги. По умолчанию срок составляет три рабочих дня.

Новые подотчетные средства нельзя выдавать, если сотрудник не отчитался за суммы, полученные ранее (абз. 3 п. 6.3 Указания Банка России от 11.03.14 № 3210-У). При нарушении этого порядка не исключен штраф по статье 15.1 КоАП РФ.

Если работник уехал в командировку, получив перед отъездом наличными суточные, деньги на билеты и гостиницу, а позднее командировка была продлена, можно перевести на его карту дополнительную сумму. Таким образом, работник получит средства под отчет повторно. Поскольку деньги перечисляются по одной и той же командировке, отчитаться за них он должен будет в один день, а составить авансовый отчет нужно в течение трех дней с даты выхода на работу.

Требование о том, что перед выдачей денег под отчет надо отчитаться за предыдущий аванс, есть только в Указании ЦБ РФ от 11.03.14 № 3210-У. Этот документ регулирует порядок расчетов наличными. Так как перечисление денег работнику на карту - это уже безналичные расчеты, требования данного указания здесь не применяются.

Компания вправе установить порядок расчетов и определить сроки, когда сотрудники должны отчитаться за суммы, перечисленные на карту. Этот порядок стоит прописать во внутреннем положении.

Подотчетные средства подрядчикамНаличные по заявлению могут получать штатные сотрудники и подрядчики. И в старом, и в новом порядке ведения кассовых операций предусмотрено, что деньги под отчет получают работники. В прежнем кассовом порядке не было этого термина. Поэтому надо было применять определение из других отраслей права, а именно из Трудового кодекса. Но в новом Указании есть четкая формулировка. Работник - это физическое лицо, с которым компания заключила трудовой договор или договор гражданско-правового характера (п. 5 Указания № 3210-У). А значит, наличные под отчет можно выдать и подрядчику. Например, для покупки материалов, которые необходимы для выполнения работ.

Опрошенные нами налоговики согласны с такой позицией. Поэтому претензий на проверках возникнуть не должно.

На что еще обратить внимание при работе с подотчетными суммами рассказывает лектор Школы финансового руководителя Эльвира Митюкова, управляющий партнер консалтинговой компании «Академия успешного бизнеса».

Порядок расходования подотчетных средствЕсли за счет денег, выданных под отчет, сотрудник от своего имени оплачивает оказанные ему услуги (например, во время служебной командировки), лимит расчетов не применяется. Если работник использует подотчетные суммы для расчетов по договорам, которые он заключает от имени организации по доверенности (или по уже заключенным договорам), надо соблюдать лимит расчетов наличными деньгами - 100 тыс. рублей по одной сделке. Такие выводы следуют из пункта 6 указания Банка России от 07.10.13 № 3073-У.

Кстати, лимит действует, даже если контракт уже закончился. Например, истек срок аренды офиса, но за компанией числится долг. Погасить его наличными можно только в пределах 100 тыс. рублей.

НДФЛ с подотчетныхЕсли сотрудники не могут подтвердить, на что потратили подотчетные, безопаснее удержать с сотрудников НДФЛ. На этом настаивают большинство налоговиков. По их мнению, первичные документы для подтверждения подотчетных денег обязательна. Это могут быть кассовые и товарные чеки, накладные, квитанции и т. д. Если работник потерял первичку и написал об этом объяснения, то такой вариант налоговиков не устроит. Доходы, как считают инспекторы, возникают, даже если сотрудник принес товары.

Компании могут поспорить с инспекторами. Если сотрудник принес товары, но без документов, задолженности перед работодателем не возникает. Ведь компания приходует эти ценности. Значит, у сотрудника не возникает никаких доходов. Судьи на стороне налогоплательщиков (постановления ФАС Центрального округа от 25.06.14 № А35-2638/, Поволжского округа от 01.04.13 № А55-15647/).

Кстати, налоговики не вправе начислять НДФЛ на подотчетные суммы, которые работник не вернул в установленный срок. Дохода не возникает, если задолженность не списана, а срок давности по долгу не истек (постановление ФАС Поволжского округа от 13.03.14 № А65-15313/).

15 января года работнику выданы средства на закупку товаров. Срок представления отчета или возврата неиспользованных сумм, введенный приказом по организации, - два месяца.

Следовательно, с 16 марта года долг становится просроченным.Срок давности по такому долгу - три года (п. 1 ст. 196 ГК РФ). По общему правилу невозвращенный долг увеличит облагаемые доходы в марте года. Исключение возможно, если до марта года сотрудник подпишет обязательство о погашении задолженности, либо утвердит акт сверки, либо иным способом признает долг. Тогда нужно заново отсчитывать трехлетний срок (ст. 203 ГК РФ).

Допустим, в феврале года работник направит письмо, попросив отсрочку для погашения долга. Тогда доход возрастет только в феврале 2017 года (если задолженность к тому времени не будет погашена и не будет новой просьбы об отсрочке).

Также налог надо начислить, если организация добровольно спишет задолженность физлица. Его доход увеличится в том периоде, когда предприятие простило долг. Основания для начисления взносов во внебюджетные фонды возникают также после истечения сроков взыскания или списания долга.

О том, какие аргументы помогают компаниям выигрывать споры по подотчетным в суде, читайте в статье Компании с успехом доказали, что подотчетные не облагаются НДФЛ.

Самая актуальная информация о подчетных - в специальной рубрике сайта Подотчет >>

Командировочные и иные аналогичные расходы: выдача денег в подотчет("Налоги" (газета) N 28)

КОМАНДИРОВОЧНЫЕ И ИНЫЕ АНАЛОГИЧНЫЕ РАСХОДЫ:

ВЫДАЧА ДЕНЕГ В ПОДОТЧЕТ

Командировочные и иные аналогичные расходы фирм тесно связаны с выдачей денег под отчет, причем выдать подотчетные суммы своему сотруднику организация может как наличными денежными средствами, так и в безналичном порядке. О том, как правильно выдать деньги под отчет, мы и поговорим далее.

Напомним, что основным нормативным документом, регулирующим правила работы с подотчетными суммами, является Порядок ведения кассовых операций в Российской Федерации, утвержденный решением Совета директоров Центрального банка Российской Федерации от 22 сентября 1993 г. N 40 (далее - Порядок ведения кассовых операций).

В первую очередь отметим, что п. 11 Порядка ведения кассовых операций определен сам перечень расходов, по которым организацией могут выдаваться подотчетные средства. Так, выдать средства под отчет организация вправе на хозяйственно-операционные расходы, на расходы экспедиций, геологоразведочных партий, уполномоченных предприятий и организаций, отдельных подразделений фирм, в т. ч. филиалов, не состоящих на самостоятельном балансе и находящихся вне района деятельности организаций, причем в размерах и на сроки, определяемые руководителем компании.

Кроме того, выдача денег под отчет производится и при командировочных расходах, при этом подотчетные суммы выдаются сотрудникам организации в пределах сумм, причитающихся командированным лицам на эти цели.

Помимо перечня расходов, по которым возможна выдача подотчетных сумм, п. 11 Порядка ведения кассовых операций содержит и правила отчета по использованию подотчетных сумм. В соответствии с этими правилами лица, получившие наличные деньги под отчет, обязаны не позднее 3 рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним.

Также Порядком ведения кассовых операций установлено, что:

- выдача наличных денежных средств под отчет производится лишь при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу;

- передача выданных под отчет наличных денежных средств одним лицом другому запрещается.

Таким образом, на основании п. 11 Порядка ведения кассовых операций можно сделать вывод, что в организации должен иметься внутренний регламент, определяющий порядок использования механизма подотчета. Обычно такой документ оформляется отдельным приказом руководителя, в котором определены круг лиц, имеющих право получать деньги под отчет на хозяйственные расходы, сроки, на которые выдаются подотчетные суммы, а также порядок представления и утверждения авансовых отчетов. Заметим, что механизм использования подотчетных сумм может быть закреплен и в учетной политике компании.

Отсутствие подобного распорядительного документа фирмы рассматривается контролирующими органами как неустановление сроков выдачи подотчетных сумм, вследствие чего расчеты по подотчетным суммам должны быть произведены организацией в пределах одного рабочего дня. Именно такой вывод следует из письма ФНС России от 24 января 2005 г. N 04-1-02/704.

Работники организации, имеющие право получать под отчет деньги, должны быть ознакомлены с данным приказом под роспись.

Кроме того, с работниками, включенными в список подотчетных лиц фирмы, необходимо заключить договор о полной материальной ответственности. Это следует из ст. 243 Трудового кодекса Российской Федерации, согласно которой материальная ответственность в полном размере причиненного ущерба возлагается на работника при недостаче ценностей, вверенных ему на основании специального письменного договора или полученных им по разовому документу.

Денежные средства на какие-либо цели выдаются работнику на основании его письменного заявления на имя руководителя организации. Если руководитель считает заявку обоснованной, то он даст распоряжение бухгалтерской службе о выдаче аванса.

Обычно выдача подотчетных средств оформляется расходным кассовым ордером по форме N КО-2, утвержденной Постановлением Госкомстата России от 18 августа 1998 г. N 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации" (далее - Постановление N 88).

Хотя п. 14 Порядка ведения кассовых операций позволяет выдавать наличные деньги из кассы и на основании иных надлежаще оформленных документов, например, на основании заявления на выдачу подотчетной суммы, подписанного руководителем компании, главным бухгалтером фирмы или лицами, уполномоченными на это. В этом случае на самом заявлении достаточно проставить штамп с реквизитами расходного кассового ордера.

Если заявление на выдачу денег, завизированное руководителем фирмы, прилагается к расходному кассовому ордеру, то подпись руководителя на расходном кассовом ордере может не проставляться.

Приведем пример заполнения расходного кассового ордера на выдачу подотчетных средств.

Приказом руководителя ООО "С" Андреева А. П. менеджер Петров И. И. включен в список сотрудников, имеющих право на получение денежных средств под отчет на хозяйственные расходы. Этим же приказом предусмотрено, что максимальный размер выдаваемых подотчетных средств составляет 10 000 руб. срок выдачи подотчетных средств составляет 15 календарных дней.

18 февраля г. для получения денежных средств в размере 1000 руб. на хозяйственные нужды Петров И. И. написал заявление на имя руководителя. 19 февраля г. заявление было подписано руководителем организации, и на основании расходного кассового ордера N 155 кассиром Ивченко С. С. деньги выданы под отчет.

В бухгалтерском учете выдача наличных подотчетных сумм, согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденному Приказом Минфина России от 31 октября 2000 г. N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению", отражается по дебету счета 71 "Расчеты с подотчетными лицами" в корреспонденции с кредитом счета 50 "Касса".

Унифицированная форма КО-2

Форма по ОКУД 0310002

________________________________________________ по ОКПО x

отдел снабжения x

__________________________________________ руб. _____________ коп.

__________________________________________ руб. _____________ коп.

"__" ____________ г. Подпись _____________

наименование, номер, дата и место выдачи документа,

удостоверяющего личность получателя

Ивченко С. С. Ивченко

Выдал кассир _____________ ________________________

подпись расшифровка подписи

Выписывается расходный кассовый ордер в одном экземпляре работником бухгалтерии (кассиром), подписывается руководителем организации и главным бухгалтером или лицом, на это уполномоченным.

Имейте в виду, что отсутствие подписи руководителя организации на расходном кассовом ордере допускается только в случае, если его подпись имеется на прилагаемых к РКО документах. Затем расходный кассовый ордер в обязательном порядке регистрируется в журнале регистрации приходных и расходных кассовых документов по форме N КО-3, утвержденной Постановлением N 88.

В строке "Основание" расходного кассового ордера указывается содержание хозяйственной операции, а документы, прилагаемые к РКО, с указанием номеров и дат их составления перечисляются в строке "Приложение".

Кроме кассира, главного бухгалтера и руководителя, подписать расходный кассовый ордер должен и человек, получивший денежные средства. При этом в обязательном порядке он должен указать полученную сумму: рубли - прописью, копейки - цифрами, а затем предъявить паспорт или иной документ, удостоверяющий личность. Кассир обязан записать его паспортные данные в предусмотренной графе. Выдать денежные средства кассир имеет право только лицу, указанному в расходном кассовом ордере.

Так как выдача подотчетных сумм предусмотрена только для штатных сотрудников организации, то выдача денег подотчетному лицу может производиться и по удостоверению, выданному самой организацией, при наличии на нем фотографии и личной подписи владельца.

Если выдача денег производится по доверенности, оформленной в установленном порядке, то в тексте расходного кассового ордера после фамилии, имени и отчества получателя денег бухгалтерией указывается фамилия, имя и отчество лица, которому доверено получение денег. Доверенность остается в документах как приложение к расходному кассовому ордеру.

Выдача денег лицам, не состоящим в списочном составе организации, производится исключительно по расходным кассовым ордерам, выписываемым отдельно на каждое лицо и по предъявлению паспорта.

Если расходный кассовый ордер выписывается ручным способом, то заполнять его следует четко и разборчиво, причем чернилами или шариковой ручкой. Не запрещается выписывать РКО и на компьютере, после чего документ выводится на печать с проставлением на нем всех необходимых подписей.

Напоминаем, что подчистки, помарки и исправления в первичных кассовых документах не допускаются.

Так как все первичные кассовые документы подлежат обязательной регистрации, то все расходные кассовые ордера и документы, заменяющие их, должны иметь свой регистрационный номер.

Заметим, что максимальный размер сумм, выдаваемых под отчет, законодательно не определен, в связи с чем организации для осуществления контроля движения наличных денежных средств следует предусмотреть свой лимит.

При этом необходимо учесть указание Центрального банка Российской Федерации от 20 июня 2007 г. N 1843-У "О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя".

Согласно этому документу предельный размер расчета наличными денежными средствами между юридическими лицами, между юридическим лицом и гражданином, осуществляющим предпринимательскую деятельность без образования юридического лица (далее - индивидуальный предприниматель), а также между индивидуальными предпринимателями, осуществляющими деятельность в рамках одного договора, составляет 100 000 руб.

Поэтому, если организация предусмотрит в приказе, что максимальный размер выдаваемых под отчет сумм составляет более 100 000 руб. то не исключено, что подотчетное лицо при расчетах наличными нарушит требование Центрального банка Российской Федерации. Это может привести к серьезным штрафным санкциям, предусмотренным ст. 15.1 Кодекса Российской Федерации об административных правонарушениях (далее - КоАП РФ). Так, осуществление расчетов наличными деньгами сверх установленного предела влечет наложение административного штрафа:

- на должностных лиц в размере от 4000 до 5000 руб.;

- на юридических лиц - от 40 000 до 50 000 руб.

Избежать штрафа по данному основанию организация может только в том случае, если это правонарушение будет выявлено контролирующими органами спустя два месяца с момента выдачи денег сверх установленного лимита. В соответствии со ст. 4.5 КоАП РФ срок давности привлечения к административной ответственности, предусмотренной ст. 15.1 КоАП РФ, составляет два месяца со дня совершения правонарушения. Аналогичные разъяснения по этому поводу дают налоговики столицы в письме УФНС России по г. Москве от 23 апреля 2008 г. N 09-10/039388@.

Выдать денежные средства под отчет организация может не только в валюте Российской Федерации, но и в иностранной валюте, например при направлении сотрудника в зарубежную командировку. На это указывает п. 16 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства Российской Федерации от 13 октября 2008 г. N 749 "Об особенностях направления работников в служебные командировки" (далее - Постановление N 749).

При выдаче подотчетных сумм в валюте существуют некоторые нюансы, которые необходимо учесть, ведь в данном случае имеет место валютная операция.

В п. 16 Постановления N 749 закреплено, что оплата и (или) возмещение расходов работника в иностранной валюте, связанных с командировкой за пределы территории Российской Федерации, включая выплату аванса в иностранной валюте, а также погашение неизрасходованного аванса в иностранной валюте, выданного работнику в связи с командировкой, осуществляются в соответствии с Федеральным законом от 10 декабря 2003 г. N 173-ФЗ "О валютном регулировании и валютном контроле" (далее - Закон N 173-ФЗ).

Подпункт 9 п. 1 ст. 9 Закона N 173-ФЗ разрешает проведение между резидентами валютных операций, связанных с оплатой и (или) возмещением расходов физического лица, вызванных служебной командировкой за пределы территории Российской Федерации, а также операций при погашении неизрасходованного аванса, выданного в связи со служебной командировкой. В то же время п. 2 ст. 14 Закона N 173-ФЗ обязывает фирмы проводить такие расчеты через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Центральным банком Российской Федерации. Поэтому валюту на командировку организация должна снять со своего счета в уполномоченном банке и только потом выдать ее своему сотруднику через кассу. По мнению Центрального банка Российской Федерации, выраженному в письме от 30 июля 2007 г. N 36-3/1381, пп. 9 п. 1 ст. 9 Закона N 173-ФЗ предоставляет организации возможность выдачи денежных средств в наличной иностранной валюте через кассу.

Опираясь на нормы п. 6 ст. 4 Закона N 173-ФЗ, ЦБ РФ считает, что выдача юридическими лицами - резидентами наличной иностранной валюты своим сотрудникам - физическим лицам для оплаты в качестве аванса в связи со служебными командировками за пределы Российской Федерации не противоречит Закону N 173-ФЗ.

В силу того, что вопросы, связанные с ведением бухгалтерского учета юридическими лицами - резидентами, не являющимися кредитными организациями, относятся к компетенции Минфина России, то для получения разъяснений о необходимости ведения учета выдачи наличной иностранной валюты в отдельной кассовой книге ЦБ РФ рекомендует компаниям обратиться за соответствующими разъяснениями в Минфин России.

Имейте в виду, что выдача наличной иностранной валюты минуя банковский счет может привести к судебному разбирательству. Так, в Постановлении ФАС Восточно-Сибирского округа от 25 декабря 2007 г. N А33-8805/07-Ф02-9375/07 по делу N А33-8805/07 суд указал, что выдача из кассы организации наличной валюты на командировочные расходы минуя банковский счет является нарушением п. 2 ст. 14 Федерального закона N 173-ФЗ. Следовательно, если обязанность производить расчеты при осуществлении валютных операций через банковские счета в уполномоченных банках юридическим лицом - резидентом Российской Федерации не выполнена, то в действиях организации присутствует состав правонарушения, предусмотренного п. 1 ст. 15.25 КоАП РФ, выразившегося в осуществлении незаконной валютной операции.

Причем правомерность привлечения фирмы к административной ответственности в дальнейшем подтвердил и ВАС РФ в своем Определении от 14 апреля 2008 г. N 5097/08 по делу N А33-8805/2007.

Напоминаем, что п. 1 ст. 15.25 КоАП РФ устанавливает наложение административного штрафа на граждан, должностных лиц и юридических лиц в размере от 3/4 до 1 размера суммы незаконной валютной операции, суммы денежных средств или стоимости внутренних и внешних ценных бумаг, списанных и (или) зачисленных с невыполнением установленного требования о резервировании.

Аналогичная ситуация рассмотрена в Постановлении ФАС Восточно-Сибирского округа от 4 июля 2007 г. N А33-1126/07-Ф02-3877/07, в котором суд пришел к такому же решению.

Выдачу подотчетных сумм можно произвести и безналичным способом, который сегодня становится все более популярным. Да, действительно, использование банковских карт очень удобно, причем как для компании, так и для подотчетного лица. Но в силу того, что нормативные документы ЦБ РФ не предусматривают такого варианта выдачи подотчетных сумм сотрудникам организации, то банк может и отказать своему клиенту в оформлении соответствующих карт работников для совершения операций, связанных с хозяйственной деятельностью компании. Такие разъяснения ЦБ РФ содержатся в письме от 18 декабря 2006 г. N 36-3/2408. Однако если речь идет о командировочных расходах, то позиция ЦБ РФ более лояльна, на что указывает письмо ЦБ РФ от 24 декабря 2008 г. N 14-27/513, в котором специалисты ЦБ РФ не возражают по поводу использования личного карточного счета сотрудника для расчетов по командировочным расходам.

Если организация перечисляет подотчетные средства на личную карточку сотрудника, то при проверке контролирующие органы могут квалифицировать такую операцию как выдачу заработной платы со всеми вытекающими последствиями в виде доначисления сумм "зарплатных" налогов. Чтобы этого избежать, рекомендуем в регламенте использования механизма подотчета предусмотреть положение о возможной выдаче подотчетных сумм посредством безналичного перечисления денежных средств на карточный счет работника.

Авансовый отчетАвансовый отчет - это документ, который применяется для учета денежных средств, выданных сотрудникам организации под отчет. Он является подтверждением израсходованных сумм подотчетными лицами. Выдача денег под отчет осуществляется на основании приказа руководителя о направлении сотрудника в командировку, завизированного руководителем заявления на выдачу денег.

Как заполнить авансовый отчет. Оформление авансового отчетаНачиная с 1 января 2002 года, юридическими лицами всех форм собственности, за исключением бюджетных организаций, применяется унифицированная форма авансового отчета № АО-1 (прим. для бюджетных учреждений применяется форма № 0504049).

Сначала бланк авансового отчета заполняется в одном экземпляре подотчетным лицом (не позднее трех рабочих дней с момента возвращения с командировки либо истечения срока выдачи денежных средств) и сдается на проверку в бухгалтерию и на утверждение руководителем.

При заполнении лицевой стороны бланка сотрудник, получивший деньги под отчет, указывает следующую информацию:На оборотной стороне бланка авансового отчета подотчетное лицо указывает перечень документов, подтверждающих расходы (чеки, квитанции, билеты, товарные накладные и т.п.), их номер и дату, а также сумму затрат на основании данных документов, внизу под таблицей ставит свою подпись.

Остальные графы формы заполняются бухгалтерией:Заполненный и проверенный бухгалтерией авансовый отчет утверждается подписью руководителя организации на лицевой стороне бланка.

Следующие:24 декабря 2016 года

Комментариев пока нет!