Категория: Бланки/Образцы

Декларация 3-НДФЛ сдается физическим лицом в случае получения им дохода, облагаемого данным налогом. В частности, сдать декларацию 3-НДФЛ необходимо в случае перехода права собственности на имущество в результате его реализации (продажи) и получения при этом фактического дохода. В Вашем случае при дарении имущества и отчуждении имущества банку в счет погашения кредита реализации имущества не происходит, дохода у физического лица не возникает. Следовательно, обязанности по сдаче декларации 3-НДФЛ в таких случаях у физического лица нет.»

Из рекомендации Ольги Красновой. директора БСС «Система Главбух», Валентины Акимовой, государственного советник налоговой службы РФ III ранга

Как составить и сдать декларацию по форме 3-НДФЛ

Декларация по форме 3-НДФЛ нужна в двух случаях. Первый из них: когда гражданин должен заплатить налог с полученных им доходов самостоятельно, то есть без участия работодателя. При этом отчитаться в такой ситуации по форме 3-НДФЛ обязательно в строго установленные сроки.

И второй случай, когда понадобится заполнить форму 3-НДФЛ. гражданин хочет частично возместить из бюджета сумму уплаченного налога. Например, ту, которая соответствует расходам, потраченным им на обучение, лечение или на покупку собственного жилья. Иначе говоря, если гражданин желает заявить о социальном и имущественном вычетах. Для такой добровольной сдачи конкретных сроков нет.

В любом случае декларацию заполняйте по форме 3-НДФЛ. которая действует в том периоде, за который получен доход или заявлены налоговые вычеты. В частности, отчитываясь за 2014 год, используйте бланк, утвержденный приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671. А за более ранние периоды берите формы в соответствии с таблицей:

Приказ ФНС России, которым утверждена форма декларации

Кто должен сдать декларацию

В обязательном порядке сдавать декларацию по форме 3-НДФЛ должны те граждане, которые самостоятельно рассчитывают и платят НДФЛ в бюджет. Это, во-первых, все предприниматели на общей системе налогообложения. Во-вторых, резиденты. которым поступают доходы от источников за пределами России. И, в-третьих, граждане, которые получили доходы, продав собственное имущество, выиграв в лотерею (или в ряде других случаев). Полный их перечень прописан в статьях 227 –228 Налогового кодекса РФ (п. 5 ст. 227. п. 6 ст. 227.1. п. 3 ст. 228 НК РФ).

Сдавать декларацию необходимо даже тогда, когда доплачивать в бюджет ничего не нужно. То есть если в итоге расчета налоговая база равняется нулю. Например, если при продаже автомобиля его стоимость полностью перекрылась имущественным налоговым вычетом. Ведь налоговую инспекцию все равно нужно уведомить, по каким причинам налог доплачивать не надо. Именно для этих целей будет служить нулевая декларация.

Не нужно подавать декларацию, если у человека в течение отчетного года вообще не было доходов, с которых НДФЛ он должен уплатить самостоятельно. Или если операции вообще не подлежат налогообложению (например, если человек продал имущество, которым владел более трех лет).

Предприниматели на общей системе должны сдавать декларацию независимо ни от чего (ст. 229 НК РФ ). Освобождения от подачи нулевой декларации Налоговый кодекс для них не содержит.

Такой вывод следует из положений пункта 1 статьи 229 Налогового кодекса РФ.

2. Письмо Минфина России от 18.04.2014 № 03-04-07/18023

Об уплате налога на доходы физических лиц в случае прекращения обязательства залогодателя по ипотеке

В соответствии со статьей 34.2 Налогового кодекса Российской Федерации Департамент налоговой и таможенно-тарифной политики в отношении вопроса уплаты налога на доходы физических лиц в случае прекращения обязательства залогодателя по ипотеке разъясняет следующее.Согласно статье 3 Федерального закона от 16.07.98 № 102-ФЗ "Об ипотеке (залоге недвижимости)" (далее - Федеральный закон) ипотека обеспечивает уплату залогодержателю основной суммы долга по кредитному договору или иному обеспечиваемому ипотекой обязательству полностью либо в части, предусмотренной договором об ипотеке. Если в договоре об ипотеке указана общая твердая сумма требований залогодержателя, обеспеченных ипотекой, обязательства должника перед залогодержателем в части, превышающей эту сумму, не считаются обеспеченными ипотекой, за исключением требований, основанных на подпунктах 3 и 4 пункта 1 статьи 3 или на статье 4 Федерального закона. Пунктом 5 статьи 61 Федерального закона предусмотрено, что если залогодержатель в порядке, установленном Федеральным законом, оставляет за собой предмет ипотеки, которым является принадлежащее залогодателю жилое помещение, а стоимости жилого помещения недостаточно для полного удовлетворения требований залогодержателя, задолженность по обеспеченному ипотекой обязательству считается погашенной и обеспеченное ипотекой обязательство прекращается. Таким образом, в случаях, когда обязательство залогодателя прекращается в силу закона, разница между суммой требований залогодержателя, обеспеченных ипотекой, и стоимостью жилого помещения не является объектом обложения налогом на доходы физических лиц.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

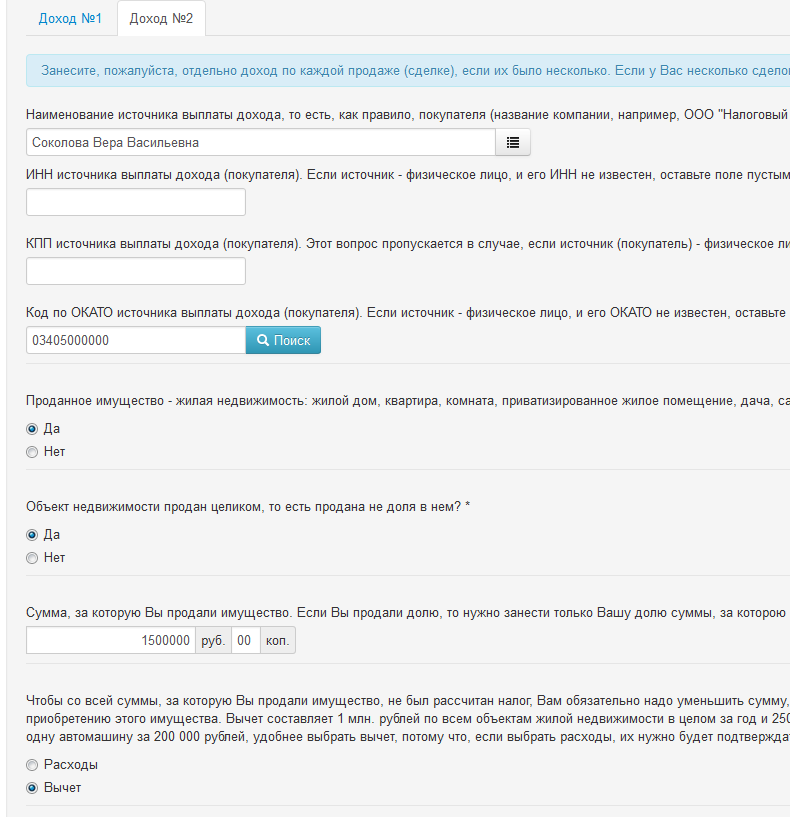

Пример декларации 3-НДФЛ

при дарении имущества

В данном разделе Вы можете ознакомится с примером по заполнению налоговой декларации по доходам физических лиц по форме 3-НДФЛ при дарении имущества.

Декларация по ф.3-НДФЛ состоит из большого количества страниц и поэтому представляет собой достаточно сложный документ, в заполнении которого трудно разобраться неподготовленному человеку.

В случае же неверного заполнения декларации по ф. 3-НДФЛ, вы в лучшем случае потратите время на повторную поездку в налоговую инспекцию для исправления ошибок в своей декларации 3-НДФЛ, а в худшем случае Вы не сможете воспользоваться полагающимся Вам налоговым вычетом.

В связи с этим мы рекомендовали бы вам обращаться за заполнением налоговой декларации по форме 3НДФЛ к специалисту.

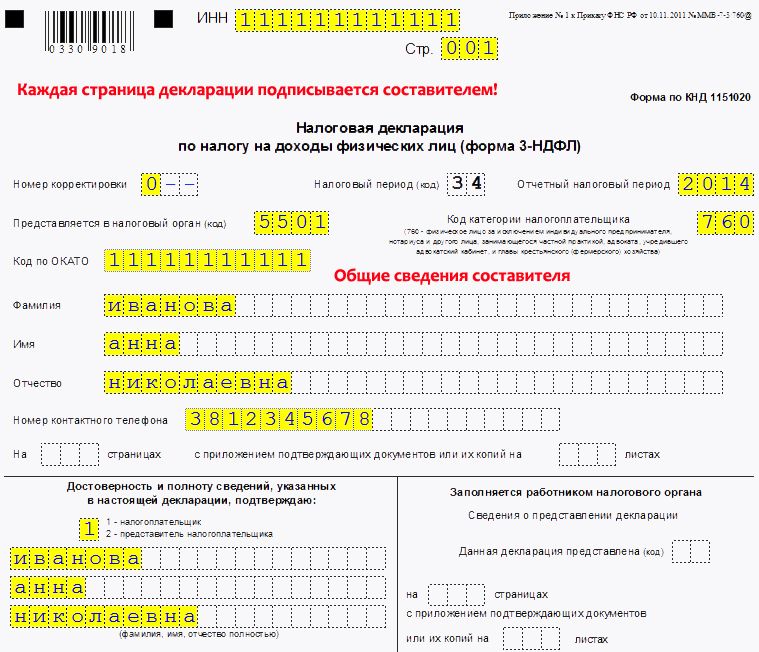

Образец заполнения титульного листа декларации 3-НДФЛ

Образец заполнения титульного листа декларации 3-НДФЛ

Образец заполнения Раздела 1 декларации 3-НДФЛ

(расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13%)

Образец заполнения Раздела 6 декларации 3-НДФЛ

(суммы налога, подлежащие уплате (доплате в бюджет/возврату из бюджета)

Образец заполнения Лист А декларации 3-НДФЛ

(доходы от источников в Российской Федерации, облагаемые налогом по ставке 13% )

У Вас есть вопросы? Звоните, консультация бесплатно!

Заполнить налоговую декларацию по ф. 3-НДФЛ составляетот 650 рублей. Стоимость работы рассчитывается исходя из трудоемкости работ по решению Вашей задачи.

При подготовке налоговой деклараций по форме 3-НДФЛ более чем за 1 год на каждый последующий комплект документов предоставляется скидка 50%.

Подробнее ознакомится с ценами на услуги по заполнению и сдаче в налоговую инспекцию декларации по ф.3-НДФЛ можно в разделе "Цены на услуги".

Декларация 3-НДФЛ за 2016 год сдается по новой форме.

Приказ ФНС от 10.10.2016 №ММВ-7-11/552@ вносит изменения в форму декларации 3-НДФЛ которая предназначена для заполнения отчета по доходам, полученным в 2016 году.

Матвыгода от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными на новое строительство либо приобретение жилья в налогооблагаемый доход не включается при условии наличия подтвержденного ИФНС права на имущественный вычет

В случае продажи квартиры, находившейся в собственности налогоплательщика менее 3 лет расходы на оплату услуг агента по поиску и приобретению квартиры, а также расходы, связанные с оформлением права собственности на нее, не относятся к расходам, связанным с приобретением жилья

Минфин напомнил, что в случае дарения недвижимого имущества (доли в квартире) величина полученной одаряемым физлицом экономической выгоды, учитываемой при исчислении НДФЛ, определяется рыночной стоимостью полученного в дар имущества

В соответствии со статьей 210 Налогового кодекса Российской Федерации при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды.

Перечень доходов, не подлежащих налогообложению налогом на доходы физических лиц, определен статьей 217 НК РФ.

Так, согласно п. 18.1 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено данным пунктом.

При этом доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Для лиц, не поименованных в этом пункте ст. 217 НК РФ, освобождение от уплаты налога не предусмотрено.

При этом ст. 229 НК РФ определено, что налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению в соответствии со ст. 217 НК РФ.

Налоговым законодательством не предусмотрено освобождение от налогообложения доходов в денежной или натуральной формах, полученных физическим лицом (одаряемым), в случае, если даритель и одаряемый не являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации.

Таким образом, если даритель и одаряемый являются членами семьи и (или) близкими родственниками, то налог на доходы физических лиц не уплачивается и налоговая декларация не подается.

Если же даритель и одаряемый не являются членами семьи и (или) близкими родственниками, то такие физические лица обязаны представить налоговую декларацию по форме № 3-НДФЛ в налоговый орган по месту учета в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом и самостоятельно произвести исчисление и уплату налога на доходы физических лиц. Уплата налога производится в срок не позднее 15 июля года, следующего за истекшим налоговым периодом

На практике нередки случаи, когда граждане, получившие в дар ценное имущество, задаются вопросом: нужно ли в данной ситуации сообщать об этом в налоговую службу и подавать декларацию.

В основном, люди задаются таким вопросом, когда в дар переходит недвижимое имущество или автомобиль. Вопрос очень актуален, поэтому следует остановиться на его основных нюансах.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

8 (800) 333-45-16 доб.214

Федеральный номер ( звонок бесплатный для всех регионов России )!

В соответствии с налоговым законодательством Российской Федерации, любой доход, который получил гражданин, облагается налогом в размере тринадцати процентов от его суммы. Субъект налогообложения – лицо, которое постоянно проживает в России 183 дня в году и более.

Именно поэтому, то имущество, которое перешло в дар (основанием выступает договор дарения), является доходом и, значит, налог платить придется абсолютно всем лицам (включая инвалидов и несовершеннолетних детей). Даже если у субъекта нет средств на уплату налога, государство это совершенно не беспокоит.

Статья 217 Налогового кодекса РФ описывает доходы, которые налогами не облагаются. К таковым кодекс относит доходы, получаемые от других граждан путем дарения в денежной либо натуральной форме. Но есть существенное исключение: уплатить налог придется за недвижимость, транспортные средства и ценные бумаги.

Требуется ли согласие супруга на дарение квартиры?

Требуется ли согласие супруга на дарение квартиры?

О декларации 3 НДФЛ при дарении квартиры родственнику читайте тут.

Однако дарение не облагается налогом, когда даритель и одаряемые приходятся друг другу близкими родственниками, согласно Семейному кодексу РФ.

К таковым СК РФ относит родителей, детей (включая усыновителей и усыновленных), дедушек, бабушек, внуков, братьев и сестер (последние могут быть как полнородными, так и неполнородными).

Граждане, не указанные в данной статье Налогового кодекса РФ, будут уплачивать налог на общих основаниях. Обратим внимание, что согласно той же статье 229 НК РФ, субъект налогообложения вправе не указывать в декларации доходы, которые не подлежат обложению налогом (по уже упоминаемой ст. 217 НК).

Иных оснований для освобождения от уплаты налогов, кроме как состояние в близком родстве, действующее законодательство РФ не предусматривает.

В таком случае, налоговая декларация по форме №3-НДФЛ представляется в соответствующий налоговый орган по вашему месту жительства.

Декларацию нужно представить до 30 апреля года, который идет за истекшим налоговым периодом. Налог на доходы физических лиц вы обязаны будете уплатить до 15 июля года, который следует за истекшим налоговым периодом.

Как заполнить декларацию при дарении квартирыКак мы уже выяснили, значительные денежные суммы, а также дорогое движимое и недвижимое имущество в конкретных случаях, установленных законом, облагается налогом. Именно поэтому важно уяснить основные правила составления налоговой декларации по уже упоминаемой нами форме №3-НДФЛ.

Как правило, сначала кажется, что лицам, не имеющим специальных познаний в юридической или финансовой сфере, будет непросто осилить заполнение такого документа. На самом деле, все не так трудно, как кажется. А нужен вам будет лишь бланк декларации указанной формы.

Теперь рассмотрим правила заполнения налоговой декларации более подробно:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

8 (800) 333-45-16 доб.214

Федеральный номер ( звонок бесплатный для всех регионов России )!

Доходы ФЛ при получении дара не подлежат налогообложению тогда, когда даритель и одаряемый являются членами семьи или близкими родственниками, к которым причисляют супругов, родителей и детей, в том числе усыновителей и усыновленных, дедушек и бабушек, внучат, полнородных и неполнородных (с общим родителем) братьев и сестер. В целях НДФЛ для доказательства родства или степени принадлежности к семье в территориальную ИФНС по месту регистрации одаряемые - получатели дохода должны принести подтверждающие документы.

Если одаряемый не признан близким родственником дарителя, тогда ФЛ, получившее в дар недвижимость или автомобиль, должно заполнить и направить в ИФНС в срок до 30 апреля года, следующего за годом получения дара, декларацию и оплатить НДФЛ. Такой налог исчисляют по ставке тринадцать процентов от стоимости полученного в дар имущества. Стоимость, с которой будет рассчитан налог, обычно равна договорной цене подаренного имущества. МИФНС часто проверяет точность договорной цены такого имущества.

Доходы ФЛ, в том числе от дара, не зависит от возраста ФЛ и подлежат налогообложению для любого возраста. К несовершеннолетним детям в равной степени со взрослыми применимо законодательство о налогах и сборах, в частности, посредством законных представителей, которыми могут быть их родители, усыновители, опекуны и попечители.

От имени ребенка, не достигшего восемнадцати лет, получившего любой доход, в том числе от дарения, облагаемый НДФЛ, декларацию о доходах ФЛ и оплату налога от имени малыша оформляет и подает законный представитель.

Налоговая ответственность возлагается на законного представителя лица, не достигшего восемнадцати лет.

Доход от продажи полученного в дар жилья, ТС со сроком владения более трех лет, не облагается НДФЛ и не декларируется.

Право собственности на такую недвижимость или ТС у одаряемого наступает со дня перехода права собственности.

При продаже полученной в дар квартиры со сроком владения менее трех лет, ФЛ обязано подать декларацию, задекларировав источник дохода и рассчитав с такого дохода налог по ставке тринадцать процентов. В этом случае ФЛ можно воспользоваться имущественным вычетом в размере один млн. руб. для уменьшения налогооблагаемой базы.

Напомним, что применить такой вычет смогут лишь налоговые резиденты России.

Специалисты ААА-Инвест выполнят для Вас услуги заполнения декларации по форме 3-НДФЛ и помогут оптимизировать налогообложение.

Узнать больше