Категория: Бланки/Образцы

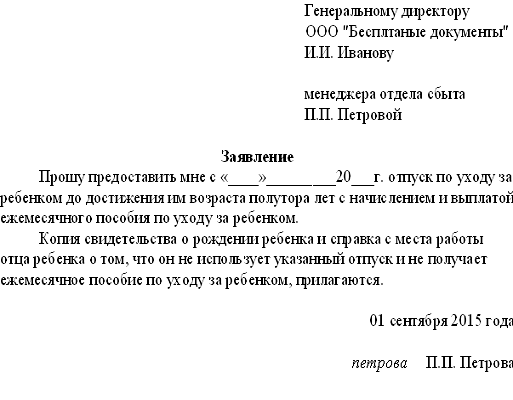

В связи с тем, что определенной формы для оформления заявления законодательством не предусмотрено, структура документа может быть одинаковой для всех типов заявлений.

Документ пишется на имя официального работодателя от имени сотрудника предприятия. По тексту необходимо отразить суть обращения, о предоставлении отпуска по уходу за ребенком до 3 лет с такой-то даты по такую-то дату. В конце заявления, после перечисления документов, дающих право на это отпуск, проставляется подпись и дата.

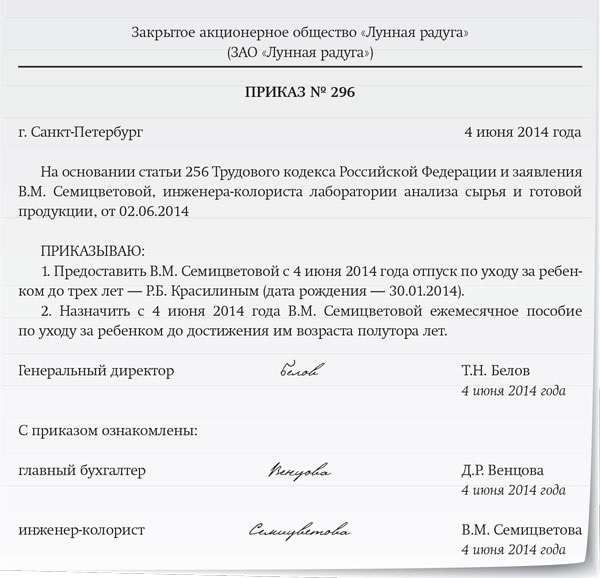

Как указать продолжительность отпускаТрудовым кодексом не предусмотрено предоставление отпуска по уходу за ребенком до 1,5 лет, а только до трех. Поэтому правильно писать в заявлении «отпуск до трех лет». А когда декретница решит выйти на работу, то написать отдельное заявление на досрочное прерывание отпуска по уходу за ребенком.

Когда писать заявление на отпуск по уходу за ребенком до 1.5 летЗаявление на декретный отпуск пишется сразу как заканчивается отпуск по беременности и родам.

Использовать отпуск можно частями и любому из родственников ребенка. Сотрудница имеет право прервать отпуск, а потом снова подать заявление на него. На период работы она не получает пособие, а только зарплату.

Если сотрудница хочет сохранить пособие, то выходить нужно на неполный рабочий день или на работу на дому.

При рождении ребенка родители имеют право получать ежемесячное пособие, размер которого зависит от наличия официальной работы и заработка родителя. Получать его может любой из родителей по месту своей работы или в органах соцзащиты, если родители официально не работают.

Если оба родителя имеют постоянное место работы, то любой из них может написать заявление на получение ежемесячного пособия по уходу за ребенком до 1,5 лет, при этом второй родитель должен по своему месту работы получить справку о том, что ему это пособие не начислялось и не выплачивалось.

Справка с места работы прикладывается к заявлению вместе со свидетельством о рождении ребенка.

Как правило, отпуск по уходу за ребенком оформляет мать ребенка, она же получает ежемесячно пособие. При этом справку с места работы должен получить отец для предъявления ее по месту работы матери.

Размер пособия определяется на основании доходах, получаемых на протяжении двух календарных лет, предшествующих дате рождения ребенка.

Справку с места работы отец ребенка может получить, обратившись в отдел по работе с персоналом (кадровую службу) своего работодателя. Кадровый специалист подготовит справку и выдаст ее работнику.

Скачать образцы других справок с места работы:

С места работы также нужно получить справку при оформлении единовременной выплаты при рождении ребенка, в этом случае также нужно предоставить подтверждение неполучения данного пособия вторым родителем.

Образец справки с места работы отца о неполучении пособия на ребенка до 1,5 летВ справке должно быть указано, кому выдан документ — ФИО работника, его должность, название подразделения (отдела).

Далее по тексту приводится подтверждение того, что ежемесячное пособие по уходу за ребенком (ФИО и дата рождения ребенка) указанному работнику не начислялось и не выплачивалось.

Справка распечатывается на фирменном бланке организации, регистрируется в журнале исходящих документов, ей присваивается номер и ставится дата оформления.

Внизу бланка оставляют контактные данные лица, оформившего данный документ. По месту работы матери могут связаться с исполнителем документа для проверки.

Справка с места работы отца о неполучении пособия до 1,5 лет образец — скачать .

Патентная система налогообложения – это единственный специальный режим, доступный только индивидуальным предпринимателям. Чаще всего купить патент оказывается выгоднее, чем платить налоги на других режимах.

Тем не менее, мы рекомендуем сначала с помощью калькулятора расчёта патента сравнить его стоимость с налоговой нагрузкой на ЕНВД или УСН, возможно, в вашем случае выбор будет не в пользу ПСН.

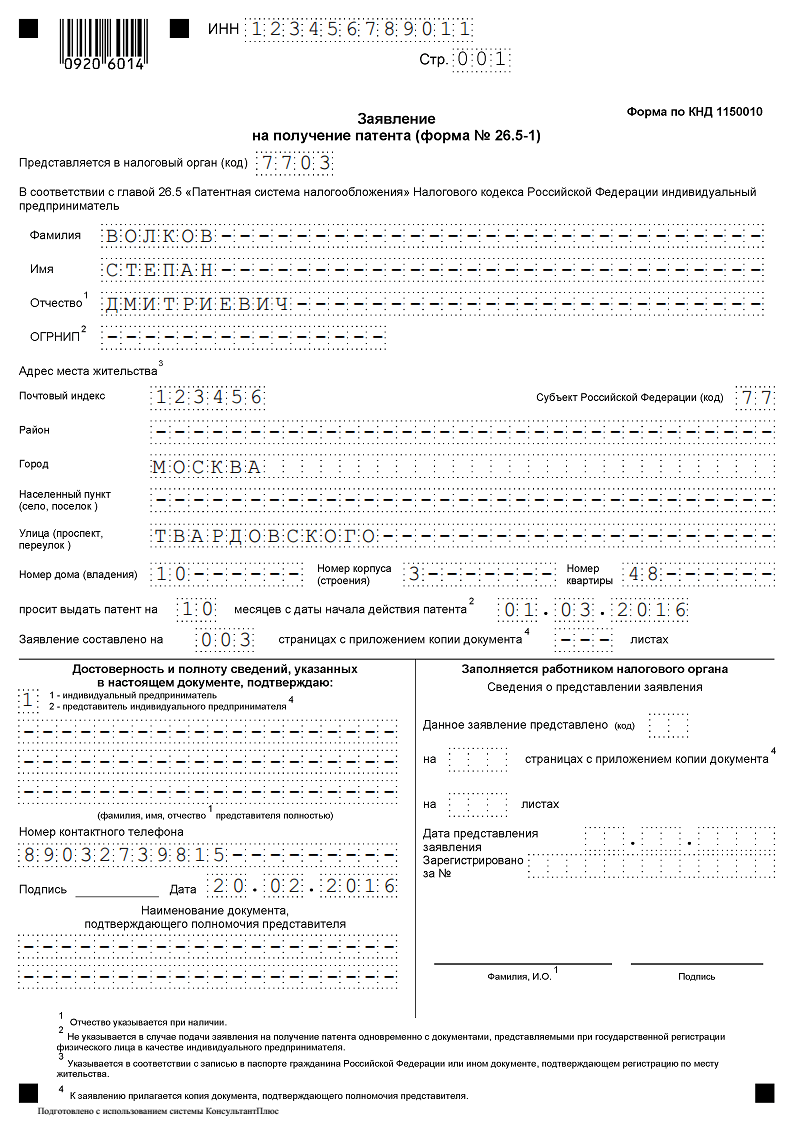

Если вы убедились, что для вас ПСН – это самый оптимальный вариант, то надо подать в инспекцию заявление на получение патента. Другое его название - форма 26.5-1, актуальный бланк на 2016 год утверждён приказом ФНС России от 22.12.2015 № ММВ-7-3/591@. В этой статье вы найдете сам бланк и заполненный образец заявления на патент.

Форма 26.5-1Заявление на получение патента состоит из пяти страниц:

Первые три страницы заполняют все заявители, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего направления бизнеса.

Заполняем формуРассмотрим подробнее, как заполнять бланк для перехода на ПСН. Заявление на патент (образец заполнения) подготовим на примере московского бизнесмена, планирующего в 2016 году оказывать услуги населению по изготовлению и ремонту мебели. Предполагаемый срок деятельности – шесть месяцев.

Оформлять заявление на патент (образец заполнения) начнем с титульного листа. Указываем регистрационные данные для ИП на 2016 год:

Левый нижний блок предназначен для подтверждения внесённых сведений, указания контактного телефона и даты подачи.

Обратите внимание: разрешение нельзя оформить сразу на несколько лет, максимум – на один календарный год. Если вы хотите получить годовое разрешение на ПСН, то укажите 12 месяцев, а срок действия – с первого января. По окончании текущего года придётся подавать новую заявку.

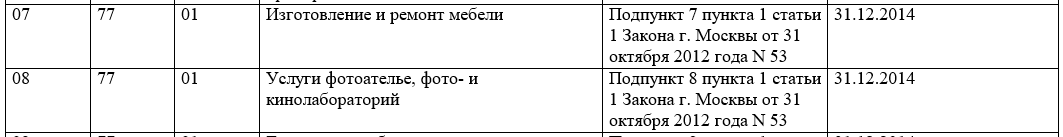

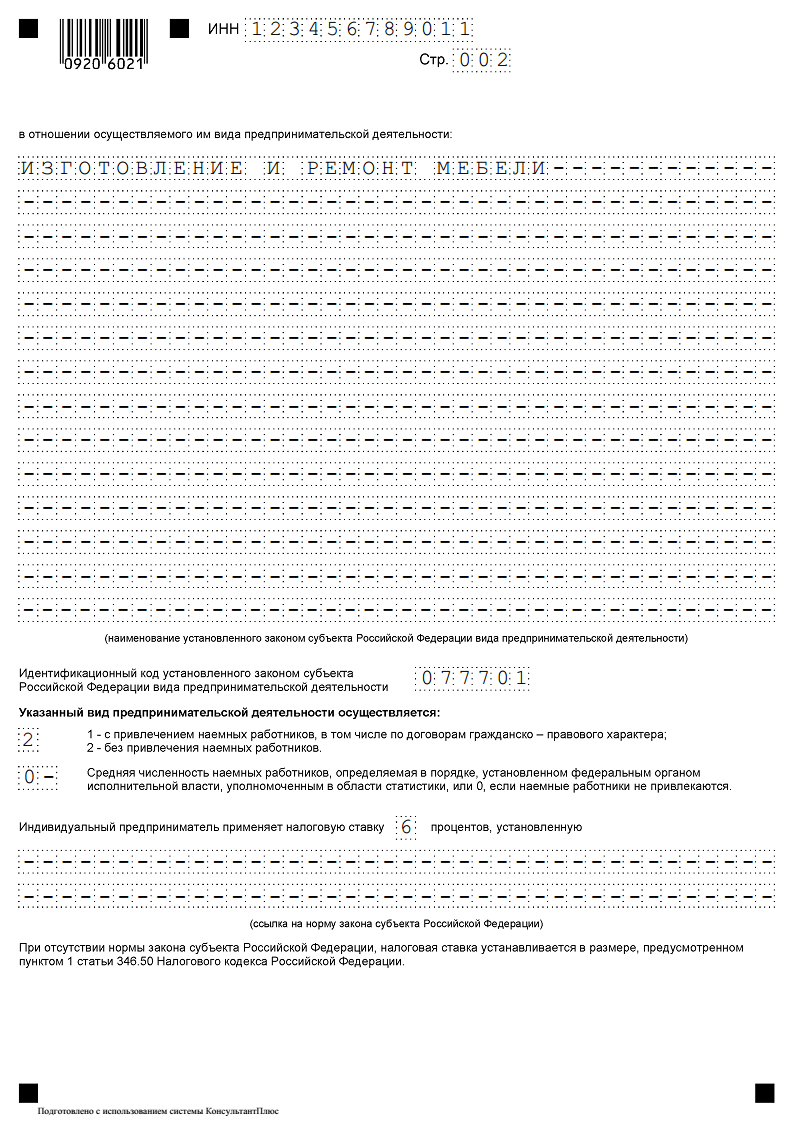

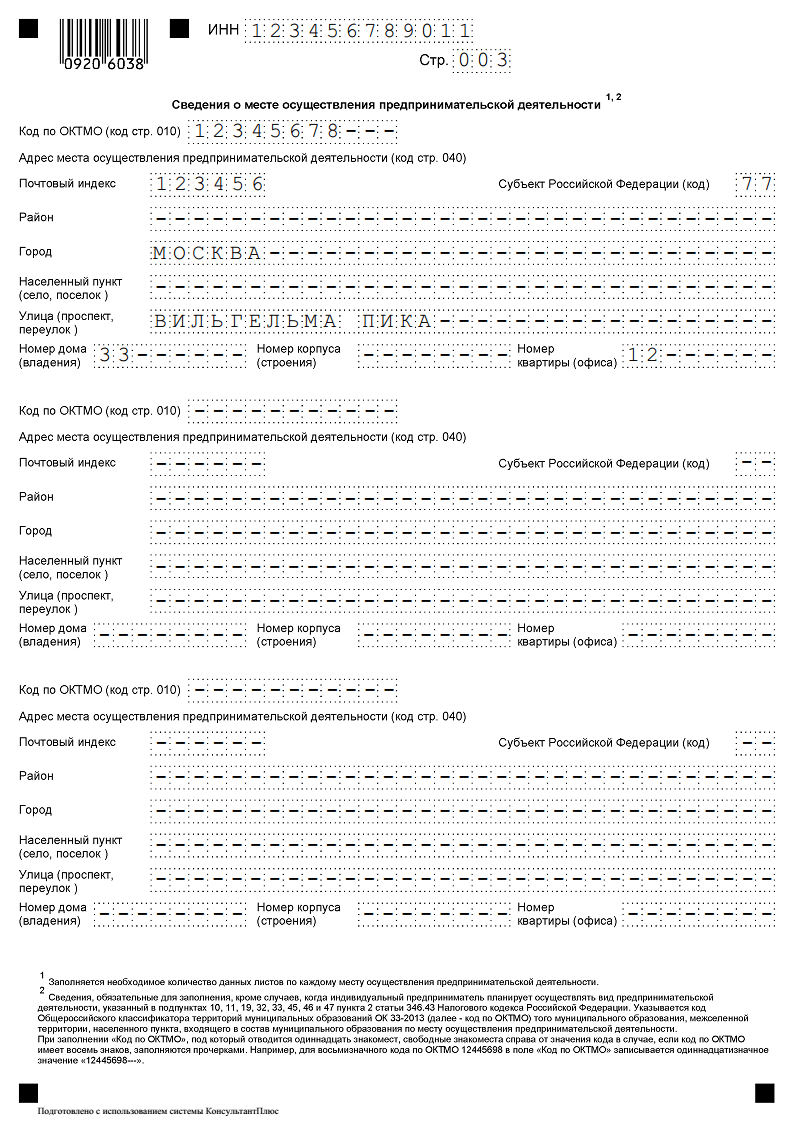

На следующей странице вписываем полное название вида деятельности и идентификационный код вида предпринимательской деятельности в соответствии с Классификатором. Код состоит из шести цифр, чтобы его найти, надо знать номер выбранного направления бизнеса в статье 346.43 НК РФ, а также код региона.

Например, порядковый номер ремонта мебели в этом списке – 07, а код Москвы – 77. Ищем эти данные в таблице классификатора и находим полный идентификационный код – 077701.

Ниже указываем наличие работников и их количество. Последние поля для заполнения на этой странице – налоговая ставка, в общем случае она равна 6%.

Из следующих трёх страниц выбираем только одну, где указываем дополнительные сведения:

В нашем случае ИП ремонтирует мебель в мастерской по адресу, отличного от прописки. Его и указываем в специальных полях.

Образец заполнения заявления на патент для ИП на 2016 год (Москва) можно скачать по ссылке .

Нулевая ставкаОбычная ставка для ПСН – 6%, но в рамках налоговых каникул впервые зарегистрированные ИП вправе работать по нулевой ставке. Длительность налоговых каникул может достигать двух лет, но для того, чтобы попасть под этот льготный режим, надо соответствовать ряду условий:

Если вы вписываетесь в условия предоставления налоговых каникул, то заявление на патент 2016 надо подавать по другой форме. Для таких лиц разработан специальный бланк заявления на патент для ИП на 2016 год. У него та же форма 26.5-1, но другой штрих-код (0920 5017).

Порядок подачиПерейти на ПСН можно сразу при регистрации ИП. Для этого заполненная форма 26.5-1 подаётся вместе с другими регистрационными документами. Однако здесь есть нюанс, о котором знают не все заявители.

Дело в том, что патент действует только на определённой территории. До 2015 года такой территорией признавался субъект РФ (область, край, республика). При этом для всех населённых пунктов одного региона патент стоил одинаково, независимо от того, где предприниматель ведет бизнес – в областном центре, райцентре или селе. Сейчас же территорией действия является муниципальное образование, за исключением таких направлений, как автоперевозки и развозная (разносная) розничная торговля.

Предприниматель может работать по всей России, но на учёт его ставят в инспекцию той местности, где он прописан. Предположим, регистрация в ИФНС происходит в Рязани, а вести бизнес ИП планирует в Московской области. В этом случае заявить о переходе на ПСН надо в любую инспекцию муниципального образования по месту деятельности, и только после того, как будет выдано свидетельство о регистрации ИП.

А вот если населённый пункт регистрации и деятельности совпадает, то патент вам выдадут вместе со свидетельством ИП. Указание на такой порядок постановки на учёт есть в НК РФ.

В случае, если физическое лицо планирует со дня его государственной регистрации в качестве ИП осуществлять деятельность в субъекте РФ, на территории которого такое лицо состоит на учёте в налоговом органе по месту жительства, заявка на получение патента подаётся одновременно с документами, представляемыми при государственной регистрации. В этом случае действие патента, выданного индивидуальному предпринимателю, начинается со дня его госрегистрации. (из статьи 346.45 НК РФ).

Если же, как в примере выше, вы планируете работать на ПСН не по месту прописки, то обратиться в налоговую надо не позднее, чем за 10 дней до начала предполагаемой работы. Подготовьте два экземпляра, на одном инспекция оставит отметку о принятии. Стоит знать, что в выдаче откажут, если:

Если всё в порядке, то разрешение работать на ПСН вы получите через 5 рабочих дней.

Форма расчета 4-ФСС за 2016 год изменилась (эту форму еще называют форма за 4 квартал 2016 года). В расчете появился новый титульный лист и новый раздел 6, а также внесены другие значимые изменения.

У нас вы можете скачать бесплатно бланк 4 ФСС по новой форме в формате excel.

Сроки сдачиСроки сдачи формы зависят от того, в каком виде вы сдаете отчет.

На бумаге расчет нужно сдать не позднее 20 января 2017 года. А в электронном виде — не позднее 25 января 2017 года.

Отчетность сдается в обязательном порядке через интернет, если среднесписочная численность работников за 2015 год была более 25 человек. Если менее — то у страхователя есть выбор: либо сдавать на бумаге, либо электронно.

Дополнительные материалы Последние изменения в формеОтчитываться в Фонд соцстраха за 2016 год нужно по обновленной форме. Сама форма осталась прежней (утверждена приказом ФСС от 26 февраля 2015 года № 59), но приказом ФСС от 25.02.2016 № 54. приказом ФСС от 09.03.2016 № 88 и приказом ФСС от 04.07.2016 № 260 в нее внесены точечные изменения. Эти изменения вступили в силу с отчетности за 4 квартал 2016 года.

Какие это изменения. Теперь на титульном листе нужно показывать не просто численность, а среднесписочную численность работников. Поэтому не учитывайте в этом показателе женщин, которые на конец отчетного периода находятся в декретном или «детском» отпуске.

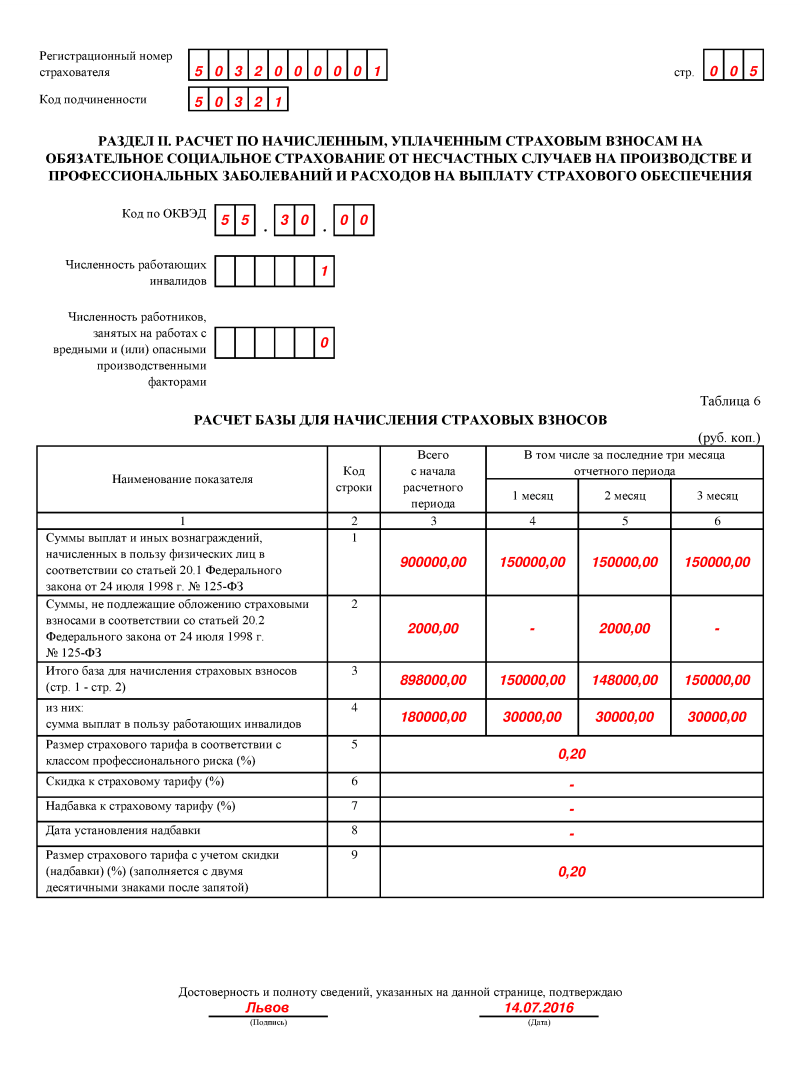

Кроме того, изменили таблицу 6, в которой вы рассчитываете базу для взносов на травматизм. Если прежде вы записывали облагаемые и необлагаемые суммы по графам, то теперь следует представлять эту информацию по строкам. Совсем незначительно изменились таблицы 2, 3 и 5. Так, в строке 3 таблицы 2 не нужно указывать данные о пособиях, выданных временно пребывающим иностранцам, гражданам государств — членов ЕАЭС. Ведь сведения о них отражаются в строке 1.

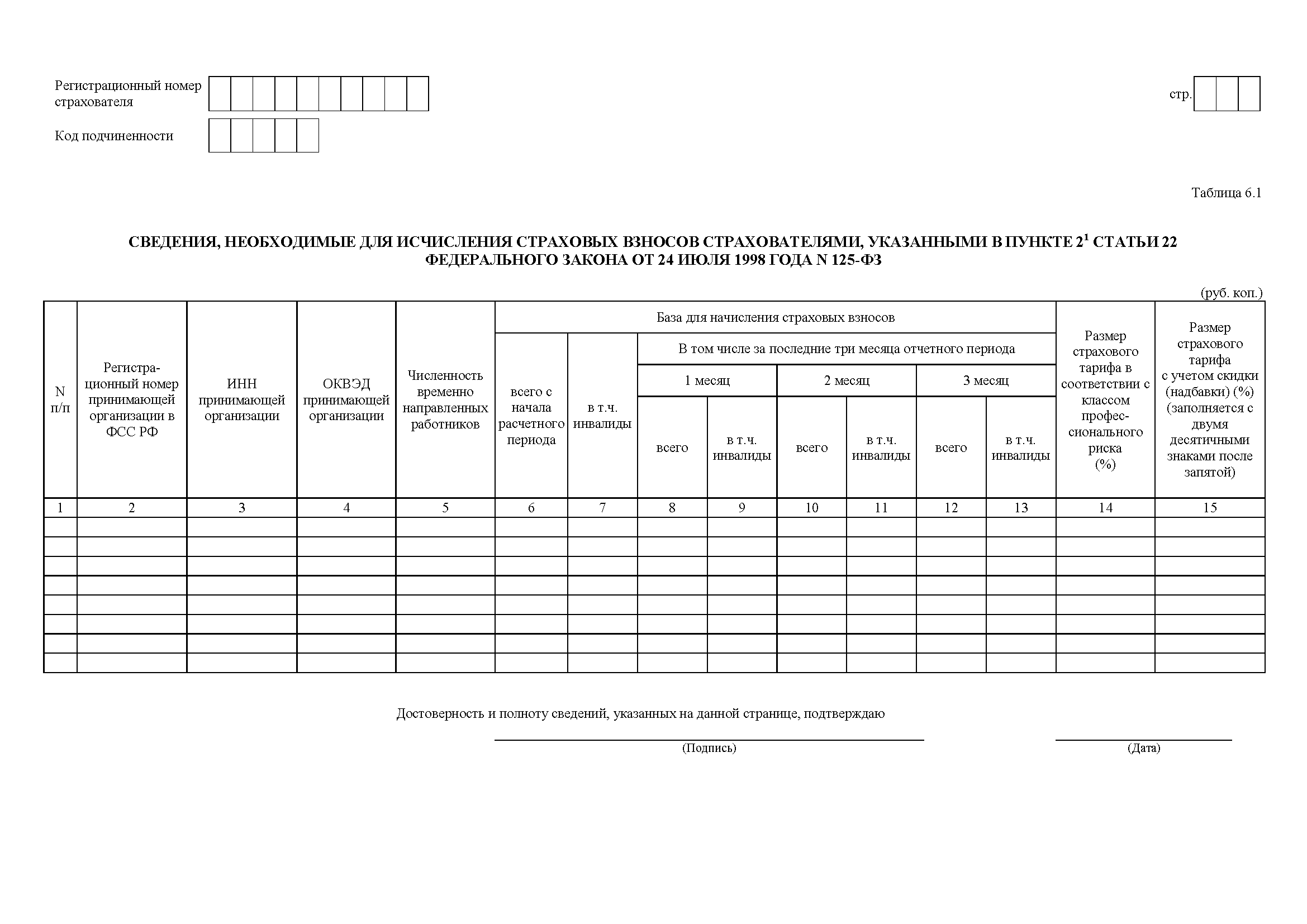

Еще одно изменение — теперь форму должны сдавать страхователи, которые направляют временно своих работников по договору о предоставлении труда. В новой таблице 6.1 отражаются сведения для исчисления взносов аутсорсеров.

С 16 сентября 2016 года обновился сертификат ключа подписи ФСС для шифрования 4-ФСС и проверки больничных. Об этом сообщил фонд соцстраха на своем сайте.

Для сдачи отчетности, а также передачи в Фонд реестров больничных в пилотных регионах. необходимо заменить сертификат в программе, которая используется для отправки отчетов. Сертификат ключа проверки подписи опубликован по адресу http://fss.ru/uc/ .

Если вы используете бесплатные программы «Подготовка расчетов для ФСС» или «Подписание и шифрование электронных документов» (скачать программы ), то используйте специальную инструкцию для обновления ключей. Для этого перейдите на открывшейся странице в третий этап "Рекомендации по сдаче расчетных ведомостей по Форме 4 ФСС РФ в электронном виде с использованием электронной подписи".

Далее представляем вашему вниманию построчное заполнение новой формы с учетом изменений. Наш порядок заполнения полностью отражает последнеюю редакцию официального порядка заполнения формы, поэтому можете быть уверены, что вы заполните форму без ошибок.

Видео от эксперта: изменения в 4-ФССКомментитрует Аверина Татьяна, главный редактор журнала "Зарплата".

По каким правилам сдать новую формуКакие таблицы формы 4-ФСС должны заполнять и сдавать работодатели

Обязательно заполните и сдайте титульный лист и таблицы 1, 3, 6, 7 и 10. В них отражают сумму взносов в ФСС по временной нетрудоспособности и травматизму, базу для их начисления, сведения о спецоценке и обязательных медосмотрах. Остальные таблицы сдавайте, если в них есть данные. Например, таблицу 4.1 заполняют «упрощенцы», применяющие пониженные тарифы. Таблицу 3.1 — работодатели, у кого есть временно пребывающие иностранцы

Где можно посмотреть заполненный образец расчета

Пример составленного расчета вы найдете на сайте электронного журнала «Упрощенка» e.26-2.ru. Для этого зайдите в раздел «Формы» и в поисковой строке наберите «Пример заполнения формы». Документ, который вам нужен, появится в первой строке результатов поиска

Какой шифр страхователя поставить на титульном листе

В первых трех клетках поля «Шифр страхователя» укажите:

— 071, если вы применяете обычный тариф;

— 121, если платите взносы по пониженным тарифам, установленным для «упрощенцев» (п. 8 ч. 1 ст. 58 Закона № 212-ФЗ);

— 151, если применяете пониженные тарифы для некоммерческих организаций на УСН (п. 11 ч. 1 ст. 58 Закона № 212-ФЗ);

— 161, если уплачиваете взносы по тарифам для благотворительных организаций на УСН (п. 12 ч. 1 ст. 58 Закона № 212-ФЗ).

В четвертой и пятой клетках запишите 01, так как вы работаете на УСН. А в шестой и седьмой поставьте 00.

То есть если ваша компания на «упрощенке» применяет пониженный тариф по взносам, укажите шифр 1210100

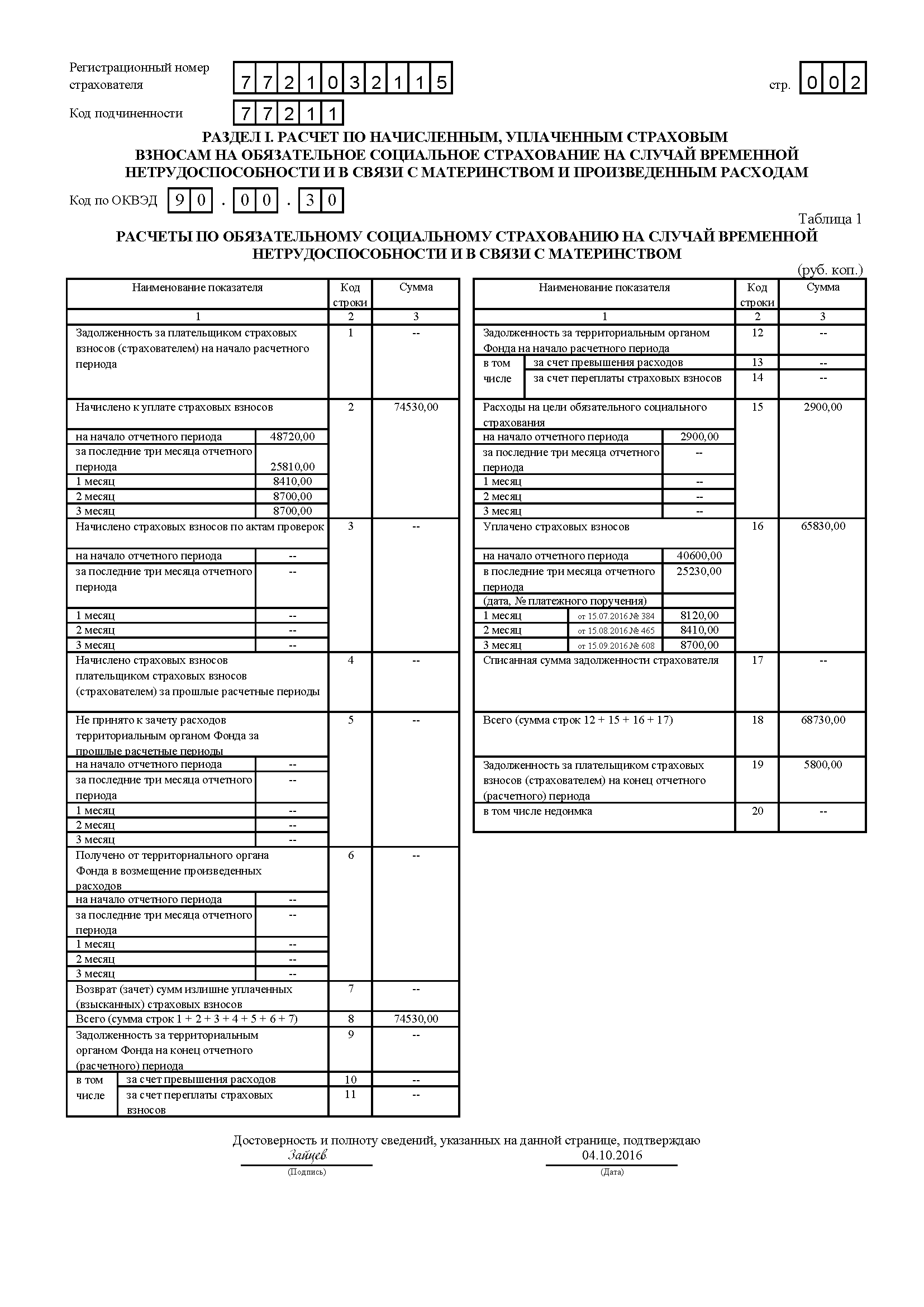

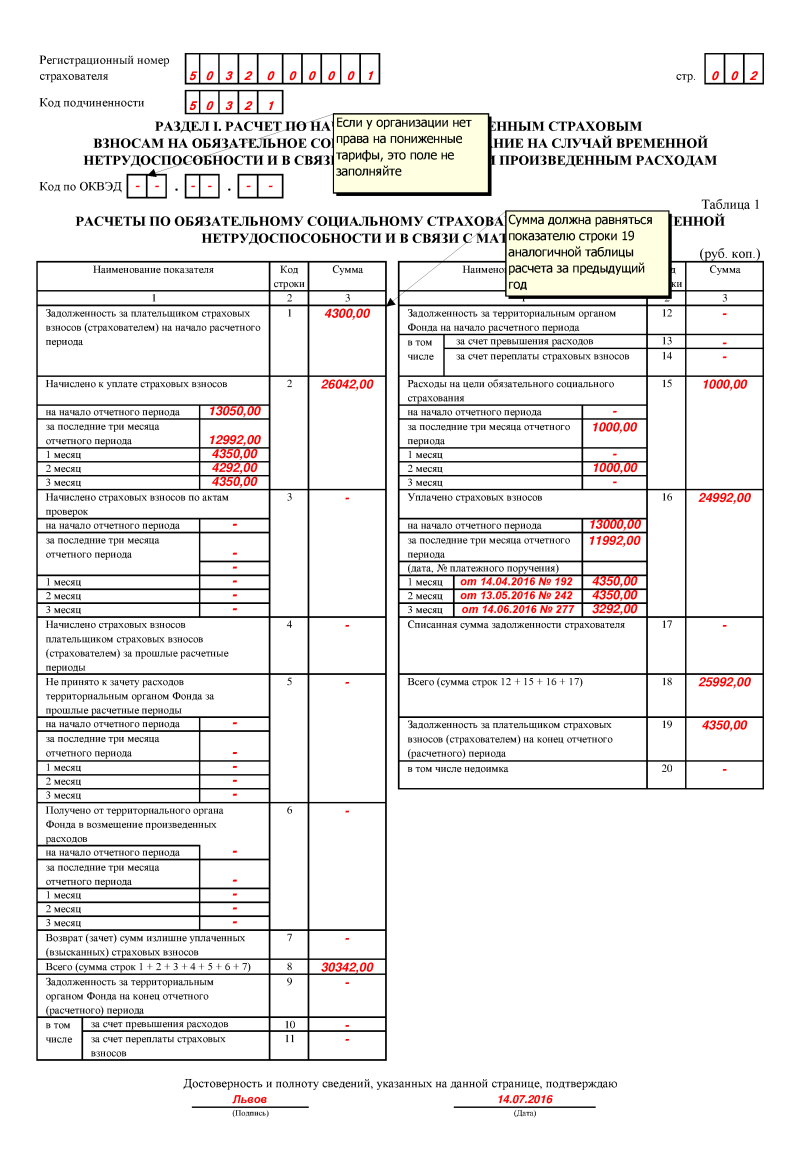

Таблица 1 «Расчет по начисленным, уплаченным страховым взносам на обязательное страхование на случай временной нетрудоспособности…»

Какой ОКВЭД указать перед таблицей 1, если видов деятельности несколько

Это поле следует заполнять, если вы применяете пониженные тарифы по страховым взносам (п. 8 или 11 ч. 1 ст. 58 Закона № 212-ФЗ). Запишите перед таблицей 1 код ОКВЭД вашего основного вида деятельности, входящего в льготный перечень. Основная деятельность — та, доля доходов от которой самая большая в общем объеме доходов, облагаемых УСН

Какие показатели отражать в строках «На начало отчетного периода» графы 1 таблицы 1

Укажите показатели на начало квартала.

Реквизиты каких платежных поручений записать в строке 16 таблицы 1, если взносы перечисляли несколько раз в месяц

Укажите в строке 16 реквизиты всех платежек, которыми вы перечисляли взносы в ФСС за отчетный квартал. Если они не умещаются в нужном поле, запишите только некоторые, ошибки не будет. Главное, чтобы вы правильно отразили общую сумму уплаченных взносов за каждый месяц, последний квартал и весь год

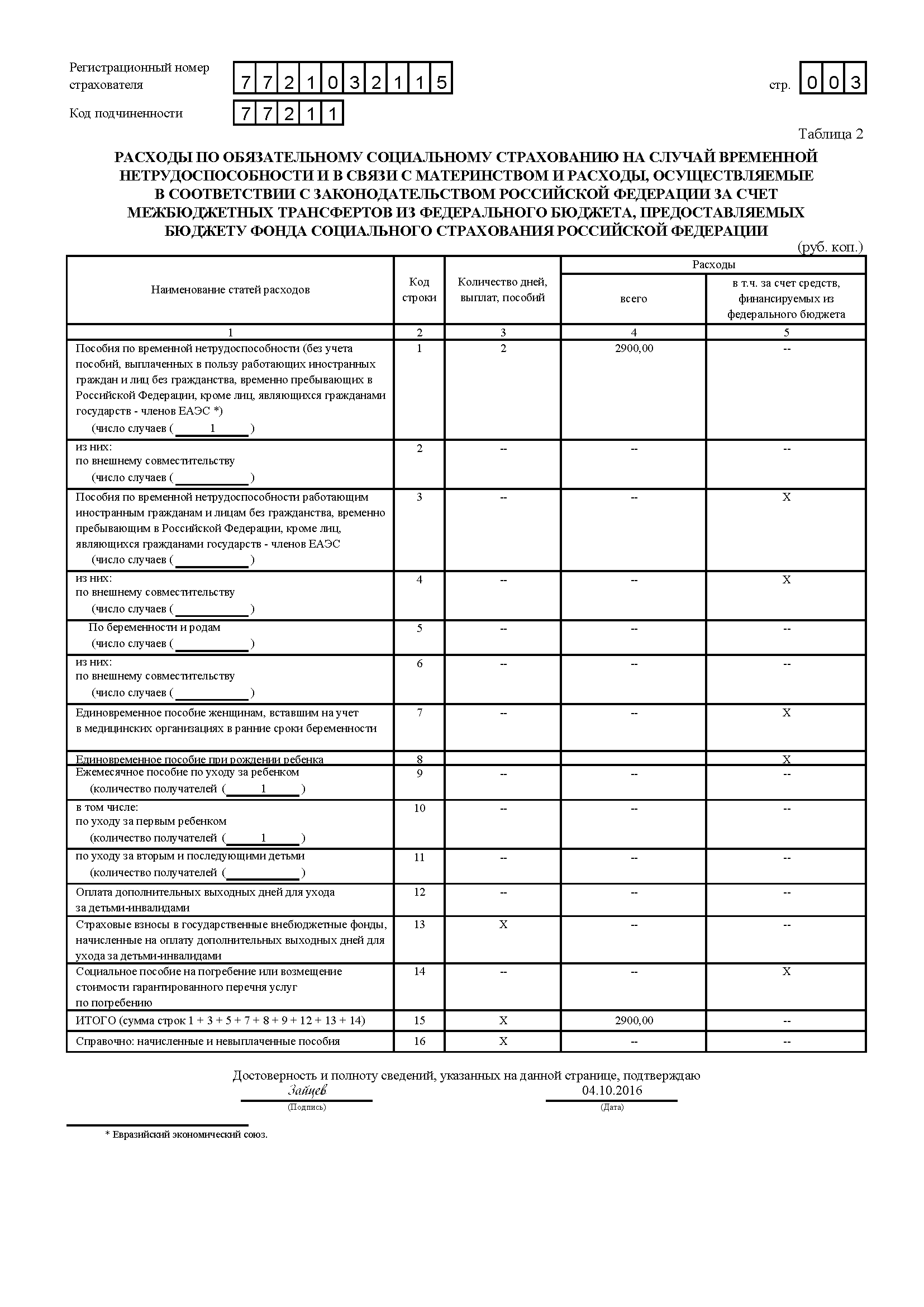

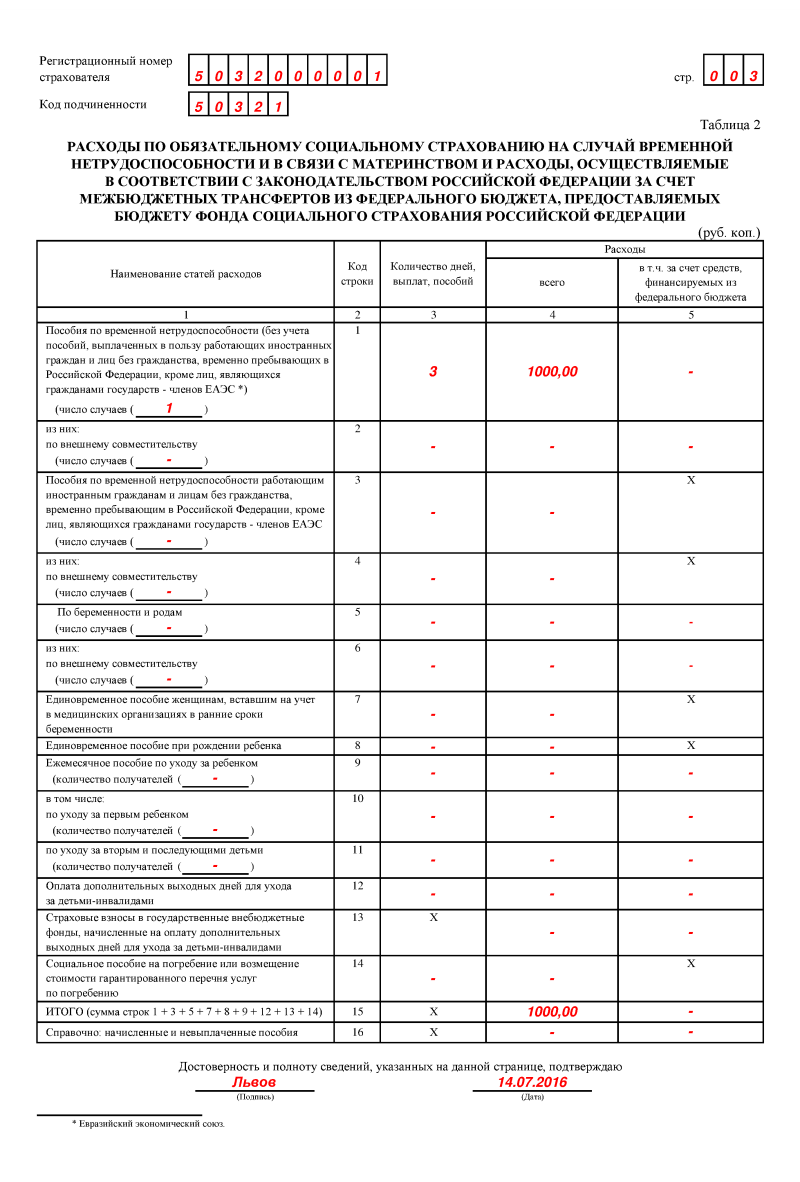

Таблица 2 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством…»

Какие дни выплаты пособий по временной нетрудоспособности нужно указать в таблице 2? Все или за минусом трех дней, оплаченных за счет средств фирмы

В графе 3 таблицы 2 укажите лишь дни, оплаченные за счет средств ФСС. То есть первые три дня болезни или травмы работника, оплаченные за счет средств работодателя, показывать не нужно

Какие показатели таблиц 1 и 2 должны совпадать

В графе 4 строки 15 таблицы 2 укажите общую сумму расходов, оплаченных за счет средств ФСС за год. Эта сумма должна соответствовать показателю из строки 15 таблицы 1

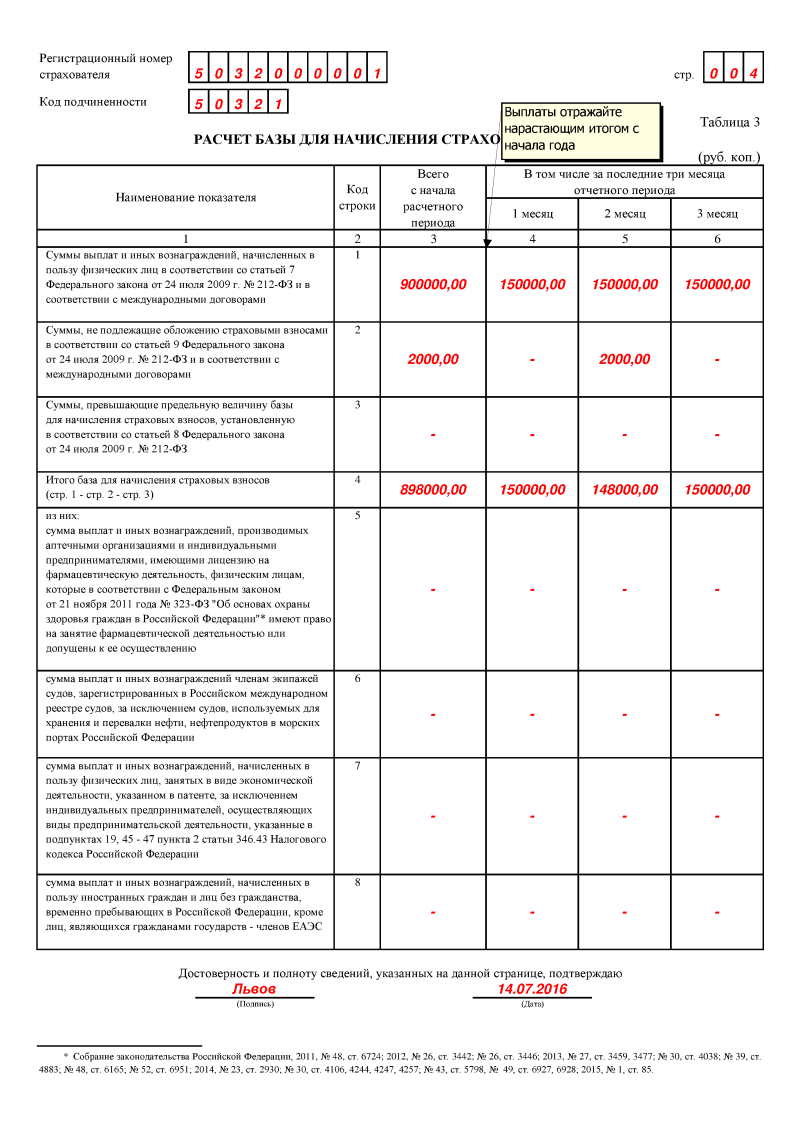

Таблица 3 «Расчет базы для начисления страховых взносов»

Нужно ли отражать в таблице 3 сумму компенсации в 50 руб. которая выплачивается женщинам в отпуске по уходу за ребенком до 3 лет

В таблице 3 записывайте только выплаты в рамках трудовых отношений (ч. 1 ст. 7 Закона № 212-ФЗ). А компенсация в 50 руб. выплачивается не по трудовому договору, а предусмотрена законодательством (Указ Президента РФ от 30.05.94 № 1110). Поэтому она не относится к объекту обложения взносами и указывать суммы этой компенсации в таблице 3 не нужно (письмо Минздравсоцразвития России от 19.05.2010 № 1239-19)

В какой строке таблицы 3 показать выплаты, начисленные по гражданско-правовым договорам

Сумму выплат по гражданско-правовым договорам включите в показатель по строке 1 таблицы 3. А также отразите ее в строке 2, поскольку вы не должны были начислять на эти выплаты взносы в ФСС (п. 2 ч. 3 ст. 9 Закона № 212-ФЗ)

Таблица 4.1 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов…»

Кто должен заполнять таблицу 4.1

Вы обязаны заполнить таблицу 4.1, только если применяете пониженные тарифы по страховым взносам, предусмотренные для «упрощенцев» (п. 8 ч. 1 ст. 58 Закона № 212-ФЗ)

Какие доходы записать в строках 1 и 2 таблицы 4.1: все или только облагаемые налогом при УСН

Отразите в строке 1 таблицы 4.1 доходы, включаемые в налоговую базу при УСН (ст. 346.15 НК РФ), то есть итоговую сумму доходов из Книги учета доходов и расходов. А в строке 2 запишите те поступления, которые относятся к вашему основному виду деятельности

Образец заполнения

В расчете указывайте начисленные пособия, а не выплаченные. Покажем на примере заполнения формы за 1 квартал. Если в марте вы начислили пособие работнику за счет средств ФСС, вы вправе снизить на его сумму страховые взносы к уплате за этот месяц и отразить это пособие в строке 15 расчета. Это правило применяется независимо от того, выплатили вы это пособие в марте или уже в апреле (если речь идет о заполнении 4 ФСС за 1 квартал). Дело в том, что датой выплаты вознаграждения работнику для расчета взносов признается день, когда оно было начислено (п. 1 ст. 11 Закона № 212-ФЗ). Поэтому и для расходов, финансируемых ФСС, имеет значение дата их начисления, а не выдачи денег сотрудникам.

А если вам работник принес больничный в апреле и вы начислили пособие уже во II квартале, его сумму отразите только в расчете за 4 квартал. Это верно даже в том случае, когда в листке нетрудоспособности сотрудника указаны дни болезни в марте.

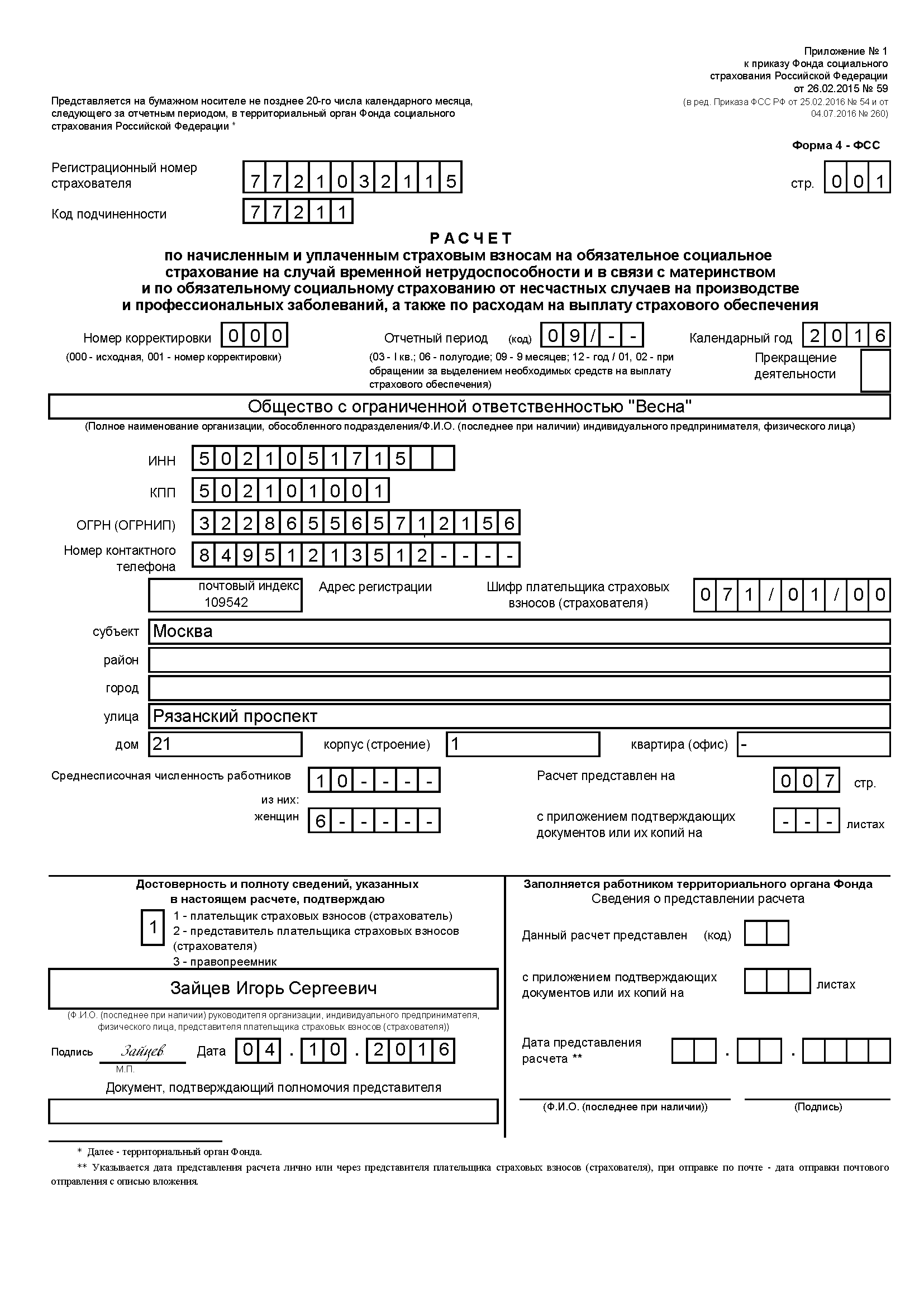

Титульный листТитульный лист формы Расчета заполняется страхователем, кроме подраздела «Заполняется работником территориального органа Фонда».

При заполнении титульного листа формы Расчета:

В поле «Регистрационный номер страхователя» указывается регистрационный номер страхователя;

Поле «Код подчиненности» состоит из пяти ячеек и указывает на территориальный орган Фонда, в котором плательщик страховых взносов (страхователь) зарегистрирован в настоящее время;

В поле «Номер корректировки»:

1. при представлении первичного Расчета указывается код 000;

2. при представлении в территориальный орган Фонда Расчета, в котором отражены изменения в соответствии со статьей 17 Федерального закона от 24 июля 2009 г. № 212-ФЗ (уточненный Расчет за соответствующий период), проставляется номер, указывающий, какой по счету Расчет с учетом внесенных изменений и дополнений представляется плательщиком страховых взносов (страхователем) в территориальный орган Фонда (например: 001, 002, 003. 010 и т.д.).

Уточненный Расчет представляется по форме, действовавшей в том периоде, за который выявлены ошибки (искажения);

В поле «Отчетный период (код)» проставляется период, за который представляется Расчет, и количество обращений плательщика страховых взносов (страхователя) за выделением необходимых средств на выплату страхового возмещения.

При представлении Расчета за первый квартал, полугодие, девять месяцев и год заполняются только первые две ячейки поля «Отчетный период (код)». При обращении за выделением необходимых средств на выплату страхового обеспечения в поле «Отчетный период (код)» заполняются только последние две ячейки.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года, которые обозначаются соответственно как «03», «06», «09». Расчетным периодом признается календарный год, который обозначается цифрой «12». Количество обращений плательщика страховых взносов (страхователя) за выделением необходимых средств на выплату страхового возмещения обозначаются 01, 02 и т.д.;

В поле «Календарный год» проставляется календарный год, за расчетный период которого представляется Расчет (уточненный расчет);

поле «Прекращение деятельности» заполняется только в случае прекращения деятельности организации — плательщика страховых взносов (страхователя) в связи с ликвидацией либо прекращением деятельности в качестве индивидуального предпринимателя в соответствии с частью 15 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ. В указанных случаях в данном поле проставляется буква «Л»;

В поле «Полное наименование организации, обособленного подразделения/Ф.И.О. индивидуального предпринимателя, физического лица» указывается наименование организации в соответствии с учредительными документами либо отделения иностранной организации, осуществляющей деятельность на территории Российской Федерации, обособленного подразделения; при подаче Расчета индивидуальным предпринимателем, адвокатом, нотариусом, занимающимся частной практикой, главой крестьянско-фермерского хозяйства, физическим лицом, не признаваемым индивидуальным предпринимателем, указывается его фамилия, имя, отчество (при наличии) (полностью, без сокращений) в соответствии с документом, удостоверяющим личность;

В поле «ИНН» (идентификационный номер налогоплательщика (далее – ИНН) указывается ИНН плательщика страховых взносов (страхователя) в соответствии со свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

Для физического лица, не признаваемого индивидуальным предпринимателем (далее – физическое лицо), индивидуального предпринимателя ИНН указывается в соответствии со свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

При заполнении организацией ИНН, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенных для записи показателя ИНН, в первых двух ячейках следует проставить нули (00);

В поле «КПП» (код причины постановки на учет — КПП) по месту нахождения организации указывается КПП в соответствии со свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

КПП по месту нахождения обособленного подразделения указывается в соответствии с уведомлением о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения обособленного подразделения на территории Российской Федерации;

В поле «ОГРН (ОГРНИП)» указывается основной государственный регистрационный номер (ОГРН) в соответствии со свидетельством о государственной регистрации юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

Для индивидуального предпринимателя основной государственный регистрационный номер индивидуального предпринимателя (ОГРНИП) указывается в соответствии со свидетельством о государственной регистрации физического лица в качестве индивидуального предпринимателя.

При заполнении ОГРН юридического лица, который состоит из тринадцати знаков, в зоне из пятнадцати ячеек, отведенных для записи показателя ОГРН, в первых двух ячейках следует проставить нули (00);

В поле «Номер контактного телефона» указывается городской или мобильный номер телефона плательщика страховых взносов (страхователя)/ правопреемника или представителя плательщика страховых взносов (страхователя) с кодом города или оператора сотовой связи соответственно. Цифры заполняются в каждой ячейке без применения знаков «тире» и «скобка»;

В полях, отведенных для указания адреса регистрации:

1. юридических лиц — указывается юридический адрес;

2. физических лиц, индивидуальных предпринимателей — указывается адрес регистрации по месту жительства;

В поле «Шифр плательщика страховых взносов (страхователя) » указывается шифр, определяющий категорию плательщика страховых взносов (страхователя). В первых трех ячейках поля «Шифр плательщика страховых взносов (страхователя)» указывается шифр, определяющий категорию плательщика страховых взносов (страхователя) в соответствии с приложением № 1. в следующих двух ячейках – код в соответствии с приложением № 2. в последних двух ячейках – код в соответствии с приложением № 3 ;

Приложения 1, 2 и 3 смотрите в конце статьи.

Шифр страхователя на УСН. который применяет пониженную ставку взносов, будет таким: 121/01/00. Если упрощенец применяет общий тариф, шифр страхователя будет 071/01/00 .

В поле «Среднесписочная численность работников » указывается среднесписочная численность работников на отчетную дату.

В поле, отведенном для заполнения показателя «из них: «женщин», указывается среднесписочная численность работающих женщин.

Информация о количестве страниц представленного Расчета и количестве прилагаемых листов подтверждающих документов указывается в полях «Расчет представлен на» и «с приложением подтверждающих документов или их копий на»;

В поле «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю»:

В поле «1-плательщик страховых взносов (страхователь)», «2-представитель плательщика страховых взносов (страхователя)», «3-правопреемник» в случае подтверждения достоверности и полноты сведений, содержащихся в Расчете, руководителем организации, индивидуальным предпринимателем или физическим лицом, проставляется цифра «1»; в случае подтверждения достоверности и полноты сведений представителем плательщика страховых взносов (страхователя) проставляется цифра «2»; в случае подтверждения достоверности и полноты сведений правопреемником ликвидированной организации проставляется цифра «3»;

В поле «Ф.И.О. руководителя организации, индивидуального предпринимателя, физического лица, представителя плательщика страховых взносов (страхователя)» при подтверждении достоверности и полноты сведений, содержащихся в Расчете:

1. руководителем организации - плательщиком страховых взносов (страхователем) / (правопреемником) - указываются фамилия, имя, отчество руководителя организации полностью в соответствии с учредительными документами,

2. физическим лицом, индивидуальным предпринимателем - указываются фамилия, имя, отчество физического лица, индивидуального предпринимателя;

3. представителем плательщика страховых взносов (страхователя) / (правопреемника) – физическим лицом - указывается фамилия, имя, отчество физического лица в соответствии с документом, удостоверяющим личность;

4. представителем плательщика страховых взносов (страхователя) / (правопреемника) - юридическим лицом - указывается наименование данного юридического лица в соответствии с учредительными документами

В полях «Подпись», «Дата», «М.П.» проставляется подпись плательщика страховых взносов (страхователя) / (правопреемника) либо его представителя, дата подписания Расчета; в случае подачи Расчета организацией

Обратите внимание: в апреле Президент подписал закон об отмене печатей. И многие компании уже от печатей отказались. В это связи ФСС разрешил не ставить печать в форме расчете тем, кто ее не использует. То есть если у вас в уставе отсутствует упоминание о печати, вы не должны заверять 4-ФСС печатью. И такой расчет ФСС примет.

поле «Документ, подтверждающий полномочия представителя» указывается вид документа, подтверждающего полномочия представителя плательщика страховых взносов (страхователя) / (правопреемника);

Поле «Заполняется работником территориального органа Фонда Сведения о представлении расчета» заполняется при представлении Расчета на бумажном носителе:

1. в поле «Данный расчет представлен (код)» указывается способ представления («01» - на бумажном носителе, «02» - почтовым отправлением);

2. в поле «с приложением подтверждающих документов или их копий на листах» указывается количество листов, подтверждающих документов или их копий, приложенных к Расчету;

3. в поле «Дата представления расчета» проставляется:

4. дата представления Расчета лично или через представителя плательщика страховых взносов (страхователя);

5. дата отправки почтового отправления с описью вложения при отправке Расчета по почте.

Кроме того, в данном разделе указывается фамилия, имя и отчество (при наличии) работника территориального органа Фонда, принявшего Расчет, ставится его подпись.

Заполнение таблицы 1 «Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством»

В поле «Код по ОКВЭД» указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК-029-2001 (КДЕС Ред. 1), соответствующий основному виду экономической деятельности плательщика страховых взносов (страхователя) в соответствии счастью 1.4 или 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Данное поле заполняется плательщиками страховых взносов (страхователями), применяющими пониженные тарифы в соответствии с пунктами 8 или 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

При заполнении таблицы:

1. показатели строк 12 - 14 должны равняться показателям строк 9 - 11 Расчета за предыдущий расчетный период соответственно;

2. в таблице 1 по строке 15 отражаются расходы на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, произведенные плательщиком страховых взносов (страхователем) с начала расчетного периода. Данный показатель должен соответствовать показателю контрольной строки 15 графы 4 таблицы 2 Расчета;

3. по строке 16 отражаются суммы перечисленных страховых взносов плательщиком страховых взносов (страхователем) на лицевой счет территориального органа Фонда, открытый в органах Федерального казначейства, с указанием даты и номера платежного поручения;

4. по строке 17 отражается списанная сумма задолженности плательщика страховых взносов (страхователя) в соответствии с нормативными правовыми актами РФ, принимаемыми в отношении конкретных плательщиков страховых взносов (страхователей) или отрасли по списанию недоимки, а также в случае принятия судом акта, в соответствии с которым органы контроля за уплатой страховых взносов утрачивают возможность взыскания недоимки и задолженности по пеням в связи с истечением установленного срока их взыскания, в том числе вынесения им определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки и задолженности по пеням, а также в случае принятия судом акта, в соответствии с которым органы контроля за уплатой страховых взносов утрачивают возможность взыскания недоимки в связи с истечением установленного срока их взыскания, в том числе вынесения им определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки;

5. строка 18 - контрольная строка, где указывается сумма показателей строк 12, 15- 17;

6. по строке 19 отражается задолженность за плательщиком страховых взносов (страхователем) на конец отчетного (расчетного) периода на основании данных бухгалтерского учета плательщика страховых взносов (страхователя), в том числе недоимка (строка 20).

Заполнение таблицы 2 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством»

В данной таблице отражаются расходы на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода в соответствии с действующими нормативными правовыми актами по обязательному социальному страхованию.

При заполнении таблицы:

В графе 3 по строкам 1-6, 12 указывается количество оплаченных дней; по строкам 9 - 11 – количество произведенных выплат; по строкам 7, 8, 14 – количество пособий;

В графе 4 отражаются расходы нарастающим итогом с начала расчетного периода, зачтенные в счет страховых взносов, начисляемых в Фонд, в том числе в графе 5 отражаются расходы, произведенные за счет средств, финансируемых из федерального бюджета сверх установленных норм лицам, пострадавшим от радиационных воздействий, в случаях, установленных законодательством, оплата дополнительных выходных дней для ухода за детьми-инвалидами, а также дополнительные расходы на выплату пособий по временной нетрудоспособности, по беременности и родам, связанные с зачетом в страховой стаж застрахованного лица периодов службы, в течение которых гражданин не подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, в соответствии с частью 4 статьи 3 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

По строке 1 отражаются расходы на выплату пособий по временной нетрудоспособности, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством на основании первичных листков нетрудоспособности за отчетный период, включая пособия, выплаченные в пользу работающих застрахованных лиц, являющихся гражданами государств-членов Евразийского экономического союза (далее – ЕАЭС), и число случаев назначения пособий по временной нетрудоспособности без учета расходов на выплату пособий по временной нетрудоспособности в пользу работающих застрахованных иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (графа 1), из них:

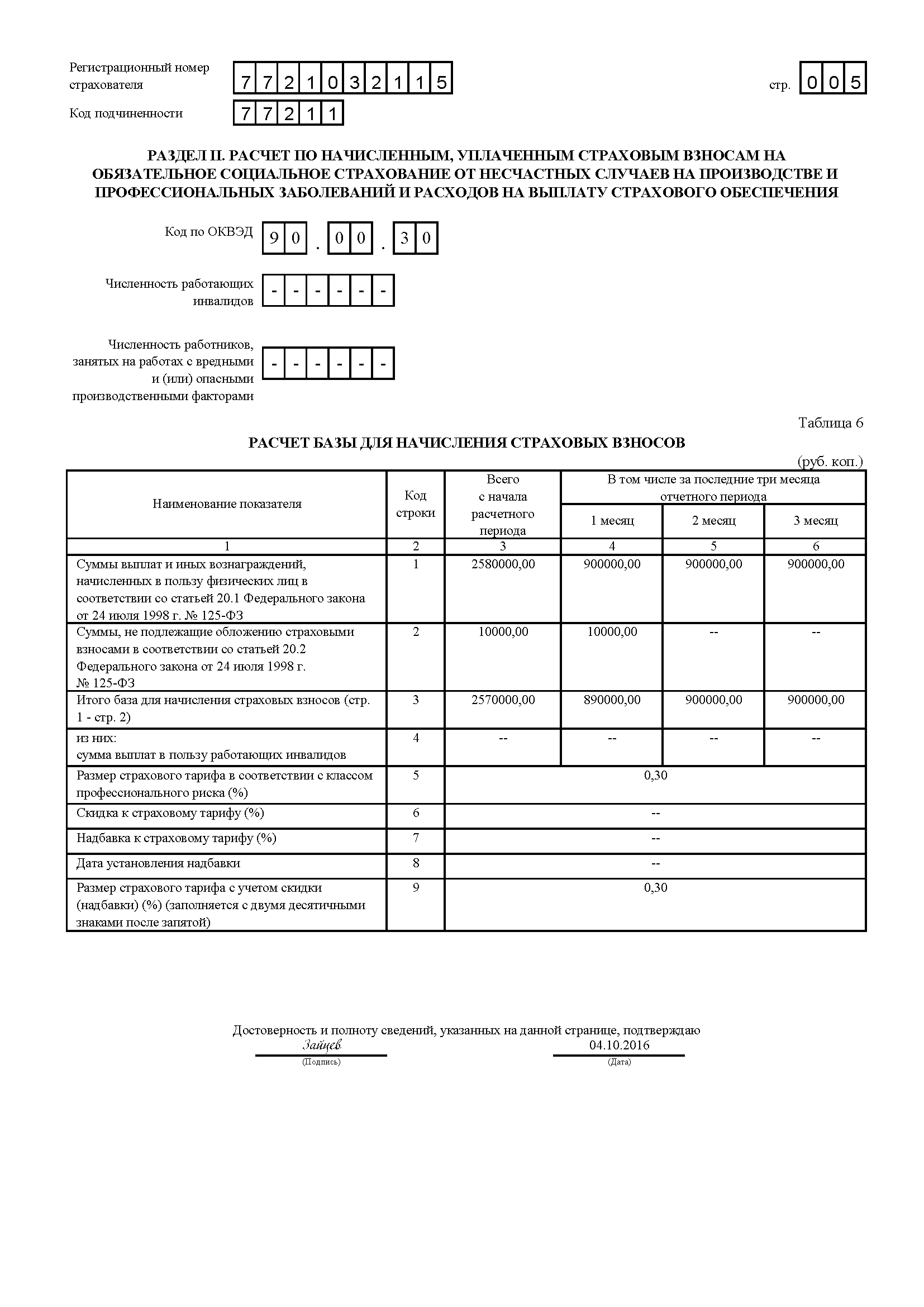

Заполнение таблицы 3 «Расчет базы для начисления страховых взносов»

Заполнение таблицы 3.1 «Сведения об иностранных гражданах и лицах без гражданства, временно пребывающих в Российской Федерации» формы

Таблица заполняется плательщиками страховых взносов (страхователями), заключившими трудовые договоры с иностранными гражданами и лицами без гражданства, временно пребывающими в Российской Федерации (за исключением высококвалифицированных специалистов), начисляющими выплаты и иные вознаграждения в их пользу. Лица, являющиеся гражданами государств-членов ЕАЭС, в таблице 3.1 не указываются.

В графах 3 - 5 указывается соответствующая физическому лицу – иностранному гражданину или лицу без гражданства информация: ИНН физического лица – иностранного гражданина или лица без гражданства, страховой номер индивидуального лицевого счета застрахованного лица (СНИЛС) в системе персонифицированного учета Пенсионного фонда Российской Федерации, гражданство (при наличии).

Таблица 4 формы 4-ФССЗаполнение таблицы 4 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов (страхователями), указанными в пункте 6 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ» Расчета 4-ФСС за 2016 год

Таблица заполняется организациями, осуществляющими деятельность в области информационных технологий (за исключением организаций, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне) и применяющими тариф, установленный частью 3 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

В целях соблюдения критериев, указанных в части 2.1 статьи 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ, и соответствия требованиям части 5 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ организации, осуществляющие деятельность в области информационных технологий, заполняют графы 3, 4 таблицы по строкам 1 – 4.

В целях соблюдения критериев, указанных в части 2.2 статьи 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ, и соответствия требованиям части 5 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ вновь созданные организации заполняют только графу 4 таблицы по строкам 1 – 4.

При заполнении таблицы:

Заполнение таблицы 4.1 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов (страхователями), указанными в пункте 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»

Таблица заполняется организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, а также совмещающими применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и упрощенной системы налогообложения, а также индивидуальными предпринимателями, совмещающими применение патентной системы налогообложения и упрощенной системы налогообложения, основной вид экономической деятельности, классифицируемый в соответствии с Общероссийским классификатором видов экономической деятельности, которых поименован впункте 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ и применяющими тариф страховых взносов к выплатам и вознаграждениям в пользу всех работников - физических лиц, установленный частью 3.4 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

При заполнении таблицы:

Заполнение таблицы 4.2 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов (страхователями), указанными в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»

Таблица заполняется плательщиками страховых взносов (страхователями) – некоммерческими организациями (за исключением государственных (муниципальных) учреждений), зарегистрированными в установленном законодательством Российской Федерации порядке, применяющими упрощенную систему налогообложения и осуществляющими в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального), применяющими тариф, установленный частью 3.4 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

В целях соблюдения критериев, указанных в части 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ, некоммерческие организации заполняют строки 1 - 5 графы 3 таблицы при представлении Расчета за каждый отчетный период.

В целях соответствия требованиям части 5.3 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ некоммерческие организации заполняют строки 1 - 5 графы 4 таблицы по итогам расчетного периода, т.е. при представлении Расчета за год.

При заполнении таблицы:

Заполнение таблицы 4.3 «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками страховых взносов (страхователями), указанными впункте 14 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»

Таблица заполняется плательщиками страховых взносов (страхователями) - индивидуальными предпринимателями на патентной системе налогообложения, применяющими тариф страховых взносов, установленный частью 3.4 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ, - в отношении выплат и вознаграждений, начисленных в пользу физических лиц, занятых в виде экономической деятельности, указанном в патенте за исключением индивидуальных предпринимателей, осуществляющих виды предпринимательской деятельности, указанные в подпунктах 19, 45 - 47 пункта 2 статьи 346.43 Налогового кодекса Российской Федерации

Количество заполненных строк в таблице 4.3 должно соответствовать количеству полученных индивидуальным предпринимателем патентов в течение расчетного (отчетного) периода на осуществление видов предпринимательской деятельности, поименованных в пункте 2 статьи 346.43 Налогового кодекса Российской Федерации, за исключением видов предпринимательской деятельности, указанных в подпунктах 19, 45 - 47 пункта 2 данной статьи. При этом в графах 4, 5 указывается дата начала и дата окончания действия патента, выданного индивидуальному предпринимателю налоговым органом по месту постановки его на учет в качестве налогоплательщика, применяющего патентную систему налогообложения.

При заполнении таблицы:

В случае если таблица 4.3 состоит из нескольких страниц, значение строки «Итого выплат» отражается на последней странице.

Заполнение таблицы 5 «Расшифровка выплат, произведенных за счет средств, финансируемых из федерального бюджета»

При заполнении таблицы:

в графе 3 по по строкам 1-5 указывается число получателей пособий, выплаченных гражданам в расчетном периоде в размере сверх установленного законодательством Российской Федерации об обязательном социальном страховании, финансируемом за счет средств федерального бюджета; по строке 6 - число работников, воспользовавшихся правом на получение дополнительных выходных дней для ухода за детьми-инвалидами

в графах 4, 7, 10, 13, 16, 19 по строкам 1-2 указывается количество оплаченных дней; по строкам 3-5 - количество выплат, выплаченных гражданам в расчетном периоде в размере сверх установленного законодательством Российской Федерации об обязательном социальном страховании, финансируемом за счет средств федерального бюджета; в графе 4 по строке 6 указывается количество оплаченных дополнительных выходных дней для ухода за детьми-инвалидами

в графах 5, 8, 11, 14, 17, 20 по строкам 1-5 отражается сумма расходов на выплату пособий; в графе 5 по строке 6 - сумма оплаты дополнительных выходных дней для ухода за детьми-инвалидами; по строке 7 - сумма страховых взносов в государственные внебюджетные фонды, начисленные на оплату дополнительных выходных дней для ухода за детьми-инвалидами.

Показатели графы 5 таблицы должны соответствовать показателям, отраженным в графе 5 таблицы 2 (строки 1, 5, 9, 12, 13)

Строка 8 - контрольная строка, где показывается сумма значений строк 1, 2, 3, 6, 7.

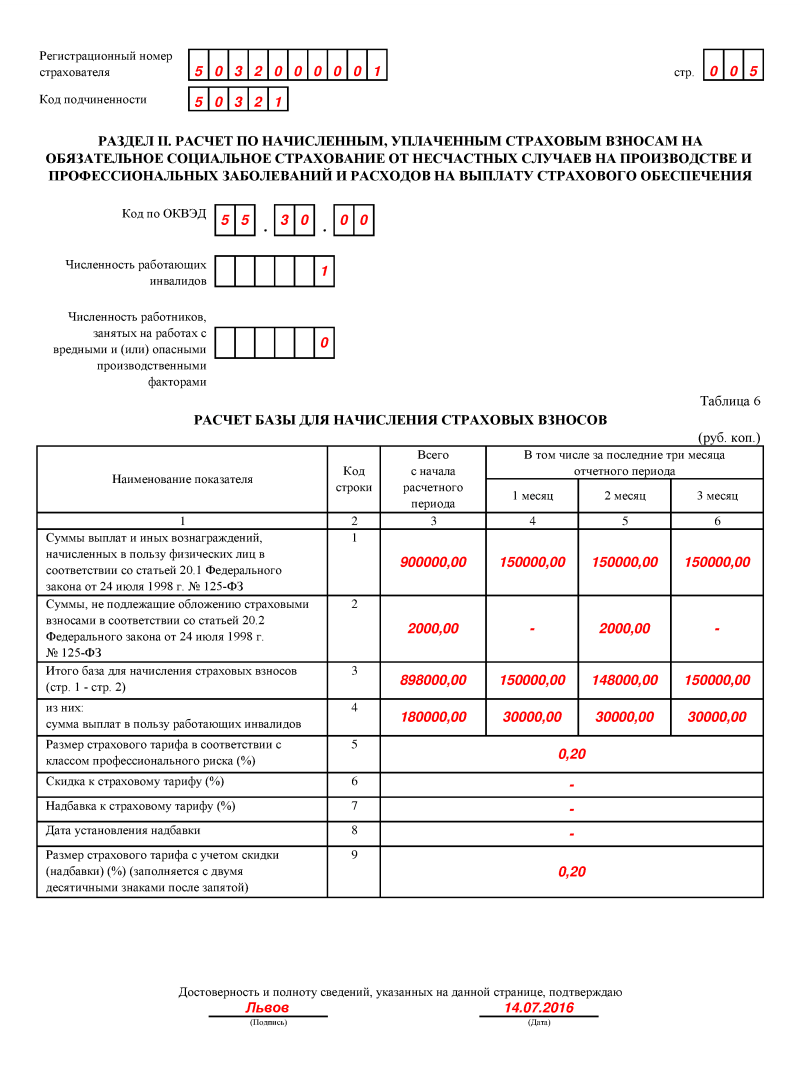

Заполнение раздела II «Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и расходов на выплату страхового обеспечения»

Плательщик страховых взносов (страхователь), имеющий самостоятельные классификационные единицы, выделенные в соответствии с приказом Министерства здравоохранения и социального развития Российской Федерации от 31 января 2006 г. № 55, представляет Расчет, составленный в целом по организации, и раздел II Расчета по каждому подразделению плательщика страховых взносов (страхователя), являющемуся самостоятельной классификационной единицей.

В поле «Код по ОКВЭД» раздела II формы Расчета указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК-029-2001 (КДЕС Ред.1) по основному виду экономической деятельности плательщика страховых взносов (страхователя), определяемому в соответствии с постановлением Правительства Российской Федерации от 1 декабря 2005 г. № 713«Об утверждении Правил отнесения видов экономической деятельности к классу профессионального риска» и приказом Минздравсоцразвития России от 31 января 2006 г. № 55.

Вновь созданные организации - плательщики страховых взносов (страхователи) по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний указывают код по данным органа государственной регистрации, а начиная со второго года деятельности - код, подтвержденный в установленном порядке в территориальных органах Фонда.

В полях «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и (или) опасными производственными факторами» указывается списочная численность работающих инвалидов, работников, занятых на работах с вредными и (или) опасными производственными факторами, рассчитанная в соответствии с утвержденными уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти формами федерального статистического наблюдения и указаниями по их заполнению (часть 4 статьи 6 Федерального закона от 29 ноября 2007 г. № 282-ФЗ) на отчетную дату.

При заполнении таблицы:

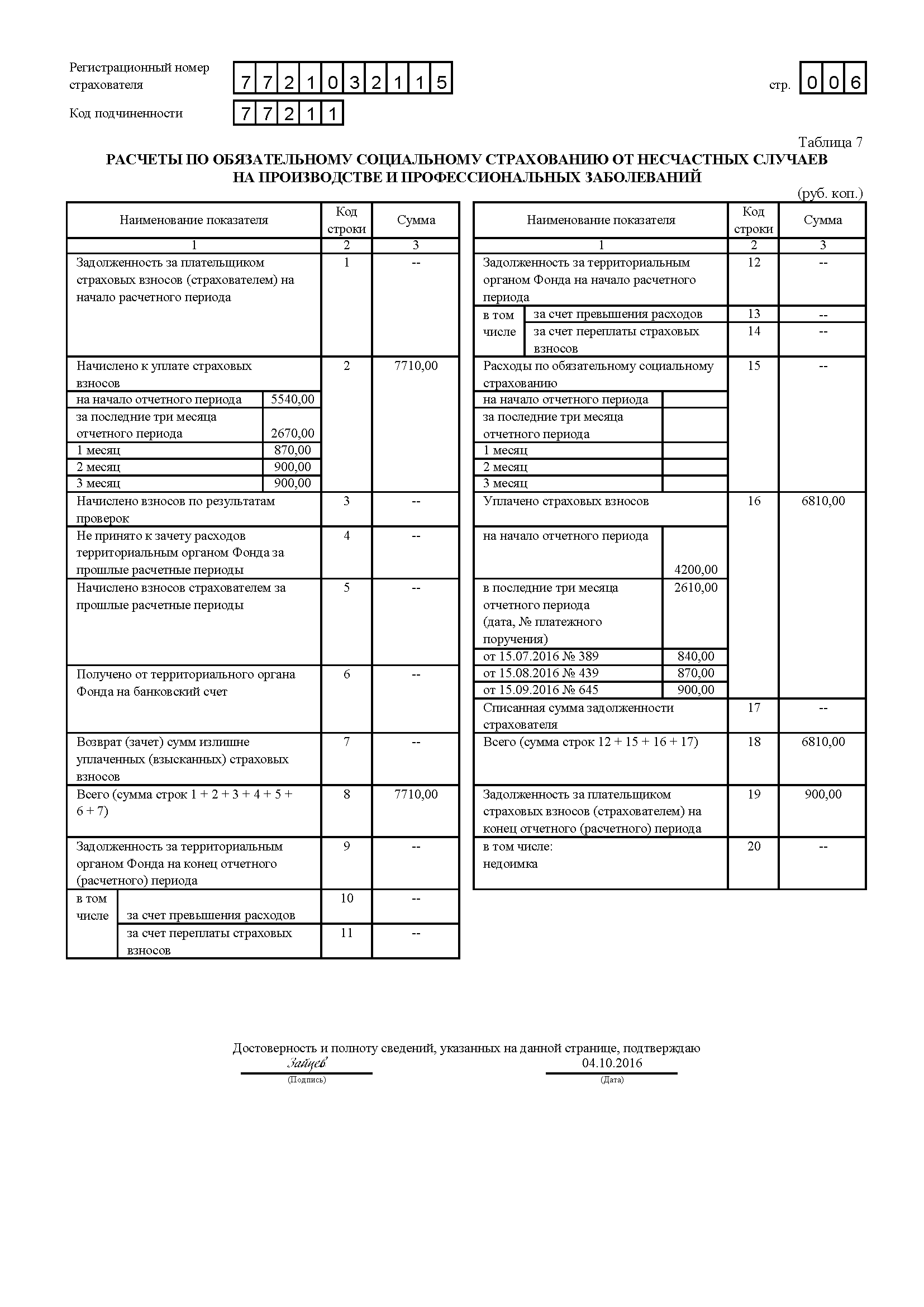

Заполнение таблицы 7 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»

Таблица заполняется на основе записей бухгалтерского учета плательщика страховых взносов (страхователя).

При заполнении таблицы:

Заполнение таблицы 8 «Расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» формы Расчета

При заполнении таблицы:

Заполнение таблицы 9 «Численность пострадавших (застрахованных) в связи со страховыми случаями в отчетном периоде» формы

При заполнении таблицы:

Заполнение таблицы 10 «Сведения о результатах проведенной специальной оценки условий труда и проведенных обязательных предварительных и периодических медицинских осмотров работников на начало года»

Подробнее о том, как заполнить таблицу 10, мы рассказали в статье на нашем сайте .

При заполнении таблицы:

При этом следует учитывать результаты проведения обязательных предварительных и периодических медицинских осмотров работников по состоянию на начало года, учитывая, что согласно пункту 15 Порядка частота проведения периодических медицинских осмотров определяется типами вредных и (или) опасных производственных факторов, воздействующих на работника, или видами выполняемых работ.

Приложение № 1

к Порядку заполнения формы

расчета по начисленным и

уплаченным страховым взносам на

обязательное социальное

страхование на случай временной

нетрудоспособности и в

связи с материнством и по

обязательному социальному

страхованию от несчастных

случаев на производстве и

профессиональных заболеваний,

а также по расходам на выплату

страхового обеспечения

(форма 4 - ФСС),

утвержденному приказом

Фонда социального страхования

Российской Федерации

от _______________ № _________

Справочник шифров плательщиков страховых взносов (страхователей)

Категория плательщиков страховых взносов (страхователей)

________________________

*Иные плательщики страховых взносов (страхователей) указывают код 00.

Упрощенцы могут перечислять в ФСС не всю начисленную сумму страховых взносов, а разницу между взносами и пособиями, финансируемыми за счет средств фонда (ч. 2 ст. 15 Закона № 212-ФЗ). При этом для расчета налога при УСН зачтенные взносы приравниваются к уплаченным.

Поэтому при объекте доходы вы можете на взносы, зачтенные в счет пособий, уменьшить налог по УСН (п. 3.1 ст. 346.21 НК РФ). А при объекте доходы минус расходы сумму зачтенных взносов вы вправе включить в расходы, уменьшающие налоговую базу (подп. 7 п. 1 ст. 346.16 НК РФ). Но и в том и в другом случае вы можете брать в расчет только те взносы, которые зачтены в пределах начисленных сумм.

Сложности могут возникнуть, если не все начисленные сотрудникам пособия к концу квартала выданы на руки. Вам нужно определить, какую сумму включать в расходы или налоговый вычет: начисленные пособия или выданные.

Больничные пособия вы выплачиваете за счет двух источников: своих средств и ФСС. И к разным частям пособий применяйте разные правила. Ту часть, которую финансируете за счет собственных средств, учитывайте в размере выплаченных работникам сумм (п. 2 ст. 346.17 и подп. 2 п. 3.1 ст. 346.21 НК РФ).

А часть пособий, которую финансирует ФСС, включайте в расчет сразу после того, как выплаты начислены. Дело в том, что вы вправе зачесть в счет взносов начисленные пособия независимо от того, сколько было выдано работнику на руки (ч. 2 ст. 15 Закона № 212-ФЗ). И вот сумму зачтенных взносов в счет этих пособий вы включаете в расходы или учитываете, уменьшая налог при объекте доходы.

Пример. Организация на УСН за I квартал 2016 года начислила сотрудникам пособия по болезни в сумме 15 000 руб. в том числе за счет собственных средств — 3000 руб. До конца марта были выданы пособия в сумме 10 000 руб. в том числе за счет собственных средств фирмы — 2000 руб. Сумма начисленных взносов в ФСС за I квартал равна 7500 руб. В фонд организация взносы не перечисляла.

Если у фирмы объект — доходы, она вправе снизить налог на пособия по временной нетрудоспособности, выданные за счет собственных средств. Их сумма составляет 2000 руб. Также фирма может уменьшить налог к уплате на страховые взносы в ФСС, зачтенные в счет пособий, но в пределах начисленных сумм, то есть на 7500 руб. Таким образом, организация вправе снизить налог на 9500 руб. если это не превышает 50% от начисленной величины. При объекте доходы минус расходы фирма включит в расходы те же 9500 руб.

Внимание! С 2017 года 4-ФСС отменяется, закон принят. Видео комментарий к новому законуКомментирует Надежда Самкова. ведущий эксперт-консультант по налогообложению, преподаватель курсов обучения налоговых консультантов и профессиональных бухгалтеров.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое