Категория: Бланки/Образцы

Генеральному директору ООО "Радуга" ___________________________________

Настоящим уведомляем вас о следующем:

1. В соответствии с Договором _______________________ ваша организация должна была _________________________, однако до сегодняшнего дня не исполнила и не исполнит __________________________.

2. На основании ст. 415 ГК РФ наша организация освобождает _______________ от лежащих на ней обязанностей, указанных выше.

Источник: "Налоговый учет для бухгалтера", 2010, N 5

Похожие формыСоглашение о добровольном исполнении обязательств по исполнительному листу и частичном прощении долга (в случае невыполнения должником своих обязательств по частичному погашению долга перед кредитором в установленные соглашением сроки должник уплачивает кредитору штраф)

Соглашение о замене (новации) долга должника перед кредитором, возникшего из инвестиционного договора и соглашения о расторжении этого договора, заемным обязательством путем заключения между кредитором и должником договора займа

Уведомление кредитной организации в Банк России об освобождении от должности руководителя (или: главного бухгалтера, заместителя главного бухгалтера) кредитной организации, руководителя (или: заместителя руководителя, главного бухгалтера, заместителя главного бухгалтера) филиала кредитной организации

Соглашение о прощении долга сотруднику организации, взявшему заем (образец заполнения)

Уведомление о прощении долга

Протокол заседания совета директоров (наблюдательного совета) кредитной организации об освобождении от должности руководителя (или: главного бухгалтера, заместителя главного бухгалтера) кредитной организации, руководителя (или: заместителя руководителя, главного бухгалтера, заместителя главного бухгалтера) филиала кредитной организации

Протокол общего собрания акционеров (участников) кредитной организации об освобождении от должности руководителя кредитной организации (или: главного бухгалтера, заместителя главного бухгалтера кредитной организации; руководителя, заместителя руководителя, главного бухгалтера, заместителя главного бухгалтера филиала кредитной организации)

25 мая 2012 2086

При наличии задолженности перед компаниями, входящими в одну группу, наиболее очевидным путем уменьшения «кредиторки» является перевод такой задолженности в статус собственного капитала, в том числе путем прощения долга. С налоговой точки зрения такое прощение долга не приведет к увеличению налоговой нагрузки благодаря использованию подпункта 3.4 пункта 1 статьи 251 НК РФ.

Ольга Цохорова

cтарший юрист компании ООО "Щекин и партнеры"

Как документ позволит сэкономить. При наличии задолженности перед компаниями, входящими в одну группу, наиболее очевидным путем уменьшения «кредиторки» является перевод такой задолженности в статус собственного капитала, в том числе путем прощения долга. С налоговой точки зрения такое прощение долга не приведет к увеличению налоговой нагрузки благодаря использованию подпункта 3.4 пункта 1 статьи 251 НК РФ. Эта норма говорит о том, что при прощении долга учредителем в целях увеличения стоимости чистых активов дочерней компании доходы последней, полученные в результате такого прощения, не облагаются налогом на прибыль.

Напомним, что эта норма действует с 2011 года, но распространяется на обязательства, возникшие с 1 января 2007 года(п. 1 и 2 ст. 4 закона от 28.12.10 № 409-ФЗ). А значит, учредители могут с выгодой прощать долги своим «дочкам» не только в настоящий момент, но и пересмотреть свои прошлые налоговые обязательства. Данная норма распространяется только на хозяйственные общества и товарищества. Поэтому некоммерческие организации, а также производственные кооперативы и унитарные предприятия не вправе ее применять (письмо Минфина России от 06.10.11 № 03-03-07/39).

Цель такой льготы в том, чтобы позволить учредителям в безналоговом режиме улучшать финансовые показатели своих дочерних компаний. Это важно, например, для привлечения финансирования от сторонних инвесторов. Банки и инвестиционные компании при предоставлении финансирования предварительно оценивают структуру баланса заемщика. Никто не станет выдавать кредит компании с отрицательными чистыми активами.

Еще одна возможная причина увеличения стоимости чистых активов — перспектива продажи дочерней компании. Чем больше стоимость чистых активов, тем выше рыночная стоимость долей или акций «дочки». В результате появляется возможность продать бизнес дороже.

При небольшой величине стоимости чистых активов компания может столкнуться и с другими проблемами. Например, этот показатель учитывается при расчете лимита признания процентов по контролируемой задолженности (п. 2 ст. 269 НК РФ). Чем выше величина чистых активов, тем больше сумма признаваемых расходом процентов. Кроме того, законодательство запрещает компании распределять прибыль и выплачивать дивиденды, если стоимость ее чистых активов меньше уставного капитала. Либо станет меньше в результате такой выплаты (п. 1 ст. 29 Федерального закона от 08.02.98 № 14-ФЗ,п. 1 ст. 43 Федерального закона от 26.12.95 № 208-ФЗ). При этом оценка стоимости чистых активов должна производиться ежеквартально и в конце года на соответствующие отчетные даты (п. 5 Порядка оценки чистых активов в акционерных обществах, утвержденный приказом от 29.01.03 Минфина России № 10н и ФКЦБ России № 03–6/пз). Этот же Порядок применяют и компании иных организационно-правовых форм, в частности, ООО(письма Минфина России от 27.01.10 № 03-02-07/1–27,от 07.12.09 № 03-03-06/1/791).

Отметим, что существует риск переквалификации прощения долга в дарение в рамках группы компаний. А дарение между юридическими лицами — ничтожная сделка (подп. 4 п. 1 ст. 575 ГК РФ) со всеми вытекающими из этого последствиями (п. 8 ст. 250 НК РФ). Но непосредственно Президиум ВАС РФ признал возможность прощения долга между компаниями (постановление от 15.07.10 № 2833/10).

Но налоговики могут предъявить и иную претензию. Якобы в результате прощения долга не происходит никакой безвозмездной передачи имущества, следовательно, эта операция полностью или частично(в размере процентов — письмо ФНС России от 02.05.12 № ЕД-3-3/1581@) не попадает под льготу. Но суды не соглашаются с таким подходом (постановление Федерального арбитражного суда Западно-Сибирского округа от 22.12.11 № А27-4570/2011).

Отметим, что и ранее аффилированные компании имели возможность передавать друг другу активы в безналоговом режиме (подп. 11 п. 1 ст. 251 НК РФ). Однако новый вариант (подп. 3.4 п. 1 ст. 251 НК РФ) имеет ряд преимуществ.

Во-первых. размер доли участника для использования льготы, предусмотренной подпунктом 3.4 пункта 1 статьи 251 НК РФ, не имеет значения(письма Минфина России от 20.04.11 № 03-03-06/1/257,от 21.03.11 № 03-03-06/1/160,ФНС России от 23.05.11 № АС-4-3/8157@). Во-вторых. даже если дочерняя компания передаст полученное имущество третьим лицам, она не потеряет права на льготу(письма Минфина России от 18.04.11 № 03-03-06/1/243,от 20.02.12 № 03-11-06/2/26). В-третьих. уменьшается риск признания прощенных процентов в доходах заемщика. Поскольку подпункт 3.4 пункта 1 статьи 251 НК РФ распространяется не только на безвозмездно полученное имущество, но и на имущественные права.

Пожалуй, единственным недостатком новой льготы являются ограничения по составу лиц, которые могут ее использовать. Она может быть использована при увеличении стоимости чистых активов только дочерней компании. В то время как подпункт 11 пункта 1 статьи 251 НК РФ позволяет прощать долги материнской компании.

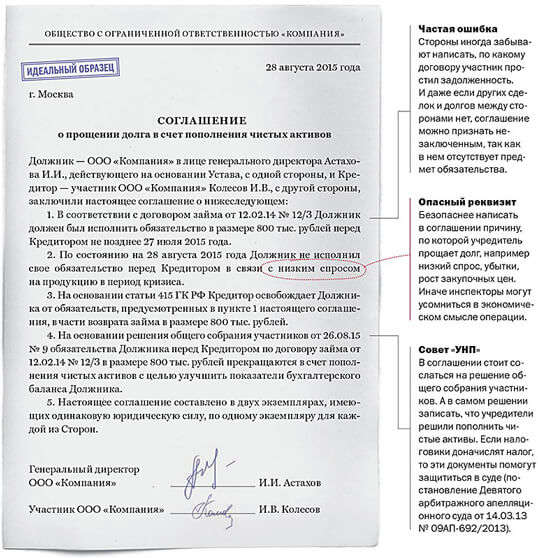

В каком виде составляется. Несмотря на то что прощение долга может быть односторонней сделкой (ст. 415 ГК РФ), лучше всего оформить двухстороннее письменное соглашение между кредитором и должником. Соглашение заключается в той же форме, что и договор, по которому прекращаются обязательства (п. 1 ст. 452 ГК РФ).

Что обязательно должно быть в документе. В данном соглашении необходимо прописать, по какому договору образовался долг, его размер, дату погашения и по какой причине должник не может исполнить свои обязательства. А также направленность прощения долга на пополнение чистых активов общества и деловую цель такого пополнения.

Дополнительные меры безопасности. Для того чтобы избежать возможных претензий налоговиков, необходимо выполнить все требования подпункта 3.4 пункта 1 статьи 251 НК РФ. Помимо соглашения, компании также стоит оформить корпоративные документы, на основании которых прощается долг. Например, протокол или решение общего собрания участников или акционеров общества. В соответствии с которым имущество, имущественные или неимущественные права передаются компании для увеличения стоимости чистых активов.

В протоколе целесообразно также указать, какую цель преследует увеличение стоимости чистых активов компании. С помощью такого документа компании скорее всего удастся снять претензии контролеров, не доводя дела до судебного разбирательства.

Также при использовании прощения долга в рамках группы компаний нужно оценивать совокупную налоговую экономию в связи с невозможностью учета в расходах прощающей стороны суммы долга. Так как подобную сделку контролеры будут рассматривать в качестве безвозмездной передачи денежных средств (п. 16 ст. 270 НК РФ). Поэтому группе компаний следует определиться с квалификацией такой сделки и используемой льготой. Если должник не учитывает сумму долга в составе доходов, то кредитору следует исключить эту сумму из расходов для целей налогообложения.

Фрагмент соглашения о прощении долга с целью пополнения чистых активовМаркетологи очень хотят, чтобы я в этой редакционной колонке на пальцах доказал вам, что необходимо продлить подписку на 2017 год. Иначе… иначе… конец света! А я вот, напротив, думаю, что переподписываться на журнал не стоит.

Подумаешь! Не продлили вы подписку. Стали узнавать о налоговых угрозах с опозданием. Из-за этого совершили ошибку. Она обернулась многомиллионными доначислениями. Против директора и главбуха возбудили уголовное дело. Им дали условный срок. Ничего страшного!

У ООО (дочерней организации) по данным бухгалтерского учета числится кредиторская задолженность по договору займа перед иностранной компанией (заимодавцем). Иностранная компания уступила свое право требования по указанному договору займа единственному участнику общества (материнской организации) по договору уступки права требования.

С целью сбережения денежных средств в 2009 г. между единственным участником подписано соглашение о прощении долга и прекращении всех обязательств ООО по возврату займа.

Правомерно ли считать, что в случае прощения долга ООО его единственным участником, который приобрел право требования этого долга по договору уступки права требования, ООО не включает сумму прощенного долга в налоговую базу по налогу на прибыль на основании пп. 11 п. 1 ст. 251 НК РФ?

В соответствии с пп. 11 п. 1 ст. 251 Налогового кодекса Российской Федерации (далее - Кодекс) при определении налоговой базы не учитываются доходы в виде имущества, полученного российской организацией безвозмездно:

от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) передающей организации;

от организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50 процентов состоит из вклада (доли) получающей организации;

от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Исходя из содержания указанной нормы основания для ее применения возникают при получении российской организацией имущества (в том числе денежных средств) при соблюдении установленных критериев в отношении участия в капитале субъектов сделки.

В ситуации, изложенной в вопросе, материнская организация приобрела задолженность к дочерней организации по договору уступки права требования, после чего заключено соглашение о списании (прощении) долга. Учитывая, что при совершении указанных операций между дочерней и материнской организацией отсутствовала передача имущества, оснований для применения пп. 11 п. 1 ст. 251 Кодекса не имеется.

Подборка по материалам информационного банка "Финансист" системы КонсультантПлюс. Составитель Каширская Е.В.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Прощение долга – процедура, которая довольно часто выполняется в контексте отношений между кредитором и дебитором. Она отличается множеством нюансов. Такая сделка подразделяется на несколько категорий. При её проведении требуется составить договор с соответствующими пунктами. От его правильного оформления зависит правомерность самого юридического процесса.

Ещё один важный пункт – налоговые обязательства и то, каким образом они подразделяются между сторонами.

Правомерность осуществления прощения по договору займа Взаимоотношения кредитора и дебитора образуются на основании заключённого договора. Согласно ему, две стороны оформили соглашения, по которому кредитор предоставляет второй стороне займ или услуги с условием возврата. Прекращение договора наступает в том случае, когда дебитор исполнил своё обязательство.

Взаимоотношения кредитора и дебитора образуются на основании заключённого договора. Согласно ему, две стороны оформили соглашения, по которому кредитор предоставляет второй стороне займ или услуги с условием возврата. Прекращение договора наступает в том случае, когда дебитор исполнил своё обязательство.

Но есть и ещё один вариант закрытия сделки – прощение долга. Процедура предполагает, что лицами была принята необязательность выплаты дебитором долга. Законна ли эта процедура? Единственное ограничение в её проведении – это нарушение интересов и прав сторонних лиц, которые каким-то образом связанны с имуществом кредитора.

Не всегда прощение долга расценивается судебным органом в качестве именно процедуры такого характера. Иногда оно классифицируется как дарение. То есть, судебным органом ситуация расценивается как предоставление дара. Однако данный процесс запрещён к проведению между фирмами коммерческого характера.

Для обоснования того, что прощение долга проводится правомерно, требуется обоснование процедуры. Кредитору необходимо доказать, что данное решение обосновано с экономической точки зрения. К примеру, в качестве аргументов в судебный орган можно выдвинуть:

Если аргументы будут признаны судом обоснованными, то данная сделка может считаться законной.

Разновидности форм сделки

Возникла проблема? Позвоните нашему юристу:

+7 (499) 350-97-43

(звонок бесплатен)

Прощение долга является процедурой, по которой отсутствует специальная статья в законодательстве. По этой причине, процедура осуществляется согласно общим нормам. Оформление может происходить по двум схемам:

Прощение долга является процедурой, по которой отсутствует специальная статья в законодательстве. По этой причине, процедура осуществляется согласно общим нормам. Оформление может происходить по двум схемам:

Если должнику высылается уведомление, в нём прописываются следующие данные:

Перед составлением уведомления о прощении задолженности важно провести сверку расчётов. Она необходима для подтверждения суммы обязательств.

Прощение долга между юридическими лицами: налогообложение у кредитора Существует два способа расчёта: начисление и кассовый способ. В обоих этих случаях корректировать сумму выручки от продукции не требуется. Какие убытки ждут кредитора, если он выбирает прощение долга? Данную процедуру нельзя отнести к безнадёжным долгам. Классификация дебиторской задолженности здесь .

Существует два способа расчёта: начисление и кассовый способ. В обоих этих случаях корректировать сумму выручки от продукции не требуется. Какие убытки ждут кредитора, если он выбирает прощение долга? Данную процедуру нельзя отнести к безнадёжным долгам. Классификация дебиторской задолженности здесь .

Налоговые отчисления выполняются по двум методам:

Закон РФ не содержит в себе прямого запрета, при учёте прибыли, иметь в виду убытки от прощения обязательств. То есть, судебными органами иногда разрешается понизить налогообложение из-за расходов.

Списание задолженности во внереализационные расходы допустимо в том случае, если дело о непокрытых обязательствах было передано в судебный орган и началось исполнительное производство. Тогда возможен вариант мирного решения конфликта. Однако плательщик обязан предоставить доказательства оформления сделки из-за своего коммерческого интереса. В частности, таким интересом должно являться оформление мирового соглашения, которое поможет урегулировать возникший конфликт. Как составить мировое соглашение, смотрите тут .

Однако стоит соотносить теорию и практику. Если производится прощение долга, судебный орган часто выносит отрицательное решение по поводу уменьшения налогообложения. К примеру, они возможны в том случае, если судом было обнаружено, что кредитор не предпринимал усилий для взыскания непокрытых обязательств. Упростить процедуру можно в том случае, если дождаться истечения срока исковой давности. Если этот срок истёк, решение будет принято, скорее всего, в пользу кредитора.

Следует учитывать, что если кредитор направил дебитору уведомление о том, что он прощает непокрытые долги, это не является доказательством наличия у него коммерческого интереса.

Если подобные аргументы отсутствуют, лучше произвести списание на счёт чистой прибыли займодателя. Такое прощение долга по договору займа позволит избежать вопросов, которые могут задать налоговые службы.

Что произойдет с начислениями по НДС, если между сторонами было принято решение о прощении непокрытых обязательств? На начисление НДС этот факт никак не отразиться. Подобное отсутствие изменений объясняется тем, что налоги с продукции уже были определены. При заключении сделки оснований для изменения начисленной суммы не появляется.

Стоит заметить, что данное правило вполне работает на практике. Подобные дела рассматривались в арбитражных судах, и принимались решения об отсутствии необходимости в корректировке НДС. Сложнее обстоит вопрос с восстановлением НДС. Практику, которая проводилась в арбитражных органах по этому вопросу, сложно назвать сформированной и однозначной.

Налоговые последствия для дебитора Если рассматривается ситуация между юридическими сторонами, налоги на прибыль необходимо оплачивать и дебитору. Меняются ли они вследствие того, что произошло прощение долга учредителем? В результате заключения подобной сделки у дебитора образуется определённая прибыль. Он имеет возможность использования средств, полученных от кредитора, без условий возврата.

Если рассматривается ситуация между юридическими сторонами, налоги на прибыль необходимо оплачивать и дебитору. Меняются ли они вследствие того, что произошло прощение долга учредителем? В результате заключения подобной сделки у дебитора образуется определённая прибыль. Он имеет возможность использования средств, полученных от кредитора, без условий возврата.

Дебитор имеет право на списание во внереализационные доходы тех сумм, которые образовались вследствие списания обязательств ввиду истечения протяжённости исковой давности. Также могут быть иные причины.

Как будет рассматриваться продукция, с точки зрения законодательства, если дебитор получил её, но не совершил соответствующих выплат кредитору? Это безвозмездно полученное имущество. Данное решение обусловлено приказом Минфина. Если произошло прощение, получившийся доход является внереализационным — это основание для списания кредиторской задолженности .

При проведении расчётов важен тот метод, который дебитор использует для расчёта налогообложения. Если это метод начисления, то при совершении рассматриваемой сделки между сторонами, никаких изменений производить не требуется. Объясняется это тем, что расходы являются признанными вне зависимости от того, была ли произведена за них оплата.

Процедура упрощается после истечения срока исковой давности.

Как оплачивается НДС дебитором? Принятие объёма НДС к вычету наступает только в том случае, если приобретённая продукция необходима для эксплуатации в сферах, которые облагаются НДС. Если произошло оформление рассматриваемой сделки лицами, налоговый вычет не нужно никак корректировать. Необходимо знать, что действовать можно только в рамках представленных рекомендаций. Не следует менять сумму начислений в том случае, если этого делать нельзя.

Принятие объёма НДС к вычету наступает только в том случае, если приобретённая продукция необходима для эксплуатации в сферах, которые облагаются НДС. Если произошло оформление рассматриваемой сделки лицами, налоговый вычет не нужно никак корректировать. Необходимо знать, что действовать можно только в рамках представленных рекомендаций. Не следует менять сумму начислений в том случае, если этого делать нельзя.

В каких случаях происходит восстановление НДС? Данный вопрос является более понятным, нежели аналогичная ситуация в случае кредитора. Перечень ситуаций, где возможно восстановление НДС, приведён в третьем пункте, статье 170 Налогового кодекса. Он довольно закрытый. То есть, допускается единственное толкование, запрещено приведение к уже перечисленным пунктам каких-либо ещё статей.

Когда нельзя восстановить НДС? Такие последствия актуальны в том случае, если ранее был принят к вычету НДС по предоставленной продукции. То есть, при списании кредиторских обязательств, когда они прощены, не восстанавливается НДС. В этом случае нет достаточных оснований для проведения рассматриваемой операции.

Прощение долга практикуется довольно редко. Проверки по поводу добросовестности кредитора, когда он прощает задолженность, производятся потому, что в этой сфере возможны различные махинации.

Если начинается исполнительное производство, и лицами принято решение о заключении подобной сделки, она сначала тщательно проверяется. В частности, рассматриваются вопросы на предмет того, выгодна ли она кредитору в коммерческом смысле. Проверяются также и действия, которые производились между сторонами за тем, чтобы взыскать задолженность.

Кредитор должен доказать, что он действительно пытался получить долг. Такими действиями могут быть признаны:

Прощение долга практикуется довольно редко.

Также кредитор может доказать тот факт, что средства от должника он получил не через суд, а потому желает оформить прощение юридически. Если он не сможет этого доказать, последствия могут быть разными. В частности, это запрет на оформление прощения.

Ниже мы выложили видео с интересной историей о предложении кредитной амнистии (прощение 50 % долга) от одного из известных банков:

Такая сделка должна быть не только одобрена судебными органами, но и правильно оформлена. Между юридическими сторонами должно быть заключено соглашение, в котором прописываются основные пункты. Это объём задолженности, основания проведения сделки, обстоятельства, при которых появились обязательства. Это официальный документ, а потому он должен быть оформлен в соответствующем стиле. Это дата, подписи. Составить данную бумагу можно по образцу. Чем хорошо это решение? Вы составите договор, и не забудете указать основные пункты. Только в этом случае он будет принят судебным органом.

Бесплатная юридическая поддержка по телефонам: