Категория: Бланки/Образцы

В новом 2015 году вступают в силу положения нескольких федеральных законов в отношении тарифов страховых взносов и взносов на случай травматизма. Нововведений несколько. Они касаются применения предельной величины базы, облагаемой страховыми взносами, тарифов и уплаты взносов.

Начиная с 2015 г. не будет единой предельной величины базы для начисления всех видов страховых взносов.

Предельную величину облагаемой базы для взносов в ПФР будет утверждать Правительство РФ с учетом размера средней зарплаты, увеличенного в 12 раз, и повышающего коэффициента (в 2015 г. - 1,7) (ч. 5.1 ст. 8 Федерального закона от 24.07.2009 N 212-ФЗ, далее - Закон N 212-ФЗ).

В дальнейшем, с 2022 г. предельная величина базы для начисления страховых взносов в Пенсионный фонд, установленная на предыдущий год, будет индексироваться (ч. 5.2 ст. 8 Закона N 212-ФЗ).

В 2015 г. она равна 711 000 руб. (п. 1 Постановления Правительства РФ от 04.12.2014 N 1316). Сверх этой величины страховые взносы надо будет уплачивать, как и раньше, по ставке 10%.

На 2015 г. предельная величина облагаемой базы по страховым взносам на случай временной нетрудоспособности и в связи с материнством установлена Правительством РФ в п. 1 Постановления от 04.12.2014 N 1316 (п. п. 4 и 5 ст. 8 Закона N 212-ФЗ) в размере 670 000 руб.

В 2015 г. страховые взносы в ФФОМС нужно будет уплачивать со всей суммы заработной платы, а не в пределах лимита, как это было в 2014 г. Этот порядок определен новой ч. 1.1 ст. 58.2 Закона N 212-ФЗ (ст. 5 Федерального закона от 01.12.2014 N 406-ФЗ). В ней отсутствует указание на предельную величину облагаемой базы.

Изменение не коснется страхователей, уплачивающих взносы по пониженному тарифу и перечисленных в ст. ст. 58 и 58.1 Закона N 212-ФЗ.

Действующий совокупный общий тариф страховых взносов в размере 30% сохранен (ч. 1.1 ст. 58.2 Закона N 212-ФЗ). Он складывается из следующих тарифов:

Общие тарифы должны применять все страхователи, за исключением тех компаний, для которых предусмотрены пониженные тарифы (ст. ст. 58 и 58.1 Закона N 212-ФЗ).

Примечание. Суммы страховых взносов не нужно больше округлять

С 1 января 2015 г. перечислять страховые взносы нужно в рублях и копейках (ч. 7 ст. 15 Закона N 212-ФЗ).

Это позволит добиться тождественности показателей начисленных и уплаченных страховых взносов в форме-4 ФСС и форме РСВ-1 ПФР.

Статьей 33.1 Федерального закона от 15.12.2001 N 167-ФЗ (далее - Закон N 167-ФЗ) определено, что тариф пенсионных взносов распределяется на страховую и накопительную пенсии. Эта норма остается актуальной. Однако в 2015 г. действует особый порядок ее применения.

До 31 декабря 2015 г. застрахованные лица 1967 года рождения и моложе могут выбрать один из двух вариантов пенсионного обеспечения - направлять 6% взносов на финансирование накопительной пенсии или все 22% отправлять на страховую пенсию (п. 1 ст. 33.3 Закона N 167-ФЗ).

В случае выбора "накопительного" варианта сам работник должен обратиться с заявлением о переходе, например, в негосударственный пенсионный фонд. Работодатель к этому отношения не имеет. Для него важен другой момент.

Независимо от решения застрахованного лица выбрать "накопительный" вариант пенсионного страхования и подачи им соответствующего заявления вся сумма страховых пенсионных взносов, начисленная на выплаты в пользу данного лица в 2015 г. направляется на страховую пенсию.

Бухгалтер компании, которая применяет общий тариф, начисляет пенсионные взносы по единому тарифу 22% и перечисляет их одним платежным документом на КБК страховой пенсии (ст. 22.2 Закона N 167-ФЗ).

При превышении предельной суммы облагаемых выплат (в 2015 г. - 711 000 руб.) начисление страховых пенсионных взносов по тарифу 22% прекращается.

С суммы превышения пенсионные взносы следует начислять по солидарному тарифу 10% (абз. 9 и 10 ст. 3, п. 2 ст. 33.1 Закона N 167-ФЗ).

Федеральный закон от 01.12.2014 N 401-ФЗ сохраняет на 2015 г. действующие ставки взносов на случай травматизма (от 0,2 до 8,5%) (ст. 1 Федерального закона от 22.12.2005 N 179-ФЗ). Следовательно, как и раньше:

Если у индивидуального предпринимателя работают инвалиды I, II или III группы, выплаты в их пользу, как и раньше, облагаются взносами на случай травматизма по уменьшенному тарифу - исходя из 60% величины установленного страхового тарифа (ст. 2 Федерального закона от 01.12.2014 N 401-ФЗ).

Допвзносы в ПФР уплачивают компании, у которых есть рабочие места с вредными (опасными) условиями труда и правом на досрочную пенсию. Взносы начисляются независимо от предельной величины облагаемой базы (ч. 3 ст. 58.3 Закона N 212-ФЗ, п. 3 ст. 33.2 Закона N 167-ФЗ).

Виды работ, дающих право на досрочную пенсию, были перечислены в пп. 1 - 18 п. 1 ст. 27 Федерального закона от 17.12.2001 N 173-ФЗ (далее - Закон N 173-ФЗ) (п. п. 1 и 2 ст. 33.2 Закона N 167-ФЗ). Однако с 1 января 2015 г. многие положения Закона N 173-ФЗ не применяются.

Примечание. Федеральный закон от 17.12.2001 N 173-ФЗ применялся только для расчета страховой части трудовой пенсии в период до 1 января 2015 г.

Теперь нужно пользоваться двумя Федеральными законами:

Виды вредных работ, дающих право на досрочную пенсию, теперь указаны в Законе N 400-ФЗ.

Тарифы дополнительных взносов для таких компаний будут зависеть от того, проводилась в них спецоценка условий труда или нет.

Если спецоценка не проводилась, за сотрудников, занятых на вредных работах, компании должны уплачивать допвзносы по тарифам, приведенным в табл. 1 ниже.

Дополнительные тарифы взносов в ПФР в 2015 году. Спецоценка не проводилась

Изменения в порядок применения льготных тарифов в 2015 г. внесены Федеральным законом от 02.12.2013 N 333-ФЗ.

В 2015 г. некоторые компании, уплачивающие ранее страховые взносы по пониженным тарифам (ст. ст. 58 и 58.1 Закона N 212-ФЗ), лишатся льгот (п. 1 ст. 1 Федерального закона от 02.12.2013 N 333-ФЗ):

Федеральный закон от 02.12.2013 N 333-ФЗ не распространил на 2015 г. действие пониженных тарифов для этих страхователей.

Следовательно, начиная с 2015 г. они должны начислять страховые взносы по общим тарифам, установленным ч. 2 ст. 58.2 Закона N 212-ФЗ.

Все остальные компании, имевшие в 2014 г. право на применение пониженных тарифов, в 2015 г. продолжат их применять (табл. 3 на с. 22).

Страховые взносы такие компании уплачивают до тех пор, пока выплаты по работнику не превысят предельной базы для начисления взносов. Суммы превышения взносами не облагаются.

Эти изменения касаются аптек и индивидуальных предпринимателей на патенте.

Аптеки. С 2015 г. аптечные организации и индивидуальные предприниматели, имеющие лицензию на фармацевтическую деятельность, могут применять пониженные тарифы только к выплатам сотрудников, которые имеют право заниматься фармацевтической деятельностью или допущены к ее осуществлению (пп. "а" п. 29 ст. 5 Федерального закона от 28.06.2014 N 188-ФЗ).

Примечание. Лица, имеющие право заниматься фармацевтической деятельностью до 1 января 2016 г. перечислены в п. 1 ст. 100 Федерального закона от 21.11.2011 N 323-ФЗ.

Тем самым окончательно решен вопрос о том, действуют ли льготные тарифы в отношении всех работников, в том числе и тех, кто не занимается непосредственно фармацевтической деятельностью.

Индивидуальные предприниматели на патенте. Основная часть страхователей сможет применять пониженный тариф также только по выплатам в пользу работников, занятых в виде экономической деятельности, указанном в патенте (пп. "б" п. 29 ст. 5 Федерального закона от 28.06.2014 N 188-ФЗ).

Это ограничение не будет касаться индивидуальных предпринимателей, которые осуществляют виды деятельности, перечисленные в пп. 19, 45 - 47 п. 2 ст. 346.43 Налогового кодекса:

С 1 января 2015 г. необходимо начислять страховые взносы на случай временной нетрудоспособности и в связи с материнством с выплат в пользу временно пребывающих на территории РФ иностранных работников, заключивших трудовой договор.

Тариф этих страховых взносов установлен в ч. 3 ст. 58.2 Закона N 212-ФЗ в редакции Федерального закона от 01.12.2014 N 407-ФЗ. Он составляет 1,8%. Этот тариф не применяется к выплатам в пользу высококвалифицированных специалистов.

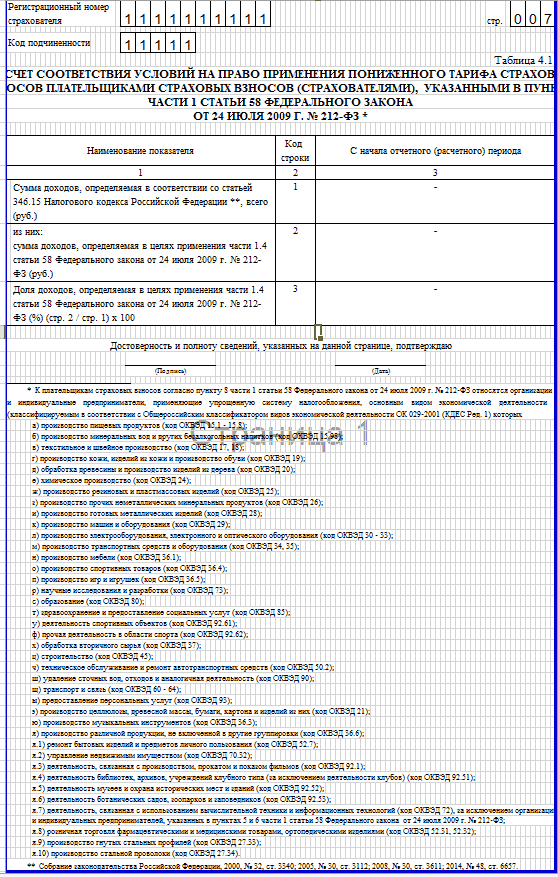

Виды экономической деятельности, дающие право компаниям и индивидуальным предпринимателям применять упрощенную систему налогообложения (УСН) (пп. 8 п. 1 ст. 58 Закона N 212-ФЗ), классифицируются в соответствии с Общероссийским классификатором видов экономической деятельности.

С 1 января 2015 г. предполагалось перейти на применение новых Классификаторов, которые утверждены Приказом Росстандарта от 31.01.2014 N 14-ст, - ОКВЭД2 ОК 029-2014 (КДЕС Ред. 2) и ОКПД2 ОК 034-2014 (КПЕС 2008).

Но теперь Приказом Росстандарта от 30.09.2014 N 1261-ст этот срок продлен до 1 января 2016 г. Соответственно, в этом году страхователи должны использовать старые Общероссийские классификаторы: ОКВЭД ОК 029-2001 (КДЕС Ред. 1), ОКВЭД ОК 029-2007 (КДЕС Ред. 1.1), ОКДП ОК 004-93, ОКПД ОК 034-2007 (КПЕС 2002), ОКУН ОК 002-93 и ОКП ОК 005-93.

Форма РСВ-1 ПФР. Начиная с отчетности за 2015 г. форму нужно сдавать:

Форма-4 ФСС. Сроки сдачи:

Так, форму-4 ФСС за 2014 г. компании должны представить:

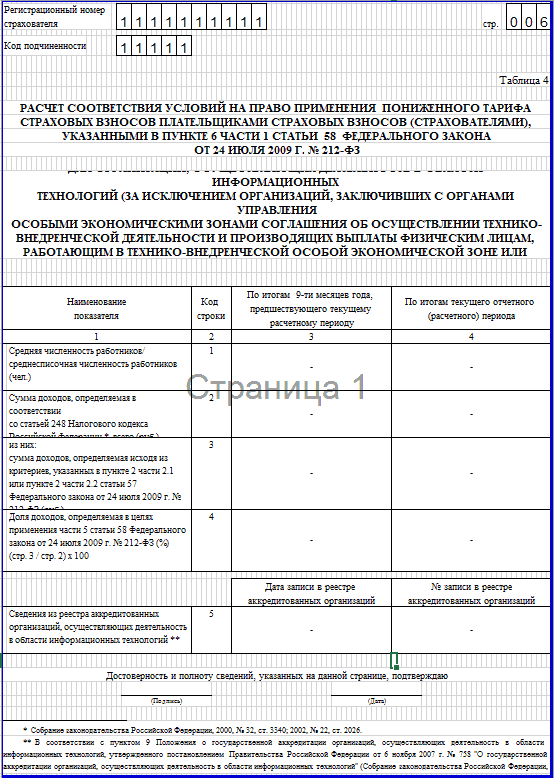

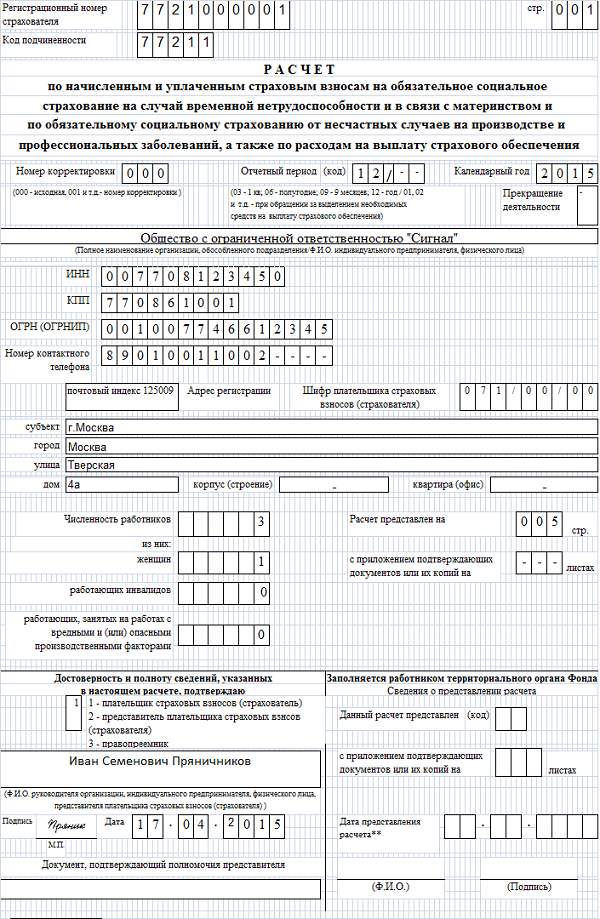

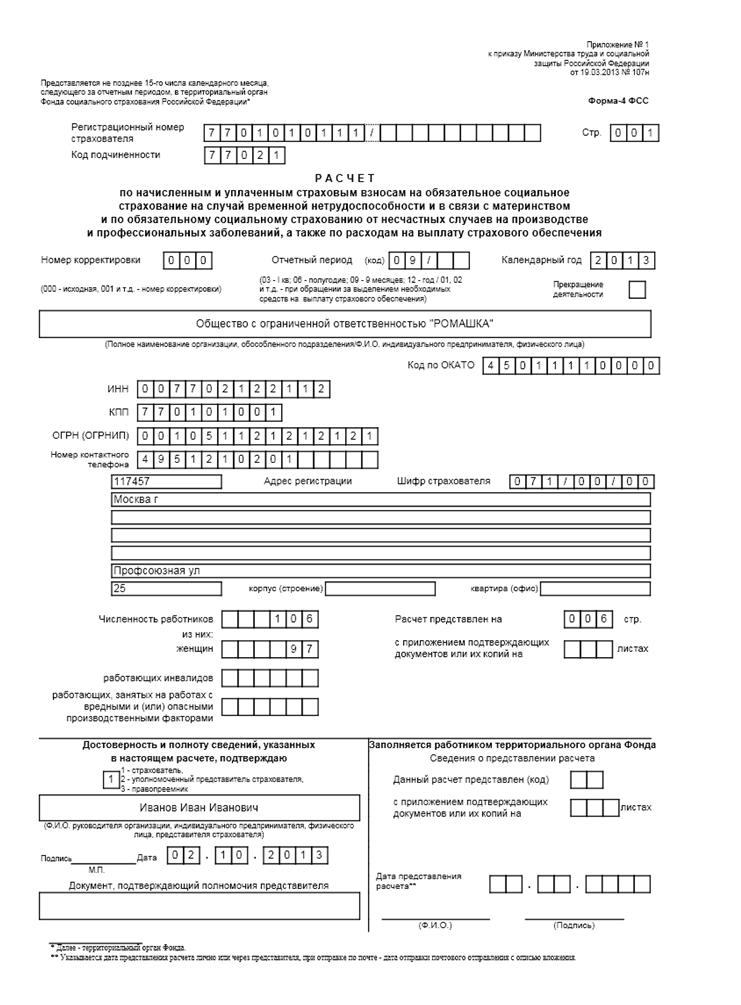

Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения

Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения

Расчет страховых взносов в 2016 году содержит множество нюансов и требует от плательщика внимательного рассмотрения. Обязательство по уплате страховых взносов является существенной финансовой нагрузкой для предпринимателя или организации. Однако в ряде случаев предусмотрено право на уменьшение обязательства, главное — знать, когда можно пользоваться такой возможностью.

Зачем нужны страховые взносы?

Как рассчитать страховые взносы?

Как посчитать страховые взносы, если есть вычеты по ФСС?

Как изменился порядок расчета по начисленным и уплаченным страховым взносам в 2016 году?

Зачем нужны страховые взносы?Привычные элементы социальной защиты, такие как пенсионные выплаты, оплата больничного листа, «декретных», пособий при рождении ребенка, финансируются за счет страховых взносов, которые начисляет и перечисляет в бюджет каждый работодатель за своих сотрудников. Размер пособий и пенсии для физического лица напрямую зависит от суммы взносов, уплачиваемых с его доходов, поэтому для надежной социальной гарантии важно иметь «белую» схему получения дохода.

Как рассчитать страховые взносы?Порядок расчета страховых взносов регулируется законом № 212-ФЗ.

Работодателю необходимо рассчитать и перечислить взносы в 3 фонда: ПФР, ФСС РФ и ФФОМС. Тарифы страховых взносов составляют 30% (ПФР — 22%, ФСС — 2,9%, ФФОМС — 5,1%), причем после превышения предела базы для ПФР пенсионный взнос начисляется по ставке 10%. Также предусмотрен взнос на обязательное социальное страхование от несчастных случаев — от 0,2 до 8,5% в зависимости от вида деятельности и классификации риска. Данные ставки не будут меняться для основных плательщиков взносов до 2018 года включительно, в 2019 году совокупный страховой тариф планируют поднять до 34%.

Как рассчитать взносы? Алгоритм расчета будет выглядеть следующим образом:

Если значение базы превысило установленный максимум, то нужно прекратить начисление взносов в ФСС и снизить тариф до 10% для взносов в ПФР.

Формула для расчета взносов выглядит одинаково для каждого ежемесячного платежа трех различных фондов:

Платеж за текущий месяц = (База ? Ставка) – Сумма платежей нарастающим итогом с начала года и до предыдущего месяца включительно.

База для начисления взносов — это доходы сотрудников за исключением некоторых необлагаемых выплат.

Существует ограничение для начисления базы, которое меняется каждый год. Так, в 2016 году установленный лимит для ПФР — 796 000 руб. для ФСС — 718 000 руб. (согласно постановлению Правительства РФ от 26.11.2015 № 1265). Напомним, что до 2015 года значение лимита было единым для обоих фондов, впоследствии показатели были разделены для ПФР и ФСС и стали зависеть от разных меняющихся параметров. Рост предельной базы для ФСС меняется в соответствии с ростом средней заработной платы в России. В индексации базы для ПФР играет роль помимо средней зарплаты еще и повышающий коэффициент (ч. 5.1 ст. 8 закона № 212-ФЗ). Для 2017 года будут установлены новые проиндексированные значения.

Как посчитать страховые взносы, если есть вычеты по ФСС?Ежемесячный платеж по страховому взносу на случай временной нетрудоспособности и в связи с материнством можно уменьшить на сумму пособий, которые выплачивались работнику работодателем при наступлении страховых случаев. Список таких пособий приведен в законе № 255-ФЗ и включает следующие выплаты:

Как и было обещано, ставки по взносам в 2016 году не увеличились по сравнению с 2015 годом. Об изменениях тарифов можно не беспокоиться вплоть до 2019 г. Традиционно произошла ежегодная индексация предельных баз в ПФР и ФСС, которые сейчас составляют 796 000 и 718 000 руб. соответственно.

Также произошли изменения для предпринимателей в реквизите КБК для пенсионных взносов. Среди положительных изменений — новые сроки уплаты взносов в ФСС на случай травматизма, теперь их можно уплачивать не на следующий день после выдачи зарплаты (как в 2015 году), а до 15-го числа месяца, следующего за отчетным, то есть одновременно с остальными взносами.

А поскольку взносы на страхование от несчастных случаев на выплаты по ГПД не начисляются на основании абз. 4 п. 1 ст. 5 , п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ (если договором ГПД не предусмотрена такая обязанность) отражать такие выплаты в графе 5 форме 4-ФСС не нужно.

1.Из рекомендации

Любови Котовой. заместителя директора департамента развития социального страхования Минтруда России

Как составить и сдать расчет взносов на обязательное социальное страхование и страхование от несчастных случаев (форма 4-ФСС)

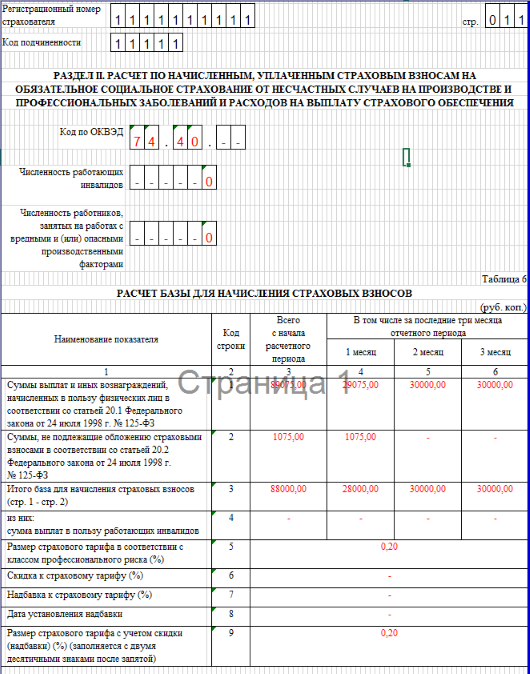

В графе 3 строки 1 таблицы 6 укажите расчетную базу для начисления взносов, то есть общую сумму выплат, облагаемых страховыми взносами, рассчитанную нарастающим итогом с начала года. В графе 4 строки 1 из этой суммы выделите выплаты в пользу инвалидов. В графе 5 строки 1 укажите размер выплат, которые страховыми взносами не облагаются.

2.Из Приказа ФСС России от 26.02.2015 № 59

«Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения»

Заполнение таблицы 6 "База для начисления страховых взносов" формы Расчета

24. При заполнении таблицы:

24.1. по строке 1 отражаются выплаты в пользу работников нарастающим итогом соответственно за первый квартал, полугодие, 9 месяцев текущего периода и год, в том числе за последние три месяца отчетного периода (строка 2) с разбивкой по месяцам (строки 3-5);

24.2. по строке 1 графы 3 указывается общая сумма выплат, на которые начисляются страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, в том числе в графе 4 - сумма выплат в пользу работающих инвалидов;

24.3. в графе 5 отражаются выплаты в пользу работников, на которые не начисляются страховые взносы, в соответствии со статьей 20.2 Федерального закона от 24 июля 1998 года № 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" (Собрание законодательства Российской Федерации, 1998, № 31, ст.3803; 2010, № 50, ст.6606; 2012, № 10, ст.1164; 2013, № 27, ст.3477; 2014, № 26, ст.3394; № 30, ст.4217);

Любови Котовой. заместителя директора департамента развития социального страхования Минтруда России

Как начислить взносы на обязательное пенсионное (социальное, медицинское) страхование на выплаты по гражданско-правовым договорам и авторским договорам

Страховые взносы с вознаграждений по гражданско-правовым договорам рассчитывайте так же, как и с выплат по трудовым договорам. Единственное исключение: на вознаграждения по гражданско-правовым договорам не нужно начислять взносы в ФСС России на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (п. 2 ч. 3 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ ).

Взносы на страхование от несчастных случаев на выплаты по гражданско-правовым договорам начисляйте. только если такая обязанность организации непосредственно предусмотрена в договоре (абз. 4 п. 1 ст. 5. п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Система российского законодательства предусматривает несколько видов страхования для физических лиц. Организации (в том числе индивидуальные предприниматели, производящие выплаты физическим лицам, представительства и филиалы иностранных организаций и т.д.) обязаны регистрироваться в качестве страхователей, в то время как внебюджетные фонды (Пенсионный фонд, Фонд обязательного медицинского страхования (федеральный и территориальные), Фонд социального страхования) выступают страховщиками по предоставлению страхового обеспечения физическим лицам при наступлении страхового случая.

В рамках отношений работодателей и работников регулируются следующие виды страхования для страховых случаев и обеспечение по ним:

·обязательное пенсионное страхование (ОПС)— достижение застрахованным лицом пенсионного возраста, обеспечение подразумевает выплату пенсий;

·обязательное медицинское страхование (ОМС) — заболевание, травма, иное состояние здоровья застрахованного лица, профилактические мероприятия, обеспечение предусматривает предоставление застрахованному лицу медицинской помощи и оплату услуг по определенному перечню при предоставлении Полиса ОМС;

·обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ОСС ВН и М) - временная нетрудоспособность, беременность, роды, материнство, обеспечивание предусматривает компенсацию застрахованному лицу утраченного заработка;

·обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСС НС и ПЗ) - повреждение здоровья застрахованного лица вследствие несчастного случая на производстве или профессионального заболевания, обеспечение подразумевает возмещение вреда застрахованному лицу в виде денежных сумм.

Порядок уплаты страховых взносов во внебюджетные фонды определяется Федеральным законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее № 212-ФЗ) и частично федеральными законами о конкретных видах обязательного социального страхования). Об отчислениях на страховые взносы в 2017 году читать здесь

Основные тарифы страховых взносов для работодателей, производящих выплаты физическим лицам в 2016 г. регламентированы п. 1 ст. 58.2 № 212-ФЗ.

Предельная величина – 718 000 рублей в ФСС и 796 000 в ПФР на 2016 г. установлены Постановлением правительства РФ от 26 ноября 2015 г. № 1265 «О предельной величине базы для начисления страховых взносов в государственные внебюджетные фонды с 1 января 2016 года».

Таким образом, общая нагрузка по страховым взносам в 2016 году осталась прежней и составляет 30% до достижения суммы выплат физическому лицу предельных величин.

Помимо страховых взносов нужно учитывать взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые не относятся к страховым взносам, регулируемым № 212-ФЗ. Ставка взносов устанавливается для каждой организации ежегодно в зависимости от класса профессионального риска, к которому относится основной вид деятельности организации. Значения ставки устанавливаются в пределах от 0,2 % (для рекламной деятельности, например) до 8,5% (для деятельности в отраслях добывающей промышленности и иных).

Напомним, что в 2015 г. нагрузка по страховым взносам составляла так же 30%. Предельный размер базы для начисления страховых взносов был установлен в размере 711 000 рублей в ПФР и 670 000 рублей в ФСС, с суммы превышения предельного размера базы страховые взносы взимались также в размере 10%.

В 2014 г. нагрузка по страховым взносам составляла 30%. Предельный размер базы для начисления страховых взносов был установлен в размере 624 000 рублей, с суммы превышения предельного размера базы страховые взносы взимались также в размере 10%.

В 2013 г. нагрузка по страховым взносам составляла 30%, предельный размер базы для начисления страховых взносов - 568 000 рублей, с суммы превышения предельного размера базы страховые взносы взимались также в размере 10%.

В 2012 г. нагрузка по страховым взносам составляла 30%, предельный размер базы для начисления страховых взносов - 512 000 рублей, а с суммы превышения предельного размера базы страховые взносы взимались также в размере 10%.

Пониженные ставки страховых взносов

Некоторые плательщики страховых взносов имеют право на применение пониженных тарифов страховых взносов. Право на применение пониженных страховых взносов необходимо подтверждать при проверке из ФСС или ПФР. Писать заявления или предоставлять какие-либо документы в территориальные управления фондов до этого не нужно.

Таких плательщиков можно разделить на три большие группы:

Разработчики инновационных технологий и те организации, которые их внедряют;

Представители малого бизнеса;

Некоммерческие и благотворительные организации.

В 2015 году из перечня организаций-страхователей, которые имеют право на применение пониженных тарифов страховых взносов были удалены некоторые категории.

Таким образом, как в 2015, так и в 2016 году больше не имеют право снижать страховые тарифы:

все сельхозпроизводители, включая плательщиков ЕСХН;

родовые общины и организации, которые занимаются традиционным хозяйствованием и произведениями народного художественного промысла;

общественные организации инвалидов;

средства массовой информации.

Обычные работодатели потеряли право применять пониженные тарифы страховых взносов к выплатам в пользу инвалидов.

При этом тарифы страховых взносов «заморозили» на три года — в силу Федерального закона от 28 ноября 2015 г. № 347-ФЗ они не изменятся до конца 2018 года.

Дополнительные тарифы страховых взносов

С 1 января 2013 г. введены дополнительные тарифы страховых взносов для сотрудников, занятых на отдельных видах работ с вредными, опасными, тяжелыми условиями труда (ст. 58.3 № 212-ФЗ, пп.1-18 п.1 ст.27 Федерального закона от 17.12.2001г. №173-ФЗ «О трудовых пенсиях в Российской Федерации».)

При этом дополнительный тариф с выплат в пользу лиц, указанных в ст.27 закона № 173-ФЗ на 2016 год составит:

·9,0% - с выплат лицам, указанным в пп.1 п.1 ст.27 закона №173-ФЗ

·6,0% - с выплат лицам, указанным в пп.2-18 п.1 ст.27 закона №173-ФЗ.

При начислении дополнительных страховых взносов величина базы не ограничивается пределами, установленными для других тарифов страховых взносов в соответствии с п.4 ст.8 № 212-ФЗ.

Страхователи могут быть освобождены от уплаты страховых взносов в ПФР по дополнительным тарифам по результатам специальной оценки условий труда, проводимой в порядке, устанавливаемом отдельным федеральным законом. Об отчислениях на страховые взносы в 2017 году читать здесь

Уплата страховых взносов осуществляется отдельными платежными поручениями, которые направляются одному из двух получателей (ст. 15 № 212-ФЗ):

До сих пор Уголовный кодекс РФ не предусматривал ответственности работодателей за неуплату обязательных страховых взносов. Сейчас в Государственной Думе находится на рассмотрении законопроект, которым предлагается внести поправки в статью 199.3 УК РФ и статью 199.4 УК РФ. Автором инициативы является Правительство РФ и если депутаты его поддержат, то в 2016 году работодателей ожидает уголовная ответственность за уклонение от уплаты обязательных взносов в Пенсионный фонд России и Фонд социального страхования.

· страховые взносы на обязательное пенсионное страхование (единым расчетным документов по КБК взносов на страховую часть пенсии);

· страховые взносы на обязательное медицинское страхование

·страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

·взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

В течение расчетного (отчетного) периода работодатель по итогам каждого календарного месяца не позднее 15-го числа следующего за ним месяца уплачивает ежемесячный обязательный платеж.

Расчеты по начисленным и уплаченным страховым взносам плательщики, производящие выплаты физическим лицам, представляют по месту своего учета.

С 01.01.2015 года изменены сроки предоставления отчетности, помимо этого установлены разные сроки для предоставления отчетов на бумажном носителе и в электронном виде:

в ФСС – не позднее 20-го числа календарного месяца, следующего за отчетным периодом, а в форме электронного документа не позднее 25-го числа календарного месяца, следующего за отчетным периодом (форма 4-ФСС по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и на случай временной нетрудоспособности и в связи с материнством).

Организации должны отчитаться за 2015 год по форме 4-ФСС, которая была утверждена приказом ФСС РФ от 26 февраля 2015 г. № 59. Хотя в июле в эту форму были внесены незначительные технические поправки, в целом она осталась прежней. Однако, с 1 квартала 2016 года будет действовать новая отчетная форма 4-ФСС.

в ПФР – не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, а в форме электронного документа не позднее 20-го числа второго календарного месяца, следующего за отчетным периодом (форма РСВ-1 ПФР по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и на обязательное медицинское страхование);

С 1 апреля 2016 года у организаций-работодателей будет новая обязанность — они будут должны ежемесячно отчитываться в ПФР о личных данных работников. В таком отчете, срок сдачи которого определен до 10 числа каждого месяца, необходимо указать сведения о фамилии имени и отчестве, идентификационном номере и СНИЛС всех граждан, официально трудоустроенных и получающих доход в организации. Первый раз такой отчет работодателям придется сдавать 10 мая 2016 года. Надо отметить, что данный отчет является дополнительным и никак не влияет на обычный отчет в Пенсионный фонд по форме РСВ-1.

Электронная сдача отчетности.

Плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек, а также вновь созданные организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по начисленным и уплаченным страховым взносам в электронной форме с электронной цифровой подписью.

Камеральные и выездные проверки

Контрольные функции по начислению и уплате взносов законом возложены на внебюджетные фонды: ПФР и ФСС. Максимальное время проведения выездной проверки - два месяца. На камеральную проверку каждого представленного расчета дается три месяца.

В 2016 году выездные проверки могут проводиться за 2015, 2014 и 2013 годы.

Ответственность плательщиков за несвоевременное представление расчета по взносам, а также нарушение порядка подачи отчетности предусмотрена ст. 46 № 212-ФЗ.

Штраф за непредставление расчета в срок рассчитывается от суммы взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода. Размер штрафа не зависит от периода просрочки представления расчета и составляет 5% за каждый полный (неполный) месяц со дня, установленного для подачи расчета, но не более 30%. Не зависит от периода просрочки и минимальная сумма штрафа: с 1 января 2012 г. он равен 1000 руб.

За несоблюдение порядка подачи расчета в электронном виде предусмотрен штраф в размере 200 руб.