Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу БСО гостиница (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. БСО гостиницаПриказ Минфина РФ от 13.12.1993 N 121

"Об утверждении форм документов строгой отчетности" ОБ УТВЕРЖДЕНИИ ФОРМ ДОКУМЕНТОВ СТРОГОЙ ОТЧЕТНОСТИ

Постановление Правительства РФ от 09.10.2015 N 1085

"Об утверждении Правил предоставления гостиничных услуг в Российской Федерации" 28. Потребитель (заказчик) обязан оплатить гостиничные услуги и иные платные услуги в полном объеме после их оказания потребителю.

Путеводитель по кадровым вопросам. Служебные командировки Расходы на проживание в гостинице в командировке можно подтвердить кассовым чеком или документом, оформленным на бланке строгой отчетности, которые выдаются при осуществлении расчетов за проживание. Данный вывод следует из абз. 3 п. 28 Правил предоставления гостиничных услуг в Российской Федерации, утвержденных Постановлением Правительства РФ от 09.10.2015 N 1085.

Путеводитель по налогам. Энциклопедия спорных ситуаций по НДС 6.1. Можно ли принять к вычету НДС с услуг гостиниц, если в бланке строгой отчетности, выданном командированному работнику, налог не выделен (п. 7 ст. 171 НК РФ)?

Документ доступен: в коммерческой версии КонсультантПлюс

Организации, использующие бланки строгой отчетности (БСО) при расчетах с клиентами, могут составлять их:

Для гостиниц обязательных форм БСО не разработано, поэтому возможно применять второй вариант формирования бланков. Главное, чтобы они соответствовали требованиям, установленным п. 3 постановления Правительства России от 06.05.2008 № 359.

Рассмотрим сущность данных требований, а также специфику структуры гостиничного БСО, соответствующего им, подробнее.

БСО для гостиницы с учетом законодательных требованийВ БСО, выдаваемом гостиницей клиенту, должны фиксироваться:

В бланке также могут фиксироваться иные значимые для владельцев гостиницы данные о расчете с клиентом. Например:

ВАЖНО! С 01.07.2018 БСО, формируемые в соответствии с постановлением № 359 как документы, заменяющие кассовый чек, применять будет нельзя. Это связано с тем, что в законную силу вступят все положения закона «О применении ККТ» от 22.05.2003 № 54-ФЗ в редакции от 03.07.2016. В соответствии с данными положениями БСО, как и кассовые чеки, должны формироваться с применением контрольно-кассовой техники.

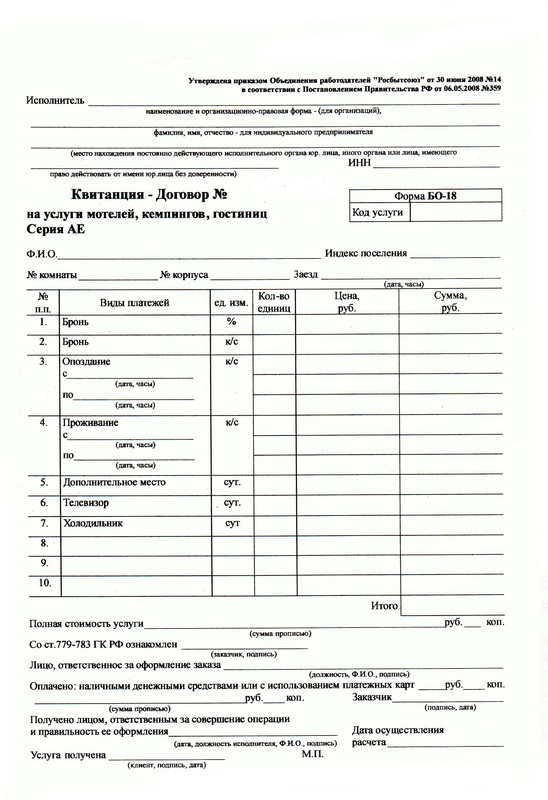

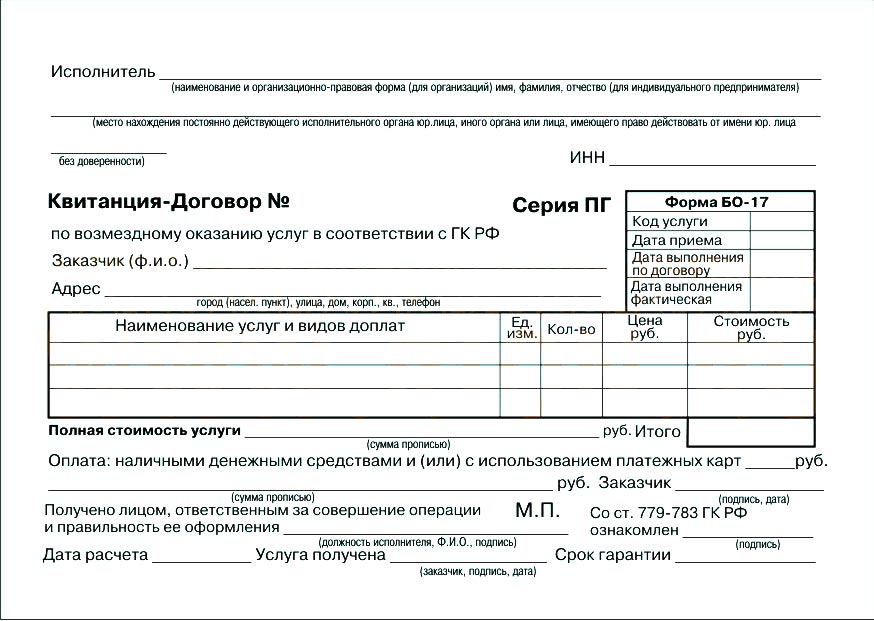

Где можно скачать образец БСО для гостиницы?К самым удобным готовым формам бланков строгой отчетности для гостиниц можно отнести, к примеру, форму БО-18, разработанную организацией «Росбытсоюз» (приказ Росбытсоюза от 30.06.2008 № 14). Ее использование не регламентировано, но на практике данный документ широко применяется. Форма БО-18 полностью соответствует требованиям постановления № 359.

В указанной статье вы также найдете образец бланка строгой отчетности гостиницы .

В целях оформления расчетов с клиентами без применения ККТ гостиницы могут задействовать бланки строгой отчетности. Главное — чтобы они соответствовали требованиям постановления 06.04.2008 № 359 (а с 01.07.2018 – требованиям закона от 22.05.2003 № 54-ФЗ).

Узнать больше о применении БСО вы можете в статьях:

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Как начать работу с онлайн-ККТ

Как начать работу с онлайн-ККТ

Передавать информацию с онлайн-ККТ можно через операторов фискальных данных (ОФД). О том, как организован этот процесс, рассказывает представитель компании, оказывающей такие услуги.

Сложные расходы: командировочные и представительские

Расходы на проживание в гостинице— Работник (подотчетное лицо) бронировал гостиницу на интернет-сайте. Онлайн-платеж за услуги проживания произвел платежной картой. Представить для авансового отчета кассовый чек или БСО не имеет возможности. Работник представляет счет гостиницы (не является БСО) и выписку со счета платежной карты. Вопрос: Является ли выписка со счета платежной карты документом, подтверждающим произведенные расходы взамен кассового чека при наличии счета гостиницы для цели налога на прибыль? За получение выписки по счету карты банк взимает плату. Можно ли принять для цели налога на прибыль данные расходы?

— Расходы по бронированию и проживанию в гостинице учитываются при налогообложении прибыли при условии их документального подтверждения (пп. 12 п. 1 ст. 264, п.1 ст. 252 НК РФ). При оказании услуг гостиница обязана выдавать чек ККТ или бланк строгой отчетности только в двух случаях (п. п. 1, 2 ст. 2, абз. 4 ст. 5 Закона от 22.05.2003 N 54-ФЗ):

(и) при расчетах наличными деньгами;

(и) при расчетах с использованием платежных карт.

При оплате через Интернет наше законодательство не обязывает гостиницу применять ККТ (выписывать БСО).

Подтвердить произведенную оплату услуг гостиниц могут и иные документы, ведь их конкретный перечень для этих целей в НК РФ не установлен. Поэтому документальным подтверждением командировочных расходов в целях налогообложения прибыли может являться авансовый отчет работника с приложенными к нему (Письма Минфина от 06.04.2015 N 03-03-06/2/19106, от 05.02.2010 N 03-03-05/18):

(и) счетом из гостиницы, оформленным надлежащим образом;

(и) банковской выпиской операций по карте, с которой были списаны деньги за проживание в гостинице.

Что касается затрат на получение банковской выписки, то их можно учесть при расчете налога на прибыль:

(или) в составе внереализационных расходов (пп. 15 п. 1 ст. 265 НК РФ)

(или) в составе расходов, связанных с производством и реализацией (пп. 25 п. 1 ст. 264 НК РФ).

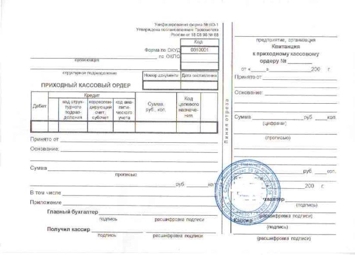

Но для этого надо попросить работника предоставить вам документы, подтверждающие оплату банку комиссии за получение выписки, например, приходно-кассовый ордер (либо квитанцию) банка (п.1 ст. 252 НК РФ).

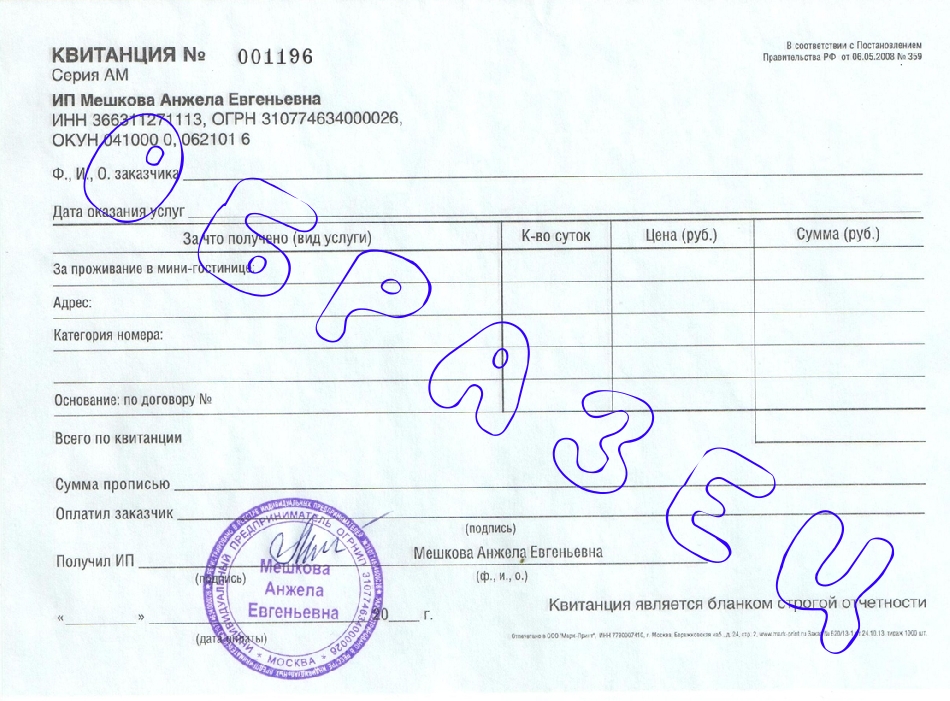

Новости и аналитика Правовые консультации (практика) Бухучет и отчетность Организация применяет общий режим налогообложения. Сотрудник организации по возвращении из командировки представил в бухгалтерию документы по проживанию в гостинице на бланке строгой отчетности, но без печати. По словам индивидуального предпринимателя, он работает без печати. Однако форма бланков строгой отчетности предусматривает реквизит "М.П.". Может ли организация в данной ситуации принять к учету данный авансовый отчет, отнеся эти расходы по бухгалтерскому учету на затраты? Не будет ли в дальнейшем проблем с налоговой службой при проверке?

Организация применяет общий режим налогообложения. Сотрудник организации по возвращении из командировки представил в бухгалтерию документы по проживанию в гостинице на бланке строгой отчетности, но без печати. По словам индивидуального предпринимателя, он работает без печати. Однако форма бланков строгой отчетности предусматривает реквизит "М.П.". Может ли организация в данной ситуации принять к учету данный авансовый отчет, отнеся эти расходы по бухгалтерскому учету на затраты? Не будет ли в дальнейшем проблем с налоговой службой при проверке?

Рассмотрев вопрос, мы пришли к следующему выводу:

Отсутствие печати индивидуального предпринимателя на бланке строгой отчетности, на котором оформляется документ об оплате услуг гостиницы, не препятствует принятию таких расходов к бухгалтерскому учету и само по себе не лишает налогоплательщика права учесть такие затраты при налогообложении прибыли. Однако в этой ситуации нельзя исключить вероятность возникновения разногласий с налоговым органом.

Обоснование вывода:

Действительно, в соответствии с п. 3 Положения об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники (утверждено постановлением Правительства РФ от 06.05.2008 N 359, далее - Положение) оформляемый на бланке строгой отчетности документ, предназначенный для осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению, должен содержать реквизиты, предусмотренные этой нормой, включая печать организации (индивидуального предпринимателя) (пп. "и" упомянутого пункта).

Таким образом, буквально исходя из приведенной нормы Положения, индивидуальный предприниматель должен использовать печать при оформлении на бланке строгой отчетности документа, подтверждающего проживание в гостинице. На обязательность наличия печати как реквизита бланка строгой отчетности указывают в своих разъяснениях Минфин России и налоговые органы (смотрите, например, п. 5 письма ФНС России от 10.09.2012 N АС-4-2/14961@, письма Минфина России от 02.03.2009 N 03-01-15/2-69, УФНС России по г. Москве от 10.02.2009 N 17-15/11936 ).

Вместе с тем отметим, что законодательство прямо не предусматривает обязанность индивидуального предпринимателя (далее также - предприниматель) иметь печать. В частности, ГК РФ, определяющий правовой статус предпринимателя (ст. 23 ГК РФ), не содержит такого требования. В судебной практике также высказывается мнение о том, что, поскольку законодательство не содержит прямого требования о наличии печати у предпринимателя, ее наличие остается на усмотрение самого индивидуального предпринимателя, и отсутствие печати на бланке строгой отчетности, на котором такой предприниматель оформляет документы для целей производства наличных денежных расчетов, не является правонарушением (смотрите постановление Семнадцатого арбитражного апелляционного суда от 19.07.2013 N 17АП-7016/13).

Отметим, что в соответствии с Федеральным законом от 06.04.2015 N 82-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в части отмены обязательности печати хозяйственных обществ" внесены изменения в ряд законодательных актов, направленные на отмену обязательности использования печати хозяйственными обществами. Такое использование теперь необходимо только в случаях, предусмотренных федеральными законами (п. 7 ст. 2 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах", п. 5 ст. 2 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью").

Федеральный закон от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт", в соответствии с которым утверждено Положение, не содержит требования о проставлении оттиска печати на бланке строгой отчетности.

Не предусматривает печать в качестве обязательного реквизита первичного учетного документа и ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ).

Следовательно, отмена обязательности использования печати хозяйственными обществами означает, что они не обязаны использовать ее и при оформлении документов на бланках строгой отчетности (далее также - БСО).

А поскольку п. 3 Положения не связывает реквизиты БСО с особенностями правового статуса лиц, использующих такие бланки при наличных денежных расчетах, полагаем, что, исходя из этой нормы, проставление печати на БСО необходимо лишь в тех случаях, когда соответствующее лицо, оформляющее документ на этом бланке, обязано иметь печать в силу требования закона.

Как и для хозяйственных обществ, для предпринимателей, как мы уже отметили, такая обязанность законом не установлена.

Наконец, заметим, что п. 8 Правил предоставления гостиничных услуг в Российской Федерации (утверждены постановлением Правительства РФ от 25.04.1997 N 490) также не требует наличия печати на квитанции (талоне) или ином документе, подтверждающем заключение договора на оказание гостиничных услуг.

Согласно п. 16 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99 расходы признаются в бухгалтерском учете при наличии следующих условий:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Поскольку в настоящей ситуации работник представил документы, подтверждающие оплату гостиничных услуг, а требования о наличии у предпринимателей печати и о ее использовании при составлении первичных учетных документов закон не предусматривает, полагаем, что у организации не имеется оснований не признавать для целей бухгалтерского учета расходы на проживание командированного работника в гостинице в связи лишь с тем обстоятельством, что на выданном предпринимателем БСО отсутствует печать.

В соответствии с пп. 12 п. 1 ст. 264 НК РФ расходы на командировки, в частности на наем жилого помещения и на оплату дополнительных услуг, оказываемых в гостиницах, учитываются при налогообложении прибыли в составе прочих расходов, связанных с производством и (или) реализацией.

Общие критерии учета расходов при налогообложении прибыли предусмотрены п. 1 ст. 252 НК РФ. Согласно этой норме в целях главы 25 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ) при условии, что такие расходы экономически оправданы, документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода. При этом под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы.

Конкретный перечень документов, которые подтверждают расходы, учитываемые при определении налоговой базы по налогу на прибыль организаций (далее - налог на прибыль), налоговое законодательство не предусматривает. Как следует из изложенного, расходы налогоплательщика могут приниматься к учету для целей главы 25 НК РФ и в тех случаях, когда такие расходы лишь косвенно подтверждены имеющимися документами.

Судебная практика также отмечает, что НК РФ не установлен перечень документов, подлежащих оформлению при осуществлении налогоплательщиком тех или иных расходных операций. Поэтому при решении вопроса о возможности учета тех или иных расходов для целей исчисления налога на прибыль необходимо исходить из того, подтверждают представленные налогоплательщиком документы произведенные им расходы или нет. То есть условием для включения понесенных затрат в состав расходов является возможность на основании имеющихся документов сделать однозначный вывод о том, что материальные расходы фактически понесены (постановление Одиннадцатого арбитражного апелляционного суда от 20.01.2014 N 11АП-21855/13).

На наш взгляд, отсутствие на БСО одного из реквизитов, предусмотренного п. 3 Положения (печати), само по себе не свидетельствует о недостоверности сведений, которые содержатся в документе, выданном гостиницей. Расходы на проживание работника в гостинице возможно учесть при налогообложении прибыли при условии, что факт проживания и оплаты гостиничных услуг в целом подтверждается сведениями, которые содержатся в представленных работником документах. Иными словами, отсутствие печати предпринимателя на документе, подтверждающем оплату гостиничных услуг, еще не свидетельствует о том, что такие услуги не были фактически оказаны и оплачены работником.

Суды также подтверждают правомерность учета расходов на командировки в целях налогообложения прибыли даже при наличии отдельных недостатков в оформлении первичных учетных документов (смотрите, например, постановление Девятого арбитражного апелляционного суда от 17.10.2014 N 09АП-42033/14).

Вывод о том, что расходы на проживание в гостинице могут иметь и косвенное документальное подтверждение, следует также из отдельных разъяснений контролирующих органов, например из письма УФНС России по г. Москве от 26.08.2014 N 16-15/084374, в котором указывается на возможность отнести в расходы при исчислении налога на прибыль затраты на проживание командированного сотрудника, подтвержденные справкой из гостиницы с детализацией предоставленных услуг и подтверждением фактической оплаты проживания, в отсутствие счета и чека из этой гостиницы.

Однако в ряде других разъяснений Минфин России связал возможность учесть в расходах при определении налоговой базы по налогу на прибыль затраты на оплату услуг гостиницы с наличием документа, который соответствует требованиям п. 3 Положения (смотрите письма Минфина России от 18.08.2010 N 03-03-06/1/556, от 16.10.2009 N 03-03-06/1/666 ). Между тем эта норма, как уже упоминалось, формально требует, чтобы в БСО была проставлена печать.

Учитывая вышеизложенное, мы полагаем, что при соблюдении общих требований п. 1 ст. 252 НК РФ налогоплательщик не лишен права уменьшить налоговую базу по налогу на прибыль на расходы, связанные с проживанием в гостинице командированного работника, даже при отсутствии печати на БСО, на котором оформлен соответствующий первичный документ. Вместе с тем нельзя исключить, что в рассматриваемом случае у организации возникнут разногласия с налоговым органом по вопросу правомерности учета таких затрат, вследствие чего налогоплательщик, возможно, вынужден будет отстаивать свою позицию в суде.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ерин Павел

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Мягкова Светлана

29 апреля 2015 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Инструкции для бухгалтера

Служебные командировки: гостиничные расходыСоставляющей частью командировочных расходов являются затраты на услуги проживания в гостинице. На стоимость этих услуг работник обязан представить подтверждающие документы. Это может быть и счет, и кассовый чек, а иногда просто квитанция к ПКО. Но какой именно документ удовлетворит налоговиков? И что делать, если, например, в счете указан завтрак? На эти и другие вопросы ответы найдете в статье.

Компания обязана возмещать сотруднику понесенные во время служебной командировки расходы по расходы по найму жилого помещения (ст. 168 ТК РФ, п. 11 Положения о командировках, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749). Но для этого сотрудник должен подтвердить свои расходы документом.

Гостиничный счетКакой документ подтвердит оплату за проживание в гостинице, чтобы у компании при проверке не возникло претензий со стороны ИФНС?

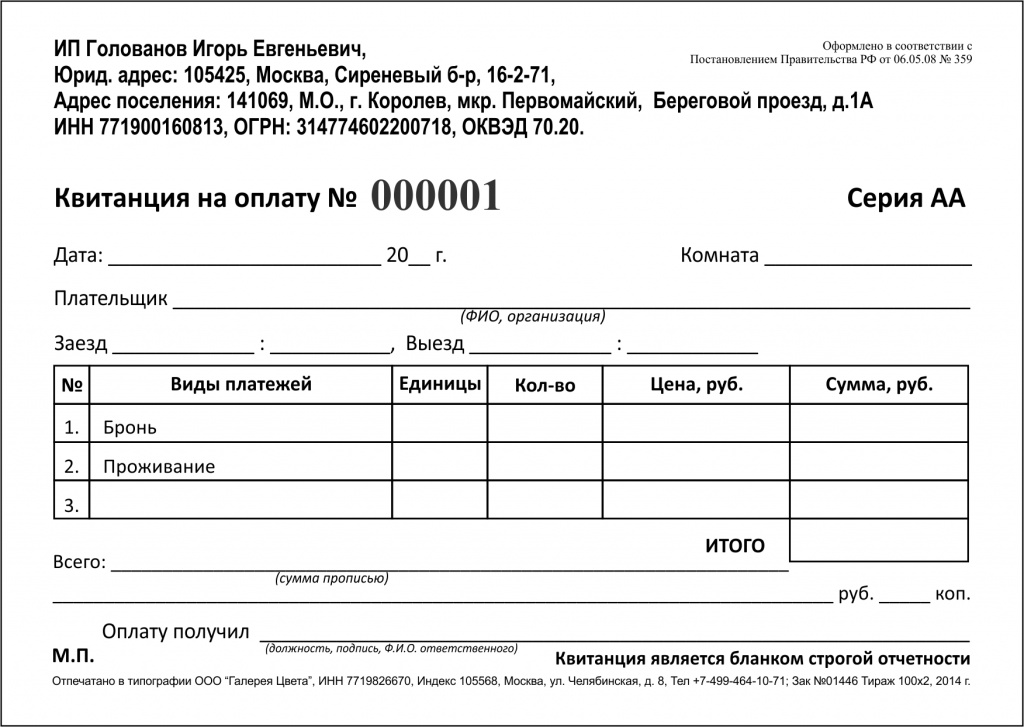

Если гостиница не применяет контрольно-кассовую технику, то в этом случае она обязана оформлять бланк строгой отчетности, форму которого разрабатывает самостоятельно (Письмо Минфина РФ от 25.02.2015 № 03-07-11/9440). При этом название данного документа может быть любое (квитанция, гостиничный чек, счет, ваучер и т.п.). Напомним, что до 1 декабря 2008 г. гостиницы в качестве бланка строгой отчетности использовали форму № 3-Г, утвержденную Приказом Минфина России от 13.12.1993 № 121. Но сейчас эта форма не применяется, и, как поясняют чиновники, данный документ не может использоваться в качестве БСО (Письма Минфина России от 19.01.2009 № 03-01-15/1-11, от 07.08.2009 № 03-01-15/8-400).

В настоящее время каждая гостиница разрабатывает свой собственный бланк строгой отчетности. При этом она должна учитывать определенные требования, предъявляемые законодательством к оформлению БСО. Если не будет выполнено хотя бы одно требование, документ не может быть отнесен к БСО. Соответственно, у компании, чей сотрудник привезет из командировки такой документ, могут возникнуть проблемы с учетом расходов на проживание и с вычетом НДС по этим расходам. Какие это требования?

Во-первых, бланк строгой отчетности должен содержать обязательные реквизиты, перечень которых установлен в пункте 3 Положения об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники (утв. Постановлением Правительства РФ от 06.05.2008 № 359). К таким реквизитам относятся, в частности, наименование документа, шестизначный номер и серия, наименование организации, оказывающей услуги, ее местонахождение и ИНН, печать.

Во-вторых, простой компьютер для формирования бланков строгой отчетности использован быть не может. Дело в том, что бланк документа должен изготавливаться типографским способом или формироваться с использованием автоматизированных систем (п. 4 Положения, утвержденного Постановлением Правительства РФ от 06.05.2008 № 359). Автоматизированная система должна иметь защиту от несанкционированного доступа, идентифицировать/фиксировать и сохранять все операции с бланком документа в течение не менее 5 лет. Также при заполнении бланка документа и выпуске документа автоматизированной системой сохраняются уникальный номер и серия его бланка. Такие же выводы приводятся и в Письмах Минфина РФ от 5 мая 2014 г. № 03-01-15/20962, от 07.11.2008 № 03-01-15/11-353.

Если работник привез из командировки «гостиничный» счет, не удовлетворяющий данным требованиям, и компания учла при налогообложении прибыли расходы на проживание по такому счету, то при возникновении претензий со стороны ИФНС у нее есть шансы отстоять свои расходы в суде (Постановление ФАС Северо-Западного округа от 01.11.2010 по делу № А52-3413/2009).

Второй вариант заключается в том, что гостиница применяет ККТ. Соответственно, БСО может уже не оформляться, а документом, подтверждающим оплату проживания, будет являться кассовый чек. Обычно к нему прилагается и документ (как правило, счет), в котором приведены полные данные о проживании конкретного лица.

А как быть, если командированный сотрудник вместо чека или БСО привез квитанцию к приходно-кассовому ордеру?

В такой ситуации у компании возможны проблемы при проверке. Налоговики могут признать такие расходы неправомерно учтенными при налогообложении прибыли, но в судебном порядке компания имеет шансы оспорить претензии ИФНС (Постановление ФАС Северо-Западного округа от 10.02.2009 по делу № А56-27225/2007).

Кроме этого, вероятны доначисления НДФЛ и страховых взносов на суммы компенсации «гостиничных» расходов на основании квитанции к ПКО. На практике некоторые проверяющие считают, что компенсация гостиничных трат, подтвержденных такой квитанцией, образуют доход сотрудника. Одно такое дело рассмотрел ФАС Московского округа в Постановлении от 25.05.09 № КА-А40/4142-09. Правда, там речь шла о начислении ЕСН и НДФЛ. Суд не согласился с контролерами и признал доначисление неправомерным, указав, что расходы на проживание в гостинице подтверждают и иные документы. В данной ситуации к авансовым отчетам были приложены квитанции к приходно-кассовым ордерам, которые являются официальными документами, подтверждающими прием денег продавцом. Отсутствие чека ККТ, при наличии других оправдательных документов, не может являться безусловным свидетельством нецелевого использования подотчетными лицами денежных средств и получения ими выплат, облагаемых ЕСН и НДФЛ. Таким образом, сделал вывод ФАС, выданные сотрудникам под отчет денежные средства, не являлись их доходом, поскольку были использованы в интересах компании.

Аналогичный вывод содержится также в постановлениях ФАС Западно-Сибирского округа от 13.04.09 № Ф04-1948/2009(4045-А75-49), ФАС Московского округа от 29.02.08 № КА-А40/14043-07.

Следует отметить, что 9 октября 2015 г. Постановлением Правительства РФ № 1085 утверждены новые Правила оказания гостиничных услуг. Примечательно то, что в них указана обязанность гостиницы по выдаче потребителю кассового чека или документа, оформленного на бланке строгой отчетности. Надеемся, что с выходом новых правил гостиницы станут ответственнее относиться к оформлению документов, и перестанут выдавать документы, не соответствующие законодательству.

Документы на проживание отсутствуютА если сотрудник не привез из гостиницы ни чека, ни БСО, ни квитанции к ПКО? В случае утери работником документов можно запросить у гостиницы справку, подтверждающую факт проживания конкретного лица в этой гостинице. Специалисты из УФНС РФ по г. Москве не видят препятствий для учета «гостиничных» расходов на основании такой справки (Письмо от 26.08.14 № 16-15/084374). Правда, столичные налоговики уточняют, что справка из гостиницы должна содержать детализацию предоставленных услуг и подтверждать оплату проживания работника. А компания, в свою очередь, должна иметь иные документы, устанавливающие период нахождения командированного сотрудника в месте, где расположена гостиница.

Тем не менее, есть риски, что такой справкой не удовлетворятся налоговики на местах. Поэтому компании должны быть готовы к спорам с проверяющими. Мы считаем, что в суде фирма сможет оспорить возникшие претензии со стороны ИФНС, ведь документы, косвенно подтверждающие расходы, также должны приниматься во внимание (п. 1 ст. 252 НК РФ).

Документы на гостиничные услуги могут отсутствовать и по другой причине. Компании, где служебные командировки, особенно в одну и ту же местность, достаточно часты, могут снимать под эти цели квартиры. В этом случае фирма сама оплачивает аренду квартиры, и работнику не возмещаются расходы на проживание. Встает вопрос: а может ли организация учитывать при налогообложении прибыли затраты на аренду квартир? Да, может. Но, как поясняют чиновники, только за период фактического проживания в ней работников (Письма Минфина России от 25.03.2010 № 03-03-06/1/178, от 25.01.2006 № 03-03-04/1/58). С этим согласились и специалисты УФНС России по г. Москве в Письме от 16.04.2010 № 16-15/040653@.

То есть если договор найма квартиры заключен на полгода, а совокупный срок командировок всех сотрудников, которые по очереди проживают в ней, составляет 5,5 месяца, то арендную плату за оставшиеся полмесяца инспекторы посчитают необоснованным в налоговом плане расходом компании.

Завтрак в счетеПрактически в каждой гостинице есть ресторан, кафе или столовая, где постояльцам может быть предложен завтрак. Так вот если стоимость питания будет указана в счете гостиницы отдельно, то имейте в виду, что эти затраты организации лучше не включать в «налоговые» расходы. Это следует из подпункта 12 пункта 1 статьи 264 НК РФ. Там сказано, что к расходам могут быть отнесены затраты работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением обслуживания в барах и ресторанах. в номере, пользования рекреационно-оздоровительными объектами).

Примечательно то, что если при гостинице не ресторан или кафе, а столовая, то формально указанное ограничение можно проигнорировать. Это, конечно, рискованно, но одной организации удалось доказать правомерность учета в «прибыльных расходах» стоимости завтрака в столовой. Примером тому является Постановление ФАС Западно-Сибирского округа от 17.11.2010 по делу № А45-26455/2009. Поскольку налоговики не доказали, что услуги питания оказывались работникам в ресторане или баре, то суд посчитал правомерным признание расходов на завтрак в налоговом учете. И, соответственно, принятие НДС по стоимости «столовского» завтрака к вычету.

Еще в одном деле можно увидеть необычную трактовку расходов на обслуживание в барах и ресторанах. Девятый арбитражный апелляционный суд в Постановлении от 03.08.2012 № 09АП-19562/2012 по делу № А40-112186/11-20-455 посчитал, что расходы на обслуживание в барах и ресторанах подразумевают оставление чаевых и иные формы обслуживания, но никак не расходы на питание. Соответственно, делает вывод суд, компания вправе признать в расходах стоимость питания командированного сотрудника в ресторане.

Но, к сожалению, проверяющие на местах не столь лояльны. Поэтому во избежание налоговых рисков фирма может не учитывать стоимость завтрака при налогообложении прибыли.

Помимо налога на прибыль риски возникают в части НДФЛ и страховых взносов. На практике проверяющие доначисляют их на стоимость завтрака, отраженную в гостиничном счете. Более того, имеются официальные разъяснения Минфина РФ – Письмо от 14.10.09 № 03-04-06-01/263. Там сказано, что если в счете отдельно выделена стоимость питания, то у сотрудника возникает доход в натуральной форме. Ведь компенсация стоимости питания не является возмещением расходов по найму жилого помещения, которое освобождается от налогообложения. Поэтому на стоимость питания необходимо начислить НДФЛ и ЕСН (на момент появления данного письма вместо страховых взносов компании уплачивали ЕСН).

Что же по данному вопросу говорит нам арбитражная практика? Позиция судов противоречивая. Например, в Постановлении ФАС Уральского округа от 28.04.2007 № Ф09-3004/07-С2 по делу № А71-6947/06 суд поддержал компанию. А в Постановлении ФАС Поволжского округа от 14.07.2009 по делу № А65-27027/2007 суд принял доводы ИФНС.

А что делать, если в гостиничном счете фигурирует завтрак, но его стоимость не указана отдельной суммой? Подобная ситуация встречается не так уж редко, и для компаний, учитывающих расходы на основании такого счета, чревата налоговыми рисками. На практике налоговики либо выделяют стоимость завтрака расчетным путем, либо вовсе исключают всю сумму из «прибыльных расходов». Ни тот, ни другой вариант не законен. И организация может оспорить действия налоговиков в суде. Например, ФАС Северо-Западного округа в Постановлении от 14.03.2008 по делу № А56-17471/2007 признал незаконными действия налоговиков по исключению из «прибыльных расходов» стоимости завтрака, определенной расчетным путем.

Налоговики могут доначислить и НДФЛ со стоимости завтрака, найденного расчетным путем. Однако в суде компания сможет доказать отсутствие обязанности по исчислению и уплате этого налога (Постановление ФАС Волго-Вятского округа от 03.10.2008 по делу № А31-8961/2006-15).

А вот страховые взносы проверяющие вряд ли посмеют начислить, поскольку есть официальные разъяснения, согласно которым страховые взносы не начисляются на стоимость проживания командированного работника в гостинице, цена номера в которой включает стоимость завтрака (Письма Минздравсоцразвития РФ от 05.08.2010 № 2519-19, ФСС РФ от 17.11.2011 № 14-03-11/08-13985).

Прочие услуги гостиницПомимо стоимости самого проживания, компании приходится иногда оплачивать ряд дополнительных услуг. Одной из таких услуг является бронирование номера. Как уже было отмечено ранее, согласно подпункту 12 пункта 1 статьи 264 НК РФ расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (исключая обслуживание в барах, ресторанах и в номере, пользование рекреационно-оздоровительными объектами) также подлежат возмещению.

В финансовом ведомстве полагают, что бронирование номера является дополнительной услугой, которую оказывают предприятия гостиничного комплекса. А это значит, что расходы на бронирование для командированных работников номеров в гостиницах можно учесть при налогообложении прибыли. Разумеется, при условии, что такие расходы подтверждены документально (чеком ККТ или бланком строгой отчетности). Соответствующие разъяснения даны в Письме Минфина от 10.03.11 № 03-03-06/1/131.

Затраты на химчистку компания также сможет учесть при налогообложении прибыли. Но только, как утверждают чиновники, если сможет обосновать производственную направленность и экономическую обоснованность таких расходов (Письмо Минфина России от 23.05.2013 № 03-03-06/1/18308). Сделать это не составит труда, если целью служебной поездки является, допустим, встреча с людьми, деловые переговоры и т.п. мероприятия, при которых сотруднику важно хорошо выглядеть. Хотя раньше чиновники были против учета при налогообложении прибыли расходов на химчистку (Письмо Минфина РФ от 03.07.2006 № 03-03-04/2/170).

Лимит и его превышениеНекоторые компании в целях экономного расходования средств могут устанавливать лимит расходов на проживание в гостиницах свои сотрудников в период служебных командировок. Всвязи с чем возникает вопрос: если сотрудник превысил данный лимит, но при этом представил счет гостиницы на полную стоимость проживания, должна ли компания удержать с работника НДФЛ?

Нет, не должна. Дело в том, что не облагаются НДФЛ установленные законодательством компенсационные выплаты, связанные, в частности, с возмещением командировочных расходов (п. 3 ст. 217 НК РФ). Абзацем десятым пункта 3 статьи 217 НК РФ предусмотрено, что в доход командированного работника не включаются фактически произведенные и документально подтвержденные расходы по найму жилого помещения.

Таким образом, если имеется письменное заявление работника с указанием причин перерасхода и решение работодателя о возмещении полной стоимости платы за проживание, то от НДФЛ освобождается вся сумма документально подтвержденных расходов на проживание в командировке, даже если она превышает установленный в компании лимит. Такие разъяснения даны Минфином РФ в Письме от 04.07.12 № 03-04-06/6-204.

Кроме того, вся сумма компенсации расходов работника по найму помещения в месте командировки может быть учтена в целях налогообложения прибыли. Поясним почему. На основании статьи 168 Трудового кодекса РФ работодатель обязан возместить командированному работнику его расходы, в частности, по найму жилого помещения. Расходы на командировки, в частности, на наем жилого помещения, относятся к прочим расходам, связанным с производством и реализацией (подп. 12 п. 1 ст. 264 НК РФ). При этом в НК РФ нет обязанности по определению лимита «гостиничных» расходов. Таким образом, всю сумму компенсации таких расходов можно учесть при налогообложении прибыли в полном размере. В вышеуказанном Письме Минфина РФ содержится такой же вывод.

Вычет НДС: условияНДС, уплаченный в составе расходов на проживание в гостинице, организация может принять к вычету. Однако чиновники выдвигают условие: для вычета НДС необходимо, во-первых, наличие счета, оформленного на БСО, во-вторых, указание в счете суммы НДС (Письмо Минфина РФ от 25.02.2015 № 03-07-11/9440). Такие выводы они делают на основании пункта 18 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Там, действительно, сказано, что по гостиничным услугам в книге покупок регистрируются БСО с выделенной суммой налога.

Если гостиница вместо БСО выдала счет-фактуру и кассовый чек, то вычет НДС также можно применить, о чем сказано в Письме Минфина РФ от 03.04.2013 № 03-07-11/10861. Но если счет за проживание оформлен на бланке свободной формы, вычет НДС невозможен, даже при наличии кассового чека с выделенной суммой налога. Так считают в Минфине России (Письмо от 23.12.09 № 03-07-11/323).

Таким образом, налоговики при проверке будут просматривать документы от гостиниц, в том числе и на предмет отдельного указания в них суммы НДС. Наличие в документе формулировки «в том числе НДС» не дает, по мнению фискалов, право на вычет. Хотя в суде компании могут доказать правомерность вычета в данной ситуации. Положительные примеры в арбитражной практике имеются (Постановление ФАС Уральского округа от 02.04.2008 № Ф09-2063/08-С2).

эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру"