Категория: Бланки/Образцы

В этой статье мы рассмотрим пример заполнения 3 НДФЛ на обучение. Получить налоговый вычет на обучение можно не только за себя, но и за детей (в том числе подопечных), и даже за братьев и сестер. Однако необходимо знать, что только вычет за собственную учебу предоставляется при любой форме обучения.

Возмещение за образовательные услуги своих детей, братьев, сестёр и подопечных, можно получить только при соблюдении следующих условий:

• им не исполнилось 24 года;

• они находятся на очной форме обучения;

• договор с учебным заведением и все платёжные документы (квитанции, платёжки) оформлены на лицо, претендующее на вычет.

Многие могут подумать, что частично вернуть деньги получится только за обучение в ВУЗе, но это не так. В список учреждений, обучаясь в которых, можно получить налоговый вычет, входят также детские сады, школы и автошколы, центры повышения квалификации и т.д. Главным условием для получения вычета является наличие у такой организации специальной лицензии.

Размер возмещения составляет 13% от оплаченного обучения, но при этом существует 3 ограничения:

1) Нельзя получить вычет больше суммы НДФЛ, уплаченного за год.

2) Существует лимит расходов за собственное обучение и обучение братьев, сестер – 120000 рублей, размер вычета при этом будет равен 15600 рублей.

3) За учебу собственных детей, а также подопечных предельная сумма трат, принимаемая к вычету - 50000 рублей, возмещение налога составит 6500 рублей за каждого ребенка.

Важным является тот факт, что последние два вида ограничений рассчитываются отдельно и друг на друга не влияют. Т.е. можно вернуть до 15 600 рублей за собственное обучение плюс по 6 500 рублей за обучение каждого их своих детей.

Следует обратить внимание, что выгоднее вносить деньги за учебу по частям каждый год, а не платить всю сумму сразу.

Например, если Иванов оплатит за свое обучение единовременно сумму 500000 рублей, то вычет все равно составит 120000*13%=15600 рублей. А если он будет вносить деньги частями, допустим по 100000 рублей каждый год, то вычет он сможет получать с этой суммы ежегодно: 100000*13%=13000 рублей. Таким образом, в сумме за пять лет Иванов получит больше денежных средств 13000*5=65000 рублей.

Для получения вычета за обучение, необходимо собрать определенный перечень документов. В первую очередь, рекомендуется обратиться в бухгалтерию по месту работы за справкой по форме 2-НДФЛ. Затем следует получить справку с места учебы, а также снять копии договора о предоставлении образовательных услуг. Если стоимость обучения с момента заключения договора увеличивалась, предоставляется также копия дополнительного соглашения, где будет отражено повышение цен.

В случае, если вычет оформляется не за свое обучение, дополнительно потребуются следующие документы:

• Если вычет оформляется за учебу ребенка – свидетельство о рождении;

• Если возмещение получает опекун за оплату обучения подопечных – документы, подтверждающие опекунство;

• Если налоговый вычет предоставляется при оплате учебы братьев и сестер – справки, подтверждающие родство.

Существует еще один документ, без которого нельзя получить вычет за обучение – это декларация 3 НДФЛ. Заполнить ее можно разными способами: вручную или с помощью компьютера. Например, на сайте ФНС существует специальная программа. используя которую можно легко и без ошибок заполнить декларацию.

При подаче 3-НДФЛ с целью получения вычета за учебу потребуется заполнить титульный лист, а также Раздел 1, Раздел 2, лист А и лист Е.

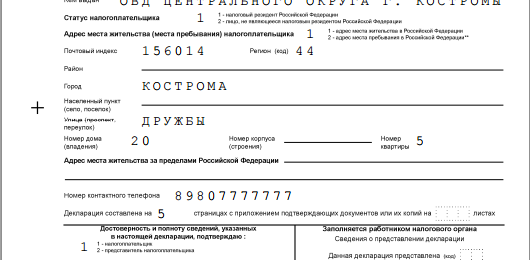

Порядок заполнения титульного листа точно такой же, как для всех других социальных вычетов. В первую очередь заполняется строка ИНН, потом проставляется номер страницы по порядку 001, 002 и т.д. Следующим вписывается номер корректировки - для декларации, подаваемой впервые, вносится значение «0». В строке налоговый период ставится год, в котором декларант совершил затраты на обучение.

В следующую графу вписывается четырехзначный код той налоговой инспекции, куда будет предоставляться декларация. В поле код налогоплательщика физические лица проставляют - «760», а ИП – «720». Информация для строк «Сведения о налогоплательщике» и «Сведения о документе, удостоверяющем личность» содержится в паспорте лица, заполняющего декларацию.

Поле «Статус налогоплательщика» отражает, является человек подающий декларацию резидентом (в строке проставляется «1») или не является (пишется «2»). Поле «Адрес места жительства» заполняется в соответствии с адресом регистрации декларанта, он указан в паспорте. Затем вписывается количество листов декларации, при получении вычета за обучение их 5.

Последней на титульном листе заполняется строка«Достоверность и полноту сведений подтверждаю», при самостоятельном заполнении в нее вносится значение «1», ниже ставится дата и подпись. Заполненный титульный лист декларации 3НДФЛ на примере Иванова Ивана Ивановича будет выглядеть так:

Далее заполняется Раздел 1. В строке с кодом 010 выбираем «2»-возврат из бюджета. В строку с кодом 020 вносится 182 1 01 02010 01 1000 110 - код бюджетной классификации при получении вычета за обучение. Для налогоплательщиков физических лиц данные для строки «Код по ОКТМО» (код 030) берутся из Раздела 1 Справки 2-НДФЛ, а для ИП код проставляется, согласно месту постановки на учет в налоговом органе.

Заполняя строку «Сумма вычета», необходимо посчитать размер возмещения за обучение. Например, Иванов израсходовал на собственное обучение 120000 рублей, и на обучение сына 50000 рублей. При этом он имеет годовой доход 350000 рублей, а сумма уплаченного за год подоходного налога составила 45500 рублей. Для того, чтобы узнать размер возмещения, нужно сначала понять какую сумму затрат на обучение можно учесть.

Так как в данном примере лимиты расходов не превышены, то к вычету принимается 120000+50000=170000 рублей. Исходя из этого, можно определить размер налогового вычета: 170000*13%=22100 рублей. Полученная сумма меньше, чем уплаченный за год подоходный налог, значит можно ее вписать в строку с кодом 050.

Следующими заполняются строки Раздела 2, в верхней части которого вносится значение процентной ставки – «13». В поле «Общая сумма дохода» переносится значение из справки 2 НДФЛ работодателя. Доходы, не подлежащие налогообложению, перечислены в листе Г декларации 3НДФЛ, если таковые имеются, то они вносятся в строку 020 раздела 2.

Следующей заполняется строка «Общая сумма дохода, подлежащая налогообложению», она определяется как разница между первым и вторым пунктом второго раздела. Далее заполняется строка «Общая сумма налоговых вычетов», код 040, в ней отображается сумма всех налоговых вычетов, предоставленных лицу, заполняющему декларацию 3НДФЛ. Затем из пункта 3 нужно вычесть пункт 4 и пункт 5 данного раздела, полученное значение вписать в строку «Налоговая база для исчисления налога»(060).

Чтобы найти значение налога к уплате (код 070), нужно налоговую базу (код 060) умножить на налоговую ставку 13%. Значение строки «Налог, удержанный у источника выплат» (код 080), берется в справке 2 НДФЛ, в разделе 5. Разница между удержанным у плательщика налогом (пункт 8) и налогом к уплате (пункт 7) вносится в строку с кодом 140. Наглядно Раздел 2 декларации 3НДФЛ продемонстрирован ниже:

Следующим заполняется лист А, отражающий сведения о доходах декларанта.

В строке налоговая ставка ставится значение «13%». Строка код вида дохода (020) содержит информацию о том, откуда декларант получил денежные средства. Например, для лиц, получающих заработную плату, ставится код «06».

Данные, касающиеся источника выплаты дохода, а именно ИНН (код строки 030), КПП (код строки 040), код по ОКТМО (код строки 050) и наименование организации (код строки 060) можно найти в разделе 1 справки 2 НДФЛ. Значение для графы «Сумма дохода» переносится из пункта 1 предыдущего раздела, а строке «Сумма начисленного дохода» соответствует пункт 3 того же листа. Сумму начисленного налога(код 090) и сумму удержанного налога(код 100), также можно посмотреть в разделе 2.

Информация о социальных и стандартных вычетах содержится в листе Е1 декларации 3 НДФЛ. Если человек претендует на вычет за обучение детей (подопечных), в строку с кодом 100 вносится сумма затрат на их учебу. При этом необходимо помнить тот факт, что максимальная сумма затрат на учебу одного ребенка – 50000 рублей. То есть даже если Иванов потратил на оплату обучения сына 100000 рублей, в декларацию вносится сумма 50000 рублей. Эту же сумму нужно записать в графе с кодом 120.

Если декларант планирует получить вычет за расходы на собственное образование, то сумма затрат отражается в строке с кодом 130, также с соблюдением установленного лимита. В графе с кодом 170 суммируются все предоставленные социальные вычеты, относительно которых применяется ограничение 120000 рублей.

В графу с кодом 180 вписывается сумма пункта 2.4 и пункта 3.5 данного листа декларации. То есть, если Иванов потратил на свое обучение 120000 рублей, на обучение сына 50000 рублей, в эту строку следует записать значение 170000 рублей.

Общую сумму социальных и стандартных вычетов нужно отразить в строке с кодом 190, если у декларанта заявлен только вычет на обучение, значение данного поля будет совпадать с данными предыдущей строки.

Иногда при уплате налога в государственный бюджет возникают ситуации, когда была удержана чрезмерно большая сумма. В таком случае для возврата ее части необходимо заполнить заявление на возврат НДФЛ бланк 2016 и подать его в Налоговую Службу по месту регистрации.

При этом стоит понимать, что подать такое заявление необходимо в четко установленные Законом сроки, иначе возврат не будет выплачен.

Если человек имеет право на налоговые льготы, то кроме данного заявления он также должен предоставить пакет документов, подтверждающих наличие этой льготы (документы на покупку квартиры, чеки о прохождении лечения или оплате образования и т.д.). По каждому случаю данный перечень документов будет индивидуален, но для начала важно разобраться как же именно должно быть подано заявление, в какие сроки и на каких условиях.

Причины переплатПереплата налога может быть обоснована многими факторами, а именно:

Подать заявление на возврат налоговой переплаты человек может в году, который следует за тем, когда были начислены доходы и удержаны налоги. Но это важно сделать не позже, чем через 3 года. В противном случае срок исковой давности истекает и никакой возврат получить не удастся.

После подачи всех необходимых документов ИФНС проверяет их (максимальный срок проверки – 3 месяца).

Если человек получил положительный ответ на выплату суммы возврата, в течении 1 месяца средства вернутся на счет работодателя, который с работником должен согласовать будут ли они ему выплачены сейчас либо же просто пойдут в счет будущего периода на уплату необходимого налога.

В случае, когда заявление было некорректно заполнено либо же существуют какие-то спорные моменты – человеку могут быть возвращены документы с целью исправления ошибок в оформлении. Затем после подачи откорректированного пакета происходит процедура повторно (если человек подает документы лично ему указывают на ошибки сразу и этого периода можно избежать).

Способы подачи заявленияПодать заявление человек может любым удобным для него способом, а именно:

Лучше всего подавать заявление лично, так как в таком случае можно сразу же исправить ошибки, если они имеются. Во всех остальных случаях о них заявитель будет уведомлен только после проверки, а это занимает дополнительное время и соответственно откладывает момент возврата.

Правила заполненияПрежде всего необходимо подать откорректированную форму 2 НДФЛ с указанием реального размера дохода и необходимого для удержания налога. Форма 3 НДФЛ подается лишь в том случае, если переплата была из-за налоговых вычетов (льгот) либо же если имела место продажа имущества. Все эти документы и заявление необходимо подавать только в оригинале. Копии не принимаются. В заявлении важно указать номер счета, на который необходимо будет перевести средства, которые будут возвращены.

В заявлении должны быть указаны следующие данные:

Для упрощения этой процедуры многие указывают просто номер своей зарплатой карты.

Если из дохода работника была удержана чрезмерная сумма налога, то работодатель должен сообщить об этом сотруднику, а он уже, в свою очередь, сам пишет такое заявление в налоговую.

Заявление работнику нужно писать по месту регистрации предприятия, а не по месту своего проживания.

В таком же порядке происходит не только возврат НДФЛ, но и всех остальных налоговых переплат (налог при продаже/покупке квартиры, налог на землю и т.д.).

ЗаключениеВ заключение стоит отметить, что крайне важно следить за правильностью заполнения данного заявления и соблюдением всех норм подачи соответствующих документов. Соблюдение всех правил, а также подача заявления лично гражданином увеличивает шансы не только получить возврат как таковой, но и сделать это в гораздо более короткие сроки.

Полина Соколова

в Декларации -указываете все.( все доходы)..А то что Вы уплатили в течение года..-это по итогам года. платится Вами не будет! Останется к уплате только налог на доход -который вы еще не оплатили.в отчете- Вы также укажете удержанный и.

Милана Степанова

Правильно указывать все свои доходы в декларации, там же можно указать, что налог уже удержан и заплачен. указывать все свои доходы

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

Скачайте на сайте налоговой программу "Декларация 2010". Заполнив всю информацию в ней, вам все нужные листы сформируются.

Милана Степанова

Посмотрите пож.более свежие вопросы по вашей части,просто не охота снова все печатать

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

НАЛОГОВАЯ ДЕКЛАРАЦИЯ 3-НДФЛ Налоговая декларация 3-НДФЛ – это документ, с помощью которого в России физические лица отчитываются по налогу на доходы физических лиц (НДФЛ). Декларация заполняется при помощи специальной формы. Форму (бланк.

Милана Степанова

В бухгалтерии Я думаю, что вы просто ошиблись) Речь идет не о 3НДФЛ (это декларация), Вам нужна справка 2НДФЛ (справка о получении доходов по месту работы). Такая справка выдается в бухгалтерии, что получить налоговый вычет в налоговой.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

Пример. Всего в 2009 году гражданин уплатил за обучение сына 82 000 руб. С учетом ограничения, предусмотренного в подпункте 2 пункта 1 статьи 219 НК РФ, он имеет право на получение социального вычета по расходам на обучение в размере 50.

Милана Степанова

На официальном сайте ФНС есть программа для автоматического заполнения декларации по форме 3-НДФЛ. По годам. Можно скачать, установить, заполняете свои данные, программа автоматически нужные листы выдает. Останется распечатать и.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

Если квартира была в собственности более 3 лет, то налог не уплачивается и декларация не подается Для начала надо заполнить и сдать декларацию 3ндфл. Сдается декларация по месту регистрации налогоплательщика Можно отправить по почте с.

Милана Степанова

Вашей маме и так придет письмо с квитанцией из Уфы в Омск, а там к примеру в отделение сбербанка мама оплатит Платите по месту жительства. Так как вы зарегистрированы в Омске, то там и отчитываетесь.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Вам нужно будет только ответить на простые понятные вопросы и подсказки, которые Вы увидите на экране, вместо запутанных вопросов бланка.

2. Программа сама подберет листы, нужные для Вашей ситуации.

3. Программа сама рассчитает итоговые показатели и проставит коды.

Важно!Не забудьте, пожалуйста, перед подачей декларации сделать следующее:

1. Скрепить листы. Скреплять листы нужно таким образом, чтобы скрепки не заходили на поля с информацией, штрих-коды, и тому подобное.

2. Приложить документы, в случае если они есть. Например, документы, подтверждающие право на налоговый вычет. Какие документы надо приложить для вычета, можно посмотреть на веб-сайте Nalogia.Ru в разделе "Полезное" / "Документы для вычета".

3. Подписать каждый лист и проставить дату цифрами в формате "ДД.ММ.ГГГГ" в нижней части каждого листа. Обратите, пожалуйста, внимание, что подпись и дату нужно проставлять и на первом листе, но в местах, которые отличаются от других листов, то есть над надписью "Наименование документа, подтверждающего полномочия представителя" (в левой нижней части листа).

4. Указать на первом листе число листов, на которых прилагаемые к декларации документы, в поле "страницах с приложением подтверждающих документов или их копий на ___ листах". Это трехзначное поле над горизонтальной линией, проходящей через весь лист. В трехзначном формате, например, "015". В случае, если документов нет, поставьте прочерк через все три ячейки этого поля.

Примечание: Скачать пустой бланк налоговой декларации 3-НДФЛ и Порядок заполнения

1. В формате xls (эксель)

2. В формате PDF (пдф)

1 310 Кб (можно заполнять прямо в файле)

3. Инструкция по заполнению

2015 г. Приказ от 24 декабря 2014 г. N

2014 г. Приказ от 24 декабря 2014 г. N

ЧТОБЫ НЕ БЫЛО ПРОБЛЕМ с НАЛОГОВОЙ по ДЕКЛАРАЦИИ 3-НДФЛ

1. Используйте. Налоговая Программа «Декларация 2015 » предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год. Её можно скачать бесплатно. Там печатаются листы декларации со всеми штрихкодами!

Когда налоговая перечислит НДФЛ по социальному и имущественному вычету

Камеральная проверка декларации по форме 3-НДФЛ проводится в течение трех месяцев. Потому что на основании Налогового кодекса РФ налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) подлежит камеральной налоговой проверке, срок проведения которой не может превышать трех месяцев со дня ее представления.

Согласно п.п. 6 и 7 НК РФ сумма налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца с даты подачи.

Срок на возврат налога начинает исчисляться со дня подачи налогоплательщиком заявления о возврате налога, но не ранее чем с момента завершения камеральной налоговой проверки налоговой декларации (срок камералки 3 месяца).

Таким образом, срок возврата сумм НДФЛ не может превышать четырех месяцев со дня подачи декларации.

Отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления — формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отчетность во все контролирующие органы: ФНС, ПФР, Росстат, ФСС, РАР, РПН. Отправляйте отчеты в ФНС прямо из 1С!

Лучший способ выразить благодарность автору - поделиться с друзьями. Узнавайте о появлении нового материала первым! Подпишитесь на обновления по email:Ищите нужную информацию у нас на сайте. В форме поиска укажите свой запрос за обновлениями в Москва, Санкт-Петербург (СПб), Екатеринбург, Нижний Новгород, Казань, Пермь, Новосибирск, Ростов-на-Дону, Воронеж, Саратов, Уфа, Красноярск, Самара, Волгоград, Рязань, Омск, Челябинск, Краснодар, Тольятти, Ижевск, Ярославль, Химки, Люберцы (Московская область)ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Вычет при покупке квартиры, долевое участие в строительстве квартиры, приобретение земельного участка под домом, социальный вычет на обучение, на лечение.

Предприниматели, применяющие общую систему налогообложения, обязаны составлять декларацию по НДФЛ. Форма декларации 3-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Сообщается о новых формах налоговой декларации 3-НДФЛ за любой год.

Приведена таблица новых КБК НДФЛ в 2016 г.

Налоговая Программа «Декларация 2015» предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ) за 2015-2016 год скачать бесплатно.

19 янв. 2016 21:38 квартира куплена в 2014г В 2016 выхожу на пенсию Получить всю сумму не успеваю. Что будет с остатком?

Вы, похоже, в 2015 г. часть уже получили возмещения НДФЛ за 2014 г. точно также подадите декларацию 3-НДФЛ в 2016 за 2015 г. Оставшуюся часть получите, когда будете на пенсии: за 2013, 2012. Остаток не пропадет.

С доходов, полученных налоговыми резидентами РФ (за исключением российских военнослужащих проходящих службу за границей), от источников, находящихся за пределами РФ.

4. С других доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

5. С выигрышей, выплачиваемых организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов).

6. С вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов.

7. С доходов, полученных от физических лиц, не являющихся ИП, в порядке дарения:

Исключение составляют не подлежащие налогообложению в соответствии с п.18.1 доходы, полученные в порядке дарения вышеуказанного имущества, в случае, если даритель и одаряемый являются членами семьи, близкими родственниками в соответствии с. супругами, родителями, детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой, внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Примечание: Письмо ФНС России от 10.07.2012г. №ЕД-4-3/11325@

8. С доходов в виде денежного эквивалента: недвижимого имущества, ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006г. №275-ФЗ за исключением случаев, предусмотренных абзацем 3 п.52 ст.217 НК РФ:

В случае, если на дату передачи недвижимого имущества оно находилось в собственности налогоплательщика-жертвователя три и более года, то при возврате денежного эквивалента такого имущества от налогообложения освобождается полученный жертвователем доход в полном объеме.

Порядок заполнения налоговой декларации 3-НДФЛ 2016

Форма декларации 3-НДФЛ и Порядок ее заполнения утверждены .

Декларацию можно заполнить от руки либо распечатать на принтере с использованием чернил синего или черного цвета.

Наличие исправлений в Декларации не допускается.

Лучший способ выразить благодарность автору - поделиться с друзьями. Узнавайте о появлении нового материала первым! Подпишитесь на обновления по email:Ищите нужную информацию у нас на сайте. В форме поиска укажите свой запрос за обновлениями в Москва, Санкт-Петербург (СПб), Екатеринбург, Нижний Новгород, Казань, Пермь, Новосибирск, Ростов-на-Дону, Воронеж, Саратов, Уфа, Красноярск, Самара, Волгоград, Рязань, Омск, Челябинск, Краснодар, Тольятти, Ижевск, Ярославль, Химки, Люберцы (Московская область)ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Предприниматели, применяющие общую систему налогообложения, обязаны составлять декларацию по НДФЛ. Форма декларации 3-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Сообщается о новых формах налоговой декларации 3-НДФЛ. Сроки сдачи. Где бесплатно скачать. Заполнение 3-ндфл.

Даются четкие рекомендации, как заполнить форму 3-НДФЛ. Можно скачать программу ДЕКЛАРАЦИЯ для пошагового заполнения формы 3-НДФЛ.

Приведена таблица новых КБК НДФЛ в 2016 г.

26 янв. 2016 23:30 Здравствуйте! Могу ли я подать 3НДФЛ за 2014,2015 годы на возврат НДФЛ по уплаченным процентам по ипотеке в 2016 году, т.к. удержанного налога за 2015 год не хватает, чтобы вернуть сразу полностью.

Предельного срока для заявления имущественного и других вычетов нет. Но вернуть налог можно только за последние три года. То есть не важно, сколько времени прошло, допустим, с момента покупки квартиры – 2, 4 года или 10 лет. Заявить вычет можно. Но вот вернуть налог по такому вычету удастся только за последние три года. То есть заявлять вычет за более ранние периоды смысла нет. Если вычет не полностью выплачен в заявительном году, в следующем снова подается 3-НДФЛ.

3 фев. 2016 21:24 здравствуйте! скажите, где скачать бланк 3 ндфл для 2 разных кодов октмо.- т.к. пол-года организация числилась в одной области, следующие пол-года - в другой. спасибо

Декларация подается всегда ОДНА. И не зависит ни от каких кодов! Что вы хотите? Указать свой доход на Листе А от разных источников? Так там множество пустых мест, ставьте для всех организаций любое ОКТМО. Если не входит на лист, заполняйте новый лист А, можно тысячу листов так заполнить. Пройдите в статье по ссылке "ПРИМЕР 3-НДФЛ 2015 ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ онлайн", там увидите примеры заполнения.

13 фев. 2016 22:19 Плдскажите. в 2015 году продала 2 квартиры, мне подать 2 декларации 3-ндфл на кажый обьект или нужно подать 1 декларацию?

Подается ВСЕГДА. ОДНА. декларация. Смотрите предыдущий ответ.

14 фев. 2016 16:30 Добрый день! вопрос: квартира приобретена в общую совместную собственность, в 3 ндфл за 2014 год вычет распределялся в долях 30/100 и 70/100, общая сумма 1000000 руб минус материнский капитал, как распределить сумму между супругами в 2015 году.

Теоретически в тех же долях. Между супругами можно передавать вычет друг другу.

При обнаружении налогоплательщиком в поданной им в налоговый

орган Декларации недостоверных сведений, а также ошибок, не приводящих к

занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести

необходимые изменения в Декларацию и представить в налоговый орган уточненную

Декларацию в порядке, установленном статьей 81 Кодекса. Уточненная Декларация представляется в налоговый орган по

форме, действовавшей в налоговый период, за который вносятся соответствующие

изменения. При перерасчете налоговой базы и суммы налога не учитываются

результаты налоговых проверок, проведенных налоговым органом за тот налоговый

период, по которому производится перерасчет налоговой базы и суммы налога. 2) отчетный налоговый период - указывается календарный год,

за который представляется Декларация; 3) код налогового органа - указывается код налогового органа

по месту жительства в Российской Федерации (при отсутствии места жительства в

Российской Федерации - код налогового органа постановки на учет по месту

пребывания) налогоплательщика, в который представляется Декларация; 4) код категории налогоплательщика - указывается код

категории, к которой относится налогоплательщик, в отношении доходов которого

представляется Декларация в соответствии с приложением N 1 к настоящему

Порядку; 5) код объекта административно-территориального деления

(муниципального образования) в соответствии с Общероссийским классификатором

объектов административно-территориального деления ОК 019-95 (далее - код по

ОКАТО) по месту жительства (месту пребывания) налогоплательщика; 6) фамилия, имя, отчество налогоплательщика полностью, без

сокращений, в соответствии с документом, удостоверяющим личность налогоплательщика.

Для иностранных физических лиц допускается при написании фамилии, имени и

отчества использование букв латинского алфавита; 7) номер контактного телефона. Указывается номер телефона

налогоплательщика или его представителя с телефонным кодом страны (для

физических лиц, проживающих за пределами Российской Федерации) и иными

телефонными кодами, требующимися для обеспечения телефонной связи. Номера

телефонов указываются без пробелов и прочерков. Для каждой скобки и знака

"+" отводится одна ячейка; 8) количество страниц, на которых составлена Декларация; 9) количество листов подтверждающих документов или их копий,

включая копию документа, подтверждающего полномочия представителя

налогоплательщика на подписание Декларации, приложенных к Декларации; 10) в разделе Титульного листа "Достоверность и полноту

сведений, указанных в настоящей Декларации, подтверждаю" необходимые

сведения заполняются в следующем порядке: а) если достоверность и полноту сведений подтверждает сам

налогоплательщик, в поле, состоящем из одной ячейки, проставляется цифра 1;

если достоверность и полноту сведений подтверждает представитель

налогоплательщика, - цифра 2; б) если достоверность и полноту сведений подтверждает сам

налогоплательщик, в месте, отведенном для подписи, проставляется его личная

подпись, а также дата подписания Декларации. Поле "фамилия, имя, отчество

полностью" не заполняется; в) если достоверность и полноту сведений подтверждает

представитель налогоплательщика - физическое лицо, в поле "фамилия, имя,

отчество полностью" указываются построчно фамилия, имя, отчество

представителя налогоплательщика в соответствии с документом, удостоверяющим

личность, и проставляются личная подпись представителя налогоплательщика и дата

подписания; г) если достоверность и полноту сведений подтверждает

представитель налогоплательщика - организация, в поле "фамилия, имя,

отчество полностью" указываются построчно фамилия, имя, отчество

физического лица, уполномоченного в соответствии с документом, подтверждающим

полномочия представителя налогоплательщика - организации удостоверять

достоверность и полноту сведений, указанных в Декларации. В поле "наименование организации - представителя

налогоплательщика" указывается наименование организации - представителя

налогоплательщика в соответствии с учредительными документами и проставляется

подпись лица, сведения о котором указаны в поле "фамилия, имя, отчество

полностью", заверяемая печатью организации - представителя

налогоплательщика, и дата подписания; д) в поле "наименование документа, подтверждающего

полномочия представителя" указывается наименование документа,

подтверждающего полномочия представителя налогоплательщика; 11) раздел титульного листа "Заполняется работником

налогового органа" содержит сведения о коде способа представления

Декларации, количестве страниц Декларации, количестве листов подтверждающих

документов или их копий, приложенных к Декларации, дате ее представления

(получения), номере, под которым зарегистрирована Декларация, фамилии и

инициалах имени и отчества работника налогового органа, принявшего Декларацию,

его подпись. 3.3. Заполнение страницы 002 Титульного листа осуществляется

с учетом нижеследующего. 3.3.1. В случае, если налогоплательщик, не являющийся

индивидуальным предпринимателем, не указывает в представляемой в налоговый

орган Декларации свой ИНН, на титульном листе Декларации указываются следующие

персональные данные налогоплательщика: - дата рождения (число, месяц, год) и место рождения - в

соответствии с записью в документе, удостоверяющем личность налогоплательщика; - наличие у налогоплательщика гражданства. При наличии

гражданства в соответствующем поле проставляется цифра 1, в случае отсутствия

гражданства какой-либо страны - цифра 2; - код страны - указывается числовой код страны, гражданином

которой является налогоплательщик. Код страны указывается согласно

Общероссийскому классификатору стран мира (ОКСМ). При отсутствии у

налогоплательщика гражданства в поле "Код страны" указывается код

страны, выдавшей документ, удостоверяющий его личность; - сведения о документе, удостоверяющем личность

налогоплательщика: код вида документа, удостоверяющего личность

налогоплательщика, в соответствии с приложением N 2 к настоящему Порядку; серия и номер документа, кем выдан документ и дата его

выдачи заполняются в соответствии с реквизитами документа, удостоверяющего

Налог на доходы физических лиц (НДФЛ) является обязательной выплатой, которую необходимо уплачивать при получении денежных средств от коммерческой деятельности. Для этих целей существует справка 3 НДФЛ — это документ, который заполняют ИП, адвокаты, люди продавшие имущество и другие физические лица. Данная декларация может применяться и для некоторых налоговых вычетов. С ее помощью можно сократить налогообложение.

Где получить декларацию 3 НДФЛ 2016?

Как заполнить 3 НДФЛ?

Как подавать декларацию о налоге на доходы?

Согласно законодательству, такой документ оформляется в следующем году после года, за который вы отчитываетесь. Крайний срок подачи декларации — 30 апреля.

Также вы имеете возможность предоставить эту документацию лично или по почте. В последнем случае, дата отправления не должна быть позже, чем 30 апреля.

Если вы должны уплатить налог от дохода на прибыль, то сделать это следует до 15 июля года, который идет за отчетным периодом.

Образец заполнения 3-НДФЛ 2015

Бесплатные примеры и образец заполнения декларации 3-НДФЛ 2015

Обратите внимание на то, что если у вас не сохранились документы о покупке автомобиля,

с помощью которых в могли бы подтвердить сумму расходов, связанную с покупкой этой машины,

то вы все равно можете претендовать на вычет, но его сумма не будет больше 250000 рублей.

А если проданный автомобиль до этого находился в вашей собственности более минимального предельного срока владения (3-х или 5-ти лет),

то заполнять декларацию в этом случае при его продаже не нужно.

Вместе с заявлением необходимо приложить копию договора о приобретении жилья,

копию документа на право собственности на жилье или акт о передаче жилья налогоплательщику,

а так же платежные документы, оформленные в установленном порядке и подтверждающие

факт уплаты денежных средств налогоплательщиком,

например, на ремонт помещения или уплату процентов по кредиту, если эти расходы также предъявляются к вычету

(квитанции к приходным ордерам, банковские выписки о перечислении денежных

средств со счета покупателя на счет продавца,

товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием

в них адресных и паспортных данных продавца

и другие документы). Подробнее.

Если вы подаете декларацию 3-НДФЛ для получения имущественного налогового вычета

по расходам на покупку квартиры и получали

доходы из нескольких источников (например, если вы работаете на

основном месте работы и по совместительству)

с разными кодами ОКТМО, то для каждого кода ОКТМО необходимо заполнять отдельный

Столько разделов 6, сколько разных кодов ОКТМО у источников ваших доходов.

Сумму вычета следует в этом случае разделять пропорционально между разными ОКТМО.

работодателя (вашего налогового агента) можно увидеть в справке

о доходах 2-НДФЛ, которую необходимо получить по месту работы.

Форма налоговой декларации 3-НДФЛ 2015, т.е. о доходах, полученных в 2015 году,

была изменена и отличается от формы за 2014 год.

Изменения внесены в форму декларации на основании

Приказа Федеральной Налоговой Службы от 24 декабря 2014г. N ММВ-7-11/671@ (в ред. "Приказа" ФНС России от 25.11.2015 N ММВ-7-11/544@).

а также узнать, чем отличается форма 3-НДФЛ 2015 года от 2014 можно по этой ссылке.

Советы по заполнению 3-НДФЛ

Обратите внимание, что в различных ситуациях могут заполняться различные разделы декларации, а некоторые разделы могут не заполняться вовсе.

Так, например, для индивидуального предпринимателя заполнять в декларации 3-НДФЛ нужно только титульный лист, разделы №1 и №6, и Лист В.

В то время как, в случае продажи имущества, вместо Листа В заполняются Листы А и Е.

Так, на листах А, Б и В приводятся сведения о доходах, полученных налогоплательщиком:

- от источников в РФ ();

- за пределами РФ ();

- от предпринимательской, адвокатской деятельности и частной практики

После этого рассчитываются суммы доходов, не облагаемых НДФЛ

а также суммы различных налоговых вычетов, на получение которых

налогоплательщик претендует в данном налоговом периоде:

- стандартных и социальных ( и

Декларация в 2016 году, отчетность по форме 3-НДФЛ за 2015 год. Скачать программу

Как получить налоговый вычет в 2016 году, за отчетный период 2015, скачать образцы заполнения декларации по форме 3-НДФЛ и новая справка о доходах по форме 2-НДФЛ.

Для получения налогового имущественного вычета потребуется программа "Декларация 2016", которая несет в себе информацию, отчет, за 2015 год. Называется такое программное обеспечение Декларация 2015, которую можно.

Официально данная программа еще не выпущена налоговыми службами, рекомендаций по использованию формы 3-НДФЛ за предыдущий год пока нет, поскольку, начиная с 1 января 2015 года внесены изменения по размеру выплат налогового вычета. Поэтому пользователям пока не предложены варианты для скачивания Декларации за 2015 год.

Скачать программу "Декларация 2016" можно на нашем сайте

ЧИТАЙТЕ ПО ТЕМЕ. отчетность за 2015 год, предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год.

Специальная Программа Декларация 2016 позволит вам автоматически сформировать и заполнить налоговую декларацию по форме 3-НДФЛ. Данное программное обеспечение позволяет не только заполнить формы 3-НДФЛ и 4-НДФЛ, но также распечатать листы налоговой декларации за 2015 год и сформировать файл для дальнейшего представления в налоговую инспекцию на магнитном носителе.

При заполнении данных программа автоматически проверит, насколько корректно они были внесены. Это уменьшит вероятность появления ошибок. Предназначено программное обеспечение для физических лиц, которые обязаны подать декларацию 3-НДФЛ.

Ознакомьтесь с инструкцией по установке, которая входит в комплект поставки.

Аннотация к версии 1.0.0 от 30.12.2015программы заполнения деклараций о доходах физических лиц "Декларация 2015" Назначение: Программа «Декларация 2015» предназначенадля автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год.

Форма 3-НДФЛ заполняется согласно приказу ФНС России от 27.11.2015 № ММВ-7-11/544@ о внесении изменений в приложения к приказу ФНС России от 24.12.2014 № ММВ-7-11/671.

Форма 4-НДФЛ заполняется согласно приказу ФНС России от 27.12.2010 № ММВ-7-3/768@ и приказу ФНС России от 14.11.2013 № ММВ-7-3/501@.

Особенность версии: Справочник курсов валют не содержит данные о курсах в декабре.

Обратите внимание! В налоговой инспекции отметили тот факт, что претерпела изменения не только программа Декларация в 2016 году, за отчетный период 2015 года, но и форма 2-НДФЛ

(справка о доходах в организации, где вы работаете). Как вы понимаете, без данной справки вы не сможете заполнить поля своих доходов в декларации за 2015 год. Именно поэтому необходимо дождаться не только выхода нового программного обеспечения, но и внедрения данной справки о доходах по форме 2-НДФЛ.

Скачать Налоговую декларацию и справку 2-НДФЛ по новой форме 2016 года. Образцы заполнения

Приказ ФНС России от 30 октября 2015 г. № ММВ-7-11/485@

- новая форма 3-НДФЛ в Приказе. >>

Приказ ФНС России от 24 декабря 2014 г. № ММВ-7-11/671@

Письмо Федеральной налоговой службы Форма3-НДФЛ за 2015 год с учетом указанных изменений предназначена для заполнения налогоплательщиками по доходам, полученным в 2015г. Она состоит из 19листов.

Форма декларации по НДФЛ будет доведена до управлений ФНС России по регионам после регистрации в Минюсте России указанных изменений.

Письмо Федеральной налоговой службы от 9 декабря 2015г. №БС-4-11/21540@ “О проведении подготовительных мероприятий по изготовлению бланков деклараций по налогу на доходы физических” В связи с поступающими запросами о проведении подготовительных мероприятий по изготовлению бланков деклараций по налогу на доходы физических лиц Федеральная налоговая служба сообщает следующее.

В настоящее время утвержден и направлен на государственную регистрацию в Министерство юстиции Российской Федерации приказ ФНС России от 27.11.2015 №ММВ-7-11/544@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 24.12.2014 №ММВ-7-11/671@» (далее - приказ ФНС от 27.11.2015 №ММВ-7-11/544@).

Форма налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) с учетом изменений, внесенных указанным выше приказом ФНС России, предназначена для заполнения налогоплательщиками по доходам, полученным в 2015 году.

Указанная форма декларации (с учетом внесенных в нее изменений) состоит из 19 листов.

Форма налоговой декларации по налогу на доходы физических лиц с учетом внесенных в нее изменений будет доведена до управлений ФНС России по субъектам Российской Федерации после регистрации в Минюсте России приказа ФНС от 27.11.2015 №ММВ-7-11/544@.

Действительный государственный советник Российской Федерации 2 класса С.Л.Бондарчук

Надо отметить, что подать документы для получения налогового имущественного вычета можно воспользоваться не только программным обеспечением Декларация за 2015 год, но и внести свои данные, начиная уже с 1 января 2016 года в Личном кабинете налогоплательщика на сайте nalog.ru.

Свежие отзывы о компаниях

Недавно сотрудничала с компанией Автогарантия, которая помогла мне в возмещении ущерба от моего автодилера. В моей машиной случилась поломка, а они не хотели мне выплатить компенсацию)) А с помощью юридической помощи, я смогла получить выплату за ущерб. Спасибо Автогарантии за это. Отличная юридическая компания, без каких то замечаний все быстро сделали, довольна юристом Еленой Владимировной очень. Советую к ним обращаться если есть необходимость. Открывал тут ИП. Доволен, все быстро, без проблем. Очень милые девушки в отделе))) Довольно хорошая цена, у многих других было дороже, когда выбирал. Все подробно рассказали, посоветовали по многим вопросам. Очень удобно, что сразу и к нотариусу сводили,опять же милая девушка со мной ходила))))))))) Когда открывал ИП, счет был не нужен, теперь понадобился, как раз сейчас тоже через ЭКЛЕКС открываю, такая услуга у них тоже есть, опять же очень удобно. Вобщем впечатления только положительные! От имени компании ООО «Северо-Западные Навигационные Технологии» выражаем благодарность ГК «БАФРА» за надежность, стабильность, оперативность в процессе нашего сотрудничества!

ГК «БАФРА» показала свою способность с полной ответственностью подходить к ведению учета, выполнять поставленные задачи качественно о в срок. Отличительной чертой ГК «БАФРА» является высокий профессионализм, организованность сотрудников компании и сильный командный дух.

Мы высоко ценим индивидуальный подход к работе и ту компетентность, которые ГК «БАФРА» неоднократно проявляли! От всей души хочу сказать огромное спасибо всему коллективу агентства STOP Collection! У меня была очень серьезная проблема по оплате задолженности банку, на общую сумму 1.5 млн руб, и банк подал в суд для ее взыскания. Благодаря действиям их юристов удалось получить максимально- возможную отсрочку до вступлению решения суда в силу, т.к денег на тот момент не было и очень требовалось время для сбора нужной суммы. Несмотря на небольшую задержу я осталась очень довольна результатом их работы! Анна Багмет

Образцы заполнения декларации 3 НДФЛ

Декларация о доходах по форме 3-НДФЛ – документ строгой отчетности, поэтому в нем не должно быть вольностей в заполнении, помарок и исправлений.Ниже вы можете ознакомиться с образцами правильного заполнения отдельных разделов декларации о доходахпо форме НДФЛ-3 для индивидуальных предпринимателей и физических лиц. Примечание: Для получения печатной версии нажмите на изображение, после этого нажмите предпросмотр и настройте подходящий вариант печати. Образец заполнения декларации о доходах 3-НДФЛ для индивидуальных предпринимателей: Образец заполнения декларации 3-НДФЛ на доходы физических лиц: Титульные листы:

Образец заполнения Раздела 1: имущественный вычет при покупке квартиры и социальные вычеты Образец заполнения раздела 6 Декларации о доходах 3-НДФЛ: Суммы налога, подлежащие уплате в бюджет или возврату из бюджета: Образец заполнения листа А Декларации 3-НДФЛ: доходы от источников в РФ, которые облагаются налогом по ставке Образец заполнения листа Ж1 и Ж2: Образец заполнения Листа И Декларации 3-НДФЛ: Расчет имущественного налогового вычета по суммам, которые израсходованы на новое строительство или приобретение на территории РФ жилого дома, квартиры, комнаты, доли (долей) в них:

Последние статьи Собираясь вести какой-либо бизнес, любое физическое лицо должно оформить соответствующие документы и стать частным предпринимателем.

Расскажем, как избежать штрафов и за действительно короткий срок – 3 дня – стать бизнесменом на бумаге.

В текущем 2016-ом году планируется ужесточить меры, применяемые к работодателям, нарушившим правила охраны труда. В новом году существенные изменения коснулись трудового законодательства и организации благоприятных условий для работы на предприятии.

Рассмотрим, какие поправки ввели в ТК РФ, а также определим, чего могут бояться работодатели, частные предприниматели.

Договор дарения, который в народе называют дарственной, имеет весомую силу. Пользоваться имуществом, подаренным от родного и близкого человека, можно на безвозмездной основе, именно так гласит закон, вот только граждане РФ допускают ошибки при оформлении документа.

Рассмотрим, как юридически правильно следует оформить дарственную, чтобы потом не возникло вопросов со стороны органов Закона.