Категория: Бланки/Образцы

С 1 января из налоговых платежек исключен реквизит «110», в котором указывался показатель типа платежа «ПЕ» — уплата пени; «ПЦ» — уплата процентов; «0» — уплата налогов, авансовых платежей по налогам.

Показатель признан необязательным в связи с тем, что он дублирует информацию, которая содержится в 14-17-м разрядах КБК, которые идентифицируют платеж:

Изменен порядок заполнения поля 108 «Номер документа, который является основанием платежа». Изменения не коснулись только платежек со статусом плательщика — «03», «16», «19», «20» (указывается в поле 101). В остальных случаях, если показатель основания платежа имеет значение, указывается:

При указании номера соответствующего документа знак «N» не проставляется.

Изменения в законодательство внесены Приказом Минфина России от 30.10.2014 N 126н Приложение 4.

С 1 января всем компаниям надо будет по новому заполнять платежные поручения на уплату налогов и страховых взносов. Минфин подготовил новый порядок, опубликованный в проекте приказа на regulation.gov.ru. С нового года он заменит действующий приказ от 24.11.04 № 106н.

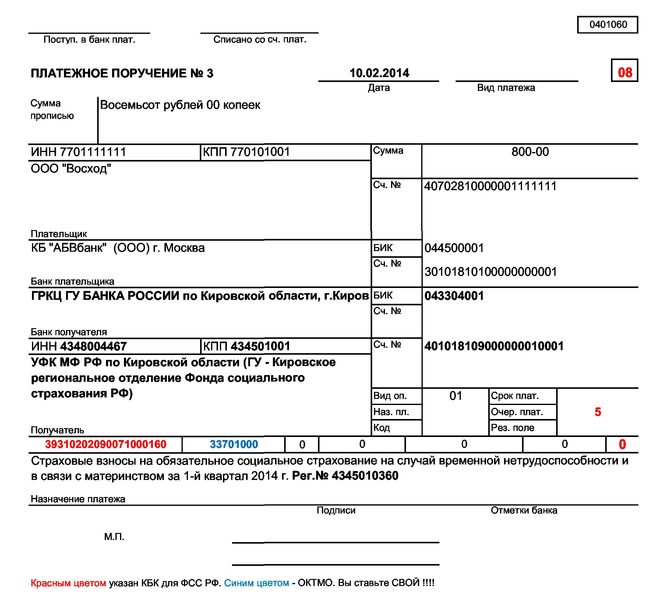

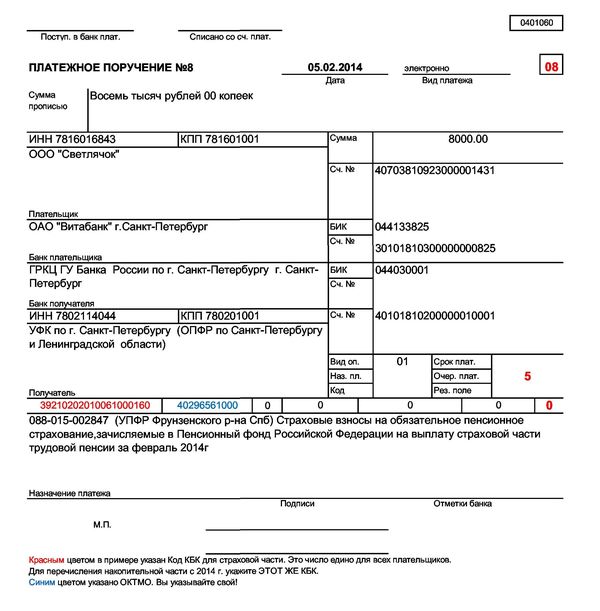

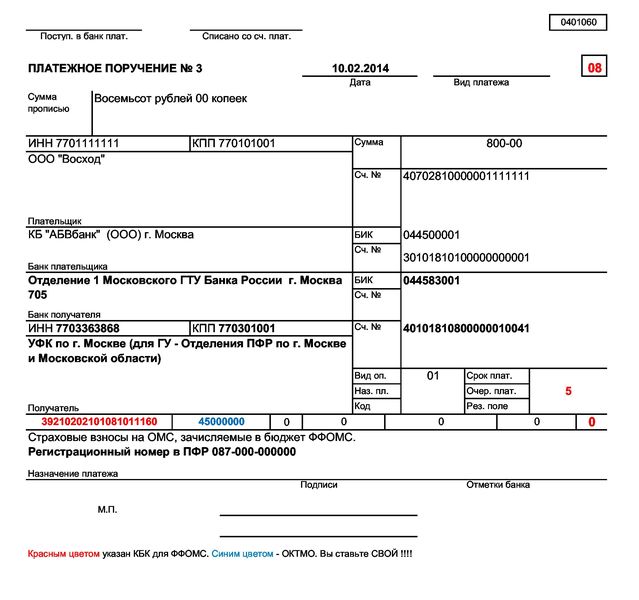

С 2014 года в платежках вместо кода ОКАТО надо будет ставить код из нового Общероссийского классификатора территорий муниципальных образований (ОКТМО). Коды ОКТМО, также, как и ОКАТО, состоят из 11 знаков. Совпадать в новых и старых кодах будут первые две цифры, а все остальные поменяются. Минфин скоро выпустит новый справочник кодов. Но до конца года безопаснее уточнить в своей инспекции, какие коды ставить в платежках после 1 января.

Кроме того, изменится обозначение типа платежа (поле 110 платежного поручения). Сейчас существует 11 типов платежей: НС – уплата налога или сбора, ВЗ – уплата взносов и т. д. В этих реквизитах постоянно возникают ошибки. С нового года типов платежей будет всего три. Это ПЕ – уплата пени, ПЦ – уплата процентов и 0 – во всех остальных случаях. То есть при перечислении налога, сбора, взносов, штрафов и прочих платежей надо будет ставить 0. Таким образом, путаницы с типами платежа станет гораздо меньше.

Также с нового года в платежках по налогам и взносам появится новый реквизит – уникальный идентификатор начислений, который присвоят каждому платежу в бюджет. Некоторые банки требуют ставить его уже сейчас, но пока он не обязателен. С 1 января УИН надо будет писать первым в поле «Назначение платежа» по всем налогам, пеням и штрафам и другим перечислениям в инспекцию. К этому времени инспекции должны сообщить компаниям новый код. В ФНС России предполагают, что эти сведения инспекции будут размещать на стендах в налоговых. В конце года стоит поинтересоваться в своей инспекции, разместила ли она информацию о новом реквизите.

Образец бланка формы платежного поручения утвержден Положение ЦБР от 3 октября 2002 г. N 2-П "О безналичных расчетах в Российской Федерации"

Данный бланк формы платежного поручения программа БухСофт заполняет автоматически с учетом требований о кодировке назначений платежа!

Новая версия Общероссийского классификатора территорий муниципальных образований (ОКТМО) ОК 033-2013 (в восьми томах):

Более подробно о возможностях программ Бухсофт в разделе Банк можно прочитать в инструкции скаченной программы.

Желаем приятной работы!

В раздел: Бланки налоговых деклараций >>

В раздел: Отправка отчетности во все контролирующие органы >>

При добровольной уплате пеней по земельному налогу за 2015 год в платежном поручении в поле 106 «Основание платежа» укажите код «ЗД». В поле 107 «Налоговый период» укажите «0». В полях 108 и 109 при добровольной уплате пеней так же нужно указать значения «0». Образец заполнения платежного поручения на уплату пеней приведен по ссылке: http://www.1gl.ru/#/document/118/45261/?step=69

Из рекомендации

Олега Хорошего, начальника отдела налогообложения прибыли организаций департамента налоговой и таможенно-тарифной политики Минфина России

Как заполнить платежное поручение по налогам и страховым взносам

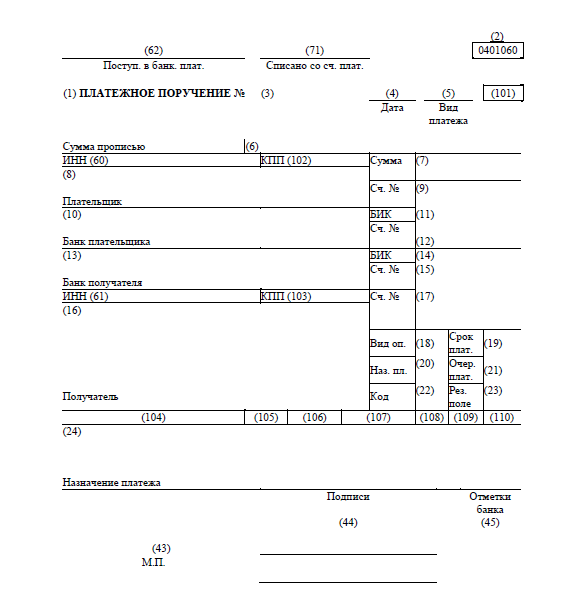

При уплате в бюджет налогов и страховых взносов используйте типовые бланки платежных поручений. Форма платежного поручения. номера и наименования его полей приведены в приложении 3 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П. Это же положение содержит перечень и описание реквизитов платежного поручения (приложение 1 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П).

Правила заполнения платежных поручений при перечислении платежей в бюджет утверждены приказом Минфина России от 12 ноября 2013 г. № 107н. Эти правила распространяются на всех, кто перечисляет платежи в бюджетную систему РФ:

К сведениям о платеже, которые обязательно должны быть указаны в поручениях на уплату налогов и страховых взносов, относятся:

Все эти реквизиты заполняйте в соответствии:

Наличие в платежном поручении незаполненных реквизитов, относящихся к сведениям о платеже, не допускается.

Полный перечень кодов основания платежа приведен в таблице .

Первые два знака кода характеризуют периодичность уплаты налога. Например, при ежемесячной уплате налога первые два знака будут «МС». Четвертый и пятый знаки – это номер налогового периода. Например, если налог уплачивается за май, укажите «05». Знаки с седьмого по десятый указывают на год, в который входит налоговый период. Например, 2016. Между собой эти три группы знаков разделяются точками. Таким образом, при перечислении, например, НДПИ за май 2016 года в поле 107 нужно указать «МС.05.2016», а при перечислении налога на прибыль за 2015 год в федеральный или региональный бюджеты – «ГД.00.2015».

Подробнее о формировании кодов налогового периода при заполнении платежных поручений см. таблицу .

Если по годовому платежу предусмотрено более одного срока уплаты и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода укажите эти даты. Кроме того, конкретную дату нужно указать при погашении задолженности, например «04.09.2016». В зависимости от основания платежа даты могут различаться:

Номер документа – основания платежа

В зависимости от основания платежа (поле 106), в платежном поручении могут быть указаны номера требований об уплате налога, решений о рассрочке (отсрочке), арбитражных решений и т. д. Полный перечень документов, номера которых могут быть указаны в поле 108 при уплате налогов, приведен в таблице .

Заполняя поле 108, символ «№» не указывайте.

При перечислении текущих налогов (основание платежа «ТП») и добровольном погашении задолженности за истекшие периоды (основание платежа «ЗД») в поле 108 указывайте значение «0» (п. 9 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н ).

Важно: предприниматели, перечисляющие страховые взносы за себя, в поле 108 должны указать идентификатор сведений о физическом лице, которым является СНИЛС. Перед номером страхового свидетельства укажите его код – 14. Затем номер СНИЛС без тире и пробелов, например «14;15022366719». Это указано в пункте 6 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н .

Дата документа – основания платежа

В зависимости от вида документа, служащего основанием платежа, в платежном поручении могут быть указаны даты требований об уплате налога, решений о рассрочке (отсрочке), арбитражных решений и т. д. Полный перечень документов, даты которых могут быть указаны в поле 109 при уплате налогов, приведен в таблице .

При перечислении текущих налогов (основание платежа «ТП») в поле 109 укажите дату подписания налоговой декларации (расчета). При добровольном погашении задолженности за истекшие периоды (основание платежа «ЗД») в поле 109 укажите значение «0». Такой порядок предусмотрен пунктом 10 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н .

Если организация перечисляет налог раньше сдачи декларации или затрудняется с выбором показателя для заполнения поля 109, допускается указание значения «0». Такие разъяснения содержатся в письме Минфина России от 25 февраля 2014 г. № 02-08-12/7820 .

С 1 января 2015 года поле 110 в платежных поручениях заполнять не нужно. Раньше в нем указывали тип платежа – пени, проценты и другие платежи. Теперь же такого требования нет, поле 110 оставляйте пустым. Это следует из подпункта «г» пункта 2 приложения к приказу Минфина России от 30 октября 2014 г. № 126н и подпункта 1.3 пункта 1 указания Банка России от 6 ноября 2015 г. № 3844-У.

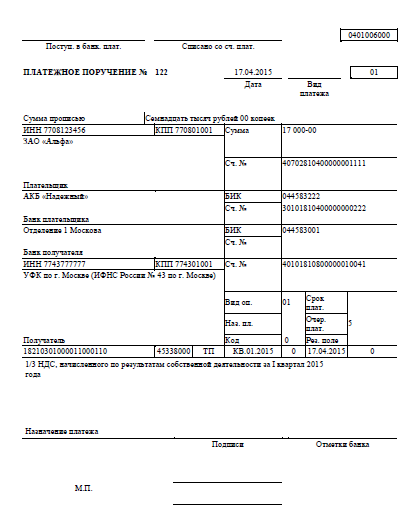

Пример заполнения платежного поручения при перечислении пеней по минимальному налогу при упрощенке

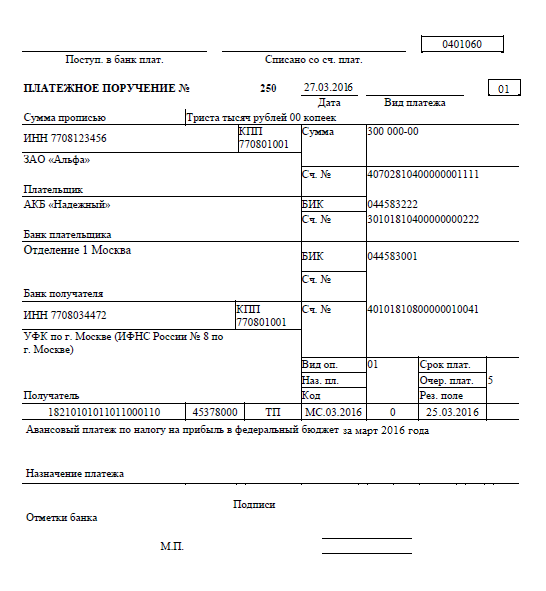

ООО «Альфа» (ИНН 7708123456) зарегистрировано в инспекции ФНС России № 43 по г. Москве. Объект налогообложения – «доходы».

16 октября «Альфа» перечисляет в бюджет пени по налогу за 2015 год на основании акта проверки налоговой инспекции от 1 октября 2016 года.

При заполнении платежного поручения в поле 104 бухгалтер указал КБК для перечисления пеней по минимальному налогу (182 1 05 01011 01 2100 110), в поле 106 – код акта налоговой проверки АП, в поле 107 – 0 (п. 8 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н ).

Пример заполнения платежного поручения на уплату пени по НДФЛ налоговым агентом

«Альфа» (ИНН 7708123456) зарегистрирована в ИФНС № 8 по г. Москве.

«Альфа» имеет р/с 40702810400000001111 в АКБ «Надежный», к/с 30101810400000000222, БИК 044583222.

12 июля «Альфа» перечислила в бюджет пени по НДФЛ по требованию налоговой инспекции от 01.07.2016 № 15689 (КБК 18210102010012100110) в размере 5250 руб. 90 коп.

При заполнении платежного поручения бухгалтер указал:

– в поле 101 «Статус плательщика» – код 02;

– в поле 106 – код ТР;

– в поле 107 – срок исполнения требования;

– в поле 108 – номер требования;

– в поле 109 – дату требования.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Не редким случаем, на практике платежное поручение может из-за простейшей ошибки не попасть в бюджет страны. Причиной тому является ошибка, которая указывается в поле 107 в платежном поручении в 2016 г. Пример НДФЛ платежного поручения, а также образец правильного заполнения данного поля, мы приведем ниже, а также учтем все последние нововведения

Стоит напомнить, что Налоговым Кодексом предусмотрена ответственность за невыполнение обязательств налоговых платежей в размере 20 % от суммы недостачи, а также пени в размере 0,33 % от ставки ЦБ за каждый день просроченной задолженности. Для того чтобы предотвратить это, была подготовлена данная статья для наших читателей.

Поле 107 в платежном поручении в 2016 г.

Есть установленный порядок, по которому соблюдается учет поступивших, а также поступающих платежей в бюджет. Федеральное казначейство страны следует данному порядку, то есть через него осуществляются все платежи. В том случае, если фирмой были неверно заполнены одно или несколько полей в платежном поручении, налоги не попадут в карточку расчетов с бюджетом.

Стоит отметить, что в поле 107 в платежном поручении в 2016 г. необходимо указывать налоговый период, за который компании осуществляют перечисления налогов, а также страховых взносов. Реквизиты на платежку являются десятизначными. Восемь из них скрывают смысловое значение, а два представляют собой разделительные знаки и на их месте ставится точка.

Первые знаки в платежном поручении отображают периодичность:

"МС" – месячный платеж;

"КВ" – квартальный платеж;

"ПЛ" – полугодовой платеж;

"ГД" – годовой платеж.

Четвертый, а также пятый знаки показывают номер месяца отчетного года, в котором происходит платежка, для квартальных платежей они отображают номер квартала, а для полугодовых – номер полугодия.

Номер полугодия отображается значениями от 01 до 02, номер квартала – от 01 до 04, а номер месяца может иметь значения от 01 до 12.

Третий и шестой знак отделяют показатели. На их месте ставится точка (".").

С седьмого по десятый знак пишется год, за который происходит уплата налога.

Поле 107 в платежном поручении 2016 г. пример по НДФЛ

Недавним числом налоговиками было сообщено, что теперь в платежном поручении необходимо отображать точный период уплаты налогов в бюджет (письмо ФНС России от 12.07.16 № ЗН-4-1/12498@). С текущего года были внесены изменения в сроки уплаты НДФЛ. Теперь бухгалтером каждый месяц должны быть сформированы сразу несколько платежей по налогу. Эти изменения были внесены по той причине, что уплата налога с отпускных, больничных или же с заработной платы отличаются по срокам. Чиновники посчитали, что данные изменения смогут упросить работу, однако бухгалтеры с этим не согласились, и у них данное нововведение вызвало еще больше вопросов, нежели было до этого. Теперь возникли вопросы относительно того, нужно ли писать период платежа, необходимо ли уточнять платежи с ошибками, а также многие другие. Ответы на эти вопросы вы сможете прочесть ниже в нашей статье.

В том случае, когда компании оплачивают налоги в один день, но за разные периоды времени, необходимо оформлять сразу несколько платежных поручений. Так как поле 107 «Период платежа» бухгалтером должно заполняться по-разному (письмо ФНС России от 12.07.16 № ЗН-4-1/12498@). Так, получается, что чиновники формально правы. Это объясняется тем, что по НДФЛ срок уплаты налогов зависит и от видов доходов.

Ранее бухгалтеры не сталкивались с проблемами во время заполнения поля 107. Инспекторами принимались платежи с допущенными ошибками в данной графе. Ведь компании перечисляли налог в бюджет, таким образом, выполняя свою обязанность по уплате. На основании подтверждения Минфина России налоговики не имеют прав выносить наказания за заполнение с ошибками в поле 107.

Однако пояснения налоговиков являются не случайными. На данный момент инспекторами сверяются все поступившие платежи с 6-НДФЛ. В том случае, когда программа не справляется со стыковкой начисленных, а также перечисленных налогов, она в автоматическом режиме начисляет пени. Решить данную проблему можно легким способом. Необходимо написать заявление об уточнении платежки. После того, как заявление будет передано налоговикам и будет уточнен платеж, они должны будут заняться их пересчетом, а также пересчетом пени.

Повышенное внимание со стороны налоговиков к правилам заполнения поля 107 повлекло за собой возникновение вопросов и сомнений у бухгалтеров. Что именно при заполнении данного поля необходимо указывать: год, квартал, месяц или же точную дату уплаты налога.

В Минфине России и ФНС сообщили два способа, с помощью которых можно заполнить поле 107 в платежном поручении по НДФЛ:

- необходимо указать точную дату, когда компании должны сделать уплаты налога, к примеру «29.09.2016»;

- необходимо указать месяц, в котором у сотрудника появился доход, к примеру «МС.08.2016».

День выплаты заработной платы за август – 5 сентября, а с 9 сентября работник берет отпуск. 5 сентября бухгалтером была переведена на карту работника оплата заработной платы, а также отпускных. Бухгалтер решает осуществить перечисление НДФЛ с данных выплат на следующий день. Таким образом, необходимо будет сформировать две платежки (на налог, который был удержан с заработной платы, а также с отпускных).

Периодом платежа по зарплате будет август («МС.08.2016»), а по отпускным – сентябрь («МС.09.2016»).

Пример правильного заполнения поля 107 в платежном поручении в 2016 г.

Данное поле в платежном поручении по НДФЛ можно заполнить и по-другому. Ошибкой это считаться не будет.

Те фирмы, которыми не были осуществлены своевременно перечисления обязательных уплат в бюджет страны, будут привлечены, скорее всего, контролерами к налоговой ответственности. На сумму, которую они недоплатили вовремя, налоговиками будет дополнительно насчитана пеня и штраф. Именно по этой причине последствия данных действий для компаний могут быть очень серьезными. Простая ошибка, допущенная при заполнении платежки, тоже может стать причиной для привлечения к налоговой ответственности.

Как правильно заполнить поле 107 в платежном поручении в ФСС в 2016 г.?

Стоит отметить, что процесс заполнения платежек на страховые взносы тоже имеет ряд вопросов. Теперь поле 107 в платежном поручении в ФСС заполняется по аналогичным правилам, которые действуют при уплате налогов.

Как правильно заполнить поле 107 в платежном поручении при уплате государственной пошлины в 2016 г.?

Сегодня компании часто вынуждены участвовать в судебных разбирательствах по различным причинам. Нередко такими случаями являются, удовлетворение претензий к собственным контрагентам, которые являются нечестными по отношению к ним, а также встречные претензии со стороны налоговиков. Для оплаты государственной пошлины за рассмотрение иска в арбитражном суде, необходимо скачать пример, который размещен на данном сайте. Для того чтобы уплатить пошлину, вынесенную на основании суда, можно скачать образец, который тоже размещен на нашем сайте.

Если у Вас появились вопросы в области бухгалтерского учета, налогообложения, права или кадров и Вам нужен ответ на основании законодательной базы с ссылками на первоисточники, смело обращайтесь к нам. Опытные специалисты практики подготовят ответ с обоснованием и выводами по Вашему вопросу.

Организация просрочила на 5 дней срок перечисления НДФЛ и хочет самостоятельно уплатить пени. За нарушение срока перечисления НДФЛ пени уплачиваются за счет работодателя, а не налогоплательщика. Какой статус в реквизите «101» платежного поручения необходимо указать ««01» – налогоплательщик» или ««02» - налоговый агент»?При перечислении пени за просрочку НДФЛ в платежном поручении в реквизите «101» необходимо указать статус ««02» - налоговый агент».

Обоснование:В соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными Приказом Минфина России от 12.11.2013 № 107н, информация, идентифицирующая плательщика средств, получателя средств и платеж, указываемая в распоряжениях о переводе денежных средств, является обязательной к заполнению, а также информация, указываемая в реквизите «101» распоряжения о переводе денежных средств, которая заполняется показателем одного из следующих статусов:

На основании п.1 ст.75 НК РФ пеней признается установленная данной статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Указанные правила распространяются также на налоговых агентов (п.7 ст.75 НК РФ).

Исходя из положений абз.6 п.2 Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» следует, что, учитывая компенсационный характер пеней как платежа, направленного на компенсацию потерь государственной казны в результате неуплаты налога в срок, с налогового агента, не удержавшего налог из денежных средств налогоплательщика, могут быть взысканы пени за период с момента, когда налог должен был быть им удержан и перечислен в бюджет, до наступления срока, в который обязанность по уплате налога должна быть исполнена налогоплательщиком самостоятельно по итогам соответствующего налогового периода.

Пени за несвоевременную уплату не удержанного с налогоплательщика налога могут быть взысканы с налогового агента за счет его денежных средств и иного имущества (Постановления Президиума ВАС РФ от 16.05.2006 № 16058/05, от 26.09.2006 № 4047/06, от 22.05.2007 № 16499/06. от 12.01.2010 № 12000/09 ).

Согласно п.1 ст.207 НК РФ налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Организация же, выплачивающая физическому лицу доход на основании ст.24, 226 НК РФ признается налоговым агентом, на которую возложена обязанность по исчислению, удержанию и перечислению в бюджет суммы налога.

Исходя из изложенного, несмотря на то, что пени за просрочку уплаты НДФД перечисляются за счет средств организации, она не является налогоплательщиком данного налога, а будет выступать все равно налоговым агентом. Поэтому в платежном поручении в реквизите «101» необходимо указать статус ««02» - налоговый агент».

Автор: Разумова И.В.

ООО «ИК Ю-Софт» Региональный информационный центр Сети КонсультантПлюс

Обратите внимание, в законодательстве могли произойти изменения. Мнение эксперта основано на положениях законодательства, действующего на дату подготовки консультации

Если Вы не нашли ответа на свой вопрос, обращайтесь к нам за консультацией. Мы с удовольствием ответим на Ваш вопрос на основании только проверенных документов, включенных в Систему Консультант Плюс