.png)

Категория: Бланки/Образцы

Образец формы книги доходов и расходов утвержден Приказом Минфина РФ от 22 октября 2012г. № 135н ("Об утверждении форм Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и порядков их заполнения").

Книга учета доходов и расходов (за 2015-2016 года) Скачать >>

Книга учета доходов при патентой системе налогообложения (за 2015-2016 года) Скачать >>

Данные образцы новых форм книг учета программа "БухСофт: Упрощенная система" и "Бухсофт Онлайн" заполняют автоматически!

Со следующего года будем заполнять новую книгу доходов и расходов 2017. Точнее не совсем новую, а привычную уже всем «упрощенцам» КУДиР, но дополненную и более удобную. Потому как в Книгу доходов и расходов с 2017 года будет добавлен раздел V. В нем «упрощенец», который рассчитывает единый налог с доходов (6%), сможет прописать сумму уплаченного им торгового сбора. Чтобы в последующем уменьшить на нее сумму единого налога. Эти изменения в КУДиР 2017 прописаны в проекте Приказа Минфина России.

Упрощенная система - простая программа в оффлайн и онлайн режимах!Книгу доходов и расходов по УСН программа оформит сама!

Заполнение книги доходов и расходовВ программах "БухСофт: Упрощенная система" и "Бухсофт Онлайн" для Вас реализована возможность автоматически заполнять книгу доходов и расходов в соответствии с действующим законодательством и данными введенными при учете покупок и продаж, учете производства и заработной платы, а также в учете основных средств и нематериальных активов.

Совокупность этих функций убережет Вас от возможных ошибок и неточностей в учете и отчетности. Расчет налогов и формирование платежек отныне станет функцией программы, Вам надо только распечатать предлагаемые программой документы.

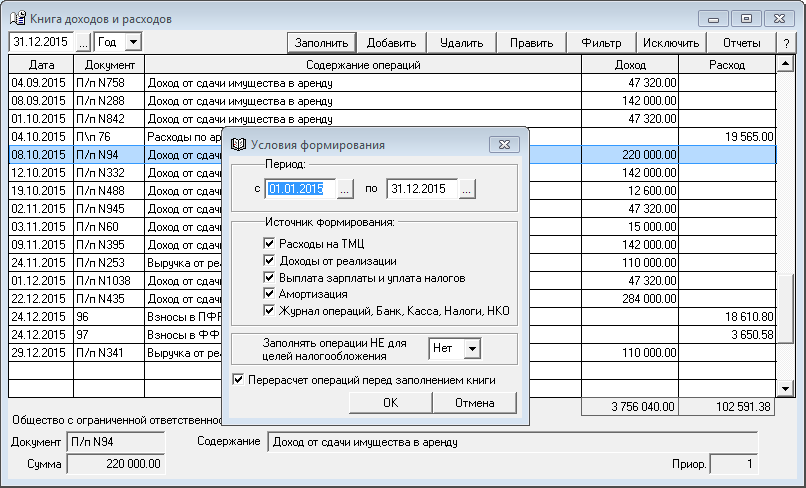

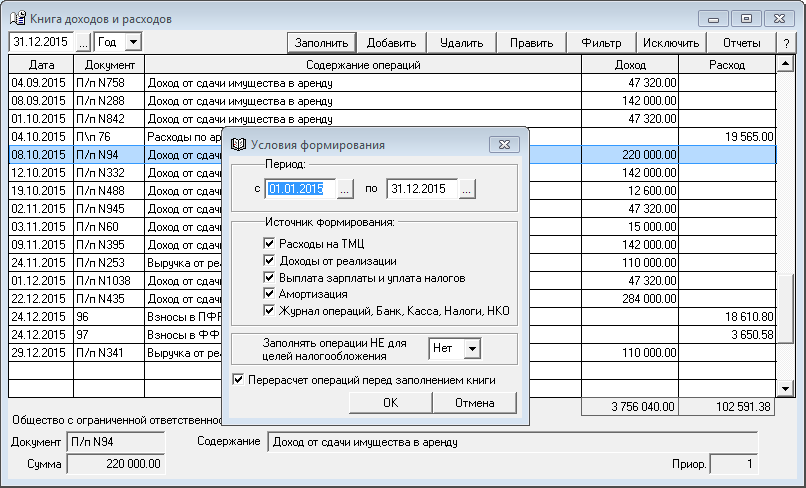

При нажатии на кнопку «Заполнить» появляется окно «Условия формирования», в котором указывается Период, за который должна быть сформирована книга и галочкой отмечаются Источники формирования:

В соответствии с данными, введенными в этих формах, заполнится книга. Любые записи, перенесенные в книгу автоматически, могут быть отредактированы вручную в самой книге.

Ручное заполнение книги доходов и расходовКнига доходов и расходов может использоваться самостоятельно, без иных функций предлагаемых в программе. В этом случае пользователь просто осуществляет запись в программу хозяйственных операций с помощью справочника доходов и расходов, а программа автоматически формирует и выводит на печать Декларацию по единому налогу и саму Книгу доходов и расходов.

Вручную можно добавить записи и после автоматического заполнения книги.

Печать книги доходов и расходовВ соответствии с «Порядком отражения хозяйственных операций в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения», книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов и расходов в электронном виде налогоплательщики обязаны по окончании отчетного (налогового) периода вывести ее на бумажные носители. Книга выводиться в формате Excel по кнопке «Печать».

Желаем приятной работы!Книга учета доходов и расходовявляется налоговым регистром учета доходов и расходов при УСН. Книга доходов и расходов также нужна для определения налоговой базы по единому налогу, рассчитываемому при применении упрощенки. В статье речь пойдет о том, как заполнять книгу и какая информация должна в ней содержаться.

Книга учета доходов и расходов: формаТо, что на упрощенке книгу вести нужно, подтверждает ст. 346.24 НК РФ.

Существует 2 вида книги учета доходов и расходов. для упрощенцев и налогоплательщиков на патентной системе налогообложения. Обе формы утверждены приказом Минфина России от 22.10.2012 № 135н.

Этот же приказ содержит тексты инструкций по заполнению обоих видов книг. Книге учета доходов и расходов, применяемой упрощенцами (организациями и ИП), посвящены приложения 1 (форма книги) и 2 (порядок заполнения, далее — Порядок).

Подробно ознакомиться с правилами ведения бухучета при УСН можно в статье «Порядок ведения бухгалтерского учета при УСН (2014–2015)»

Книга учета доходов и расходов при УСН: принципы отражения доходаСогласно ст. 346.24 НК РФ книга доходов и расходов предназначена только для учета операций в рамках упрощенного режима. Из этого следует вывод, что отражать операции, связанные с получением денежных средств или имущества, которые в соответствии со ст. 346.15 НК РФ не являются доходом для целей налогообложения по УСН, в книге учета доходов и расходов не требуется.

Организация «Сизиф» применяет УСН с объектом «доходы минус расходы». В 1-м квартале 2016 года у организации были доходы в виде выручки от реализации товаров, а также расходы в виде оплаты аренды занимаемого помещения и покупки товаров. Кроме того, в банке был получен кредит на пополнение оборотных средств.

Доход, образовавшийся в результате поступления выручки, так же, как и расходы, следует отразить в книге учета доходов и расходов в даты, соответствующие операциям.

Сумму же займа вносить в книгу не надо, поскольку согласно подп. 10 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ кредитные средства объект налогообложения не формируют.

Книга учета доходов и расходов для ИП и организаций: особенности отражения операций при переходе с общего режима налогообложенияОсобенности внесения в книгу учета доходов и расходов операций организациями и индивидуальными предпринимателями, которые переходят на УСН с общего режима налогообложения, оговорены нормами подп. 1 п. 1 ст. 346.25 НК РФ.

Если договоры, заключенные еще до перехода, выполняются и при применении УСН, в книге доходов и расходов следует отразить доходы, полученные до смены статуса.

Если же доходы были включены в налоговую базу по налогу на прибыль, то отражать их не надо, даже если они получены после перехода на УСН.

Не требуется отражать в книге учета доходов и расходов расходы, которые согласно ст. 346.16 не уменьшают размер налоговой базы по единому налогу.

Книга доходов и расходов: бланк при совмещении двух режимовНекоторые налогоплательщики совмещают два режима: УСН и ЕНВД. В таком случае книга учета доходов и расходов по УСН не должна содержать ни доходов, соответствующих ЕНВД, ни расходов по нему.

Это подтверждает письмо Минфина России от 29 октября 2004 года № 03-06-05-04/40. Авторы письма основываются на положениях п. 8 ст. 346.18 НК РФ. Поскольку изменения в этот пункт не вносились, выводы, изложенные в письме, актуальны по сей день.

Кроме учета доходных и расходных операций в книге рассчитывается налоговая база и определяется размер убытков прошлых периодов, которые ее уменьшают (ст. 346.24 НК РФ, пп. 2.6–2.11 Порядка).

А вот налог к уплате в книге учета доходов и расходов не рассчитывается — для этого предназначена налоговая декларация.

Книга доходов при УСН 6%Если налогоплательщик, предпочтя работу на УСН, выбрал объект «доходы», в перечне операций следует указывать:

Согласно абз. 7 п. 2.5 Порядка другие расходы налогоплательщики с объектом «доходы» могут вносить в книгу учета доходов и расходов по собственной инициативе. При их отсутствии разрешается не заполнять справку к разд. I, разд. II, разд. III, а также графу 5 разд. I (абз. 2 п. 2.5, пп. 2.6, 3.1, 4.1 Порядка).

Где скачать бесплатно книгу доходов и расходовЧистый бланк книги доходов и расходов 2015– 2016 годов можно в удобном формате бесплатно скачать на любом бухгалтерском сайте или воспользоваться доступной справочно-правовой системой.

Также он доступен для скачивания на нашем сайте.

Скачать книгу доходов и расходов

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Бухучет ИП на ЕНВД в 2016Обновление: 7 июня 2016 г.

Индивидуальные предприниматели (ИП), находящиеся на специальном налоговом режиме (СНР) в виде уплаты единого налога на вмененный доход (ЕНВД), занимают «особую нишу» в системе российской фискальной политики, т.к. сумма дохода, с которого они уплачивают налог, фактически «вменена» им государством в связи с осуществлением определенного вида деятельности. Этот фактор влечет за собой некоторые особенности в распространении на эту категорию плательщиков отдельных обязанностей, предусмотренных для предпринимателей. Такие особенности, в частности, имеются и в сфере бухучета ИП на ЕНВД. В 2016 году они не претерпели каких-либо изменений по сравнению с предыдущими периодами.

Необходимость ведения ИП бухгалтерского учетаОднако, как следует из подпункта 1 части 2 статьи 6 указанного Федерального закона, ИП вправе не вести бухгалтерский учет в случае, если они ведут учет на основании налогового законодательства.

Необходимость ведения ИП учета доходов и расходовПодпунктом 3 пункта 1 статьи 23 Налогового кодекса РФ предусмотрено, что плательщикам необходимо вести учет доходов (расходов) в случае, если подобная необходимость установлена налоговым законодательством.

На основании пункта 2 статьи 54 Налогового кодекса РФ индивидуальные предприниматели обязаны рассчитывать налоговую базу, опираясь на сведения, полученные благодаря учету доходов и расходов в порядке, установленном Минфином России.

К предпринимателям же, применяющим ЕНВД, указанные нормы неприменимы ввиду отсутствия утвержденного Минфином России порядка учета.

Минфин России (Письмо от 08.08.2012 N 03-11-11/233 ) по этому вопросу отмечает следующее:

Кроме этого, Минфин России высказался по данной проблеме в Письме от 20 февраля 2015 г. N 03-11-11/8433. плательщик ЕНВД осуществляет расчет налога исходя из вмененного дохода (другими словами, потенциально возможного, а не полученного по факту). Обязанность же перечисления ЕНВД в бюджет имеет место быть вне зависимости от факта наличия дохода от предпринимательской деятельности. Порядок учета доходов и расходов, утвержденный Приказом Минфина России N 86н и МНС России N БГ-3-04/430 от 13 августа 2002 года. не распространяется на плательщиков ЕНВД (пункт 3). Следовательно, у индивидуального предпринимателя, применяющего СНР в виде уплаты ЕНВД, нет обязанности по ведению книги учета доходов и расходов.

Минфин России писал об этом еще в 2005 году (Письмо от 14.03.2005 N 03-06-05-04/58 ). Факт отсутствия необходимости ведения учета доходов и расходов, равно как и бухучета ИП на ЕНВД, ни в 2016 году, ни ранее изменениям не подвергался.

Из вышеизложенного следует вывод, что индивидуальные предприниматели, применяющие СНР в виде уплаты ЕНВД, не обязаны вести:

- ни бухгалтерский учет;

- ни учет доходов и расходов.

Учет физических показателейРазмер физических показателей для расчета сумм ЕНВД предусмотрен пунктом 3 статьи 346.29 Налогового кодекса РФ.

Например, для автомобильных пассажирских перевозок физическим показателем является количество мест для пассажиров.

Минфин России и ФНС России отмечают: в целях применения главы 26.3 Налогового кодекса РФ ИП – плательщики ЕНВД ведут учет физических показателей. В случае, если в течение квартала величина физического показателя изменилась, плательщик при расчете налога должен учесть такое изменение с начала месяца, в котором оно произошло (Письмо Минфина России от 23.10.2012 N 03-11-11/324. Письмо ФНС России от 21.08.2012 N ЕД-4-3/13838@ ).

Также читайте:

Упрощенная система налогообложения. безусловно, является благом для индивидуальных предпринимателей, но вот насколько в реальности «упростили» жизнь бизнесмену — вопрос дискуссионный. Необходимо самостоятельно определять авансовые платежи, учитывать выплаченные страховые взносы, заполнять декларацию, а также вести книгу учета доходов и расходов. Много инициатив было со стороны малого бизнеса, чтобы уменьшить бюрократию и освободить время деловому человеку на занятие бизнесом, однако и в 2016 году мы снова вынуждены говорить про КУДИР для ИП на УСН 6, представлять образец заполнения и давать рекомендации по поводу учета доходов и расходов для ИП.

Упрощенная система налогообложения. безусловно, является благом для индивидуальных предпринимателей, но вот насколько в реальности «упростили» жизнь бизнесмену — вопрос дискуссионный. Необходимо самостоятельно определять авансовые платежи, учитывать выплаченные страховые взносы, заполнять декларацию, а также вести книгу учета доходов и расходов. Много инициатив было со стороны малого бизнеса, чтобы уменьшить бюрократию и освободить время деловому человеку на занятие бизнесом, однако и в 2016 году мы снова вынуждены говорить про КУДИР для ИП на УСН 6, представлять образец заполнения и давать рекомендации по поводу учета доходов и расходов для ИП.

Светлым пятном на данном фоне является появление в сети ряда сервисов, которые позволяют вести учет КУДИР 6 и КУДИР 15 непосредственно в программе, после чего распечатывать информацию. Услуги компаний, представляющих данные возможности, не всегда бесплатны, но теперь хотя бы есть выбор у предпринимателя, как вести книгу — скачать бланк и записывать вручную или в онлайн-режиме в удобной программе.

Образец заполнения книги учета доходов и расходов УСН

Пример заполнения книги учета доходов и расходов для ИП на УСН

Как вести книгу учета доходов и расходов на УСНКУДИР ведут ООО и ИП, находящиеся на УСН. Об этом заявляет Налоговый кодекс РФ в статье 346.24. Форма (бланк) книги утверждена приказом Минфина РФ № 135н от 22.10.2012. Это основные нормативные акты, регулирующие все вопросы с КУДИР.

Остановимся на главных правилах, которым нужно следовать при ведении учета:

Особенности заполнения внутренних разделов книги:

Конечно, предусмотреть все многообразие ситуаций, возникающих в бизнесе, невозможно в рамках одной статьи. Поэтому мы предлагаем ознакомиться с образцом заполнения книги учета и доходов и, при желании, скачать бесплатно.

Как заполнить КУДИР для ИП на УСН в 2016 году | Образец обновлено: Декабрь 15, 2016 автором: Все для ИП

Все предприниматели, рассчитывающие налоговую базу по формуле «доходы минус расходы», обязаны вести книгу доходов и расходов. В сегодняшней статье мы поговорим о том, как ведется книга учета доходов и расходов для ИП, использующих разные налоговые режимы.

Общие положения и данные книгиИП как субъекты предпринимательской деятельности обязаны вести книгу учета доходов и расходов. Если Вы зарегистрировали ИП, то Вы должны вносить данные о доходах и расходах, соблюдая следующие правила:

Для упрощения процедуры заполнения книга разделена на разделы, в которые Вы должны вносить соответствующие данные о доходах и расходах согласно источникам и специфике. Обобщенную информацию о структуре книге представим в виде таблицы:

Раздел содержит общую информацию о расходах, в том числе:

· На сырье и полуфабрикаты;

· На транспортные услуги, ГСМ, коммунальные платежи т.п. в разрезе видов деятельности;

· В виде товаров/материалов, затраченных на единицу продукции.

Также в данный раздел Вы можете вносить данные о доходах и расходах в разрезе НДС (таблицы с литерой «А» — облагаемые НДС операции, «Б» — необлагаемые).

При внесении информации в раздел отдельно учитывайте сумму отчислений на основные средства, приобретенные до 01.01.2002 и после указанной даты. Читайте также статью: > «Учет поступления основных средств (документы, проводки) ». Учет амортизационных расходов следует вести по итогам отчетного года (если действие книги – меньше года, то по сроку книги).

Расходы по амортизации «малоценки» вносите в книгу в 2 этапа: половину стоимости списывайте при покупке МБП, остаток – при списании.

При поступлении к учету компьютерных программ, сайтов и прочих нематериальных активов, отражайте данные операции в разделе 4. Далее Вам необходимо рассчитывать сумму ежегодной амортизации и списывать расходы, исходя из срока полезного использования программы.

Взносы во внебюджетные фонды

В таблицу 5 помесячно вносите данные о:

· сумме вознаграждения, выплаченного работникам в виде зарплаты, премии, бонусов, надбавок и т.п.;

· размере взносов во внебюджетные фонды, перечисленные с зарплаты работников или в виде фиксированной суммы «за себя».

В данный раздел вносите информацию о сумме налоговой базы (доходы минус расходы) для расчета налога, а также данные о прочих доходах, связанных с предпринимательством и имеющих некоммерческий характер (отдельно в таблицу 6.2 и 6.3).

Процедура заполнения и подачи в ФНСПеред подачей книги в ФНС оформите ее в три этапа:

Оформленную книгу необходимо подать в органы фискальной службы для заверения и скрепления печатью. Срок подачи – не позже последнего дня предоставления декларации (до 30 апреля следующего года).

ИП на ОСНО: особенностиЕсли в качестве режима налогообложения Вы избрали общую систему, то заполнять книгу Вам следует в общем порядке. Данные о доходах и расходах вносите в хронологическом порядке по факту оплаты. Иными словами, учет полученного дохода необходимо вносить по дате поступления средств согласно банковской выписки, а расходы за услуги – на дату перечисления средств исполнителю.

Если Вы получили доход от продажи мебели, оборудования или иного основного средства, то сумму дохода определите по формуле «цена продажи минус остаточная стоимость». Полученный результат внесите в книгу в момент получения оплаты от покупателя. Если Вы осуществляете зачет взаимных требований, то в строке операции укажите дату согласно акту сверки.

Совет #1. Законодательство позволяет заполнять книгу как в бумажном, так и в электронном виде.

В первом случае Вам необходимо оформить книгу на бумаги в соответствие с требованиями, после чего подать ее в ФНС для заверения печатью. При оформлении книги в электронном формате ее необходимо предварительно распечатать, пронумеровав страницы, после чего также передать на заверение в органы фискальной службы.

ИП Малахов Г.Н. применяет ОСНО и платит НДС. Малахов оформил ИП в ноябре 2016. При заполнении книги доходов и расходов в 2016 году Малаховым внесены следующие записи:

Особенности ведения книги для ИП на патентеЦель ведения книги для предпринимателей, использующих ПСН – проверка суммы доходов, полученных от деятельности, на которую распространяется патент. Если Вы используете патентную систему, то заполнять книгу Вам следует в общем порядке, но с учетом следующих особенностей:

Если Вы используете упрощенный режим, то при вносить данные о дохода/расходах, не влияющих на расчет единого налога, Вам не нужно. Читайте также статью: > «Книга учета доходов и расходов ИП на УСН. Детальное заполнение ». При этом учитывайте следующее:

Если Вы обнаружили, что данные в книгу внесены некорректно (неверно указана сумма, номер документа и т.п.), то Вы имеете право внести исправления. При этом не забудьте заверить внесенные изменения печатью и подписью.

Ответственность для нарушителейЕсли по тем или иным причинам книга учета доходов и расходов у Вас отсутствует, то Вам грозит ответственность согласно НК (с. 120). В случае, если в течение года в оформили ИП, в рамках которого вели деятельность, но операции в книгу не вносили, то Вам грозит штраф 10.000 руб. Если Вы ведете деятельность в течение нескольких лет, но книги у Вас не имеется, то сумма штрафа будет составлять 30.000 руб. Повышенный штраф также предусмотрен также и для ИП на ПСН, которые в течение года получили новый патент, при этом книгу не вели как по старому, так и по новому патенту.

Дополнительные взыскания предусмотрены для нарушителей, оформляющих книгу в целях занижения налоговой базы. Если данный факт будет установлен налоговыми органами, то ИП обязан уплатить дополнительный штраф – 20% от суммы недоимки (не меньше 40.000 руб.). Также следует учесть, что недоплата по налогу дополнительно облагается пеней.

Частые вопросы и ответы на нихВопрос №1. ООО «Сокол» использует УСН. В марте 2016 «Сокол» был преобразован в ЗАО. Нужно ли «Соколу» открывать новую книгу доходов-расходов?

В данном случае имело место изменение организационно-правовой формы «Сокола», вследствие чего ООО «Сокол» считается ликвидированным, а ЗАО «Сокол» — вновь созданным. В связи с этим на момент создания ЗАО «Сокол» должна быть открыта новая книга доходов и расходов.

Вопрос №2. ООО «ХозТорг» имеет представительство в г. Тверь, которое не является филиалом и не отражено в учредительных документах. Необходимо ли вести отдельную книгу доходов-расходов для операций представительства в Туле?

Так как представительство не выведено на отдельный баланс, а в уставе «ХозТорга» отсутствует о нем информация, книгу необходимо вести по всем операциям «ХозТорга» в общем, в том числе и по представительству.

Вопрос №3. ИП Федорцов оформил книгу доходов и расходов за 2015 и передал ее в ФНС. Вместе с книгой Федорцовым подана декларация, после чего уплачен налог. В августе 2016 Федорцов обнаружил ошибку в книге, которая повлекла к незначительному завышению суммы налога. Вправе ли Федорцов не уведомлять ФНС об обнаруженной ошибке?

Да, в данном случае Федорцов оставляет за собой право не подавать уточненную декларацию с перерасчетом налога и суммой к возврату.

Оцените качество статьи. Нам важно ваше мнение: