Категория: Бланки/Образцы

Составление акта об оказании услуг (выполнении работ) обязательно, только если такое требование предусмотрено гражданским законодательством или заключенным договором (письмо от 13 ноября 2009 г. № 03-03-06/1/750 ). Дополнительный акт в рублях составлять не обязательно. В рамках внешнеторговых контрактов документы, подтверждающие характер и размер затрат, могут быть составлены в иностранной валюте (п. 1 ст. 252 НК РФ. письмо Минфина России от 4 апреля 2005 г. № 03-03-01-04/1/148 ). Документы, составленные на иностранном языке, должны иметь построчный перевод на русский (п. 9 Положения по ведению бухгалтерского учета и отчетности. ст. 313 НК РФ ,письмо Минфина России от 24 марта 2010 г. № 03-03-07/6 ). К документам прикладывается отдельный перевод, подписанный переводчиками. Перевести документ на русский язык может как профессиональный переводчик, так и сотрудник организации, владеющий иностранным языком (письма Минфина России от 3 ноября 2009 г. № 03-03-06/1/725. от 14 сентября 2009 г. № 03-03-05/170 ).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Подробный порядок документального оформления актов по внешнеторговым контрактам содержится в материалах «Системы Главбух»

1. Ситуация:Нужно ли оформлять акт по гражданско-правовому договору на выполнение работ (оказание услуг)

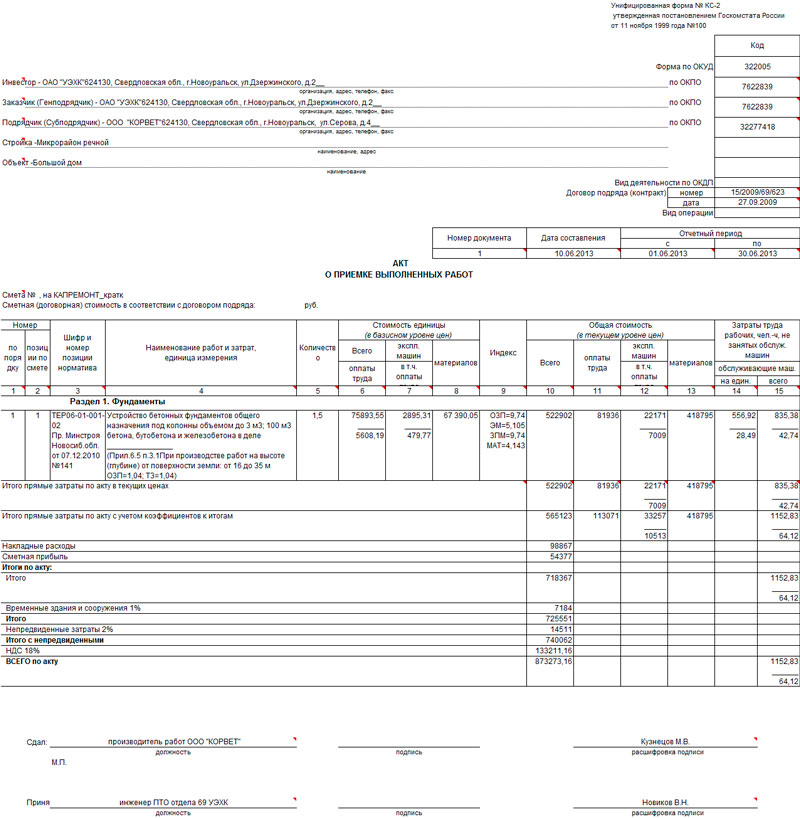

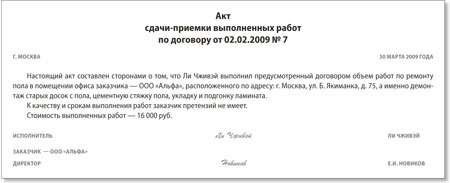

Составление акта об оказании услуг (выполнении работ) обязательно, только если такое требование предусмотрено гражданским законодательством или заключенным договором. Такого мнения придерживается Минфин России (письмо от 13 ноября 2009 г. № 03-03-06/1/750 ). В свою очередь Гражданский кодекс РФ прямо предписывает составлять акт об оказании услуг (выполнении работ) лишь при выполнении работ по договору строительного подряда (п. 4 ст. 753 ГК РФ ). О составлении акта упоминается и в статье 720 Гражданского кодекса РФ, которая распространяется на все виды договора подряда. Однако в ней сказано, что наряду с актом стороны могут составить и другой документ, удостоверяющий приемку.

Акты по гражданско-правовому договору можно составить следующим образом:

В остальных случаях составлять акт не обязательно. Поэтому факт выполнения работ (оказания услуг) для целей бухучета и налогообложения может быть подтвержден иным документом (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ. п. 1 ст. 252 НК РФ ). Например, для договора перевозки факт оказания услуг подтверждается третьим экземпляром товарно-транспортной накладной. Если перевозка груза на грузовом автомобиле оплачивается заказчиком по повременному тарифу, то документом, подтверждающим факт выполнения услуг по перевозке, помимо товарно-транспортной накладной, является отрывной талон к путевому листу. Факт оказания услуг по договору комиссии подтверждается отчетом комиссионера (ст. 999 ГК РФ ). По агентскому договору – отчетом агента (ст. 1008 ГК РФ ). По договорам поручения (если это предусмотрено самим договором) – отчетом поверенного (абз. 5 ст. 974 ГК РФ ).

Вместе с тем, для признания расходов по договору при налогообложении акт может потребоваться и в случаях, не предусмотренных в гражданском законодательстве. В Налоговом кодексе РФ сказано, что акт нужен организациям, применяющим метод начисления, для признания материальных расходов по договорам на выполнение работ (оказание услуг) производственного характера (подп. п. п. 6 п. 1 ст. 254. п. 2 ст. 272 НК РФ). Аналогичные разъяснения содержатся вписьме ФНС России от 29 декабря 2009 г. № 3-2-09/279 .

Главбух советует: в тех случаях, когда составление акта не является обязательным, работы (услуги, права) можно учесть в бухучете и при налогообложении на основании договора (либо иных документов, подтверждающих факт выполнения работы, оказания услуги, отчуждения права) (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ,п. 1 ст. 252 НК РФ ).

Для этого, например, пропишите в договоре следующее условие. Если заказчик по факту оказания услуг, указанного в договоре, не предъявляет претензий к исполнителю, услуга считается оказанной (работы выполненными). При этом в качестве документов, подтверждающих факт оказания услуг, могут, в частности, выступать:

Вместе с тем, это не касается работ (услуг), по которым приемка в обязательном порядке должна оформляться отдельным документом. Например, по строительному подряду, по которому акт обязателен (п. 4 ст. 753 ГК РФ ).

государственный советник налоговой службы РФ I ранга

2. Ситуация:Что делать, если первичные документы составлены на иностранном языке

В самих документах ничего дописывать не нужно. Приложите к ним отдельные переводы, подписанные переводчиками. Перевести документ на русский язык может как профессиональный переводчик, так и сотрудник организации, владеющий иностранным языком (письма Минфина России от 3 ноября 2009 г. № 03-03-06/1/725. от 14 сентября 2009 г. № 03-03-05/170 ).

При этом организация может сохранить некоторые слова на иностранном языке, если они являются зарегистрированным товарным знаком, например, название авиакомпании в авиабилете (ст. 6 Конвенции об охране промышленной собственности от 20 марта 1883 г. ) или не имеют существенного значения для подтверждения произведенных расходов, например, в авиабилете на иностранном языке – условия применения тарифа, правила авиаперевозки, правила перевозки багажа и другая подобная информация (письма Минфина России от 24 марта 2010 г. № 03-03-07/6. от 14 сентября 2009 г. № 03-03-05/170 ).

Если документы на иностранном языке составлены по типовой форме (идентичны по количеству граф, их названию, расшифровке работ и т. д. и отличаются только суммой), то в отношении их постоянных показателей достаточно однократного перевода на русский язык. В последующем переводить нужно только изменяющиеся показатели данного первичного документа. Такие разъяснения содержатся в письме Минфина России от 3 ноября 2009 г. № 03-03-06/1/725 .

действительный государственный советник РФ 3-го класса

3. Ситуация:Можно ли учесть при расчете налога на прибыль расходы, подтвержденные документами, которые составлены в иностранной валюте

Ответ на этот вопрос зависит от того, какие сделки оформлены документами, составленными в иностранной валюте.

Если речь идет о расходах, понесенных российской организацией в рамках внешнеторговых контрактов или за рубежом, то при расчете налога на прибыль их можно учесть, даже если документы, подтверждающие характер и размер затрат, составлены в иностранной валюте. Это объясняется тем, что первичные документы, оформленные по законодательству иностранных государств, могут подтверждать расходы, которые уменьшают налогооблагаемую прибыль российских организаций (п. 1 ст. 252 НК РФ. письмо Минфина России от 4 апреля 2005 г. № 03-03-01-04/1/148 ). Например, документами, составленными в иностранной валюте, могут быть подтверждены расходы на оплату жилья или проезд за время пребывания сотрудника в загранкомандировке.

При определении налогооблагаемой прибыли расходы, выраженные в иностранной валюте, подлежат пересчету в рубли (п. 5 ст. 252 НК РФ ).

Если же речь идет о расходах, понесенных российской организацией в сделках на внутреннем рынке, то они должны быть подтверждены документами, составленными в рублях. Дело в том, что налоговая база по налогу на прибыль определяется на основании первичных учетных документов (ст. 313 НК РФ ). При этом понятие «первичные учетные документы» следует определять в соответствии с законодательством о бухгалтерском учете (п. 1 ст. 11 НК РФ ). Бухгалтерский учет имущества, обязательств и хозяйственных операций ведется в рублях (ч. 2 ст. 12 Закона от 6 декабря 2011 г. № 402-ФЗ ). Следовательно, в первичных учетных документах в качестве измерителей хозяйственных операций обязательно должны указываться рубли.

В бухгалтерских регистрах активы и обязательства, выраженные в валюте, нужно показать и в рублях, и в валюте расчетов (п. 20 ПБУ 3/2006 ). Учетные регистры составляются на основании первичных документов (ч. 1 ст. 10 Закона от 6 декабря 2011 г. № 402-ФЗ ). С учетом этих требований в первичных документах суммы расходов можно отразить через дробь двумя суммами рубли/валюта.

государственный советник налоговой службы РФ I ранга

Ирина Курдюкова, эксперт БСС «Система Главбух».

Ответ утвержден Натальей Колосовой,

руководителем направления «Система Главбух».

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Внешнеэкономический договор (контракт) предусматривает обязательный пункт относительно вида документа, оформляющегося непосредственно после выполнения (предоставления) конкретных работ (услуг). В большинстве случаев этим документом является акт выполненных работ (предоставленных услуг), — отмечает ГФС в системе «ЗІР» (подкатегория 114.09). Субъект хозяйствования может использовать собственно разработанный для применения бланк акта, который должен соответствовать требованиям ст. 9 Закона Украины от 16.07.1999 г. № 996-XIV (далее — Закон № 996 ).

В частности, первичные документы могут быть составлены на бумажных или машинных носителях и должны иметь следующие обязательные реквизиты:

Как и договор (контракт) внешнеэкономической деятельности, акт выполненных работ (предоставленных услуг) составляется в простой письменной форме, если иное не предусмотрено международным договором Украины или законом. Акты выполненных работ (предоставленных услуг), составленные на иностранном языке, должны быть переведены на украинский язык. Перевод заверяется подписью лица, осуществившего перевод, подлинность подписи переводчика заверяется нотариально. Не переводятся на украинский язык документы, составленные на русском языке, а также текст которых изложен на иностранном языке с одновременным его изложением на украинском (русском) языке.

Акт выполненных работ (предоставленных услуг) составляется в валюте, в которой должны осуществляться расчеты в соответствии с контрактом, и одновременно в национальной валюте. Для отражения операции в иностранной валюте в валюте отчетности нужно ее стоимость пересчитать с применением валютного курса, установленного НБУ.

Новости партнеровПОДПИШИТЕСЬ НА РАССЫЛКУ

и ежедневно (в рабочие дни) получайте подборку свежей аналитики и новостей!

Пользоваться сервисом «Интерактивная бухгалтерия» так же просто, как узнавать прогноз погоды!

с 9-00 до 18-00 в будние дни

(067) 242 6264, (095) 531 0527,

(044) 351 2997, (044) 351 2998

© 2012-2016. Все права защищены. Любое воспроизведение, адаптация, перевод, размещение и переработка содержания материалов, опубликованных в газете «Интерактивная бухгалтерия», в других средствах массовой информации, включая размещение или переработку в электронных средствах массовой информации, защищены авторским правом. Какое-либо использование полностью или частично такой информации допускается только с письменного согласия редакции. Ответственность за содержание и точность изложенных фактов возлагается на авторов. Редакция может не разделять точки зрения авторов. Редакция оставляет за собой право редактировать материалы.

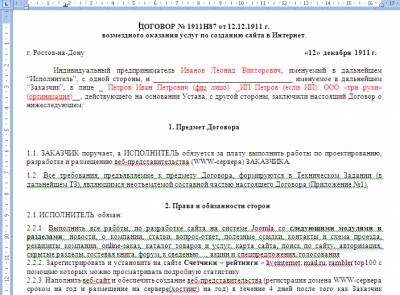

Торговые связи российских компаний и иностранными партнерами расширяются. У иностранных компаний закупаются товары или оборудование, в том числе и не имеющие аналогов на территории России. Также к инофирмам обращаются за консультационными или маркетинговыми услугами, нанимают иностранных подрядчиков. Известные западные брэнды передают российским компаниям интеллектуальную собственность (патенты, товарный знак, торговую марку). Все подобного рода сделки с иностранными компаниями являются внешнеэкономическими, и российское законодательство предъявляет определенные требования к оформлению таких сделок, а также к осуществлению расчетов по ним. О том, как правильно оформить международный контракт и перевести за границу денежные средства, пойдет речь в этой статье.

В настоящее время, существующее российское гражданское законодательство изменилось. Так, отменены однозначные последствия недействительности внешнеэкономической сделки, если она совершена в устной форме. Но обычно сделки международной купли-продажи товаров (работ, услуг) заключаются путем составления между сторонами договора (контракта). Контракт является основанием для перевода денежных средств за границу.

Перед тем как начать переговоры о заключении контракта, российской стороне желательно выяснить статус иностранного контрагента. К сожалению, мошенники и лже-фирмы есть не только у нас в стране. И если российского партнера возможно проверить по номеру ИНН, или получить сведения о нем из Единого государственного реестра юридических лиц или Единого государственного реестра индивидуальных предпринимателей (конечно, заплатив при этом государственную пошлину), то в отношении иностранного партнера сделать это сложнее.

Между тем, неясность правового статуса контрагента, отсутствие сведений о его платежеспособности чревато самыми неблагоприятными последствиями для российского предприятия. Недобросовестный иностранный контрагент может оказаться несуществующим юридическим лицом, и тогда у предпринимателей не будет законных путей вернуть перечисленные ему денежные суммы или отгруженные товары. А если речь идет о возврате экспортного НДС, то при недобросовестном иностранном партнере о таком порядке можно забыть. Могут возникнуть трудности и при обращении с иском в арбитраж, ведь ответчика – иностранной компании нет, или указанный в контракте адрес не верен, а значит и некому вручить повестку о вызове в суд.

Поэтому постарайтесь получить информацию об иностранном партнере. Попросите его представить учредительные документы, а также свидетельства о регистрации в стране инкорпорации. Можно запросить информацию о директорах компании, ее зарегистрированном адресе. Во многих европейских странах информация о зарегистрированных на их территориях юридических лицах не является закрытой, и ее можно получить не только путем подачи запроса в государственный регистрационный орган, но и из открытых интернет-источников – сайтов этих государственных органов.

Если иностранное предприятие не является широко известным, не будет лишним запросить Certificate of Good Standing – сертификат хорошего состояния компании. Этот документ может быть выдан только тому предприятию, которое не вычеркнуто из Реестра компаний в стране регистрации, выполняет все предписанные законодательством нормы, не имеет пробоем с законом, и может быть добросовестным деловым партнером.

Учтите и то, что международным аферистам нравится использовать «громкие» названия, в том числе и весьма известных предприятий. Для этого они могут создавать одноименные компании в других странах, в том числе и оффшорных. Само по себе применение оффшорных фирм не несет какого-то криминала, но вот если они используются в криминальных целях, то надо заранее защитить себя и свою компанию. Ведь в случае возникновения поблеем, привлечь оффшорную компанию к ответственности будет намного сложнее, чем респектабельное западное, американское или азиатское предприятие.

Если с правовым статусом иностранного партнера все в порядке, можно начинать процедуру согласования и подписания контракта. На этой стадии следует обратить внимание на текст согласуемого документа. И здесь не обойтись без помощи профессиональных юристов. Они помогут правильно составить контракт и максимально защитят интересы российской стороны. Важными условиями внешнеэкономического договора можно считать обязательства сторон, порядок расчетов и стоимость товара, условия ответственности стороны, которая нарушит свои обязательства. Обязательно включите в контракт арбитражную оговорку: где, на каких условиях, за чей счет и кем будет рассмотрен спор между сторонами.

Согласовав условия контракта, можно приступать к его подписанию. Здесь нужно обратить внимание на полномочия подписывающих лиц. Если от имени инофирмы контракт подписывает доверенное лицо, не директор, то проверьте объем предоставленных ему полномочий. Сделать это просто: попросите у такого лица доверенность и внимательно ее изучите. Обратите внимание, вправе ли такое лицо подписывать контракты от имени иностранной компании, на какой срок выдана ему доверенность. Если срок доверенности истек – не подписывайте контракт.

Не ленитесь перестраховаться. Неоднократно бывало, что российской стороне предоставляется поддельная доверенность. Свяжитесь напрямую с директором иностранного предприятия, подтвердите полномочия доверенного лица. Если же Вы сомневаетесь в том, что человек, с которым Вы вступили в контакт, является руководителем предприятия, или доверенное лицо действительно уполномочено на обсуждение существенных условий контракта и его подписание – не заключайте контракт.

В свою очередь, лица, подписывающие контракт с российской стороны, также должны обладать соответствующими полномочиями. Иначе у иностранного партнера могут появиться дополнительные аргументы для невыполнения своих обязательств или оспаривания сделки.

Итак, условия контракта с иностранной компанией согласованы, документ подписан, и для российского покупателя пришло время исполнять свои обязательства. Обычно в импортных контрактах его обязательства заключаются в переводе денежных средств на счет иностранного продавца.

В настоящее время расчеты между нерезидентами и резидентами по экспортно-импортным контрактам существенно облегчены. Для перевода иностранной валюты за границу или ее получения на свой счет, российской компании в ряде случаев уже не надо получать специальное разрешение от государственных органов. Но необходимость предоставлять в банк подтверждающие документы (контракты, соглашения) и составлять паспорта сделок осталась. Также сохранены требования к российской компании об обязательном возвращении валютной выручки в Россию. Регулирует правила осуществления валютных операций Федеральный закон от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон), и изданные в соответствии с ним постановления Правительства России и/или акты Центрального банка России.

Платежи по внешнеторговым контрактам обычно производится в иностранной валюте или российских рублях. Для перевода денежных средств иностранному партнеру российская фирма вправе использовать свои счета в российских банках, или счета в иностранных банках*.

Обращаем внимание, что получить денежные средства от нерезидента российская компания вправе только на свои банковские счета, открытые на территории России (п. 2 ст. 14 Закона). За нарушение установленного порядка в России предусмотрена административная ответственность, а в ряде случаев и уголовная ответственность, о чем мы поговорим позднее.

Для того чтобы денежные средства были зачислены на счет российской компании, ей необходимо выполнить определенные условия, а именно: представить в банк контракт, оформить, при необходимости паспорт сделки. Все требования к оформлению документов, представляемых в банк, содержатся в Инструкции Банка России от 4 июня 2012 г. N138-И "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением" (далее – Инструкция). Инструкция распространяется на нерезидентов и резидентов, являющихся юридическими лицами.

Основные этапы оформления платежа в пользу иностранной компании, которые нужно пройти российскому предприятию:

1. Выбрать банк, который будет обслуживать данную валютную операцию. Право на проведение расчетов с нерезидентами предоставляется только уполномоченным банкам, то есть банкам, имеющим право на основании лицензии Центрального банка РФ осуществлять банковские операции со средствами в иностранной валюте.

2. Заблаговременно, до начала операции по перечислению денежных средств иностранному партнеру, оформить паспорт сделки. Паспорт сделки оформляется для всех внешнеторговых контрактов, если сумма расчетов по ним превышает 50000 долларов США. Кроме того, в банк надо принести и сам договор (контракт) с нерезидентом.

3. Для списания со счета иностранной валюты, резидент должен передать в банк правильно оформленное платежное поручение и Справку о валютных операциях.

Перечисление российской компанией денежных средств на счет иностранной компании за купленные у нее товары (работы, услуги) является валютной операцией. По общему правилу, расчеты по валютным операциям резиденты вправе производить только через счета, открытые в российских банках.

Есть исключения для транспортных компаний: без использования банковских счетов расчеты с нерезидентами в наличной иностранной валюте и российских рублях можно произвести за обслуживание воздушных судов иностранных государств в аэропортах, судов иностранных государств в речных и морских портах. Нерезиденты также вправе оплатить резидентам аэронавигационные, аэропортовые и портовые сборы на территории России.

Наличные расчеты в иностранной валюте и российских рублях с нерезидентами разрешены тем резидентам, которые оплачивают услуги по обслуживанию своих воздушных судов в аэропортах иностранных государств, речных и морских судов в иностранных портах, за обслуживание иных транспортных средств резидентов во время нахождения их на за границей, а также при оплате такими юридическими лицами аэронавигационных, аэропортовых, портовых и иных обязательных сборов и иных обязательных сборов за границей, которые связаны с обеспечением деятельности резидентов.

Иных ограничений в расчетах между инофирмами и российскими компаниями за проданные товары, работы, услуги нет.

Ответственность за нарушение валютного законодательства

Россия ужесточила наказание за нарушение валютного законодательства. На должностных лиц, граждан и юридических лиц может быть наложен административный штраф в размере от одной четвертой до одной целой суммы незаконной валютной операции – статья 15.25 Кодекса об административных правонарушениях.

К незаконным валютным операциям отнесены валютные операции, запрещенные валютным законодательством Российской Федерации или осуществленные с нарушением валютного законодательства Российской Федерации, включая

1) куплю-продажу иностранной валюты и чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте, минуя уполномоченные банки, либо

2) осуществление валютных операций, расчеты по которым произведены, минуя счета в уполномоченных банках или счета (вклады) в банках, расположенных за пределами территории Российской Федерации, в случаях, не предусмотренных валютным законодательством Российской Федерации, либо

3) осуществление валютных операций, расчеты по которым произведены за счет средств, зачисленных на счета (вклады) в банках, расположенных за пределами территории Российской Федерации, в случаях, не предусмотренных валютным законодательством Российской Федерации, -

Дело в том, что при осуществлении внешнеторговой деятельности резиденты обязаны в сроки, предусмотренные внешнеторговыми договорами (контрактами) обеспечить:

1) получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающейся в соответствии с условиями указанных договоров (контрактов) за переданные нерезидентам товары, выполненные для них работы, оказанные им услуги, переданные им информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них;

2) возврат в Российскую Федерацию денежных средств, уплаченных нерезидентам за неввезенные в Российскую Федерацию (неполученные на территории Российской Федерации) товары, невыполненные работы, неоказанные услуги, непереданные информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них.

Таковы требования статьи 19 Закона. Даже если иностранная валюта первоначально, по каким-либо обстоятельствам, поступит на зарубежный счет, резидент обязан ее перевести на свой счет в России. Так, если у российской компании есть филиал за границей, и филиал выполняет работы (услуги) за границей, оплатить такие услуги филиала нерезидент вправе только первоначально на российский счет компании. В противном случае, для резидента зачисление средств на счет филиала является нарушением валютного законодательства.

В России есть и уголовная ответственность за уклонение компаний от исполнения обязанностей по репатриации денежных средств в иностранной валюте или валюте Российской Федерации. Согласно поправкам, внесенным в статью 193 УК РФ преступным является НЕЗАЧИСЛЕНИЕ денежных средств в иностранной валюте или российских рублях в сумме более 6 миллионов (однократно или неоднократно в течении одного года) на счета резидента в российских банках за переданные по внешнеторговым договорам нерезидентам товары (выполненные работы, оказанные услуги, переданную информацию или результаты интеллектуальной деятельности). Или же нарушение требований о ВОЗВРАТЕ денежных средств.

Ответственность будут нести не только руководители организаций, но и все лица, причастные к такому преступлению. За подобное деяние суд может оштрафовать лиц, причастных к преступлению на сумму от 200000 до 500000 рублей, или в размере заработной платы или иного дохода осужденного за период от 1 года до 3 лет, либо назначить принудительные работы на срок до 3 лет. В отягчающих обстоятельствах можно лишиться свободы на срок до 3 лет.

Еще более суровое наказание за невозврат валюты предусмотрено, если:

1) Сумма невозврата составляет свыше 30 млн рублей

2) Преступление совершено группой лиц по предварительному сговору или организованной группой;

3) В преступлении задействованы заведомо подложные документы;

4) В преступлении использовано юридическое лицо, созданное для преступлений, связанных с проведением финансовых операций и других сделок с денежными средствами или иным имуществом.

При таких доказанных обстоятельствах, наказание будет в виде лишения свободы на срок до 5 лет со штрафом в размере до 1 млн рублей или в размере заработной платы или иного дохода осужденного за период до 5 лет либо без такового.

В заключении отметим, что соблюдение норм валютного законодательства – залог долгосрочной и выгодной работы компаний на территории России. Иностранным компаниям необходимо учитывать особенности валютных расчетов с резидентами, чтобы последние не попадали в неприятные ситуации, связанные с повышенной ответственностью за нарушение закона.

*Напомним, что с 14 июля 2013 года, благодаря поправкам, внесенным в Закон, российские резиденты получили право открывать счета в любых банках, расположенных за пределами территории Российской Федерации. Сняты все действующие ранее ограничения, которые разрешали резидентам открывать счета в иностранной валюте только в банках, расположенных на территории государств, которые являются членами ОЭСР и ФАТФ ?

А как вы бы победили коррупцию, если были у власти?

Методично и жестко выявлять коррупционеров и публично их наказывать

Прежде всего защитить тех, кто докладывает в органы о коррупции

Воспитать в обществе нетерпимость к коррупции

Ввести смертную казнь за это преступление

Коррупцию в России не победить

Читайте: Виталий Белинский: «Репрессии – это не панацея, потому что на смену казненному чиновнику придет десять»

В России начали говорить о необходимости введения государственной идеологии. Есть ли необходимость?

Это необходимо, иначе страна развалится

Нужна идеология, но вводить её надо осторожно, чтобы не перегнуть палку

Это противоречит Конституции и демократизации России

Введение идеологии ничего не изменит

Читайте: Алексей Лапушкин: «Введение государственной идеологии преждевременно»