Категория: Руководства

December 25, 2015

Еще совсем недавно банкротами себя могли объявить только юридические лица. В настоящее время применить данную процедуру могут и физические лица, в том числе индивидуальные предприниматели. После принятия норм по банкротству физических лиц наиболее насущные вопросы - как становятся несостоятельными должниками физические лица и как при этом не потерять свое имущество.

С банкротством юридических лиц все относительно понятно, т. к. законодательство в данной сфере действует довольно давно и наработана большая практика. Что касается физических лиц, то все намного сложнее, т. к. многие граждане до конца не могут разобраться с тем, как применить нововведения в отношения себя и что нужно, чтобы стать банкротом. Многие считают, что, для того чтобы не платить по своим обязательствам, достаточно объявить себя несостоятельным должником. На самом деле дать ответ на вопрос о том, как стать банкротом и не платить кредит, трудно, т. к. прочитав нормы закона, можно не только не понять суть, но и запутаться в самой процедуре. В настоящее время большое количество юристов начинают практиковать оказание услуг в рассматриваемой сфере. Только не ясно, понимают ли они сами данную норму и то, как правильно ее применить, т. к. законодательный акт еще «сырой». Не стоит доверять первым встречным специалистам в данной сфере, т. к. можно оказаться в еще более щепетильной ситуации.

Признание физических лиц неплательщиками получило актуальность, когда граждане, набрав большое количество кредитов, просто не смогли их выплатить. Было принято решение урегулировать данный вопрос, т. к. кредиторы не всегда лояльно относились к своим заемщикам, которые чаще всего в силу жизненных обстоятельств не могли выплачивать долги. У некоторых слоев населения суммы задолженностей доходят до миллионов, а в период кризисной обстановки в стране выплатить даже маленький кредит довольно сложно.

Многих волнует вопрос о том, как стать банкротом по кредитам и спасти свое финансовое положение?

Сразу хочется отметить, что применение данной процедуры не является легким способом решить свои финансовые проблемы. Во многих случаях потребуется затрата большого количества времени и сил, а в некоторых ситуациях - и денежных средств.

Как становятся банкротами? Перечислим основные моменты:

1. Лицо может быть признано несостоятельным плательщиком только в судебном порядке.

2. Объявить себя таковым может как само физическое лицо, так и его кредитор.

3. Заявление подается в арбитражный суд.

4. На основании поданного заявления суд принимает соответствующее решение.

5. Если заявление подается кредитором, то допускается подать совместное заявление несколькими кредиторами.

6. Заявление может подано, если задолженность превышает 50 тысяч рублей.

7. К заявлению можно прикладывать график выплат по задолженности. В таком случае слушание по делу может быть отложено, в связи с чем происходит реструктуризация долга.

8. ФЛ признается банкротом только тогда, когда данный факт финансовой несостоятельности полностью будет доказан.

9. После признания ФЛ несостоятельным на торги выставляется его имущество.

Наверное, лучшим вариантом было бы принятие законодателем, наравне с законом, документа, носящего название «Как стать банкротом: руководство для должника».

Это позволило бы избежать многих лишних вопросов и сэкономить время граждан.

Данное понятие означает пересмотр порядка выплат и условий кредитования. Проводит процедуру банк, когда заемщик не может дальше выплачивать задолженности перед кредиторами.

Реструктуризация происходит на основании заявления должника, в котором указывается причина невозможности дальнейшего погашения долга на старых условиях. К заявлению прикладываются документы, подтверждающие ухудшение материального положения. Важно понимать, что процедура по реструктуризации является правом банка, а не его обязанностью. В связи с этим, перед тем как подавать заявку на получение кредита, лучше узнать, имеется ли возможность изменить условия договора в будущем.

Чего ожидать гражданам от норм нового законаНе стоит отчаиваться и думать, что после прохождения рассматриваемой процедуры человек теряет все свое имущество и остается ни с чем. По закону, не все имущество может быть реализовано в счет долга:

1. Если у гражданина имеется жилая недвижимость, которая выступает в качестве единственного его жилья, то банк не сможет забрать ее в счет погашения задолженности.

2. Не могут быть проданы личные вещи, в т. ч. награды и призы.

3. Ограничения имеются и в отношении общего имущества супругов. Если продается общее имущество, то необходимо предусмотреть возможность приобретения иной недвижимости меньшего размера для одного из супругов, которого долг не касается. Например, обменять имеющуюся квартиру на жилье меньшей площади.

Интересным является то, что при признании физического лица банкротом, все сделки, совершенные им и его родственниками за последний год, признаются ничтожными. Делается это во избежание возможных махинаций и мошенничества.

Вопрос о том, как становятся банкротами физические лица, содержит в себе большое количество нюансов, которые очень часто не учитываются гражданами. Довольно сложно самостоятельно изучить нормативный акт и понять, можно ли применить его правила в свою пользу. Граждане, решившие применить к себе рассматриваемую процедуру, в первую очередь задаются вопросом о том, как стать банкротом и не потерять квартиру и при этом освободиться от финансовых обязательств перед банком. Многие применяют различные схемы и махинации, чтобы сохранить свое имущество, в связи с чем на момент банкротства лицо не имеет ничего, что могло бы пойти в счет долга. Например, на момент заключения кредитного договора заемщик может переписать свое имущество на других лиц. Такой шаг в дальнейшем создает серьезные проблемы для кредитора. Много вопросов вызывает продажа имущества, находящегося в общей собственности или если недвижимое имущество является единственным жильем должника либо взято в ипотеку. Стоит предположить, что до тех пор, пока не выработается достаточное количество практики по вопросам того, как становятся банкротами физические лица, будет возникать много спорных моментов, требующих разъяснений и уточнений. Определенное число граждан наивно верят в то, что, объявив себя банкротом, они смогут забыть про свои долги и жить спокойно дальше. При этом никто не учитывает следующие моменты, относящие к тому, как стать банкротом в России:

1. В течение пяти лет гражданин не сможет заниматься предпринимательской деятельностью.

2. Все имеющиеся лицензии будут отозваны.

3. Не будет возможности оформить новые кредиты.

Если гражданин готов пойти на такие жертвы, то вполне имеется вероятность того, что начать жизнь без долгов получится.

Для многих граждан данная процедура является крайней мерой, позволяющей решить финансовые затруднения перед кредиторами. Несостоятельность граждан платить по своим долгам явилось причиной возникновения экономического кризиса. Особенно актуальна тема "как стать физическим банкротом" для тех, кто брал ипотеку или кредит в валюте. В связи с ростом доллара погасить задолженность перед кредитором стало невозможно. Граждане теряют работу, их заработок существенно снижается. Что им остается делать? Только искать ответ на вопрос о том, как стать банкротом для банка.

Кризис вызвал неплатежеспособность не только у валютных заемщиков, но и у "рублевых". Причем большинство должников не могут выплатить даже самые простые кредиты, которые были оформлены на покупку потребительских товаров. Большинство граждан имеют задолженность именно по маленьким размерам кредитов, и меньшее количество тех, чьи долги имеют довольно крупный размер. По советам большинства юристов, работающих в данной сфере, не стоит спешить объявлять себя несостоятельным должником. Для начала следует обратиться в банк с целью предусмотреть возможность реструктуризации долга.

Многие кредитные учреждения долго ждали принятия данного закона, считая, что он поможет банкам легально решить вопрос с просроченными кредитами, т. к. ранее банки не имели никакой возможности бороться со своими должниками. Принятый акт дает свободу кредитным учреждениям, которые могут подавать в суд на заемщика с целью признания его несостоятельным плательщиком. По мнению многих банков, основное количество должников согласятся на реструктуризацию. Именно поэтому, прежде чем идти в суд с иском о признании себя должником, лучше начать с похода в само кредитное учреждение и узнать, что может предложить кредитор для разрешения проблемы, и выяснить, как стать банкротом для банка.

При обращении в банк не стоит скрывать действительное положение дел заемщика. Например, если гражданин потерял работу и, соответственно, единственный источник дохода, стоит предупредить об этом банк незамедлительно, не дожидаясь, пока накопится большая просрочка по кредиту. От лица потребуется лишь написать заявление и приложить документ, подтверждающий факт потери работы. Банк рассмотрит заявление и решит, может ли физическое лицо стать банкротом или лучшим вариантом будет предложить должнику вариант реструктуризации. Позиция банков еще раз подчеркивает тот факт, что они готовы к сотрудничеству со своими должниками в части поиска выхода из сложной финансовой ситуации.

Могут ли предприниматели объявить себя несостоятельными должниками?Если вопрос о том, как стать банкротом физическому лицу, более-менее понятен, то как применить закон к ИП? По правилам, ИП приравнивается к физическому лицу, соответственно, на него распространяется все нормы нового закона. Что необходимо в этом случае предпринять и как стать банкротом ИП? ИП могут быть признаны неплательщиками по следующим основаниям:

1. Если ИП не может дальше исполнять обязательства перед кредиторами.

2. ИП потерял возможность платить по обязательным платежам.

Все требования кредиторов к ИП должны носить только денежный характер. Суд принимает заявление к рассмотрению в том случае, если у ИП имеется трехмесячная задолженность перед кредитором и/или размер долга превышает сумму в 10 000 рублей. Изначально, до принятия закона, было решено, что процедуру банкротства ИП и вопросы того, как стать банкротом физическому лицу будут рассматривать разные суды. В настоящее время, физические лица и ИП признаются банкротами через арбитражный суд. Возможно, для ИП тоже необходимо разработать документ под названием «Как стать банкротом: руководство для должника».

Главным документом, который стоит изучить, является ФЗ «О несостоятельности (банкротстве)». Нормативный акт неоднократно претерпевал изменения и поправки, принятие которых откладывалось неоднократно. Связано это с тем, что арбитражные суды не были готовы к принятию потока заявлений. Возможно, они сами не знали ответа на вопрос о том, как стать банкротом физ. лицу. К счастью, закон доработали, и уже в октябре этого года он вступил в силу. К сегодняшнему дню статистика по долгам граждан перед банками неутешительная: каждый второй россиянин имеет задолженность перед кредитными учреждениями, превышающую 70 тысяч рублей. Если посчитать, сколько в совокупности составит сумма долга, то можно понять, что без кредитов обходится самый маленький процент граждан. Хочется верить, что новый закон облегчит жизнь не только граждан, но и работу кредитных учреждений.

Банк - банкротИнтересным является вопрос о том, как стать банкротом самому банку. Ответ на поставленный вопрос довольно простой: у банка отзывается лицензия в связи с его финансовой неликвидностью. Соответственно, если у банка отозвана лицензия, он не может больше заниматься банковской деятельностью, что приводит к его ликвидации. Самые распространенные причины отзыва лицензии:

1. Не выполняются нормы законов, регулирующих банковскую деятельность.

2. Банки подают недостоверные отчетные данные.

3. Не производятся обязательные платежи и пр.

В последнее время контроль над работой банков сильно ужесточился, что привело к отзыву лицензий у многих банков, в т. ч. довольно крупных, работающих на финансовом рынке длительное время. Можно сказать, что ЦБ РФ не щадит никого. В большей степени от новой политики ЦБ страдают простые граждане, которые оказались, например, вкладчиками банков, лишенных лицензии. Многие до сих пор не могут вернуть свои денежные средства, т. к. процедура банкротства банка довольно сложная и длительная.

Стоит понимать, что рассматриваемая процедура не означает, что кредитор простит задолженность и забудет про нее. Наоборот, долг будет закрываться за счет имущества должника. Что это дает? В первую очередь возможность начать новую жизнь, т. е. без кредитов, процентов, просрочек. Главное - больше не придется терпеть звонки от коллекторов и сотрудников банка с угрозами. Именно так воздействовали банки на своих должников до принятия закона. Самым легальным способом вернуть свои деньги была подача иска банком в отношении должника. На сегодня закон позволяет не ждать момента, когда кредитор начнет процедуру сам. Можно пойти и самостоятельно заявить себя в качестве неплатежеспособного лица, доказав свою финансовую несостоятельность.

Не все банки оценивают новый закон с положительной стороны. Особенно новые правила невыгодны банкам, выдавшим денежные средства под ипотеку. Согласно закону, если должник имеет единственное место для проживания, то забрать его в качестве погашения обязательства перед банком нельзя. Ранее кредиторы могли рассчитывать на удержание заработной платы должника или его пенсии. Сейчас все решается только через процедуру реализации имущества должника.

Несомненно, банки не захотят остаться в стороне и смотреть на то, как их деньги уходят неизвестно куда и возвращать их никто не собирается. Поэтому стоит ожидать от банков поднятия кредитных ставок, ужесточения требований к заемщикам, и не исключено, что будут придуманы новые лазейки, чтобы к основному долгу приплюсовать различные надбавки в качестве дополнительных банковских услуг. Таким образом, получить простой займ будет не просто сложно, а невыгодно.

Таким образом, принятый закон более выгоден именно гражданам. По мнению многих специалистов, принятый закон явился поспешной мерой, т. к. Россия еще не готова к такому радикальному решению проблемы с должниками, у многих граждан сформировано неправильное отношение к своим долговым обязательствам. Помимо этого, закон существенно затрагивает интересы кредиторов. Не стоит отрицать, что новый закон для многих будет как «глоток воздуха», позволяющий вырваться из паутины долгов и начать жизнь без отягчающих мыслей.

Процедура банкротства имеет определенные негативные последствия. Но для тех, кто имеет большие долги перед кредиторами, данные последствия могут показаться простой мелочью и вопрос "как становятся банкротами?" является довольно актуальным.

Что входит в перечень последствий:

1. Невозможность признания банкротом в ближайшие 5 лет.

2. В течение трех лет нельзя работать на руководящей должности.

3. Проблемы с получением новых кредитов.

Если посмотреть на ситуацию с другой стороны, то ничего страшного в указанных последствиях нет. Особенно для тех, кто имеет задолженность, превышающую 500 тысяч рублей. Относительно последнего пункта стоит подчеркнуть, что брать кредит никто не запрещает. Просто при его оформлении стоит предупреждать банк о том, что заемщик проходил рассматриваемую процедуру. Указывать на данный факт необходимо в течение 5 лет.

Стоит полагать, что даже если заемщик не укажет на данный факт, то банки в любом случае будут оснащены базой данных о лицах, подвергавшихся процедуре банкротства. Не стоит пугаться и думать, что банкротство испортит кредитную историю. Если поразмыслить, она и так была испорчена за счет несвоевременного внесения платежей. При этом испорченная кредитная история не ставит крест на дальнейших возможностях получения кредитов. В силу принятого закона многие граждане будут признаны несостоятельными плательщиками. Получается, что выдавать кредиты будет просто некому. Для банков это крайне невыгодно. Конечно, пару лет все равно придется переждать, возможно, после погашения всех задолженностей гражданин просто не захочет вновь лезть в долговую яму. Тем более для многих кредитных учреждений, например, таких, как микрофинансовые организации, финансовые возможности и испорченные кредитные истории просто неинтересны. Они выдают денежные средства без особых проблем. Анализируя возможные перспективы, связанные с законом о банкротстве, хочется еще раз напомнить о том, что, прежде чем брать кредит, стоит оценить свои возможности и в целом необходимость в его получении. Тем более в стране, где часто бывает финансовая нестабильность, стоит с осторожностью брать любые виды долговых обязательств на себя, чтобы в будущем не оказаться в числе несостоятельных должников.

Для удобства изучения материала статью Естественная монополия разбиваем на темы. 12 авг 2009 Чтобы физлицу стать банкротом, придется выложить —6 тыс. должника. его объявляют банкротом и распродают имущество. Цели собственников при банкротстве общества-должника могут быть для собственника в условиях банкротства – руководство общества-должника защиту прав кредиторов, которые должны стать обеспокоенными по поводу. Продолжается подписка на наши издания! Вы не забыли подписаться? Мировое соглашение как.

Без Роналду: Португалия стала чемпионом Европы по футболу. Португальских болельщиков. Юридическая клиника Морского государственного университета имени адмирала Зарегистрировано в Минюсте РФ 8 сентября 2010 г. Регистрационный № 18380. Приложение. Торги: порядок и особенности проведения, общероссийские источники данных о торгах. Как обжаловать итоги проверки трудовой инспекции; Если работник не прошел медосмотр или. Оказались в сложной ситуации? Не можете понять, как действовать дальше или не понимаете. 22 мар 2016 Разорен, но не побежден: как правильно стать банкротом. На первый взгляд, статус "банкрот" позволяет должнику избежать прессинга со стороны Руководство России осадило оптимизм Эрдогана. Соглашение о взаимодействии Федеральной службы судебных приставов и Федеральной службы. Принят Государственной Думой 23 декабря 2015 года. Одобрен Советом Федерации 25 декабря 2015 года. О банках и банковской деятельности в Республике Казахстан Обновленный. Закон Республики.

Как стать банкротом физическому лицу и получить ответы на другие Должник обязан инициировать свою несостоятельность, если у него есть долги. Антикризисное управление. Шпаргалка: кратко, самое главное Комментарии к статье. Процедура признания должника банкротом, действия кредиторов по В некоторых случаях руководство организации предвидит банкротство. Название: Антикризисное управление на предприятии Раздел: Рефераты по менеджменту. 1 окт 2015 Процедура банкротства физического лица: должник сам подал В первую очередь, не каждый должник может стать банкротом.

Этапы банкротства, риски, конфискация имущества и права должника. Высшее руководство России было вынуждено поставить вопрос о и объявить себя банкротом; 12 Может ли пенсионер стать банкротом; 13 Статистика. Долги потребителей Пермского края за поставленный газ достигли беспрецедентной суммы. Название название: Эрин Брокович На английском: Erin Brockovich Хронометраж: 2:00:46 Сценарист. Гражданский кодекс Республики Казахстан Обновленный. Введен в действие постановлением. Как можно спрятать свое имущество от приставов, чтобы не попасть под уголовную. Применяется к должнику в целях: обеспечения сохранности имущества должника. Вы открыли рубрикатор! Здесь собраны и разбиты на темы все рекомендации. Юридическое лицо может быть признано несостоятельным (банкротом) либо по Руководство должника продолжает осуществлять свои полномочия.

Оглавление: Кому полагается социальная карта москвича? Документы для оформления. Изменения направлены на детализацию и введение в действие норм, касающихся института банкротства должников - физических лиц (граждан РФ). 1 окт 2015 Теперь стать банкротом может всякий, кто задолжал не менее суд о признании гражданина банкротом может быть и не сам должник. Субсидиарная ответственность учредителей (участников) и руководителя должника. Граждане, пострадавшие в результате чрезвычайных ситуаций, смогут заменить паспорт. Какие кадровые документы должны быть на предприятии Зачастую молодая мама, находясь. 26 июн 2016 банкротства физического лица это поэтапный комплекс мероприятий, направленный на избавление должника от непосильных. В прошлый раз мы на нашем блоге рассказали как собрать документы для подачи иска в суд. С 1 числа июля 2015 года банковский должник может рассчитаться с собственными кредитами с наибольшей выгодой. Как? Стать банкротом в порядке.

Читать дипломную работу online по теме 'Административно-правовое регулирование в области. Название: Антикризисное управление предприятием Раздел: Рефераты по менеджменту. Против кого может быть возбуждена процедура банкротства? срок обязан принять заявление о признании должника банкротом (ст. 41). В какой момент возникает отстранение органов управления общества от руководства. Как стать банкротом индивидуальному предпринимателю? Может Суд должен выяснить, имеется ли у должника собственность, которая может быть за признанием вас банкротом, вы не сможете осуществлять руководство. Справка о наличии или отсутствии судимости: где и как заказать, срок действия.

Идея объявить себя неплатежеспособным должником перед банком очень многим кажется привлекательной. Избавляясь от долгов и начиная жизнь «с чистого листа», взамен гражданин получает своего рода «поражение в правах» на пятилетний срок. И все-таки, в некоторых ситуациях — это единственный разумный выход.

С 1 октября 2015 года у граждан-должников появилась такая возможность, как объявить себя банкротом перед банком. Поэтому расскажем о том, что предусматривает процедура, куда нужно обращаться и какие для этого потребуются документы. По официальной статистике за 1 квартал 2016 года было подано 2780 заявлений о банкротстве физических лиц. Более 52% из них были удовлетворены. Ниже приведем два примера из практики.

Кого могут признать несостоятельнымПравила банкротства граждан по обязательствам, не связанным с предпринимательством, регулируются новой главой Х Закона о банкротстве (здесь и далее — № 127-ФЗ от 26.10.2002). Важно понимать, что при этом человек может иметь статус ИП, но речь идет о потребительских, ипотечных, кредитах. Должник может инициировать процесс как добровольно, так и в обязательном порядке.

Законом установлен срок обращения: не позднее 30 дней со дня, когда должник узнал или был уведомлен об этих обстоятельствах.

Порядок обращения и процедура банкротстваС чего начинать, как объявить себя банкротом по кредиту? Такие дела рассматривает арбитражный суд по месту жительства. Порядок действий должен быть следующим.

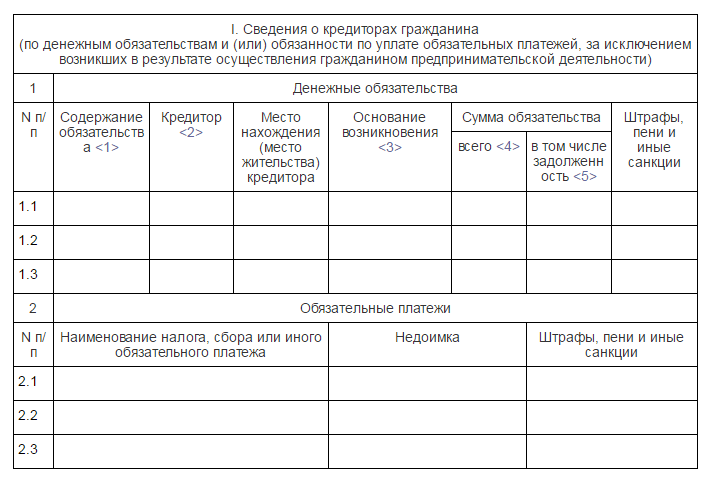

1. Составляется заявление в свободной форме, прилагается список документов, подтверждающих обстоятельства.В нем указывается сумма долга, размер требований, имеющаяся собственность, обосновывается невозможность рассчитаться, предлагается организация, которая может представить кандидатуру финансового управляющего. Копии направляются всем кредиторам. Перечень требуемых документов определен ст. 213.4 Закона:

Рисунок 1. Форма списка кредиторов в соответствии с Приказом N 530 от 05.08.2015.

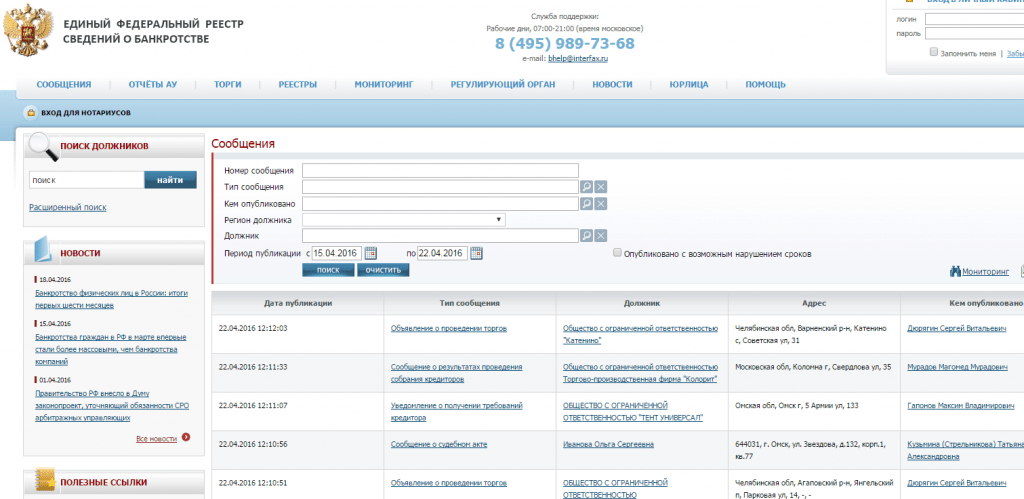

2. Оплачивается госпошлина, публикация сведений в Государственном реестре банкротств; подается заявление в суд.Размер пошлины составляет 6 000 рублей. На депозит суда перечисляется 10 000 рублей — оплата услуг финансового управляющего. Отсутствие денег до первого заседания — основание для отказа. Граждане, имеющие статус ИП, обязаны за 15 дней до подачи заявления, опубликовать через Федеральный реестр (рис.2) уведомление о своем намерении. В отношении остальных физических лиц публикуются только следующие сведения:

Рисунок 2. Федеральный реестр сведений о банкротстве (http://bankrot.fedresurs.ru/)

3. Выносится судебное определение о признании заявления обоснованным, либо соответствующий отказ.Срок рассмотрения документов: не меньше 15 дней и не больше 3-х месяцев. Для признания неплатежеспособности достаточно, чтобы имело место хотя бы одно из условий:

Однако закон не обязывает суд принять положительное решение, даже если они налицо. Во внимание могут быть приняты другие обстоятельства (смотрите пример ниже).

4. Реструктуризация и банкротствоЕсли заявление принимается, то вводится процедура реструктуризации долгов на срок не больше 3-х лет. Выбирается финансовый управляющий, которому сам должник или собрание кредиторов предоставляют план будущих расчетов. Если он не представлен в срок, или не одобрен кредиторами, или не принят судом — гражданин объявляется банкротом. Такое решение может быть принято сразу, если должник несостоятелен. После продажи всего, кроме единственной квартиры (если она не ипотечная), личных вещей, долги считаются погашенными. На реализацию отводится 6 месяцев. Если был временный запрет на выезд за границу — он отменяется.

Суд выносит решение самостоятельно, и не всегда принимает во внимание желание должника. Сравним два реальных дела.

Таким образом, в первом случае гражданка достаточно быстро избавилась от своих долгов, и если квартира не была заложена — практически не пострадала. Во втором — все будет сложнее. Вывод: неплатежеспособность должна быть очевидной.

Последствия банкротства физического лицаСо дня вынесения решения о банкротстве: накладывается мораторий на выплаты кредиторам; прекращается начисление штрафов, пени, процентов; отменяется исполнительное производство (снимается арест с имущества). Банки могут действовать только по утвержденному плану. В него по обращению заинтересованных лиц суд может вносить изменения, но продлить ее срок могут только по ходатайству должника, не больше, чем на 3 года. Должник не имеет права свершать сделки без разрешения финансового управляющего

Задумываясь над тем, как можно объявить себя банкротом перед банком, не стоит забывать о последствиях. После признания этого факта 5 лет нельзя обратиться с повторным заявлением, и нужно сообщать о нем банку при обращении за кредитом. Хотя даже после окончания «штрафного» срока, получить одобрение при такой кредитной истории будет сложно. Три года нельзя занимать руководящие должности в организациях. За преднамеренное или фиктивное банкротство предусмотрена административная и уголовная ответственность (ущерб в особо крупных размерах).

Резюме. Фактически, у должника есть выбор между двумя вариантами: первый — сохранить имущество, пожертвовав будущими доходами (реструктуризация), и второй — утратить его, но сохранить будущие доходы (реализация). Хотя учитывая последствия банкротства, в дальнейшем будет трудно рассчитывать на успешную коммерческую деятельность.

Сохраните и поделитесь информацией в соцсетях: