Категория: Бланки/Образцы

Как поменять водительское

удостоверение? Как оформить загранпаспорт

и каков срок

его действия? Какие товары

нельзя вернуть

или обменять? Могут ли отказать в скорой

медицинской помощи

гражданину без

полиса ОМС? Как делится имущество

при наследовании

по закону? Как поехать учиться

по обмену? Как рассчитать

будущую

пенсию? Как заключить брачный договор? Как поменять водительское

удостоверение? Как оформить загранпаспорт

и каков срок

его действия? Какие товары

нельзя вернуть

или обменять? Могут ли отказать в скорой

медицинской помощи

гражданину без

полиса ОМС?

"Электронный журнал "Азбука права", 22.12.2016

КАК ПОДТВЕРДИТЬ СТАТУС НАЛОГОВОГО РЕЗИДЕНТА РФ?Подтвердить статус налогового резидента РФ может понадобиться в связи с обязанностью гражданина по исчислению и уплате НДФЛ, в том числе для избежания двойного налогообложения в соответствии с международными соглашениями об избежании двойного налогообложения.

Справка. Налоговые резиденты

Налоговые резиденты - это граждане, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев ( п. 2 ст. 207 НК РФ). Если гражданин выехал за границу для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья, то период его нахождения в РФ не прерывается.

Также независимо от фактического времени нахождения в РФ налоговыми резидентами признаются российские военнослужащие, проходящие службу за границей, и сотрудники органов госвласти и местного самоуправления, командированные на работу за пределы РФ ( п. п. 2. 3 ст. 207 НК РФ).

Международные соглашения могут устанавливать иной порядок определения резидентства ( ст. 7 НК РФ).

Д ля целей исчисления и уплаты НДФЛ

Порядок подтверждения статуса гражданина для целей исчисления и уплаты НДФЛ отличается от вышеизложенного.

Налоговый статус гражданина влияет на размер ставки, по которой исчисляется НДФЛ с его доходов (п. 3 ст. 224 НК РФ), а также на признание полученного дохода объектом налогообложения по НДФЛ (ст. 209 НК РФ).

Налоговый статус гражданина определяется налоговым агентом (работодателем, банком и т.д.) на каждую дату выплаты ему дохода исходя из фактического времени его нахождения на территории РФ. Окончательный налоговый статус гражданина, определяющий налогообложение его доходов, полученных за год, устанавливается по итогам налогового периода.

Налоговое законодательство РФ не устанавливает для налоговых агентов каких-либо правил подтверждения фактического времени нахождения гражданина в РФ и не предусматривает специального порядка определения его налогового статуса для целей НДФЛ. Для этого налоговый агент может запрашивать у граждан необходимые сведения и документы. Налоговый агент самостоятельно устанавливает статус получателей дохода исходя из особенностей каждой конкретной ситуации.

Документами, подтверждающими фактическое нахождение граждан на территории РФ, являются:

- сведения из табеля учета рабочего времени;

- копии страниц паспорта с отметками органов пограничного контроля о пересечении границы;

- данные миграционных карт;

- документы о регистрации по месту жительства (пребывания), оформленные в порядке, установленном законодательством РФ.

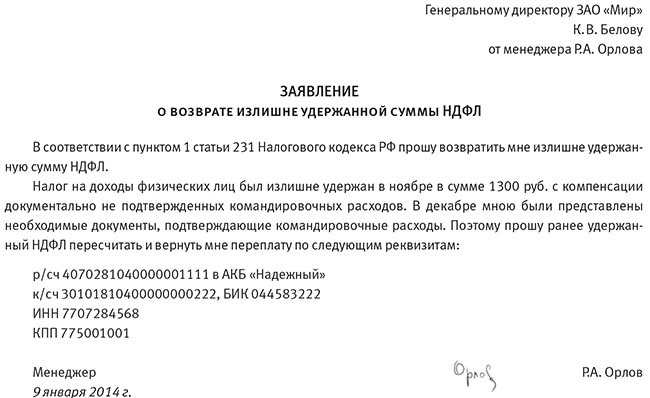

Излишне удержанный НДФЛ в связи с изменением налогового статуса возвращает не налоговый агент, а налоговая инспекция. Чтобы по окончании года вернуть налог, гражданин должен подать в налоговую инспекцию, где он состоит на учете по месту жительства (месту пребывания), следующие документы ( п. 1.1 ст. 231 НК РФ):

- налоговую декларацию по форме 3-НДФЛ за предыдущий налоговый период (периоды);

- справку о доходах за соответствующий год (годы) по форме 2-НДФЛ ;

- документы, подтверждающие статус налогового резидента в предыдущем налоговом периоде (периодах).

Д ля избежания двойного налогообложения

Процедура и перечень документов для подтверждения статуса налогового резидента в связи с применением Международных соглашений разъяснены в Информационном сообщении ФНС России "О процедуре подтверждения статуса налогового резидента РФ".

Подтверждение выдает Межрегиональная инспекция ФНС России по централизованной обработке данных (МИ ФНС России по ЦОД) гражданам РФ, иностранным гражданам и лицам без гражданства с учетом их фактического нахождения в РФ, которое должно составлять не менее 183 календарных дней в течение 12 следующих подряд месяцев. Поэтому подтверждение за текущий налоговый период выдается не ранее 3 июля текущего календарного года. Подтверждение за любой прошлый истекший налоговый период (при наличии всех необходимых документов по запрашиваемому периоду) можно получить в любое время.

Если вы хотите получить подтверждение за налоговые периоды ранее трех лет до года подачи заявления, представьте копии деклараций по форме 3-НДФЛ за соответствующие периоды с отметкой налогового органа и платежных документов, подтверждающих уплату налога по операциям, в отношении которых вы собираетесь применить соответствующее соглашение об избежании двойного налогообложения.

Для получения подтверждения надо представить:

1) заявление в произвольной форме с указанием:

- календарного года, за который необходимо подтверждение;

- наименования иностранного государства, в налоговый орган которого представляется подтверждение;

- Ф.И.О. заявителя и его адреса;

- перечня прилагаемых документов и контактного телефона;

2) копии документов, обосновывающих получение доходов в иностранном государстве:

- договор (контракт). Если вы уже представляли копию договора (контракта), действующего более одного года, представлять ее повторно не нужно. При этом в заявлении надо сделать ссылку на письмо, которым копия такого документа направлялась ранее;

- решение общего собрания акционеров о выплате дивидендов;

- документы, подтверждающие право на получение пенсии из-за границы;

3) копии документа, удостоверяющего личность;

4) копии всех страниц заграничного паспорта (при наличии) - для граждан РФ;

5) таблицу расчета времени нахождения на территории РФ (форма приведена в Приложении к Информационному сообщению ФНС России от 26.02.2008);

6) документы, обосновывающие фактическое нахождение лица на территории РФ не менее 183 календарных дней в течение календарного года, - иностранными гражданами (лицами без гражданства), прибывшими с территории иностранных государств, с которыми у РФ существуют действующие соглашения о безвизовом режиме (справка с места работы в РФ, табель учета рабочего времени, копии авиа- и железнодорожных билетов и др.).

Заявление о выдаче подтверждения и документы можно направить в МИ ФНС России по ЦОД по почте (адрес: 125373, г. Москва, Походный пр-д, домовлад. 3, стр. 2) или передать непосредственно в экспедицию ФНС России (г. Москва, Неглинная ул. д. 23).

Срок рассмотрения заявления - 30 календарных дней со дня поступления всех необходимых документов в МИ ФНС России по ЦОД.

- путем выдачи справки установленного образца;

- путем заверения подписью должностного лица и печатью налогового органа формы, установленной законодательством иностранного государства (если компетентные органы этого государства в установленном порядке уведомили ФНС России о наличии таких форм либо если информация о них размещена на официальных сайтах компетентных органов иностранного государства).

Подтверждение физическому лицу выдается в одном экземпляре. Исключение составляют случаи, когда по законодательству иностранного государства требуется одновременное представление в налоговый орган иностранного государства двух и более экземпляров подтверждения. В таком случае, при условии, что компетентные органы иностранного государства в установленном порядке уведомили ФНС России об указанных положениях законодательства, выдается соответствующее число экземпляров подтверждения.

Полезная информация по вопросу

Официальный сайт Федеральной налоговой службы - www.nalog.ru

Порядок подтверждения статуса

налогового резидента Российской Федерации

С 18.02.2008 года выдачу справок, подтверждающих статус налогового резидента Российской Федерации (далее – Справка), осуществляет Межрегиональная инспекция Федеральной налоговой службы по централизованной обработке данных (далее – МИ ФНС России по ЦОД).

Справка, подтверждающая статус организации (физического лица) в качестве налогового резидента Российской Федерациивыдается в одном экземпляре и действительна в течениекалендарного года, в котором таковая выдана.

Справка может быть выдана не только за текущий календарный год, но и за предыдущие годы, при условии наличия всех необходимых документов, соответствующихзапрашиваемому периоду.

Заявления налогоплательщиков по вопросу выдачи подтверждения могут быть направлены в МИ ФНС России по ЦОД по почте либо переданы непосредственно в экспедицию ФНС России.

Срок подтверждения статуса налогового резидента Российской Федерациисоставляет 30 календарных дней со дня поступления всех необходимых документов в МИ ФНС России по ЦОД.

В отношении российских и международных организаций Справки, подтверждающие статус организации как налогового резидента Российской Федерации, направляются по почте по адресу места нахождения юридического лица, указанному в Свидетельстве о постановке на учет в налоговом органе Российской Федерации.

Справочно. В случае если фактический адрес организации не совпадает с адресом местонахождения, указанном в Свидетельстве о постановке на налоговый учет ,для получениясправки по фактическому адресу местонахожденияорганизации к комплекту документов необходимо дополнительнопредставить копию уведомления налогового органа об изменении фактического адреса с отметкой налогового органа о его приеме.

В отношении физических лиц справки, подтверждающие статус физического лица как налогового резидента Российской Федерации, направляются по почте по адресу, указанному в заявлении, или выдаются на руки налогоплательщику либо его уполномоченному представителю.

Перечень документов, необходимых для получения подтверждения

о статусеналогового резидента Российской Федерации

Дляроссийских и международных организаций:

а) заявление на бланке организации с указанием:

- календарного года, за который необходимо подтверждение статуса налогового резидента Российской Федерации;

- наименования иностранного государства, в налоговый орган которого представляется подтверждение;

- перечня прилагаемых документов.

Заявление должно быть подписано руководителем организации или его уполномоченным представителем.

Справочно. В случае если заявление подписано уполномоченным представителем организации (в соответствии со статьями 27 и 29 Налогового кодекса Российской Федерации) необходимо дополнительно представить оригинал документа, подтверждающего полномочия этого лица представлять интересы организации по данному вопросу.

б) копии документов, свидетельствующих о возможности либо о факте получения доходов в иностранном государстве. К таким документам относятся.

- решение общего собрания акционеров о выплате дивидендов;

- уставные документы (для целей освобождения средств, направленных организацией своему обособленному подразделению в иностранном государстве, от налогообложения в этом государстве).

Копии указанных документов должны быть подписаны руководителем и заверены печатью организации.

Справочно. Если копия договора (контракта), действующего более одного года, для целей выдачи подтверждения уже представлялась ранее в МИ ФНС России по ЦОД, повторного представления ее не требуется. Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого договора (контракта) направлялась ранее.

в) копия Свидетельства о постановке на учет в налоговом органе. заверенная нотариально (не ранее чем за 3-и месяца от даты обращения организации с заявлением о выдаче подтверждения).

г) копия Свидетельства о внесении записи в Единый государственный реестр юридических лиц (ЕГРЮЛ, ОГРН). заверенная печатью организации и подписью ее руководителя.

Справочно. В случае если организацией для целей выдачи подтверждения копия Свидетельства (ЕГРЮЛ, ОГРН) уже представлялась ранее, и с момента ее поступления в МИ ФНС России по ЦОД не происходило изменений содержащихся в Свидетельстве сведений, повторного ее представления не требуется. Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства (ЕГРЮЛ, ОГРН) направлялась ранее.

Для российских и международных организаций в целях возврата налога на добавленную стоимость. включенного в стоимость услуг резидентами иностранных государств Европейского Союза:

а) заявление на бланке организации с указанием:

- наименования иностранного государства, входящего в Европейский Союз, в НДС;

- перечня прилагаемых документов.

Справочно. В случае если заявление подписано уполномоченным представителем организации (в соответствии со статьями 27 и 29 Налогового кодекса Российской Федерации) необходимо дополнительно представить копию документа, подтверждающего полномочия этого лица представлять интересы организации, в частности, в отношениях с налоговыми органами.

б ) копия Устава организации. в том числе выписка, содержащая общие сведения об организации (ее название и адрес местонахождения юридического лица) и видах ее деятельности, осуществляемых в Российской Федерации, с переводом на английский язык.

в) копия Свидетельства о постановке на учет в налоговом органе. заверенная нотариально (не ранее чем за 3-и месяца от даты обращения организации с заявлением о выдаче подтверждения).

г) копия Свидетельства о внесении записи в Единый государственный реестр юридических лиц (ЕГРЮЛ, ОГРН). заверенная печатью организации и подписью ее руководителя.

Справочно. В случае если организацией для целей выдачи подтверждения копия Свидетельства (ЕГРЮЛ, ОГРН) уже представлялась ранее, и с момента ее поступления в МИ ФНС России по ЦОД не происходило изменений содержащихся в Свидетельстве сведений, повторного ее представления не требуется. Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства (ЕГРЮЛ, ОГРН) направлялась ранее.

д ) копия договора (контракта) на оказание услуг по возврату НДС из иностранного государства.

е) копия договора (контракта) на оказание услуг, по которым предполагается возврат НДС из иностранного государства.

Справочно. Обращаем внимание, что подтверждение для целей применения Соглашений (Конвенций) об избежании двойного налогообложения осуществляется только для российских организаций, образованных в соответствии с законодательством Российской Федерации.

Для российских и иностранных физических лиц:

а) заявление в произвольной форме суказанием:

- календарного года, за который необходимо подтверждение статуса налогового резидента Российской Федерации;

- наименования иностранного государства, в налоговый орган которого представляется подтверждение;

- фамилии, имени, отчества заявителя и его адреса;

- идентификационного номера налогоплательщика–физического лица (при наличии), который указан в документе, подтверждающем постановку данного физического лица на налоговый учет в налоговом органе Российской Федерации;

- перечня прилагаемых документов и контактного телефона.

б) копии документов, обосновывающих получение доходов в иностранном государстве. К таким документам относятся:

- решение общего собрания акционеров о выплате дивидендов;

- документы, подтверждающие право на получение пенсии из-за границы;

Справочно. В случае, если копия договора (контракта), действующего более одного года, для целей выдачи подтверждения уже представлялась, повторного представления ее не требуется. Для этого в заявлении должна содержаться ссылка на письмо, которым копия упомянутого договора (контракта) направлялась ранее.

в) таблица расчета времени пребывания на территории Российской Федерации по форме, приведенной в приложении к настоящему Порядку.

Дополнительно для российских физических лицкопии всех страниц общегражданских российского и заграничного паспортов.

Дополнительно для иностранных физических лиц:

а) копии всех страниц паспорта;

б)копия документа о регистрации по месту пребывания в Российской Федерации;

Справочно. Если физическое лицо является гражданином иностранного государства, с которым у Российской Федерации существует действующее соглашение о безвизовом режиме, то для целей получения подтверждения за указанный в заявлении период представляются в МИ ФНС России по ЦОД дополнительные документы, обосновывающие фактическое нахождение этого лица на территории Российской Федерации не менее 183 дней в течение 12 следующих подряд месяцев. Такими документами могу быть, например, справка с места работы в Российской Федерации, табель учета рабочего времени, копии авиа- и железнодорожных билетов и др.

в) копия вида на жительство (при наличии).

Дополнительно для индивидуальных предпринимателей копия Свидетельства о постановке на учет в налоговом органе на территории Российской Федерации физического лица, заверенная нотариально (не ранее чем за 3-и месяца от даты обращения с заявлением о выдаче подтверждения) и копия Свидетельства о внесении в Единый государственный реестр индивидуальных предпринимателей (ОГРНИП).

Справочно. Если индивидуальным предпринимателем для целей выдачи подтверждения копия Свидетельства (ОГРНИП) уже представлялась ранее, и с момента поступления ее в МИ ФНС России по ЦОД не происходило изменение содержащихся в Свидетельстве сведений, повторного ее представления не требуется. Для этого в заявлении такого лица должна содержаться ссылка на письмо, которым копия упомянутого Свидетельства (ОГРНИП) направлялась ранее.

Почтовый адрес Межрегиональной инспекции Федеральной налоговой службы по централизованной обработке данных (МИ ФНС России по ЦОД):125373, г. Москва, Походный проезд, владение 3.

Приёмная Федеральной налоговой службы расположена по адресу: г. Москва,Неглинная ул. д. 23; проезд: станция метро Кузнецкий мост или Охотный ряд. Часы работы: с понедельника по четверг – с 9.00 до 18.00, пятница – с 9.00 до 16.45, обед – с 12.30 до 13.15.

Таблица расчета времени пребывания

на территории Российской Федерации

>Дата въезда на территорию Российской Федерации

Чтобы подтвердить статус резидента РФ необходимо собрать пакет документов и обратиться в инспекцию. В нашей инструкции есть необходимые подсказки для подготовки и представления нужных бумаг. Вы также узнаете, как и в какие сроки выдается подтверждение налогового статуса резидента и можно ли подтвердить статус налогового резидента РФ за прошлые годы.

Получить подтверждение статуса налогового резидента можно в Межрегиональной инспекции ФНС по централизованной обработке данных (далее – МИ ФНС России по ЦОД).

Как подтвердить статус налогового резидента РФЧтобы подтвердить статус налогового резидента РФ российским организациям и обособленным подразделениям иностранных организаций потребуются:

1) заявление на бланке организации с указанием:

Заявление на подтверждение статуса налогового резидента должно быть подписано руководителем организации или его уполномоченным представителем.

2) копии документов, свидетельствующих о возможности либо о факте получения доходов в иностранном государстве. К таким документам относятся:

Копии указанных документов должны быть подписаны руководителем и заверены печатью организации.

Для подтверждения статуса налогового резидента РФ российских организаций и подразделений иностранных компаний для возврата НДС, включенного в стоимость услуг резидентами иностранных государств Европейского Союза необходимы следующие документы:

1) заявление на бланке организации с указанием:

2) копия Устава организации, в том числе выписка, содержащая общие сведения об организации (наименование, адрес (место нахождения) и виды деятельности, осуществляемые в Российской Федерации, с переводом на английский язык).

3) копия договора (контракта) на оказание услуг по возврату НДС из иностранного государства.

4) копия договора (контракта) на оказание услуг, в соответствии с которым предполагается возврат НДС из иностранного государства.

Заявления по поводу выдачи подтверждения статуса налогового резидента РФ можно направить в МИ ФНС России по ЦОД по почте по адресу: 125373, Походный проезд, домовладение 3, строение 2. Также их можно отвезти в экспедицию ФНС России.

Как получить подтверждение статуса налогового резидента РФ за прошлые годыПри необходимости подтверждение статуса налогового резидента можно получить не только за текущий, но и за прошлые годы.

Для этого компании потребуются следующие документы:

Если подтверждение статуса резидента РФ за прошлые годы хочет получить индивидуальный предприниматель, ему необходимо предоставить:

Чтобы подтвердить налоговый статус за прошлые годы физическому лицу понадобятся копии деклараций по налогу на доходы физических лиц (форма 3-НДФЛ ) с отметкой налогового органа и платежные документы, подтверждающие уплату налогов по операциям, в отношении которых заявитель намеревается применить соответствующее соглашение об избежании двойного налогообложения.

Как и в какие сроки выдается подтверждение статуса налогового резидента РФЧтобы получить подтверждение налогового статуса. граждане РФ, иностранные граждане и лица без гражданства должны находиться в России не менее 183 календарных дней в течение налогового периода – календарного года. Таким образом, за текущий год они получат подтверждение не ранее 3 июля.

Заявления о выдаче подтверждения статуса налогового резидента РФ рассматриваются в течение 30 календарных дней. И физическим и юридическим лицам подтверждение статуса налогового резидента РФ пришлют по почте по адресу, указанному в заявлении.

Какими документами подтвердить статус резидента физика для НДФЛВ законодательстве конкретного перечня нет. Поэтому это могут быть любые документы, подтверждающие факт нахождения физика в нашей стране.

Даты въезда в Россию и выезда можно установить по отметкам российской пограничной службы в загранпаспорте, миграционной карте и т. д. Отметки пограничных служб иностранных государств при определении налогового статуса не учитываются: они не подтверждают продолжительность пребывания физика в России (письмо Минфина России от 26.04.12 № 03-04-05 /6–557). Если отметки в паспорте нет (например, физик приехал из Украины по внутреннему паспорту), то время нахождения в России подтверждают квитанции о проживании в гостинице, табели учета рабочего времени и т. п. (письмо Минфина России от 13.01.15 № 03-04-05 /69536).

Подготовлено по материалам ФНС России

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Выдача Подтверждения осуществляется российским организациям, филиалам, представительствам и другим обособленным подразделениям иностранных организаций, осуществляющим деятельность на территории РФ, гражданам РФ, иностранным гражданам и лицам без гражданства. а также физическим лицам, зарегистрированным в качестве ИП, поставленным на учет в налоговых органах и осуществляющим уплату на территории РФ налогов и сборов, предусмотренных договорами (соглашениями, конвенциями) об избежании двойного налогообложения (далее - Соглашения).

Выдача Подтверждения осуществляется путем :

- Выдачи справки установленного образца;

- Заверения подписью должностного лица и печатью уполномоченного налогового органа формы, установленной законодательством иностранного государства, в случае, если компетентные органы этого государства в установленном порядке уведомили Федеральную налоговую службу о наличии таких форм, либо если информация о них размещена на официальных сайтах компетентных органов иностранного государства.

Подтверждение выдается в одном экземпляре. за исключением следующих случаев:

- Если в соответствии с законодательством иностранного государства требуется одновременное представление в налоговый орган иностранного государства двух и более экземпляров Подтверждения, то при условии, что компетентные органы указанного государства в установленном порядке уведомили ФНС службу об указанных положениях законодательства, выдается соответствующее число экземпляров Подтверждения;

- Если налогоплательщику необходимы два и более экземпляров Подтверждения за один календарный год для направления нескольким контрагентам, при наличии соответствующего пакета документов по каждому из контрагентов, выдается по одному экземпляру Подтверждения на каждого контрагента.

Подтверждение может быть выдано не только за текущий календарный год, но и за предыдущие годы. при условии наличия всех необходимых документов, соответствующих запрашиваемому периоду.

В случае, если Подтверждение необходимо за налоговые периоды ранее трех лет, предшествующих году подачи заявления, то налогоплательщиком для подтверждения факта уплаты соответствующих налогов за определенный налоговый период представляются дополнительные документы.

Такими документами в отношении организаций могут быть:

- Копии налоговых деклараций с отметкой налогового органа;

- Платежные поручения (квитанции, извещения) с отметками банков;

- Регистры налогового учета;

- Другие документы по операциям, в отношении которых налогоплательщик намеревается применить соответствующее Соглашение за определенный налоговый период.

Указанное положение относится к организациям, являющимся по законодательству РФ плательщиками налога на прибыль организаций, налога, уплачиваемого в связи с применением УСН, а также ЕНВД по отдельным видам деятельности, ЕСН.

Такими документами в отношении ИП могут быть:

- Копии книг учета доходов и расходов;

- Платежные поручения (квитанции, извещения) с отметками банков;

- Другие документы по операциям, в отношении которых налогоплательщик намеревается применить соответствующее Соглашение, за определенный налоговый период.

Указанное положение относится к ИП, являющимся по законодательству РФ плательщиками НДФЛ, налога, уплачиваемого в связи с применением УСН, а также ЕНВД по отдельным видам деятельности, ЕСН.

Такими документами в отношении физических лиц могут быть копии деклараций по форме 3-НДФЛ с отметкой налогового органа и платежных документов, подтверждающих уплату налогов по операциям, в отношении которых заявитель намеревается применить соответствующее Соглашение.

Выдача Подтверждения гражданам РФ, иностранным гражданам и лицам без гражданства осуществляется с учетом их фактического нахождения в РФ, которое должно составлять не менее 183 календарных дней в течение налогового периода - календарного года. Таким образом, Подтверждение указанным налогоплательщикам выдается за текущий год не ранее 3 июля .

Выдача Подтверждения ИП для применения Соглашений по доходам от операций, полученным в ходе осуществления ими предпринимательской деятельности на территории иностранного государства, либо по имуществу, находящемуся на территории иностранного государства, принадлежащему им на праве владения и/или собственности и используемому при осуществлении предпринимательской деятельности, осуществляется аналогично выдаче Подтверждения организациям, т.е. без учета факта нахождения их на территории РФ 183 дня.

При изменении реквизитов налогоплательщика Подтверждение выдается с указанием актуальных реквизитов налогоплательщика.

Предъявление налогоплательщиком такого Подтверждения налоговому органу иностранного государства должно осуществляться с приложением документов, отражающих произошедшие изменения реквизитов налогоплательщика и подтверждающих действительность новых реквизитов.

В случае отказа налоговых органов иностранных государств в принятии такого Подтверждения налогоплательщику необходимо направить в Минфин России заявление с приложением документов, подтверждающих сложившуюся ситуацию, с целью ее разрешения с компетентным органом иностранного государства в рамках статьи, регулирующей проведение взаимосогласительной процедуры, соответствующего Соглашения.

Срок рассмотрения заявлений о выдаче Подтверждения составляет 30 календарных дней со дня поступления всех необходимых документов в МИ ФНС России по ЦОД.

Заявления налогоплательщиков по вопросу выдачи Подтверждения могут быть направлены в МИ ФНС России по ЦОД по почте либо переданы непосредственно в экспедицию ФНС России.

В отношении российских организаций и обособленных подразделений иностранных организаций Подтверждение направляется по почте по адресу (месту нахождения) юридического лица.

В отношении физических лиц Подтверждение направляется по почте по адресу, указанному в заявлении.

Почтовый адрес МИ ФНС России по ЦОД: 125373, Походный проезд, домовладение 3, строение 2, телефон: 913-07-60

Приемная ФНС расположена по адресу: г. Москва, Неглинная ул. д. 23; проезд: станция метро Кузнецкий мост или Охотный ряд. Часы работы: с понедельника по четверг - с 9.00 до 18.00, пятница - с 9.00 до 16.45, обед - с 12.30 до 13.15.

Перечень документов, необходимых для получения Подтверждения

Для российских организаций и обособленных подразделений иностранных организаций:

а) заявление на бланке организации с указанием:

- полного наименования организации, адреса (места нахождения) организации, ИНН, КПП, ОГРН;

- календарного года, за который необходимо Подтверждение;

- наименования иностранного государства, в налоговый орган которого представляется Подтверждение;

- перечня прилагаемых документов.

Заявление должно быть подписано руководителем организации или его уполномоченным представителем.

В случае если заявление подписано уполномоченным представителем организации (в соответствии со статьями 27 и 29 НК РФ), необходимо дополнительно представить оригинал документа, подтверждающего полномочия этого лица представлять интересы организации по данному вопросу.

б) копии документов, свидетельствующих о возможности либо о факте получения доходов в иностранном государстве. К таким документам относятся:

- решение общего собрания акционеров о выплате дивидендов;

- уставные документы (для целей освобождения средств, направленных организацией своему обособленному подразделению в иностранном государстве, от налогообложения в этом государстве).

Копии указанных документов должны быть подписаны руководителем и заверены печатью организации.

Если копия договора (контракта), действующего более одного года, для целей выдачи подтверждения уже представлялась ранее в МИ ФНС России по ЦОД, повторного представления ее не требуется. Для этого в заявлении организации должна содержаться ссылка на письмо, которым копия упомянутого договора (контракта) направлялась ранее.

Для российских организаций и обособленных подразделений иностранных организаций в целях возврата НДС, включенного в стоимость услуг резидентами иностранных государств ЕС:

а) заявление на бланке организации с указанием:

- наименования иностранного государства, входящего в Европейский Союз, в налоговый орган которого представляется Подтверждение для осуществления возврата НДС;

- перечня прилагаемых документов.

Справочно. В случае если заявление подписано уполномоченным представителем организации (в соответствии со ст. 27 и 29 НК РФ) необходимо дополнительно представить копию документа, подтверждающего полномочия этого лица представлять интересы организации, в частности, в отношениях с налоговыми органами.

б) копия Устава организации, в том числе выписка, содержащая общие сведения об организации (наименование, адрес (место нахождения) и виды деятельности, осуществляемые в Российской Федерации, с переводом на английский язык).

д) копия договора (контракта) на оказание услуг по возврату НДС из иностранного государства.

е) копия договора (контракта) на оказание услуг, в соответствии с которым предполагается возврат НДС из иностранного государства.

Подтверждение для целей применения Соглашений осуществляется только для организаций, являющихся плательщиками НДС в соответствии с законодательством РФ.

Для российских и иностранных физических лиц:

а) заявление в произвольной форме с указанием:

- календарного года, за который необходимо Подтверждение;

- наименования иностранного государства, в налоговый орган которого представляется Подтверждение;

- фамилии, имени, отчества заявителя и его адреса;

- ОГРНИП - только для индивидуальных предпринимателей;

- перечня прилагаемых документов и контактного телефона.

б) копии документов, обосновывающих получение доходов в иностранном государстве. К таким документам относятся:

- решение общего собрания акционеров о выплате дивидендов;

- документы, подтверждающие право на получение пенсии из-за границы;

В случае, если копия договора (контракта), действующего более одного года, для целей выдачи Подтверждения уже представлялась, повторного представления ее не требуется. Для этого в заявлении должна содержаться ссылка на письмо, которым копия упомянутого договора (контракта) направлялась ранее.

- копии документа, удостоверяющего личность;

- копии всех страниц заграничного паспорта (при наличии) - гражданами РФ;

- таблица расчета времени нахождения на территории РФ (кроме ИП) по установленной форме;

- документы, обосновывающие фактическое нахождение лица (кроме ИП) на территории РФ не менее 183 календарных дней в течение налогового периода - календарного года, - физическими лицами, являющимися гражданами иностранных государств (лицами без гражданства, прибывшими с территории иностранных государств), с которыми у РФ существуют действующие соглашения о безвизовом режиме (справка с места работы в РФ, табель учета рабочего времени, копии авиа- и железнодорожных билетов и др.).

Специалисты ААА-Инвест выполнят для Вас услуги заполнения и подачи налоговой декларации по налогу на доходы физических лиц, в том числе дистанционно для клиентов из любого региона РФ.

Невозможность очной встречи не является препятствием для выполнения услуг нашими экспертами!

Узнать больше