Категория: Бланки/Образцы

Как работать ИП с ООО, чтобы соблюсти все необходимые правила? Не всегда предприниматели могут стать партнерами, ведь у них бывают разные организационно-правовые формы. Между ними часто возникают разногласия и непонимание. Особенно при проведении расчетов налоговых сумм.

Работа ООО с ИП не всегда складывается удачно, так как указанные формы хозяйствования часто не могут найти общий язык, чтобы провести хорошее и выгодное сотрудничество. Негативное отношение обычно исходит от общества с ограниченной ответственностью.

Дело в том, что они находят проблемные стороны в системах расчета налога на добавленную стоимость, особенно в тех случаях, когда индивидуальный предприниматель использует упрощенный режим налогообложения. Поэтому у них возникают трудности при расчетных операциях, когда определяется налог предпринимателя.

Однако указанные аргументы на современном этапе неактуальны, так как на законодательном уровне были проведены определенные изменения. Они дают возможность с нормативной точки зрения проводить сотрудничество безопасным и достаточно удобным образом. Нужно отдать должное и индивидуальным предпринимателям, которые проявляют себя при взаимодействии с другими организационно-правовыми формами с положительной стороны. Обычно они выступают в качестве надежных субъектов бизнеса. Немаловажную роль при этом играет их обязанность отвечать по всем задолженностям всеми имущественными объектами, находящимися в их собственности. При этом даже необязательно, чтобы имущество было задействовано в процессе реализуемой хозяйственной деятельности.

Однако указанные аргументы на современном этапе неактуальны, так как на законодательном уровне были проведены определенные изменения. Они дают возможность с нормативной точки зрения проводить сотрудничество безопасным и достаточно удобным образом. Нужно отдать должное и индивидуальным предпринимателям, которые проявляют себя при взаимодействии с другими организационно-правовыми формами с положительной стороны. Обычно они выступают в качестве надежных субъектов бизнеса. Немаловажную роль при этом играет их обязанность отвечать по всем задолженностям всеми имущественными объектами, находящимися в их собственности. При этом даже необязательно, чтобы имущество было задействовано в процессе реализуемой хозяйственной деятельности.

Вернуться к оглавлению

Эффективное партнерствоРабота ООО с ИП может быть вполне эффективной и принести хорошие и выгодные плоды в виде внушительных сумм прибыли. Обеспечить такой результат можно посредством специального документа, который заключается между указанными организационно-правовыми формами. Это специальный гражданско-правовой договор, который нужно подписать двум организациям. У обеих сторон должны быть лицензии, которые разрешают им заниматься той или иной деятельностью.

Индивидуальному предпринимателю для сотрудничества с ООО вовсе не обязательно отказываться от упрощенной системы налогообложения. Возможность проведения сокращения базы для расчета налоговых сумм определяется разновидностью системы налогообложения общества с ограниченной ответственностью. Если со стороны ООО применяется УСН, то операции с ИП должны быть обоснованы и подтверждены. Для этого подготавливается определенный перечень документации. Поэтому ООО выгоднее работать с общим режимом.

Как работать ООО с ИП без НДС? Указанные налоговые суммы будут учтены, если бизнес-партнер тоже производит выплаты НДС. На практике предприниматели, которые связаны с деятельностью, облагаемой налогом на добавленную стоимость, встречаются достаточно редко. Отсюда вывод: предприятие, которое приобретает у ИП товар или взаимодействует по различным договорам, получить вычеты не сможет.

Как работать ООО с ИП без НДС? Указанные налоговые суммы будут учтены, если бизнес-партнер тоже производит выплаты НДС. На практике предприниматели, которые связаны с деятельностью, облагаемой налогом на добавленную стоимость, встречаются достаточно редко. Отсюда вывод: предприятие, которое приобретает у ИП товар или взаимодействует по различным договорам, получить вычеты не сможет.

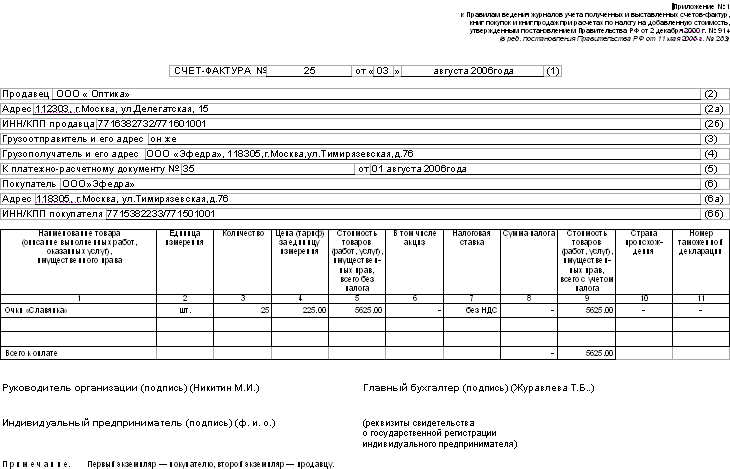

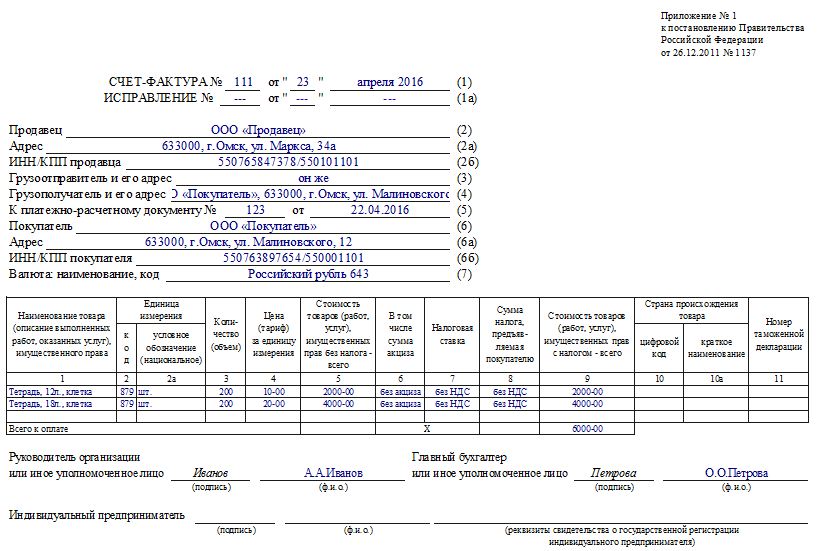

Налоговые вычеты возвращаются лишь к тем компаниям, которым поставщик выставляет счет-фактуру. В документе выделяется размер налога на добавленную стоимость. Эту же сумму средств индивидуальному предпринимателю предстоит выплатить самому. Когда заключается сделка с привлечением третьих лиц, то налоговый платеж осуществляется посредником и комитетом. Налог вычитается с общего размера средств, выплачиваемых в качестве вознаграждения.

Вернуться к оглавлению

О налоговых платежахУплата денежных средств, которая предусматривается в тексте заключенного с индивидуальным предпринимателем соглашения, не требует обложения налогом на доходы физических лиц, не нужно выплачивать и единые налоги. Данные правила действуют, когда услуга входит в единый государственный реестр ИП и отражается в документе об осуществлении государственных регистрационных мероприятий.

Если с лицом, занимающимся предпринимательством в индивидуальном порядке, подписывается арендное соглашение (объектом аренды выступает, к примеру, компьютер), то предприятие имеет право удержать налоговую сумму с ИП по ставке 13%.

Это практикуется, когда в свидетельстве предпринимателя о его деятельности содержится информация о предоставлении услуг транспортных перевозок или других видов деятельности, не связанных с арендой. Необходимо уведомить о взимании налоговую службу и предоставить ей декларацию по налогам на доходы физических лиц. Если описанные действия не производятся, тогда к фирме предусмотрено применение штрафов.

Это практикуется, когда в свидетельстве предпринимателя о его деятельности содержится информация о предоставлении услуг транспортных перевозок или других видов деятельности, не связанных с арендой. Необходимо уведомить о взимании налоговую службу и предоставить ей декларацию по налогам на доходы физических лиц. Если описанные действия не производятся, тогда к фирме предусмотрено применение штрафов.

Основываясь на статистической информации и решениях судебных органов, приходим к выводу, что существуют исключения, позволяющие ИП вести коммерческую деятельность, которая не представлена в документе о государственных регистрационных манипуляциях, например, когда в свидетельстве не отражено, какие именно услуги бизнесмен оказывает. Отсутствие такой информации вовсе не дает оснований для признания документа недействительным. Это обуславливает возникновение права выбора за фирмой при требованиях со стороны налоговых органов вносить налоговые платежи. Можно не платить налог, тогда придется обращаться в судебный орган.

На законодательном уровне определено, что предпринимателю разрешено изменять сведения и вносить новую информацию в реестр. В налоговом кодексе отсутствуют указания по поводу сохранности со стороны предприятий копий регистрационного бланка ИП. Однако для предотвращения неприятностей обществу с ограниченной ответственностью надежнее позаботиться о внесении бизнесменом изменений в реестр, касающихся его деятельности.

Перед тем как ИП начнет сотрудничество с ООО, субъекты хозяйствования должны взвесить все положительные и отрицательные стороны. При принятии окончательного решения необходимо ориентироваться на конечный результат, который планируется получить в процессе взаимодействия. Особенное внимание рекомендуется уделить степени выгодности предполагаемой сделки.

Все ещё остались вопросы?Позвоните по номеру 8 (800) 333-45-16 (доб. 147) и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

г. Москва «___» _________ 201_ года.

_______________________________________________________________ в дальнейшем «Заказчик», с одной стороны, и Индивидуальный предприниматель _____________________, ОГРНИП _______________________, именуемый в дальнейшем «Исполнитель», с другой стороны, составили настоящий акт о следующем:

1. «____» ______________ 201_ года между Заказчиком и Исполнителем был заключен агентский договор (далее – Договор).

2. В соответствии с условиями Договора, по результатам оказания услуг Заказчику была передана продукция согласно Спецификации к Договору в полном объеме.

3. На основании изложенного Стороны заявляют, что услуги по Договору оказаны в полном объеме, надлежащего качества, претензий у Заказчика к Исполнителю по исполнению Договора, в том числе по качеству, количеству и иным характеристикам изготовленной продукции не имеется.

4. Ранее получены по Договору денежные средства на сумму _________________ (_________________________________) рублей, НДС не облагаются в связи с применением упрощенной системы налогообложения.

5. Следуют к выплате Исполнителю денежные средства на сумму _________________ (_________________________________) рублей, НДС не облагаются в связи с применением упрощенной системы налогообложения.

6. Настоящий акт оказания услуг составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из Сторон.

__________ _____ ИП ______________________

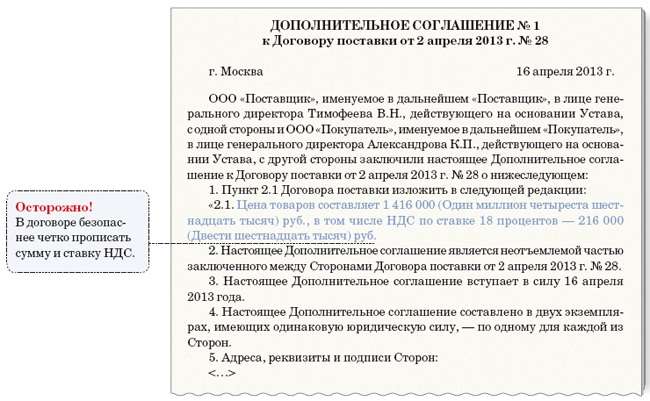

В договоре купли-продажи (поставки товара) организация не обязана указывать систему налогообложения, которую она применяет. При этом цена в договоре указывается без НДС. Во избежание споров с контрагентами, в договоре можно прописать, что Ваша организация применяет УСН и не является плательщиком НДС. Например, организации применяет упрощенную систему налогообложения и на основании пункта 2 статьи 346.11 Налогового кодекса РФ не является плательщиком НДС.

Обоснование данной позиции приведено ниже в материалах рекомендаций «Системы Главбух».

1.Рекомендация: Какие налоги (кроме единого) нужно платить при упрощенке

Кроме того, организации и автономные учреждения на упрощенке не признаются плательщиками НДС*. Исключение составляет уплата НДС:

– при проведении операций по договорам совместной деятельности, доверительного управления имуществом, а также по концессионным соглашениям. Причем если организация является участником простого товарищества, ведущим общие дела, доверительным управляющим или концессионером, она обязана составлять и сдавать декларации по НДС, подлежащему уплате в бюджет по итогам деятельности в рамках этих договоров. Об этом сказано в пункте 1 Порядка, утвержденного приказом Минфина России от 15 октября 2009 г. № 104н, и письмах Минфина России от 15 июня 2009 г. № 03-11-09/212, от 21 марта 2008 г. № 03-07-11/103;

– при импорте товаров. Если организация ввозит товары из стран, не являющихся участницами Таможенного союза, она платит НДС на таможне. В отношении этих сумм общие декларации по НДС подавать не нужно. Если организация ввозит товары из стран – участниц Таможенного союза, она платит НДС по своему местонахождению. В отношении этих сумм подаются специальные декларации по форме, утвержденной приказом Минфина России от 7 июля 2010 г. № 69н. Об этом сказано в пункте 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н, и письмах Минфина России от 26 января 2012 г. № 03-07-14/10, от 30 января 2007 г. № 03-07-11/09.

Такой порядок следует из положений пункта 2 статьи 346.11 Налогового кодекса РФ*.

Елена Попова, государственный советник налоговой службы РФ I ранга

2.Статья: Как решать проблемы с НДС, если «упрощенец» заключил сделку с компанией на общем режиме

Решение. Так как вы не относитесь к плательщикам НДС, то и не включаете сумму налога в цену товара* (п. 2 ст. 346.11 НК РФ). А значит, товар в этом случае можно продать дешевле. Покупатель на общем режиме в свою очередь вправе всю стоимость товара признать в расходах, уменьшающих налоговую базу по налогу на прибыль.

ЖУРНАЛ «УПРОЩЕНКА», № 6, ИЮНЬ 2013

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

В предыдущей статье нами был исследован порядок начисления НДС, использования налоговых вычетов и расчет суммы налога к уплате. Однако лучше всего для понимания воспринимается информация, изложенная в качестве примера. Поэтому расчет суммы НДС для индивидуального предпринимателя рассмотрим с использованием практической ситуации.

ИП Рыбин А.А. занимается добычей и переработкой рыбы. В 1 квартале 2011 года им было продано (без НДС):

- на сумму 3 000 000 руб. замороженного минтая российским предприятиям;

- на сумму 4 000 000 руб. замороженного лосося российским предприятиям;

- на сумму 2 000 000 руб. замороженного лосося зарубежным покупателям (документы на подтверждение налоговой ставки 0% предоставлены налоговым органам в полном объеме).

В течение квартала ИП Рыбин А.А. прибрел:

- материалов на сумму 1 770 000 руб. (в том числе НДС 18%), материалы оприходованы на склад;

- основные средства на сумму 590 000 руб. (в том числе НДС 18%), основные средства введены в эксплуатацию.

По замороженному лососю, подлежащему экспорту, входной НДС по материальным затратам составил 120 000 руб.

В марте предприятием получен аванс от российского предприятия ООО «Консервный рай» в сумме 1 100 000 руб. на поставку партии замороженного минтая.

Кроме того, ИП Рыбин А.А. выполнил строительно-монтажные работы для собственного потребления: в марте был построен склад, сумма затрат на его строительство составила 1 000 000 руб. Склад введен в эксплуатацию.

Требуется определить сумму НДС, которая подлежит уплате ИП Рыбиным А.А. в бюджет по итогам 1 квартала.

Решение ситуацииЗамороженный минтай, реализованный на российском рынке, относится к продовольственным товарам первой необходимости (пп.1 п.2 ст.164 НК РФ). Начислен НДС по замороженному минтаю, реализованному российским предприятиям по ставке 10%:

3 000 000 * 10% = 300 000 руб.

Замороженный лосось, реализованный на российском рынке, облагается НДС по ставке 18% (п.3 ст. 164 НК РФ). Начислен НДС по лососю:

4 000 000 * 18% = 720 000 руб.

Замороженный лосось, вывезенный в таможенном режиме экспорта при условии предоставления в налоговые органы документов, подтверждающих экспорт, облагается ставкой НДС в размере 0% (пп.1 п. 1 ст. 164 НК РФ).

Полученный аванс от российского предприятия «Консервный рай» на поставку партии замороженного минтая облагается НДС по ставке 10/110:

1 100 000 * 10% / 110% = 100 000 руб.

Начислен НДС по строительно-монтажным работам, выполненным хозяйственным способом (ставка 18%, п.3 ст. 164 НК РФ):

1 000 000 * 18% = 180 000 руб.

НДС к вычету (ст. 171 НК РФ):

- по приобретенным материалам:

1 770 000 / 118 * 18 = 270 000 руб.

- по приобретенным основным средствам:

590 000 / 118 * 18 = 90 000 руб.

- по строительно-монтажным работам, выполненным хозяйственным способом: 180 000 руб.

Итого начислено НДС:

300 000 + 720 000 + 100 000 + 180 000 = 1 300 000 руб.

Итого НДС к вычету:

270 000 + 90 000 + 180 000 + 120 000 = 660 000 руб.

НДС к уплате в бюджет ИП Рыбиным А.А.:

1 300 000 – 660 000 = 640 000 руб.

Расчет суммы НДС для организации будет абсолютно аналогичным рассмотренному примеру, каких-то отличительных правил здесь нет.

Работа с налогом на добавленную стоимость кажется некоторым бизнесменам менее выгодной, чем работа на упрощенной системе, без НДС. Во-первых, не нужно платить налог, во-вторых не нужно вести его учет и сдавать отчеты. Однако в каждом из двух вариантов есть как свои преимущества, так и недостатки.

Налоговый кодекс РФ предоставляет предпринимателям и организациям возможность выбора в таком важном вопросе, как работа с НДС и без НДС. Выбирая упрощенную систему налогообложения, бизнесмен, по сути, отказывается от НДС, порой не задумываясь о том, какую выгоду можно извлечь, будучи плательщиком этого налога. А ведь зачастую именно отсутствие выделенного НДС в счетах-фактурах некоторых организаций и индивидуальных предпринимателей закрывает им путь к многим выгодным сделкам. Поскольку сами плательщики НДС хотят работать только с такими же плательщиками. И когда заходит речь о проблемах малого бизнеса, большинство из них связано именно с основным камнем преткновения - НДС. Постараемся беспристрастно рассмотреть на примере среднестатистического ООО без НДС все плюсы и минусы каждого варианта.

Организации на ОСН или УСН без НДСОрганизация имеет право не платить НДС в двух случаях:

Первый вариант является добровольным, то есть работать ООО без НДС может по своему желанию, а вот на упрощенных режимах НДС нет в силу норм Налогового кодекса. При этом, освобождение от уплаты НДС не относится к операциям по внешнеэкономической деятельности, а именно по ввозу товаров на территорию России. Не освобождаются от уплаты налога на добавленную стоимость также операции по реализации подакцизных товаров. Кроме того, организация может выступать в роли налогового агента по отношению к другим плательщикам НДС.

Работа с НДС и без НДС, в первую очередь, зависит от вида деятельности налогоплательщика. Очевидно, что при продаже товаров в розницу, бизнесмен может закупать их у других предпринимателей или организаций на льготных режимах налогообложения, и тогда ему не принципиально, будут ли его счета-фактуры содержать выделенный налог. Образец счета без НДС может огорчить оптовых покупателей, поскольку именно им важно иметь входящий налог для получения вычета.

Если организация на общей системе налогообложения приняла решение работать без НДС, то она должна собрать и представить в орган ФНС все документы, которые необходимы для получения освобождения от уплаты НДС. В их число входят:

уведомление установленного образца об использовании права на освобождение от уплаты НДС; выписка из бухгалтерского баланса (для организаций на ОСН и организаций, которые перешли с ЕСХН на ОСН); выписка из книги продаж, копии журнала полученных и выставленных счетов-фактур за прошлый отчетный период (для организаций на ОСН); выписка из КУДиР (при переходе с УСН на ОСН).

Предоставить все документы в ФНС необходимо не позднее 20 числа месяца, начиная с которого организация хочет работать без НДС. При этом налоговая инспекция не присылает в ответ никакого решения, так как такое освобождение, в силу НК РФ, носит не разрешительный, а уведомительный характер.

Минусы работы с НДСГлавный минус, который отпугивает большинство бизнесменов от работы с НДС, — необходимость платить этот налог. Ведь НДС по праву считается одним из самых важных и сложных налогов в России. К тому же, он имеет федеральное значение. Поэтому быть плательщиком НДС означает вести полный налоговый и бухгалтерский учет. Это означает:

тщательно проверять своих поставщиков; сверять всю входящую «первичку», содержащую НДС; вести необходимые налоговые регистры; заполнять книги учета продаж и книги учета покупок; составлять и сдавать налоговые декларации; иметь в учете дополнительный объект для проверок и внимания органов ФНС.

Если ООО без НДС применяет УСН с объектом «доходы минус расходы», то для него покупка товара у поставщиков-плательщиков НДС дает возможность учитывать полученный НДС в составе своих расходов. Даже если налог был выделен в счете-фактуре. А вот ООО на УСН с объектом «доходы» не имеет такой возможности: вычет НДС в данном случае покупатель осуществить никак не сможет даже при наличии счета-фактуры.

Организации, работающие на ОСН с НДС, имеют дело с более квалифицированными и придирчивыми проверяющими из налоговых органов. Это связано с тем, что НДС таит много подводных камней, и любая обнаруженная ошибка налогоплательщика может привести к многотысячным штрафам и суммам неустойки. Тогда как плательщики налогов на льготных режимах избавлены от возможности допущения подобных ошибок самими принципами применяемого режима налогообложения.

Плюсы работы с НДСМногие крупные предприятия предпочитают работать только с контрагентами на НДС. Поэтому у организаций, работающих без НДС, больше риск получить отказ от потенциального клиента или поставщика. Поэтому не являясь плательщиком НДС, приходится думать о том, как повысить свою конкурентную привлекательность. Это значит, что неплательщикам НДС необходимо искать и рекламировать свои преимущества, которые могут сделать выгодным сотрудничество с ними. Основной плюс от работы с НДС - это, несомненно, возможность принять налог по всем приобретенным товарам или услугам к вычету. Несмотря на то, что НДС можно возместить только в той сумме, которую уплатили в цене товара своему поставщику, такая возможность реально позволяет сэкономить. При этом если покупателю на ОСН был отпущен товар без НДС (например, выставлен образец счета без НДС), то он его возместить не сможет. Таким образом, этот плюс от работы на НДС является важным, только если цена товара у поставщика, который работает с НДС, окажется ниже или равна цене аналогичного товара от поставщика, который работает без НДС.

Агент по НДСВ некоторых случаях НДС должен платить не сам налогоплательщик, а другая организация. В статье 161 НК РФ перечислены случаи, когда возникают обязанности налогового агента по НДС. При этом налогоплательщик практически всегда является источником дохода для налогового агента. Поэтому агент оплачивает налог фактически не из своего кармана, а из денег, которые причитаются налогоплательщику. Обязанность удержать сумму НДС и перечислить его в бюджет возникает в результате заключения соглашения. В этом случае организация, которая получает агентское вознаграждение НДС, называется налоговым агентом. Иначе говоря, она выступает посредником между плательщиком НДС и государством. Такая схема введена в связи с тем, что возникают ситуации, при которых необходимо платить налог, но сам налогоплательщик этого, по каким-то причинам, сделать не может.

В частности, агентское вознаграждение НДС предусмотрено для:

Даже если сама организация, выступающая в роли налогового агента, не является плательщиком НДС, она обязана оформить операцию счетом-фактурой на свое имя. При этом образец счета без НДС для этого случая не подойдет. Налог нужно выделить. Сделать документ нужно не позднее, чем через пять дней после совершения соответствующей сделки. В полях "Продавец", "Адрес продавца" и "ИНН" необходимо указать данные арендодателя или продавца, а в данных покупателя необходимо указать свои реквизиты. Счет-фактуру следует зарегистрировать установленным образом. После чего, не позднее 25 числа месяца, следующего за отчетным кварталом, необходимо подать в ФНС налоговую декларацию по НДС с заполненным разделом 2 в электронном виде. На этом все обязанности налогового агента будут исполнены.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.