Категория: Бланки/Образцы

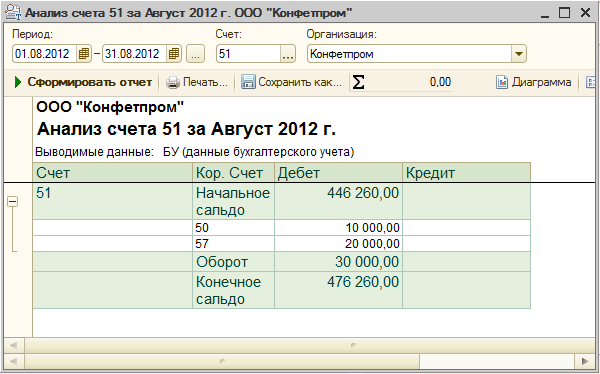

смотрю Анализ счета 68.02, сразу вопрос -сальдо на конец периода -это НДС к уплате?

вот смотрю по анализу счета 68.02

сальдо на начало года 191 400руб. Дебетовые обороты 6 476 006; Кредитовые - 6 548 024. САЛЬДО НА КОНЕЦ ПЕРИОДА - 263 418- это то,что нужно платить в бюджет? Или в бюджет платится разница между дебетовыми и кредитовыми оборотами по 68.02 за период? Или платится по книге покупок-книга продаж?

И вообще как проверить правильность исчисления НДС?

Мне стыдно задавать такие вопросы, но я не понимаю -поясните, пожалуйста, или ткните в ссылку где это разжевывается доступным языком. Не кидайте тапками -денег я за это не получаю, просто нужно понять и разобраться((

смотрю Анализ счета 68.02, сразу вопрос -сальдо на конец периода -это НДС к уплате?

вот смотрю по анализу счета 68.02

сальдо на начало года 191 400руб. Дебетовые обороты 6 476 006; Кредитовые - 6 548 024. САЛЬДО НА КОНЕЦ ПЕРИОДА - 263 418- это то,что нужно платить в бюджет? Или в бюджет платится разница между дебетовыми и кредитовыми оборотами по 68.02 за период? Или платится по книге покупок-книга продаж?

И вообще как проверить правильность исчисления НДС?

Мне стыдно задавать такие вопросы, но я не понимаю -поясните, пожалуйста, или ткните в ссылку где это разжевывается доступным языком. Не кидайте тапками -денег я за это не получаю, просто нужно понять и разобраться((

Если нач.сальдо кредитовое и по строке 51 стоит 191400 в дебете, то сальдо на конец кредитовое- это НДС к уплате. Надежда

А почему вы через "отчеты" не хотите посмотреть?

Отчеты - анализ состояния налогового учета по НДС.

У меня всегда с этим отчетом все сходится.

Проще всего по книге покупок и продаж его контролировать.

Это разница.

Все права на материалы, размещенные на сайте, защищены законодательством об авторском праве и смежных правах и не могут быть воспроизведены или каким либо образом использованы без письменного разрешения правообладателя и проставления активной ссылки на главную страницу портала Ева.Ру (www.eva.ru) рядом с использованными материалами.

За содержание рекламных материалов редакция ответственности не несет. Свидетельство о регистрации СМИ Эл № ФС77-36354 от 22 мая 2009 г. v.3.3.58

Приказ Минсельхоза РФ от 13.06.2001 N 654 "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и организаций агропромышленного комплекса и Методических рекомендаций по его применению"

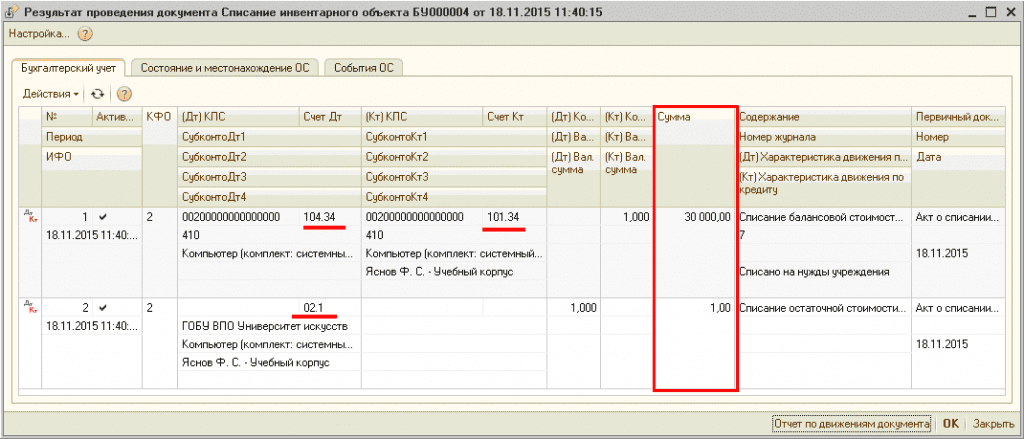

Счет 02 "Амортизация основных средств"СЧЕТ 02 "АМОРТИЗАЦИЯ ОСНОВНЫХ СРЕДСТВ"

Счет 02 "Амортизация основных средств" предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 "Амортизация основных средств" в корреспонденции со счетами учета затрат на производство (расходов на продажу). Организация - арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду (без права выкупа), по кредиту счета 02 "Амортизация основных средств" и дебету счета 91 "Прочие доходы и расходы".

Не производится начисление амортизации по следующим объектам: жилищного фонда (жилые дома, общежития, квартиры и др.); внешнего благоустройства, лесного хозяйства, дорожного хозяйства, земельных участков; природопользования; библиотечному фонду, музейным и художественным ценностям, сценично-постановочным средствам; продуктивному скоту, волам, буйволам и оленям; многолетним насаждениям, не достигшим эксплуатационного возраста; образцам, моделям действующих и недействующих макетов и других наглядных пособий, находящихся в кабинетах и лабораториях и используемых для научных целей; а также зданиям и сооружениям, являющимся памятниками архитектуры и искусства; экспонатам животного мира.

По вышеуказанным объектам основных средств производится начисление износа в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на забалансовом счете 010 "Износ основных средств".

В состав объектов для начисления амортизации входят также не оконченные строительством или не оформленные актами приемки объекты строительства, находящиеся в эксплуатации у тех организаций, которым эти объекты будут переданы в состав основных средств; капитальные затраты по улучшению земель, не связанные с созданием сооружений; оборудование и транспортные средства, находящиеся в запасе и числящиеся на балансе как внеоборотные активы.

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете того отчетного периода, к которому оно относится.

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

По объектам, находящимся в незавершенном строительстве и используемым подрядной организацией, амортизацию начисляют застройщики по установленным нормам. Подрядная строительная организация возмещает сумму амортизации в составе арендной платы за использование строящихся объектов.

По капитальным затратам в арендованные основные средства, подлежащим по истечении договора аренды передачи арендодателю, начисляется амортизация арендатором в течение срока аренды исходя из установленных норм.

Амортизацию основных средств, подлежащую отражению в учете, определяют ежемесячно исходя из способов, принятых учетной политикой организации по отдельным группам или объектам основных средств.

Начисление амортизации объектов основных средств производится одним из следующих способов:

способ уменьшения остатка;

способ списания стоимости по сумме чисел лет срока полезного использования;

способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу. Применение любого из способов (кроме линейного способа) относится к новым объектам основных средств, зачисленных на дебет счета 01 "Основные средства".

Объекты основных средств стоимостью не более 2000 рублей за единицу, а также приобретенные книги, брошюры разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации должен быть организован надлежащий контроль за их движением.

Годовая сумма амортизационных отчислений определяется:

При линейном способе - исходя из первоначальной стоимости или текущей восстановительной стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. Например: первоначальная (восстановительная) стоимость объекта составляет 240000 рублей; срок полезного использования этого объекта - 10 лет; в этом случае годовая сумма амортизации данного объекта составляет 24000 рублей (240000 рублей. 10 лет = 24000 рублей), норма амортизации составляет 10% = (24000 руб. 240000 руб.) x 100%.

При способе уменьшаемого остатка - исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования объекта. При этом норма амортизации может быть увеличена на соответствующий коэффициент ускорения, установленный в соответствии с законодательством Российской Федерации. Применение способа уменьшаемого остатка приводит к тому, что сумма амортизации снижается с каждым годом (так как уменьшается остаточная стоимость объекта), поэтому пользоваться им без коэффициента ускорения нецелесообразно. Например: первоначальная (восстановительная) стоимость объекта составляет 240000 рублей, срок полезного использования - 10 лет, организация установила коэффициент ускорения данного объекта 1,5. Годовая сумма амортизации составляет 24000 рублей (240000 руб. 10 лет = 24000 руб.). Норма амортизации составляет 15 процентов ((24000 руб. 240000 руб.) x 100% x 1,5 коэффициента = 15%). По данному примеру годовая сумма амортизации в первый год эксплуатации составит 36000 рублей (240000 руб. x 15% = 36000 руб.), во второй год - 30600 рублей ((240000 руб. - 36000 руб.) x 15% = 30600 руб.), в третий год - 26010 рублей ((240000 руб. - 36000 руб. - 30600 руб.) x 15% = 26010 руб.), в четвертый год эксплуатации годовая сумма амортизации составит 22108 рублей 50 копеек ((240000 руб. - 36000 руб. - 30600 руб. - 26010 руб.) x 15% = 22108,5 рубля) и т.д.

При способе списания стоимости по сумме чисел лет срока полезного использования - исходя из первоначальной или восстановительной (в случае проведения переоценки) стоимости объекта основных средств и соотношения, в числителе которого - число лет, остающихся до конца срока полезного использования объекта, а в знаменателе - сумма чисел срока полезного использования объекта. Пример: первоначальная (восстановительная) стоимость объекта - 240000 рублей, срок полезного использования - 10 лет. Сумма чисел лет срока службы данного объекта составляет 55 лет (1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10). Годовая сумма амортизации в первый год эксплуатации составит 43636 руб. 36 копеек ((10. 55) x 240000 руб. = 43636 руб. 36 коп.), во второй год - 39272 руб. 73 копейки ((9. 55) x 240000 руб. = 39272 руб. 73 коп.), в третий год - 34909 руб. 09 копеек ((8. 55) x 240000 руб. = 34909 руб. 09 коп.), в четвертый год эксплуатации годовая сумма амортизации составит 30545 руб. 45 копеек ((7. 55) x 240000 руб. = 30545 руб. 45 коп.) и т.д.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно, независимо от применяемого способа начисления в размере 1/12 годовой суммы.

По основным средствам, используемым в организациях с сезонным характером производства, годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств. Пример: приобретен трактор стоимостью 50000 руб. Предполагаемый общий объем работ за весь срок полезного использования трактора составляет 10000 эталонных гектаров. Фактически на этом тракторе выполнено работ за май месяц 500 эталонных гектаров. Фактическая сумма амортизации в данном месяце составляет 2500 рублей ((500 га x (50000 руб. 10000 га) = 2500 руб.). В июне выполнено работ 400 эталонных гектаров, и сумма амортизации за июнь составляет 2000 рублей ((400 га x (50000 руб. 10000 га) = 2000 руб.) и т.д.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

В случае проведения переоценки основных средств накопленная сумма амортизационных отчислений корректируется пропорционально изменению восстановительной стоимости объекта основных средств против первоначальной стоимости этого объекта. Корректировка накопленной суммы амортизационных отчислений проводится по счету 02 "Амортизация основных средств" в корреспонденции со счетом 83 "Добавочный капитал".

К счету 02 "Амортизация основных средств" могут быть открыты субсчета:

- 02-1 "Амортизация собственных основных средств";

- 02-2 "Амортизация арендуемых и полученных по лизингу основных средств".

На субсчете 02-1 "Амортизация собственных основных средств" учитывают движение амортизации собственных основных средств организации.

На субсчете 02-2 "Амортизация арендуемых и полученных по лизингу основных средств" учитывают амортизацию долгосрочно арендуемых организацией основных средств и объектов основных средств, полученных на баланс лизингополучателя, если согласно договору лизинга объекты лизинга числятся на балансе лизингополучателя.

После окончания срока лизинга или аренды с правом выкупа накопленная сумма амортизации по объектам лизинга или аренды переносится в кредит субсчета 02-1 "Амортизация собственных основных средств" в корреспонденции с дебетом субсчета 02-2 "Амортизация арендуемых и полученных по лизингу основных средств".

Если после окончания срока лизинга или аренды объекты основных средств передаются арендатору или лизингодателю, то накопленная сумма амортизации по этим объектам списывается со субсчета 02-2 "Амортизация арендуемых и полученных по лизингу основных средств" в корреспонденции с кредитом счета 01 "Основные средства".

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др.) объектов основных средств, включая рабочий скот, сумму начисленной по ним амортизации отражают по дебету счета 02 "Амортизация основных средств" и кредиту субсчета 01-11 "Выбытие основных средств". Аналогичную запись производят при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Аналитический учет по счету 02 "Амортизация основных средств" ведут по отдельным инвентарным объектам основных средств, группам основных средств, учитываемых на соответствующих субсчетах счета 01 "Основные средства". Построение аналитического учета должно обеспечивать получение данных об амортизации по показателям, необходимым для управления организацией и составления бухгалтерской отчетности.

СЧЕТ 02 "АМОРТИЗАЦИЯ ОСНОВНЫХ СРЕДСТВ"

КОРРЕСПОНДИРУЕТ СО СЧЕТАМИ:

Арсен Исмаилов Ученик (97), закрыт 4 года назад

Анти Стелла Просветленный (25733) 4 года назад

Счет 02 "Амортизация основных средств" предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 "Амортизация основных средств" в корреспонденции со счетами учета затрат на производство (расходов на продажу). Организация-арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, по кредиту счета 02 "Амортизация основных средств" и дебету счета 91 "Прочие доходы и расходы" (если арендная плата формирует прочие доходы).

(в ред. Приказа Минфина РФ от 18.09.2006 N 115н)

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др. ) объектов основных средств сумма начисленной по ним амортизации списывается со счета 02 "Амортизация основных средств" в кредит счета 01 "Основные средства" (субсчет "Выбытие основных средств"). Аналогичная запись производится при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Аналитический учет по счету 02 "Амортизация основных средств" ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета должно обеспечивать возможность получения данных об амортизации основных средств, необходимых для управления организацией и составления бухгалтерской отчетности.

Сальдо по 02 счету всегда кредитовое. Оборот по Кредиту показывает сколько начислено амортизационных отчислений, по оборот по Дебету показывает сколько списано амортизационных отчислений при выбытии ОС.

Источник: Инструкция по применению Плана счета ( приказ Минфина от 31.10.2000. № 94Н)

Людмила Искусственный Интеллект (135820) 4 года назад

Это проверка учеников на знание плана счетов? Так они здесь не отвечают, а только спрашивают, сколько будет 18% от. и подобное.

Законодательством РФ предусмотрено начисление износа (амортизации) по отношению к дорогостоящему имуществу. Это означает перенос стоимости объекта, которое признается основным средством (ОС), на стоимость произведенных товаров (услуги) постепенно в течение некоторого количества времени. Происходит постепенное уменьшение стоимости имущества, компенсирующее износ (физический и моральный износ). В статье разберемся бухгалтерский счет 02: применение амортизации и ее учет.

Применение амортизацииПравила применения амортизационных начислений регулируется ПБУ 6/01 под названием «Учет основных средств». Подобные действия распространяются на юридические лица, за исключением некоторых организаций, среди которых можно выделить кредитные, муниципальные и прочие государственные учреждения. Амортизация также не используется по отношению к ОС, принадлежащих некоммерческим организациям. Все данные о суммах износа дорогостоящего имущества в таких ситуациях хранятся на забалансовом счете.

Применение амортизации относится к следующим объектам:

Если речь идет о лизинговом имуществе, то износ определяется на основании условий по самому договору финансовой аренды. Амортизация должна осуществляться той стороной, на балансе которой имеется имущество в лизинге. По имуществу, находящемуся в аренде, износ начисляется самим арендодателем.

Начисление амортизацииВремя действия, в течение которого происходит износ объектов, отражаемый в учете, зависит от срока использования самого имущества. Существуют утвержденные Правительством РФ нормативы для определения износа ОС ? Классификация по наиболее используемым основным средствам, позволяющая распределить имущество по разным амортизационным группам. Классификация определяет сроки полезного использования по разным видам ОС для целей как налогового, так и бухгалтерского учета.

Краткий перечень ОС по классификации сроков применения

Срок использования ОС

Нежилые здания, жилища, эскалаторы, причалы, многолетние насаждения, лесополоса

При поступлении объекта ОС и постановке на учет начисляется износ со следующего месяца (1-го числа) до полного гашения стоимости. Завершение амортизации происходит по тому же принципу ? также начиная с 1-го числа месяца после полного списания.

В исключительных случаях возможно и приостановление амортизации, если объект переведен на консервацию на срок более 3- месяцев или проходит период восстановления более года.

Видео-урок: «Амортизация основных средств: учет, методы, примеры»В данном видео-уроке эксперт сайта «Бухгалтерия для чайников» Наталья Васильевна Гандева рассказывает про учет амортизации основных средств (счет 02) показывает типовые проводки и практические примеры учета.

Основные виды амортизацииПБУ 6/01 допускает несколько способов начисления износа на ОС. Организация вправе самостоятельно избрать наиболее подходящий для нее метод, отразив в принятой учетной политике организации один из следующих:

При выборе любого способа износ следует начислять ежемесячно.

Пример расчета износа основных средствФирма ООО «Альфа» купила устройство гидропневматики стоимостью 530 000 рублей. На основании данных классификации ОС, устройство отнесено к 5-й группе износа, используемый срок у которой равен от 7 до 10 лет. Срок использования объекта ? 8 лет. Применяемый метод амортизации ? линейный. Ежегодно необходимо списывать 12,5% стоимости устройства (100% стоимости/8 лет=12,5% стоимости), 66 250 рублей. Ежемесячная норма износа равна 66250 рублей/12 месяцев =5 520,83 рубля.

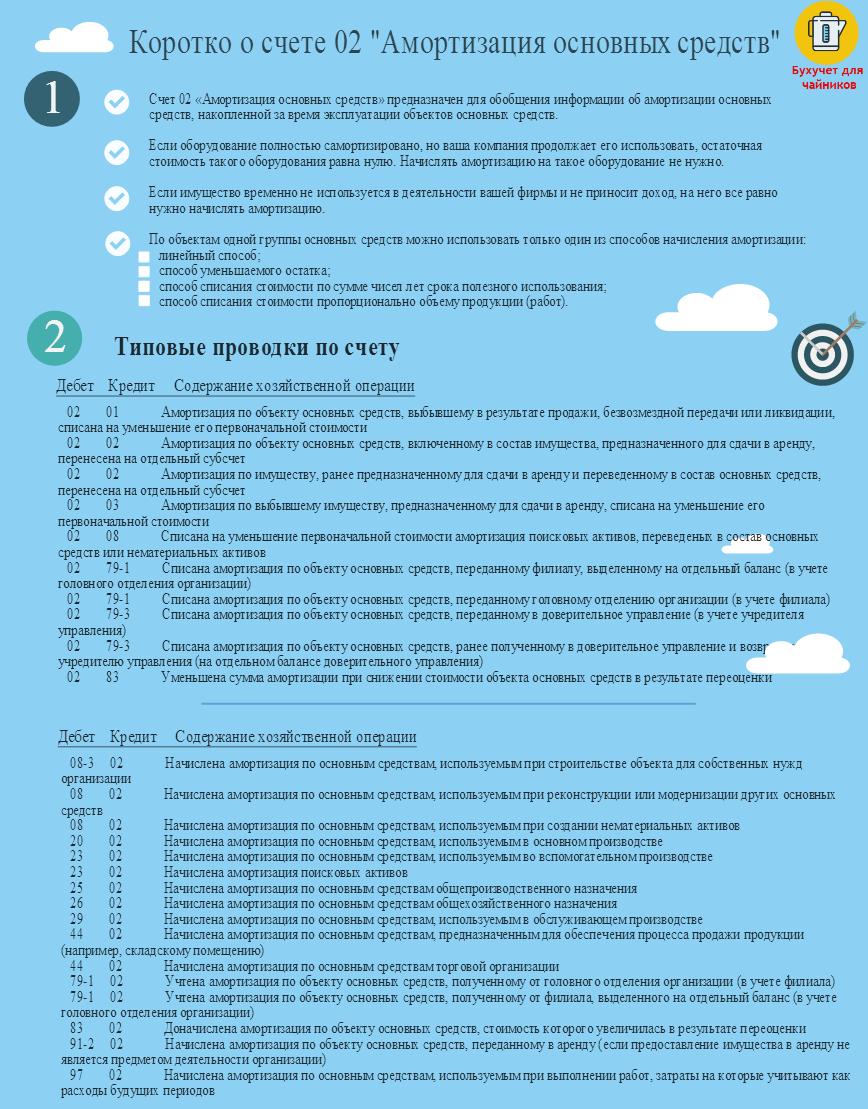

Бухгалтерский счет 02. Проводки для учета амортизацииИзнос по основным средствам предприятия отражается в бухучете как накопление сумм по счету 02. Итоговые суммы амортизации заносятся в кредит счета 02, корреспондирующий с используемыми в организации счетами затрат. Рассмотрим более подробно счет 02 и учет амортизации на нем.

Дт 20 (26, 44) Кт 02

При сдаче в аренду объектов (если это не основная деятельность) проводка по начислению износа выглядит следующим образом:

Если имущество было продано, списано или выбыло по иным причинам, стоимость износа списывается на счет 01 (субсчет «выбытие ОС»):

Про используемые в учете счета читайте в статьях: счет 20 (учет затрат основного производства), счет 01 (основные средства). в которых также описан счет 02 (начисление амортизации).

Аналитический учет по представленному счету 02 должен предоставлять информацию об износе по каждому объекту ОС. Амортизационные суммы признаются ежемесячно как расходы организации.

Инфографика. Счет 02 «Амортизация основных средств»На рисунке ниже представлен бухгалтерский счет 02 «Амортизация основных средств» в инфографике, показаны типовые проводки и основы бухучета (чтобы открыть картинку в широком разрешении нажмите на нее).

Счет 02 в бухгалтерском учете. «Амортизация основных средств» в инфографике. Типовые проводки и бухучет

Помимо начисления амортизации на основные средства, амортизация начисляется на нематериальные активы (на счет 05), к нематериальным активам относят объекты не имеющие четко выраженной физической формы, но приносящих доход: деловая репутация, патенты, авторские права на изобретения и т.д. Более подробно про амортизацию НМА читайте в статье: «Счет 05. Амортизация нематериальных активов: примеры, проводки «.

Оцените качество статьи. Нам важно ваше мнение:

Счет 02 «Амортизация основных средств» предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу). Организация-арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, по кредиту счета 02 «Амортизация основных средств» и дебету счета 91 «Прочие доходы и расходы» (если арендная плата формирует прочие доходы).

(абзац в ред. Приказа Минфина РФ от 18.09.2006 N 115н)

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др.) объектов основных средств сумма начисленной по ним амортизации списывается со счета 02 «Амортизация основных средств» в кредит счета 01 «Основные средства» (субсчет "Выбытие основных средств"). Аналогичная запись производится при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Аналитический учет по счету 02 «Амортизация основных средств» ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета должно обеспечивать возможность получения данных об амортизации основных средств, необходимых для управления организацией и составления бухгалтерской отчетности.

Счет 02 «Амортизация основных средств» корреспондирует со счетами:01 Основные средства

02 Амортизация основных средств

03 Доходные вложения в материальные ценности

79 Внутрихозяйственные расчеты

83 Добавочный капитал

02 Амортизация основных средств

08 Вложения во внеоборотные активы

20 Основное производство

23 Вспомогательные производства

25 Общепроизводственные расходы

26 Общехозяйственные расходы

29 Обслуживающие производства и хозяйства

44 Расходы на продажу

79 Внутрихозяйственные расчеты

83 Добавочный капитал

91 Прочие доходы и расходы

97 Расходы будущих периодов