Категория: Бланки/Образцы

Прежде чем подгонять образец, обязательно нужно хорошо исследовать изложенные в нем ссылки закона. На время применения они вероятно могут потерять актуальность. Хороший бланк будет спасительным в решении незнания при сочинении ответственного обращения. Это откроет путь сэкономить на оплате адвоката. Сэкономленные деньги для начальника приятны.

Практически любое подаваемое на рассмотрение в суд исковое заявление подразумевает оплату истцом государственной пошлины в размере, указанном в НК РФ. Ситуации, когда материальное положение заявителя не позволяет ему своевременно и в полном объеме внести требуемую сумму, к сожалению, нередки. На помощь может прийти ст. 333 Налогового кодекса, в которой указаны условия получения рассрочки или отсрочки такого платежа.

Основания для отсрочкиЛюбой юрист подтвердит, что просьба к суду отсрочить уплату госпошлины может быть удовлетворена только при наличии достаточных на то оснований. Именно они, а не правильность составления соответствующего ходатайства, ставятся во главу угла при рассмотрении заявления судом. Какими же могут быть эти обстоятельства?

Чтобы получить отсрочку (рассрочку) по оплате государственной пошлины необходимо заявить хотя бы об одном из следующих обстоятельств:

Скачать пример ходатайства об отсрочке уплаты госпошлины можно на нашем сайте.

Порядок подачи ходатайства об отсрочке уплаты госпошлиныХодатайство подается в суд вместе с иском или другим документом, рассмотрение которого требует оплаты госпошлины.

Раздельная подача в любом порядке (иск – ходатайство или ходатайство – иск) оставит заявление об отсрочке платежа без рассмотрения. Важно убедить суд в необходимости удовлетворить ходатайство, для чего следует привести исчерпывающие аргументы, подтверждающие отсутствие возможности произвести оплату полной суммы пошлины единовременно. Наибольшую вероятность на положительный исход при рассмотрении ходатайства будет иметь документ, оформленный таким образом:

Важный момент: отсрочка или рассрочка в отношении уплаты госпошлины допускается только по арбитражным и гражданским делам. В уголовном судопроизводстве такая практика категорически запрещена.

Ходатайство в арбитражный суд об отсрочке уплаты госпошлины в связи с отсутствием денежных средств на расчетном счетеВ Арбитражный суд __________________ Истец: _____________________________ ____________________________________ (наименование, место нахождения <1>) Телефон ___________, факс _________, e-mail _____________________________

или место жительства)

Телефон ___________, факс _________,

Цена иска: _________________________

<1> Если истцом является гражданин - его место жительства, дата и место его рождения, место его работы или дата и место его государственной регистрации в качестве индивидуального предпринимателя (п. 2 ч. 2 ст. 125 АПК РФ).

ХОДАТАЙСТВО об отсрочке уплаты госпошлины в связи с отсутствием денежных средств на расчетном счетеВ производстве Арбитражного суда ___________________ находится дело по иску ____________ (наименование истца) к _______________ (наименование ответчика) о ___________________ (предмет иска).

Настоящим уведомляем о том, что истец находится в тяжелом финансовом положении, денежные средства на счетах отсутствуют.

В связи с изложенным, на основании п. 2 ст. 333.20, ст. 333.41 НК РФотсрочить уплату государственной пошлины в размере ________ руб. за подачу искового заявления до рассмотрения дела по существу.

В ___________________________ районный суд

(Ф.И.О. место жительства, телефон)

(Ф.И.О. место жительства, телефон)

о предоставлении отсрочки уплаты госпошлины

Я, ______________________________ (указать Ф.И.О. истца), являюсь истцом по делу о _____________________ к ___________________________ (указать Ф.И.О. ответчика).

В настоящее время нахожусь в тяжелом материальном положении, поскольку ________________________________________________.

В соответствии со ст. 90 Гражданского процессуального кодекса Российской Федерации, ст. ст. 64. 333.41 Налогового кодекса Российской Федерации,

Отсрочить уплату государственной пошлины в размере __________ рублей на срок до рассмотрения спора по существу.

"_____" ___________ ______ г. ________________________

Ходайство об отсрочке уплаты государственной пошлины в судг. Омск, ул. 3-я Любинская …

зарег: г. Омск, ул. 3-я Любинская…

Ходатайство об отсрочке уплаты государственной пошлины в суд

Н. А. заявлен иск о разделе совместно нажитого имущества супругов.

Цена иска составляет 1 115 500 рублей. Согласно ст.ст. 333.19, 333.20 НК РФ надлежит уплатить государственную пошлину в размере 9677 рублей 50 копеек. Имущественное положение истца Н. А. не позволяет единовременно уплатить госпошлину. Размер ее средней заработной платы в месяц (за последние три месяца) составил 2654 рубля.

Согласно статьи 333.20. НК РФ, "Суды общей юрисдикции или мировые судьи, исходя из имущественного положения плательщика, вправе уменьшить размер государственной пошлины, подлежащей уплате по делам, рассматриваемым указанными судами или мировыми судьями, либо отсрочить (рассрочить) ее уплату в порядке, предусмотренном статьей 333.41 настоящего Кодекса.

Согласно статьи 333.41. НК РФ, "отсрочка или рассрочка уплаты государственной пошлины предоставляется по ходатайству заинтересованного лица в пределах срока, установленного пунктом 1 статьи 64 настоящего Кодекса.

Согласно статьи 64. НК РФ отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога при наличии оснований, предусмотренных настоящей статьей, на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой налогоплательщиком суммы задолженности.

На момента обращения в суд Истцом уплачена госпошлина в размере 1000 рублей. Таким образом, необходимо доплатить еще 8677 рублей 50 копеек.

В связи с вышеизложенным и на основании ст. 90 ГПК РФ, ст.ст. 64, 333.41 НК РФ,

отсрочить уплату государственной пошлины (8677 рублей 50 копеек) на три месяца в соответствии со ст. 64 НК РФ).

1. Справка о доходах Н. А. выданная по месту работы.

"__"_________ ____ г. _____________ /представитель по доверенности ……. А. А./

Следующие статьи:Налоговики считают, что предоставлять отсрочку или рассрочку по налоговым платежам необходимо всем заинтересованным физическим лицам без исключения. По их оценкам, это будет выгодно и государству, и самим налогоплательщикам.

В Федеральной налоговой службе задумались об изменении порядка предоставления гражданам рассрочки и отсрочки по налоговой задолженности. Как пишут «Ведомости» со ссылкой на неназванный источник, это поможет увеличить собираемость налогов.

По каким именно налогам физическим лицам упростят процедуру получения отсрочки или рассрочки, издание не уточняет. Однако из распространенной информации следует, что добровольно уплачивают налоги только 52-54 процента граждан. Еще 10-12 процентов рассчитываются с государством после разъяснительных бесед, а с остальных приходится брать налоги через суд путем списания нужных сумм со счетов налогоплательщиков.

По данным ФНС, около 90% всей налоговой задолженности физических лиц составляют неуплаченные суммы имущественных налогов – около 180 миллиардов рублей. При этом отсрочка по всем видам налогов на 1 марта 2016 года была предоставлена на 17,5 миллиарда рублей.

Главной причиной низкой востребованности механизма отсроченных платежей налоговики называют требование к должнику не иметь имущество, за счет которого может быть взыскан налог. Однако такие ситуации случаются редко, когда долг по имущественным налогам есть, а самого имущества нет. Поэтому предлагается исключить любые ограничения для получения отсрочки или рассрочки. Тогда все физические лица, желающие заплатить налоги позже, смогут воспользоваться этой возможностью.

Материалы по теме

Эксперты уверены, что изменение условий уплаты имущественных налогов поможет многим гражданам, учитывая ввод единого уведомления сразу о трех налогах – земельном, транспортном и имущественном. Кроме того, поскольку при отсрочке начисляются проценты, меньшие, чем пеня за неуплату налога, это также будет выгодно физическим лицам.

Напомним, согласно действующему законодательству, все заинтересованные налогоплательщики имеют право обратиться в территориальные органы ФНС с заявлением о предоставлении рассрочки или отсрочки по налогам, сборам, пене и штрафам. При этом налоговики могут отказать в предоставлении подобной льготы, если лицо не соответствует критериям, прописанным в статье 64 НК РФ.

При положительном решении сроки уплаты задолженности переносятся не более чем на 1 год. Отсрочка или рассрочка по уплате федеральных налогов в части, зачисляемой в федеральный бюджет, может быть предоставлена на срок не более 3 лет. Порядок изменения срока уплаты налога и сбора, а также пени и штрафа налоговыми органами прописан в Приказе ФНС России от 28 сентября 2010 г. N ММВ-7-8/469@. Этим же документом утверждена форма заявления о предоставлении отсрочки или рассрочки.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

September 7, 2016

Часто субъект в силу определенных обстоятельств может иметь затруднения с уплатой налогов. Отсрочка по уплате налога – это способ выиграть время при необходимости в связи с затруднительной жизненной ситуацией, которая так или иначе влияет на возможность индивида быть порядочным налогоплательщиком.

Основное понятиеОтсрочка по уплате налога – это измененный промежуток времени для внесения платежа, который предоставляется на срок от одного месяца и до трех лет. Обязательным условием является обязанность налогоплательщика выплачивать, помимо суммы задолженности, и своевременный налог. Уплата может быть поэтапной или единовременной. Однако отсрочка по уплате налога – это малоизвестное явление, с которым знакомо небольшое количество граждан. Предоставление такой возможности значится в Налоговом кодексе РФ, а случаи по отсрочке уплаты налогов рассматриваются соответствующими видами государственных инстанций. Порядок рассмотрения на предоставление подобных услуг налогоплательщику носит характер индивидуальности, поэтому назвать конкретные способы получения права на отсрочку уплаты почти невозможно.

Порядок принятия решения

Порядок принятия решения

Порядок принятия решения о предоставлении права на отсрочку уплаты налогов – это комплексная и многокомпонентная задача. Она связана с пунктом об основаниях, необходимых для получения права на рассрочку или отсрочку по уплате налогов, которая будет детально рассмотрена ниже. Если говорить об общем положении и порядке, то важно знать, что для начала субъекту необходимо обратиться в соответствующие уполномоченные органы и узнать список документов и причин, необходимых для получения такого вида права. После этого следует собрать нужную документацию, предоставить доказательства существования причины, которая вызвала у субъекта невозможность выплатить налог. Если весомые доказательства, которые предусмотрены в уполномоченных органах в соответствии с законодательными документами, отсутствуют, то шансов получить право на отсрочку или рассрочку налогов просто нет. С собранным пакетом документов и заявлением необходимо обратиться вновь в органы, отвечающие за принятие подобных решений, и предоставить на рассмотрение ваш запрос. После чего заявление субъекта будет рассмотрено в различных инстанциях и органах власти, которые определят в течение месяца, предоставят они или не предоставят право на рассрочку или отсрочку уплаты налогов.

Виды отсрочек по уплате налога

Виды отсрочек по уплате налога

Существует два основных вида изменения срока, в который необходимо оплатить налог. Первый вид – это уплата налогов в рассрочку, а второй – отсрочка. Отличаются они друг от друга тем, что:

Рассрочка и отсрочка уплаты налогов

Рассрочка и отсрочка уплаты налогов

Отсрочка и рассрочка уплаты налогов – это два понятия, которые стоит рассматривать вместе. Они носят схожий характер и имеют некоторые общие положения. Предоставление отсрочки по уплате налогов требует наличия оснований одинакового характера с теми, которые необходимо соблюдать в случае, если субъекту необходима рассрочка. Важно знать, что отсрочка и рассрочка могут предоставляться как по одному налогу, так и по нескольким. Чтобы получить право на отсрочку или рассрочку уплаты налогов, необходимо иметь веские основания и возможность доказать необходимость получения этих прав. Также чтобы использовать право, необходимо подать соответствующее заявление на отсрочку уплаты налогов в органы власти, которые отвечают за это.

Запрос принимается соответствующими органами управления по согласованию с внебюджетными формами органов. Заявление рассматривается в течение месяца после его поступления от заинтересованного субъекта.

В некоторых случаях уполномоченные органы не вправе отказывать в предоставлении возможности на отсрочку или рассрочку оплаты налога. Такие случаи носят характер непреодолимой силы, независящей от субъекта, и могут иметь различный вид, например, стихийное бедствие или техногенная катастрофа. После принятия решения о предоставлении права на отсрочку или рассрочку по уплате налогов ежедневно будут начисляться пени. Уплата пени будет производиться налогоплательщиком в течение всего срока действия соглашения.

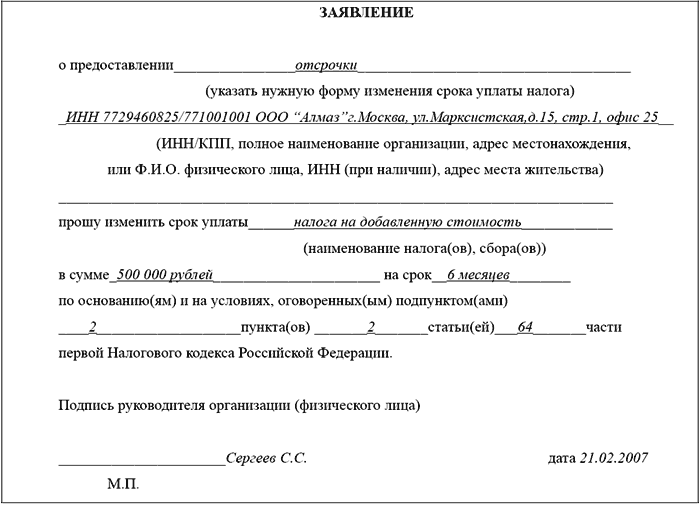

Заявление о предоставлении отсрочки уплаты налога должно предоставляться в письменном виде. В нем обязательно необходимо указать:

Отдельно нужно указать количество средств, которые предстоит заплатить, сумму задолженности, срок на выплату, которой уже истек.

К заявлению обязательно нужно приложить:

Как уже было сказано ранее, отсрочка по уплате налога – это изменение временного интервала, необходимого для оплаты налогов в связи с определенными причинами. Чтобы получить такое право, необходимы серьезные, конкретизированные и весомые основания.

Ниже перечень главных видов оснований, которые могут иметь силу в случае с возникновением потребности получить рассрочку или отсрочку уплаты налогов.

Физическое лицо находится в ситуации, не позволяющей совершить единовременную уплату налога.

При внесении единовременно суммы долга по налогам физическое лицо будет ожидать банкротство.

Возникновения обстоятельств, которые не зависят от субъекта, но носят непреодолимую форму и наносят существенный ущерб имуществу (техногенная катастрофа или стихийное бедствие).

Сезонный характер для реализации или (и) производства товара, используемого налогоплательщиком с целью получения прибыли. Правительство утверждает особый перечень разновидностей деятельности и отраслей, на которые распространяется этот пункт.

Иные виды оснований, которые предусмотрены в законодательстве РФ по отношению к налогам

Особенности положений Налогового кодекса РФПредоставление отсрочки или рассрочки уплаты налога может осуществляться в силу вышеупомянутых оснований, однако стоит рассмотреть последний пункт более подробно. Перечень причин, могущих послужить основанием для предоставления права на рассрочку или отсрочку по уплате налога, который есть в Налоговом кодексе РФ, довольно емкий и неисчерпывающий. Он может иметь дополнительные пункты по отношению к налогоплательщикам. Часть дополнений значится в Таможенном кодексе Российской Федерации и может распространяться на скоропортящиеся товары, которые ввозят в РФ; товары, которые являются частью исполнения международных договоров и многие другие.

Отсрочка по уплате федеральных налоговОтсрочка или рассрочка по уплате федеральных налогов имеет два вида срока. Первый вариант срока длительностью от года до трех рассматривается при участии главенствующих налоговых инстанций РФ. Второй вариант - это срок, не превышающий пяти лет.

Отсрочка по второму варианту возможна по одному или нескольким федеральным налогам, включая штрафные санкции по ним и все начисленные пени. Федеральная отсрочка по уплате налогов может предоставляться, если размер задолженности организации на момент подачи заявки составляет сумму свыше десяти миллиардов рублей. При этом должно соблюдаться условие, что своевременная уплата налога создаст вероятность возникновения экономико-социальной угрозы.

Отсрочка по уплате сборов

Отсрочка по уплате сборов

Уплата сборов также может быть отложена. Отсрочка и рассрочка уплаты налогов и сборов обозначены в Налоговом кодексе РФ. Если говорить конкретно о рассрочке и отсрочке сборов, то тут важно знать, что государственная пошлина также считается сбором. В силу этого, положения главы 9 Налогового кодекса, касающиеся изменений сроков, необходимых для возмещения долга по налогам и сборам, распространяются и на государственную пошлину. Особенности по уплате госпошлины определяются главой Налогового кодекса 25.3.

Изменение сроков, необходимых для уплаты налоговИзменение срока уплаты налога (отсрочка, рассрочка) – это важный аспект в жизни налогоплательщика. Использование этого права позволяет найти выход из сложных или даже безнадежных жизненных ситуаций. Условия таких своеобразных налоговых льгот, на которые распространяются положения Налогового кодекса РФ, варьируются в зависимости от потребностей субъекта, заинтересованного в получении права на изменение срока для внесения обязательного платежа. После подачи запроса с просьбой предоставить такие права, рассмотрения этого заявления и его принятия, если таковое состоялось, повторное изменение условий становится маловероятным, но все-таки возможным лишь в силу серьезных обстоятельств. В другом случае можно дождаться истечения оговоренного срока и попытаться договориться снова. Это возможно при условии, что налогоплательщик выплатил предыдущую задолженность.

Рассмотрев вышеперечисленные аспекты, пункты и характеристики специального права на предоставление рассрочки или отсрочки по уплате налога, важно понимать и то, что для получения такой возможности необходимо приложить немало труда. Обязательно нужно иметь причину, соответствующую требованиям Налогового кодекса. Важно подготовить полный перечень необходимых документов, нужно быть готовым к тому, что они будут уточняться в соответствующих органах. Важно следовать указаниям инстанций, которые будут вам содействовать при получении возможности на отсрочку уплаты налогов.

Чтобы получить отсрочку (рассрочку) по уплате налога, в соответствующий уполномоченный орган нужно подать заявление и другие необходимые документы. Полный перечень этих документов представлен в ситуации, приведенной ниже.

Подать заявление о предоставлении отсрочки (рассрочки) платежа можно подать в любое время.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Ситуация:как организации получить отсрочку (рассрочку) по уплате налогов

Основания и порядок изменения сроков уплаты налогов (в т. ч. предоставления отсрочки или рассрочки) установлены главой 9 Налогового кодекса РФ и приказом ФНС России от 28 сентября 2010 г. № ММВ-7-8/469 .

Предоставление отсрочки (рассрочки) возможно, если организация сумеет подтвердить наличие хотя бы одного из следующих оснований:*

При этом по налогу на прибыль, который уплачивается по консолидированной группе налогоплательщиков, отсрочка (рассрочка) не предоставляется.*

Отсрочка (рассрочка) по уплате налогов может быть предоставлена организации только на сумму, не превышающую стоимость чистых активов организации. Данное ограничение не распространяется на случаи, когда основанием для получения отсрочки (рассрочки) является отсутствие бюджетного финансирования или своевременной оплаты госзаказа.* Это следует из положений пункта 2.1 статьи 64 Налогового кодекса РФ. Порядок оценки чистых активов утвержден приказом Минфина России от 28 августа 2014 г. № 84н. Он распространяется на АО, ООО, государственные и муниципальные унитарные предприятия, производственные кооперативы, жилищные накопительные кооперативы, хозяйственные партнерства, организаторов азартных игр (п. 1 и 2 Порядка, утвержденного приказом Минфина России от 28 августа 2014 г. № 84н ).

Как правило, отсрочка (рассрочка) по уплате допускается в отношении одного или нескольких налогов и может быть предоставлена на срок не более одного года. Решение о предоставлении отсрочек (рассрочек) по уплате налогов на срок не более одного года принимают следующие уполномоченные органы:*

Если организации предоставлена рассрочка по уплате регионального налога в форме инвестиционного кредита, решение об изменении ранее установленных сроков принимают органы, уполномоченные на это региональным законодательством.*

Продолжительность отсрочки (рассрочки) по уплате федеральных налогов (в части, зачисляемой в федеральный бюджет) может быть увеличена до трех лет.* Однако такое решение вправе принять только Правительство РФ. Об этом сказано в пункте 1 статьи 64 Налогового кодекса РФ.

Есть обстоятельства, исключающие возможность предоставления отсрочки (рассрочки) по уплате налогов (п. 1 ст. 62 НК РФ ). Обстоятельства относятся к таковым, если:*

Если имеется хотя бы одно из вышеперечисленных обстоятельств, решение об изменении срока уплаты налога не может быть вынесено, а уже вынесенное решение подлежит отмене (п. 2 ст. 62 НК РФ ).*

Чтобы получить отсрочку (рассрочку) по уплате налога, в соответствующий уполномоченный орган нужно подать:*

Перечень документов, которые подтвердят наличие оснований для представления отсрочки (рассрочки) по уплате налогов, зависит от конкретного основания.* Например, для подтверждения сезонного характера производства или реализации товаров (работ, услуг) организации достаточно представить в уполномоченный орган документы, которые подтверждают ведение сезонной деятельности (например, договоры с контрагентами). Получать специальное подтверждение в каких-либо государственных ведомствах организации не нужно. Аналогичные разъяснения содержатся в письмах Минфина России от 2 марта 2010 г. № 03-02-07/1-87. от 30 октября 2009 г. № 03-02-07/1-487 .

Кроме того, в зависимости от причины обращения за предоставлением отсрочки (рассрочки) в уполномоченный орган придется представить и ряд дополнительных документов.* Например, если основанием для подачи заявления о предоставлении отсрочки (рассрочки) является сезонный характер деятельности, то к заявлению нужно приложить дополнительную справку-расчет. Этот расчет должен содержать данные, свидетельствующие о том, что доходы организации от деятельности, которая носит сезонный характер, составляют не менее 50 процентов в ее совокупном доходе. Об этом говорится в пункте 5.1 статьи 64 Налогового кодекса РФ.

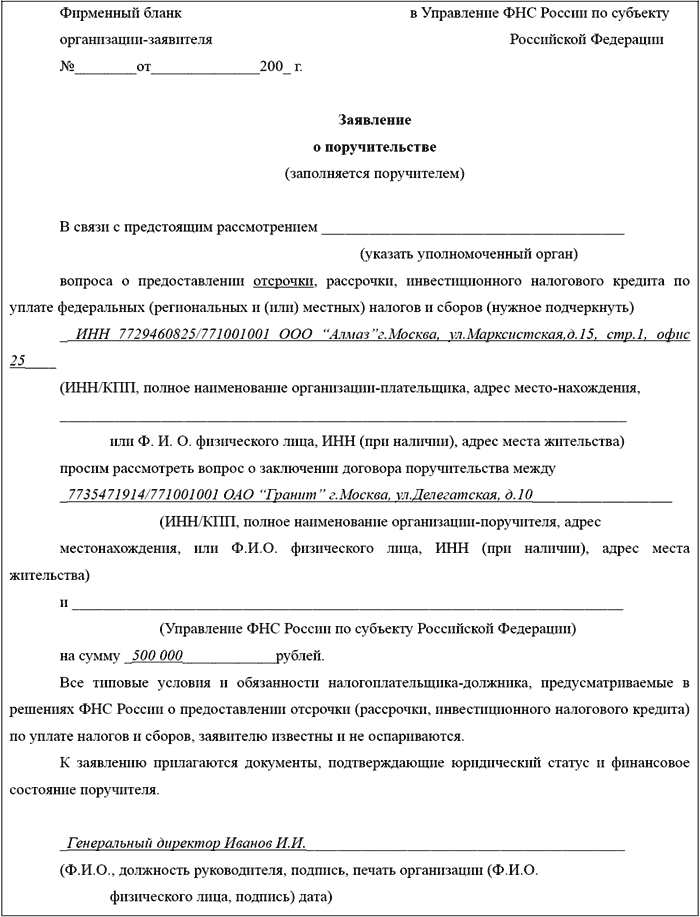

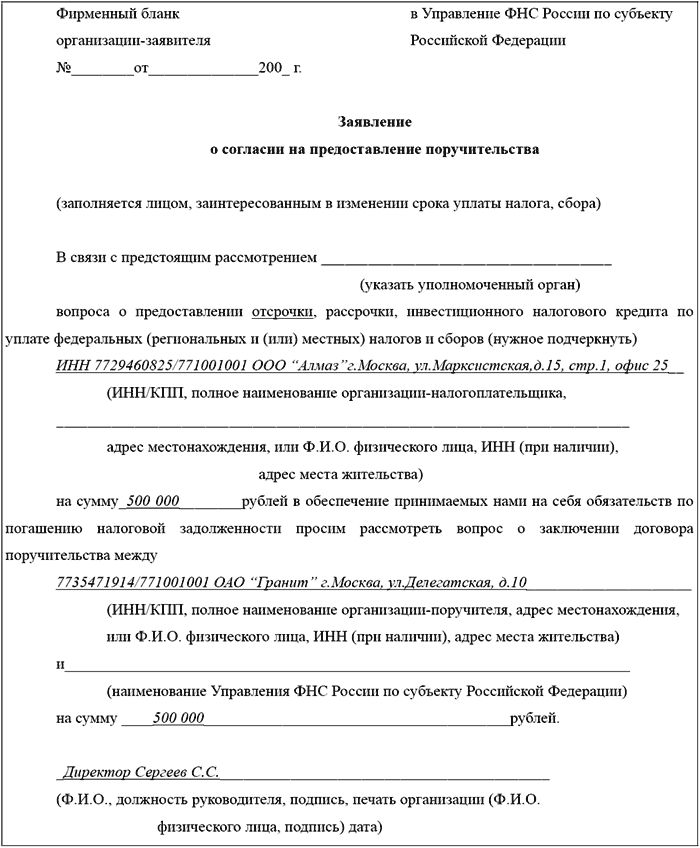

В обеспечение обязательств по уплате налога уполномоченный орган вправе потребовать от организации передачи имущества в залог, поручительства или банковской гарантии (п. 5 ст. 61 НК РФ ).*

Банковская гарантия может быть принята в обеспечение обязательств по уплате налога, если:*

Об этом сказано в статье 74.1 Налогового кодекса РФ.

Если уполномоченный орган запросит дополнительные документы об имуществе, которое может быть предметом залога или поручительства, организация обязана исполнить такое требование и представить запрашиваемые документы (п. 5.3 ст. 64 НК РФ. п. 11 Порядка, утвержденного приказом ФНС России от 28 сентября 2010 г. № ММВ-7-8/469 ).

Копию заявления, поданного в уполномоченный орган, нужно в пятидневный срок направить в налоговую инспекцию по месту учета организации (п. 5 ст. 64 НК РФ ).

Документы, необходимые для получения отсрочки (рассрочки) по уплате налогов, нужно представить в уполномоченный орган до истечения месячного срока со дня их подписания.* Обо всех изменениях, наступивших после отправки документов и затрагивающих их содержание, организация должна в течение семи рабочих дней известить уполномоченный орган и представить документы с учетом изменений. Об этом сказано в пункте 12 Порядка, утвержденного приказом ФНС России от 28 сентября 2010 г. № ММВ-7-8/469 .

При отсутствии необходимого пакета документов уполномоченный орган откажет в предоставлении отсрочки (рассрочки) по уплате налога (п. 13 Порядка, утвержденного приказом ФНС России от 28 сентября 2010 г. № ММВ-7-8/469 ).*

Решение о предоставлении отсрочки (рассрочки) или об отказе в изменении сроков уплаты налогов уполномоченный орган принимает в течение 30 рабочих дней со дня получения заявления организации. На этот период по ходатайству организации уполномоченный орган может принять решение о временном приостановлении уплаты налогов. В пятидневный срок со дня принятия временного решения организация должна передать его копию в налоговую инспекцию по своему месту учета. Такой порядок не распространяется на случаи представления рассрочки (отсрочки) по уплате региональных и местных налогов. Решение о предоставлении (об отказе в предоставлении) такой рассрочки региональные управления ФНС России принимают не самостоятельно, а по согласованию с финансовыми органами. Срок на принятие решения 30 рабочих дней. Об этом говорится в пункте 6 статьи 64 Налогового кодекса РФ, пункте 14 Порядка, утвержденного приказом ФНС России от 28 сентября 2010 г. № ММВ-7-8/469 .

Решение об отказе в предоставлении отсрочки (рассрочки) организация может обжаловать в арбитражном суде (п. 9 ст. 64 НК РФ. ст. 198 АПК РФ ).

Вместо заявления о предоставлении отсрочки (рассрочки) в инспекцию можно подать заявление о предоставлении инвестиционного налогового кредита (п. 3.1 ст. 61 НК РФ ).

Следует отметить, что положения главы 9 Налогового кодекса РФ не распространяются на налоговых агентов (п. 9 ст. 61 НК РФ ). Это означает, что, исполняя обязанности по удержанию налогов из доходов других лиц, налоговые агенты не имеют права на отсрочку (рассрочку).*

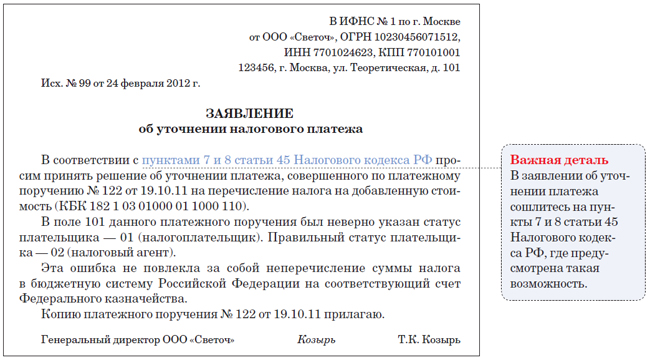

Из рекомендации «Как организации перечислить налог в бюджет »

действительный государственный советник РФ 3-го класса

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.