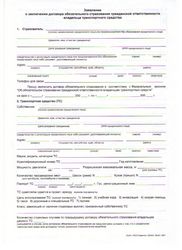

Категория: Бланки/Образцы

Страховые компании могут в определённых рамках изменять цену полисов ОСАГО, чтобы регулировать убыточность. Однако даже это не помогло решить проблему навязывания дополнительных услуг. При этом отдельные страховые компании вовсе отказываются оформлять «автогражданку». Что можно предпринять, чтобы отстоять свои права?

Доказательная базаДаже если у автовладельца есть законные основания для подачи жалобы на действия страховщика, нельзя забывать, что факт нарушения нужно ещё доказать. Да, порой суды и различные государственные инстанции довольствуются устными заявлениями автомобилистов, но таких граждан должно быть несколько.

Автовладелец не может знать, права скольких граждан нарушила страховая компания, следовательно, лучше заранее запастись доказательствами. В таком случае страхователь без проблем докажет факт нарушения своих законных прав, а менеджеры страховщика не смогут избежать наказания. В качестве доказательства можно использовать:

В качестве свидетелей могут быть привлечены знакомые автовладельца. Если есть подозрения, что могут возникнуть проблемы при оформлении полиса, стоит пригласить с собой двоих знакомых. Это важный момент, потому что другие посетители офиса страховой компании могут отказаться от дачи показаний.

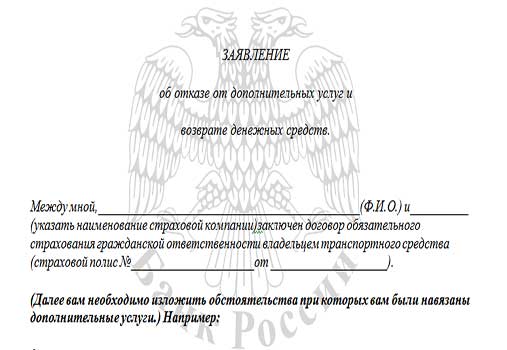

Как бороться с навязыванием доп. услуг?Чтобы избежать сложностей при покупке полиса ОСАГО и при этом не платить за дополнительные страховые услуги, стоит приобрести ненужный полис. С виду такая рекомендация выглядит абсурдно, но лишь если страхователь не знает о возможности вернуть деньги за навязанную страховку. Это можно сделать в течение пяти дней с момента оформления такого полиса, но только если:

Контроль за выполнением страховщиками данного правила лежит на РСА. Собственно, обязанность страховой компании по возврату денег за дополнительную страховку прописана в правилах деятельности членов РСА. Жаловаться на нарушения при возврате страховой премии по навязанной страховке следует именно в этот профессиональный союз.

Если всё же есть твёрдое желание купить полис ОСАГО без переплаты, стоит пожаловаться на действия менеджеров страховой компании в УФАС.

При наличии доказательств страховщика обяжут оформить «автогражданку» без навязывания дополнительных услуг. Кроме того, страховую компанию ждёт крупный денежный штраф, равно как и менеджера, ответственного за навязывание добровольной страховки. Также автовладелец может обжаловать действия страховой компании в Роспотребнадзоре.

Законное основание для отказаКак известно, страховые компании, имеющие лицензию на ОСАГО, не вправе отказывать клиентам в оформлении полисов ОСАГО. Однако нельзя забывать, что страхователь также обязан соблюдать требования закона. а ведь порой автовладельцы или их представители забывают о данной обязанности. Итак, страховщик имеет полное право отказать в страховании в следующих случаях.

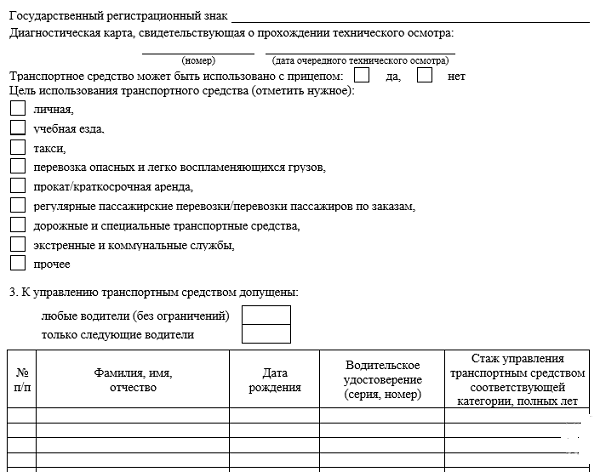

Количество водителей Кол-во водителей

Кроме того, автовладельцу могут отказать в продаже страховки при отсутствии связи с автоматизированной базой данных РСА. При этом нужно учитывать, что часто страховщики просто обманывают страхователей. Если менеджер сообщил, что нет связи с АИС РСА, но при этом оформляет полис ОСАГО другому клиенту, у автовладельца появляются основания для обжалования отказа. При этом он может обратиться в одну из следующих инстанций.

Когда стоит жаловаться на страховщика?Не все автовладельцы знают о своих правах, чем неустанно пользуются менеджеры некоторых страховых фирм. Порой сотрудники страховщика прямым текстом отказывают клиенту в оформлении полиса ОСАГО. Конечно же, такой отказ лишён законных оснований, потому страхователь имеет полное право обратиться за помощью в Центробанк, УФАС или прокуратуру.

Также страховые компании нередко отказывают автовладельцам в оформлении «автогражданки» по причине отсутствия бланков. Иногда у менеджеров действительно заканчиваются бланки, но чаще они надёжно спрятаны, например, в сейф директора офиса. В случае сомнений в честности сотрудников страховой фирмы автовладельцу нужно жаловаться в одну из ранее упомянутых инстанций.

Кроме того, страхователь может оспорить аргументы страховщика, если ему:

При подаче жалобы автовладелец должен понимать, что решение вопроса может затянуться.

Если подходит к концу или уже закончился срок действия страховки, страхователь фактически будет лишён возможности использовать автомобиль. В России запрещена эксплуатация машины без действующего полиса ОСАГО, за такое правонарушение автолюбителю грозит штраф. Помимо этого, в случае ДТП ему придётся самостоятельно возмещать причинённый ущерб.

Чтобы избежать негативных последствий, после подачи жалобы стоит озаботиться поиском более адекватной компании. Это позволит не только наказать нарушившего закон страховщика, но и своевременно продлить полис ОСАГО и дальше пользоваться машиной.

Альтернативный вариантЕсли собственник машины хочет исключить любые трудности при оформлении «автогражданки», стоит обратить внимание на возможность покупки электронной страховки. Пока полисы е-ОСАГО продают лишь немногие компании, но все же у страхователя будет возможность сделать осознанный выбор. Ознакомиться с актуальным списком таких страховщиков можно на сайте РСА .

Естественно, при оформлении такого полиса страховая компания не сможет отказать в страховании или навязать дополнительную страховку. Правда, система электронного страхования всё ещё не до конца отлажена, потому иногда могут возникать технические сложности или сбои программного обеспечения.

В последние годы страховщики все чаще выставляют дополнительные требования тем людям, которое пришли застраховать свое транспортное средство по ОСАГО. Нужно помнить о том, что страховка жизни и иных рисков – необязательны, поэтому если сотрудник страховой компании утверждает, что без этого невозможно оформить страховой полис ОСАГО – он нарушает закон. В действующем законодательстве владелец автомобиля должен обязательно застраховать лишь свою гражданскую ответственность и не более.

Любой водитель вправе сразу отказаться от дополнительных видов страховок, которые повлекут новые расходы на оформление полиса. Одновременно с этим, страховая компания не имеет прав отказывать в оформлении ОСАГО, если клиент отказывается от дополнительного страхования жизни или здоровья.

Если вы лично сталкиваетесь с такой ситуаций, то вполне можете подать письменное заявление в региональное отделение ФАС, а также в Службу прав потребителей, где жалобу обязательно примут и рассмотрят. Кроме того, ваше требование о признании договора страхования жизни, которое вы заключили по настоянию сотрудника страховой компании, будет обоснованным, поэтому вам обязательно вернут потраченные на него деньги после рассмотрения дела.

ОСАГО без дополнительных страховокСтоит отметить, что жалоба на незаконные действия страховой компании может быть подана через Интернет. Для этого есть специализированные сайты и ресурсы.

Нажмите сюда, чтобы: подать жалобу на официальном сайте ЦБ по поводу навязывания дополнительных услуг и других проблемах со страховой компанией .

В жалобе необходимо четко и лаконично описать произошедшее, а также указать все необходимые данные, которые помогут органам полностью разобраться в ситуации. Обязательно указывают контактные данные потерпевшего, потому что анонимные заявления рассматриваться не будут.

В жалобе должны быть отображены следующие сведения:

Президент Российской Федерации, Владимир Путин, еще весной 2014 года на одном из форумов негативно отозвался относительно практики страховых компаний, которые занимаются навязыванием услуг. Тогда он пообещал, что Центробанк будет следить за каждым таким случаем и предпринимать различные меры для их устранения.

На сегодняшний день мы видим ситуацию, когда Центробанком достаточно быстро принимаются заявления по нарушения страховых компаний при оформлении ОСАГО, в результате которых страховщиков просто заставляют вернуть средства, потраченные страхователем на дополнительные страховки.

С осени 2014 года начала действовать поправка, которая обязывает страховую компанию продавать полисы во всех своих офисах. Одновременно с этим, если имеет место отказ в оформлении полиса по надуманным причинам, страховая компания штрафуется.

Рекомендации от Центробанка, если страховая компания отказывает в оформлении страховкиКак застраховать автомобиль без дополнительных услуг? Если вы уверены, что страховая компания незаконно отказала в оформлении страховки, то требуется документально подтвердить факт произошедшего. Если такие документы у вас есть, то можете смело направлять жалобу на страховщика в Банк РФ.

Финансовое учреждение, в свою очередь, на основе полученного заявления и в законодательных рамках будет принимать к страховой компании соответствующие меры. Нужно отметить, что заявление, которое будет отправлено в Центробанк в электронном виде, будет рассмотрено его сотрудниками намного быстрее.

Также стоит выделить несколько основных способов, с помощью которых вы сможете оформить ОСАГО без навязанных услуг:

Одновременно с этим, нужно помнить о следующем:

Заманчивые скидки в виде КБМ («Бонус-Малус» за безаварийный год для шофера), привлекательные территориальные коэффициенты, понижающие коэффициенты для опытных водителей и многое другое – ничего из этого, бывает, не помогает при покупке полиса подешевле.

И все из-за так называемых «допов», которые включаются в оформление, а также расчет стоимости продукта.

Все тонкие моменты следует учитывать заранее, еще перед тем, как вы внесете на счет страховщика сумму, а затем, только опомнитесь, что оплатили какую-то дополнительную услугу, которая вам совершенно не нужна.

Что это такоеСловоформа «допы» – это всего лишь сокращение для удобства употребления слов – дополнительные элементы конструкции автомобиля, не входящие в состав заводской комплектации.

Именно они зачастую выступают объектами для подключения к основному продукту страхования, и компании активно предлагают их застраховать, включать в страховые услуги.

Не все клиенты разбираются в законодательстве и не знают, что страховать дополнительно установленное оборудование вовсе необязательно.

Заключение договора обязательного автострахования законодательными, правовыми, государственными учреждениями признается публичным. А к таким видам соглашений применяется ст. 15.34.1 КоАП РФ. а также п. 4 ст. 445 Гражданского Кодекса РФ .

В данных статьях говорится о том, что если одна из сторон уклоняется от заключения обязательного публичного договора без каких-либо оснований, тогда другая сторона вправе принудить уклониста через суд.

Таким образом, если страховщик отказывает вам в продаже полиса ОСАГО потому, что вы не хотите страховать кроме своего авто еще и допы, тогда потенциальный клиент будет иметь полное право подать в суд на такого страховщика.

Примерно также как банки не имеют право навязывать страховку при кредитовании населения потребительскими кредитами, точно также никто из страховых компаний не имеют право навязывать страхование дополнительного устройства.

Более того, некоторые компании даже подчеркивают, что у них можно купить ОСАГО без допов.

К таким дополнительным устройствам, как правило, относят следующие виды оборудования, установленного на машину после ее выпуска из завода:

Чем чреват отказ страховой компании оформить клиенту полис обязательного вида автострахования, так это штрафом в размере 800 рублей. если такого клиента, управляющего собственный авто по пути в другую компанию, остановит сотрудник ГИБДД.

Но помимо денежных санкций могут также отобрать и государственные номерные знаки, которые затем придется восстанавливать.

Одним словом, если страхователь не соглашается с включенными допами в условиях продажи полиса ОСАГО, а страховщик ему отказывает, то косвенно страховщик толкает такого гражданина на нарушение – езду без обязательной страховки.

Поэтому смело считайте, что отказ страховать ответственность автомобилиста из-за допов является необоснованным.

Кроме дополнительных устройств, установленных на машину, которые так жаждет застраховать недобросовестный страховщик, существуют также и другие уловки – страхование жизни, здоровья, имущества и прочее.

Где можно купитьЕсли учесть полный комплект всех допов, на которые готов позариться страховщик, нарушающий права потребителя, тогда итоговая стоимость полиса ОСАГО станет попросту неподъемной.

Большинство клиентов сами отказываются от таких услуг, понимая, что оплата таких больших взносов по обязательному страхованию будет для них непомерной.

Поэтому многие ищут такие компании, где можно было бы беспрепятственно купить, так сказать, «чистый» продукт – без дополнительных включений.

На сегодня можно купить полис ОСАГО на сайте проверенного страховщика, у которого высокий рейтинг надежности и много положительных отзывов от клиентов.

Для этого необходимо будет попросту пройти несколько шагов:

Закон об ОСАГО позволяет страхователям, автовладельцам подбирать для себя такого страховщика, который предлагает для него самые выгодные условия. Точно также об этом безапелляционно говорится и в пункте 14 Правил обязательного автострахования.

При этом страховщики не имеют права отказывать в таком виде страхования потому, что это является залогом возмещения ущербов на случай аварий на автодорогах с участием застрахованных машин. Поэтому выбрать компанию можно любую, которая наиболее подходит потенциальному клиенту.

Таблицу коэффициентов территории ОСАГО найдёте здесь .

Как правильно оформить ОСАГО без доповЕсли вы собираетесь оформить страховку ОСАГО без дополнительных услуг через сайт проверенного страховщика, тогда просто проследуйте по следующим простым шагам на примере приобретения страхового полиса в компании «Росгосстрах»:

Стоимость полиса ОСАГО жестко контролируется государством и едина для всех страховых компаний. Но это не мешает страховщикам использовать технику «допродажи» и вместе с ОСАГО продавать дополнительные услуги, тем самым значительно увеличивая доходность компании. В итоге, вместо одного полиса ОСАГО, автовладелец может стать «счастливым» обладателем сразу двух, а то и трех страховых полисов. О том, как приобрести страховой полис ОСАГО без дополнительных услуг и пойдет речь в нашей статье.

Навязанная услуга равно прибыльОСАГО практически для всех страховых компаний является малоприбыльным, а порой и убыточным бизнесом. Так, в 2015 году государство увеличило лимиты по выплатам до 400-сот тыс. руб. а страховые тарифы практически не увеличились. В результате, ряд страховых компаний просто отказываются оформлять автогражданку в чистом виде, ссылаясь на отсутствие бланков документов, на длинные очереди и т.д.

Такое поведение как отказ в оформлении ОСАГО является чистым нарушением законодательства. Поэтому чтобы скорректировать ситуацию в свою пользу, страховые компании прибегают к хитрости, навязывая автовладельцам дополнительные услуги по страхованию.

Причем навязывание второго страхового продукта идет в его привязке к полису ОСАГО. На деле же страховщики пользуются тем, что водители не вникают в суть законодательства и особо не вникают, из чего складывается сумма страхового полиса.

Автовладельцам предлагается дополнительно к автогражданке оформить страхование жизни, ДСАГО, КАСКО и т.д. Список предлагаемых услуг неисчерпаем и зависит от планов страховой компании. Если Вы намерено желаете приобрести еще один вид страховки – это ваше право. А вот если страховая вам его навязывает, ссылаясь на то, что теперь ОСАГО не заключают без страхования жизни, то это уже нарушение законодательства.

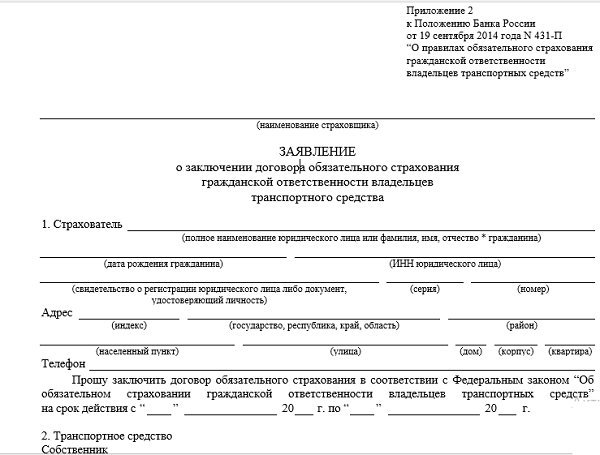

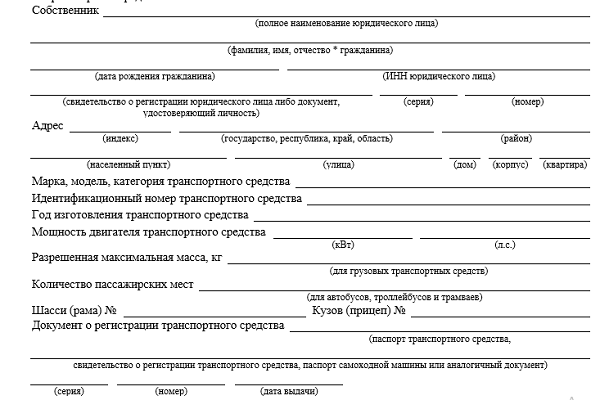

ОСАГО без дополнительных услуг – это реальность!Договор ОСАГО – это договор публичного характера. Данный факт указан пункте 14 закона «Об автогражданке». То есть, что автовладелец имеет право на свободный выбор страховщика, предоставляющего такие услуги. А страховая компания не вправе ему отказать в заключении этого вида договора в том случае, если он предоставил:

Причем обязательный характер носит оформление только ОСАГО, а все остальные виды страхования носят исключительно добровольный характер. Поэтому высказывания компании, что к ОСАГО теперь является обязательным оформление еще и страхования жизни – это чистый развод плюс дополнительно 2000 — 3000 рублей из вашего кошелька.

Поэтому смело требуйте заключения автогражданки без допуслуг – это ваше право, а обязанность страховщика – заключить с вами этот договор.

Как купить «чистый» полис?Для начала смиритесь с тем фактом, что покупка «чистого» полиса ОСАГО займет много времени и сил. Особенно, если речь идет об его оформлении в небольших городах, где выбор страховщиков весьма ограничен. Поэтому, обязательно планируйте поход за ОСАГО минимум за 1-1,5 месяца до срока истечения предыдущей страховки. Так Вы ничего не потеряете, зато гарантированно успеете оформить все необходимые документы своевременно.

Далее обязательно выбирайте страховую компанию не по территориальному принципу, а по надежности. Чем крупнее страховщик, тем он предпочтительнее для оформления ОСАГО. Идеальный вариант – оформление договора в головном офисе компании или главном филиале региона.

Важно помнить, что оформить полис ОСАГО без дополнительных услуг у агента не получиться. Доход этой категории специалистов от продажи автогражданки давно стремиться к нулю ( до 2-х % с одной сделки), поэтому им попросту это не выгодно.

Также нужно быть готовым к большим очередям, которые могут растянуться не только на часы, но и даже на дни. А все потому, что в ситуации кризиса, страховые компании оптимизируют штат сотрудников, а то и вовсе прекращают работу с физлицами. Но поток автомобилистов не только не уменьшается, но и увеличивается, равномерно распределяясь по страховщикам.

Если ВFFы категорично не настроены оформить ОСАГО без допуслуг, то вам следует тщательно приготовиться к встречи с менеджером страховой компании:

В случае, если такие действия не возымели должного эффекта, то ближе к концу встречи:

Если такой подход также не привел к нужному результату и Вы намерены идти до конца в своем праве, то можете смело обращаться суд с соответствующим заявлением и требовать не только заключении договора на ОСАГО, но и денежную компенсацию (образец заявления для суда ).

Вариант с требованием через суд заключить договор ОСАГО привлекателен, но требует много свободного времени, сил, нервов и желания этим заниматься. Куда проще занятому человеку переплатить пару тысяч за допуслугу и получить заветный полис, потратив на всю эту процедуру это гораздо меньше времени. Именно этим и пользуются страховщики, выламывая руки автовладельцам и ставя их в безвыходное положение. А пока ФАС и прокуратура пытаются навести порядок в сфере страхования ОСАГО, страховые компании вряд ли упустят дополнительный заработок.

Видео по теме Онлайн-заявка на КАСКО, ОСАГО Post navigationПривет! С вами Кулик Илья и сегодня расскажу как вернуть навязанную страховку по ОСАГО и получить назад деньги.

Еще недавно от навязанного дополнительного страхования было хлопотно избавляться: процесс требовал нервных и денежных затрат, а по времени растягивался до 2-3-х месяцев.

Но в этом году в силу вступили новые правила, которые предусматривают ускоренную процедуру избавления от ненужных страховых допов, без нервотрепки и с минимальными денежными потерями.

Что это за правила? Нововведение предусматривает период, по которому страхователь может легко забрать свои деньги у страховщика.

Однако тут тоже есть ряд нюансов, не зная которые вы рискуете потерять право на использование данного правила, да и страховщики уже успели придумать новые уловки. Обо всем этом читайте ниже, и вы сможете успешно решить свою проблему с допами по самому легкому сценарию.

Что такое период охлаждения?В статье про навязывание дополнительных услуг к полису ОСАГО я уже упоминал о периоде охлаждения (ПО), посвятив этому небольшой раздел.

Там я коротко охарактеризовал данное нововведение, а тут остановлюсь на этом более подробно.

Итак, период охлаждения – это возможность расторгнуть с продавцом услуг заключенный договор и вернуть потраченные на него деньги. Некоторые могут заметить, что в принципе имеется возможность расторгнуть практически любой договор.

Совершенно верно, но для этого в обязательном порядке нужны основания, а также судебное решение, которым эти основания признаны имеющие значимость, на основе чего решение выносится в вашу пользу.

Вы, конечно, представляете все связанные с подобным расторжением хлопоты и потери. Причем совсем не факт, что решение будет вынесено в вашу пользу – малейшая ошибка и юристы страховщика обернут ее против истца, в результате чего с вас самих могут стребовать компенсацию.

Теперь же, благодаря введению периода охлаждения, вам нет нужды собирать какие-то улики, писать жалобы, подавать в суд и вести хлопотную продолжительную тяжбу. Почему? Потому, что отныне страховщик законодательно обязан прописывать в договоре условия отказа от услуги и возврата уплаченных за нее средств.

Когда и кем был введен период охлаждения в ОСАГОПериод охлаждения был введен нормативным документом от Центробанка РФ (ЦБ), имеющим статус Указаний, и который называется «О стандартных требованиях к условиям осуществления отдельных видов добровольного страхования».

Номер этих Указаний – 3854-У и порядок их внедрения был следующий:

Некоторых заинтересует почему существует странный месячный промежуток между вступлением норматива в силу и его имплементацией (фактическим исполнением). Это стандартный ход внедрения нормативных документов, если в них не указано иное. Месячный срок дается по умолчанию на административную отладку.

В данном случае таких отладок было две: предусмотренные пунктом 10 Указаний 90 дней и стандартный месяц – страховщики не отказались от обеих сроков, естественно. Но, как бы то ни было, норматив на данный момент в полном действии и его положениями можно пользоваться.

Для каких целей применим период охлаждения?Указания Центробанка разработаны специально для защиты клиентов страховых компаний (СК) от незаконного навязывания дополнительных услуг при помощи введения обязательного периода охлаждения, применительно к купленным страховым полисам.

То есть, действие данных Указаний распространяется только на страховые полисы – запомните это.

Что не подпадает под действие периода охлаждения?К сожалению, данные Указания ЦБ, несмотря на всю их ценность, не предусматривают защиту от всего спектра применяемых в практике страхования «допов». Как я уже говорил, согласно нормативу, период охлаждения может быть применен только к прямым услугам страхования – страховым полисам.

А различные допы, не относящиеся к страховке, не имеют периода охлаждения: платный техосмотр, предоставление аварийного комиссара, автоюриста, эвакуатора или различные опции, наподобие выплат возмещения без учета УТС и др.

Причем, то, о чем я рассказал даже не упоминается в Указаниях, как исключение. А что же упоминается?

4 страховых случая, к которым не применяется период охлаждения + примерСогласно пункту 4 Указаний, существует перечень услуг страхования, на который не распространяется действие периода охлаждения и данные полисы используются на обычных условиях.

Вот перечень этих страховых услуг:

Вам нужно запомнить случаи, когда период охлаждения не действует, особенно касательно нестраховых дополнительных услуг, которые вы должны четко отличать от полисов. К тому же и сами страховки-допы могут не иметь статус навязываемых.

Как это? Например, если вместе с ОСАГО менеджер предлагает дополнительную страховку с хорошей скидкой, от которой вы имеете право отказаться, то это считается не навязыванием, а является кросс-продажей.

Навязывание будет иметь место, если приобретение допов является обязательным условием основного страхования.

Сроки, связанные с периодом охлажденияТеперь поговорим о сроках, связанных с периодом охлаждения. Их существует несколько, и я коротко расскажу о каждом в отдельности.

Сколько длится период охлаждения?Вообще, период охлаждения, это не выдумка на пустом месте, т. к. подобные сроки часто применяются в торговле различными товарами, что, скорее всего, многим из вас знакомо на практике.

Согласно положениям ГК РФ (ст. 502) и закону «О защите прав потребителя» (ст. 25), покупатель имеет право возврата продавцу непродовольственного товара в течение 14 дней со дня продажи и вернуть себе его стоимость. Для некоторых товаров возврат может быть осуществлен без объяснения причин или без наличия таковых.

В нашем случае были применены такие же положения, только с иным сроком охлаждения – не 14, а всего 5 дней. Причем сперва, при обсуждении положений для Указаний ЦБ, хотели установить срок охлаждения в стандартных две недели, но после долгих прений пришли к пяти дням, что, по мнению топ-менеджеров Центробанка, не даст оперативного времени для мошеннических действий со стороны потребителей.

Но, по мнению этих же руководителей, 5 дней для возврата средств вполне достаточно. Это действительно так, тем более что с возвратом денег рекомендуется не затягивать.

Кстати, согласно пункту 2 Указаний, страховые компании имеют право на увеличение периода охлаждения с 5-и дней до необходимой им величины.

Внимание! Согласно информации РСА, период охлаждения не действует для страховых договоров, заключенных на срок меньший чем 30 суток.

Когда договор по дополнительной страховке считается расторгнутым?Согласно пункту 7 Указаний, договор страхования, от которого страхователь решил отказаться, будет считаться прекратившим свое действие со дня получения страховой компанией отказного заявления по заключенному ранее договору.

Причем эта дата, если на то имеются причины, может быть пересмотрена и перенесена, но только по соглашению сторон и только в пределах 5-и дней, если в договоре СК этот срок не увеличен.

Также вам нужно иметь виду, что дата заключения договора и дата начала его действия прямо влияют на сумму возвращенных средств. Согласно пункту 5 Указаний, если заявление страхователя успело попасть к страховщику до начала действия полиса, то возврату подлежит полная сумма стоимости ОСАГО.

А если заявление попало к страховщику после начала действия полиса, то, согласно пункту 5 Указаний, СК имеет право удержания части суммы, соответствующей времени, на протяжении которого полис имел действие.

Внимание! При наступлении страхового случая в период охлаждения, согласно пункту 1 Указаний, договор не может быть расторгнут.

Каким образом страховая компания возвращает деньги за страховку?Согласно пункту 8 Указаний, страховая компания, при заключении договора, обязана предусмотреть пункт, прописывающий порядок возврата страхователю потраченных им на полис денег.

Причем этот порядок не должен прописываться на условиях страховщика, а основываться на предпочтении страхователя, который может выбрать наличную или безналичную форму возврата.

Сам возврат денег за полис производится СК в срок не позднее 10-и рабочих дней с даты получения отказного заявления от клиента.

Что сделать для успешного расторжения страхового договора по периоду охлаждения – 3 простых шага + образец заявленияИтак, вы пришли в страховую компанию и приобрели ОСАГО с одним или несколькими дополнительными полисами, от которых планируете отказаться.

Сделать это не трудно достаточно следовать вот этой простой пошаговой инструкции.

Вот и все. После отправки заявления, в срок до 10-и рабочих дней вы должны получить деньги на ваш счет или же приглашение в офис, если ранее в договоре вы выбрали получение денег лично.

Можно ли писать отказное заявление в свободной форме? Да, для него не требуется специальный бланк. Однако, чтобы не наделать ошибок и ничего не забыть, ориентируйтесь на образец, который вы можете скачать по вот этой ссылке:

Внимание! Иногда региональные филиалы СК не принимают почтовых отправлений (что нужно заранее уточнить), тогда письмо отправляется на адрес главного офиса.

Как страховые компании обходят период охлажденияНесмотря на то, что период охлаждения введен совсем недавно, страховые компании уже начали придумывать способы обхода введенных правил.

Например, некоторые страховщики специально занижают стоимость дополнительных полисов, но пропорционально увеличивают сумму расходов на оформление, и тогда, при возврате денег, водитель получит только указанную сумму стоимости страховки. Обращайте внимание на этот момент, подписывая договор.

Самая известная и прославленная на всю Российскую Федерацию своими аферами страховая компания «Росгосстрах», после вступления в силу Указаний ЦБ, нагло заявила в СМИ, что, мол, у них период охлаждения действует уже несколько лет, прописывается в договорах и имеет солидный срок – целых 16 дней.

Корреспонденты парировали, что не известно ни одного случая, когда этот их фирменный срок охлаждения был бы успешно применен, т. к. ни в компании, ни в стране не существовало законного механизма подобного возврата, а на добровольный возврат РГС никогда не шла. В ответ представитель компании посетовал на низкую грамотность населения и незнание своих прав. ![]()

А между тем, пока топ-менеджер РГС похвалялся перед СМИ, его коллеги сменили 16 дней на стандартных 5 и внедрили первую фирменную схему уклонения от периода охлаждения.

Как она работает?

Клиенту сообщается, что есть значительная очередь на ОСАГО с допами, поэтому оформление проходит по такой схеме: в первый день подписываются договоры на дополнительные полисы (на которые нет очереди), а договор на автогражданку подписывается через несколько дней, когда подойдет «очередь».

Эти несколько дней закончатся как раз к окончанию периода охлаждения, после чего стребовать свое можно будет только через суд.

Полезные советыИз статьи вы поняли, что сейчас, с введением периода охлаждения, намного легче получить полис ОСАГО без навязываемых допов, если не сразу, то хотя бы после заключения договора. Главное тут – внимательно ознакомиться с условиями страхования по части расторжения договора и не пропустить пятидневный срок подачи отказного заявления.

Ну что, пробовали вернуть деньги по периоду охлаждения? Пишите как это у вас проходило, какие сложности встретили и т.д. Если только собираетесь воспользоваться моей инструкцией и что то не понятно, то спрашивайте в коментах — отвечу.

Видео-бонус: Самый богатый пёс в мире. Графиня в своем завещании указала наследником овчарку по имени Гюнтер 3. Но не просто так, а с правом наследования! В результате состоянием в 100 млн сейчас владеет Гюнтер 4, от имени которого заключаются серьезные сделки. О том, как живет пес-миллионер, что ест, на чем ездит, кто у него в друзьях и сколько он смог заработать смотрите в этом видеоролике:

Сегодняшняя статья подошла к завершению, и я прощаюсь с вами до публикаций следующего материала. О его обновлении вам удобней всего будет узнавать если вы оформите подписку на блог. Также не забывайте о соцсетях: ваши друзья ждут от вас ссылок на интересные и полезные темы – жмите соцкнопки, расположенные внизу каждой понравившейся вам статьи, и вы заслужите благодарность многих автомобилистов Рунета, найдете новые знакомства и снискаете уважение.

Этой статьей стоит поделиться с друзьями. Жми!

Все права на любые материалы, находящиеся на сайте, защищены в соответствии с российским и международным законодательством об авторском праве и смежных правах. Любое использование текстовых, фото, аудио и видеоматериалов возможно только с согласия правообладателя (Кулика Ильи)

Владелец сайта ни в коей мере не несет ответственность за результат любых действий пользователей (в том числе, не гарантирует их эффективность), предпринятых на основе статей, комментариев, рекомендаций и/или мнений, размещенных на сайте kulikavto.ru

По всем вопросам, возникающим к автору этих материалов, следует обращаться напрямую к автору и/или через форму обратной связи на интернет-сайте kulikavto.ru

Сделано в России

© 2016 | Блог Кулика Ильи | Что нужно знать до покупки авто и после