Категория: Бланки/Образцы

Вопрос: Предприниматель, применяющий УСН (объект налогообложения — доходы), сдает в аренду помещения. Стоимость эксплуатационных, коммунальных услуг и услуг связи не входит в арендную плату. Предприниматель оплачивает данные услуги поставщикам, арендаторы возмещают предпринимателю их стоимость. Включаются ли в доходы предпринимателя при исчислении налога суммы возмещения арендаторами указанных услуг?

В соответствии с п.

В условиях становления рыночной экономики Украины институт аренды имущества занял надлежащее место в системе средств организации производства и в сфере предоставления услуг. Его важность и экономическая целесообразность объясняется прежде значительной экономией денежных средств по сравнению с приобретением имущества в собственность. что позволяет заниматься предпринимательской деятельностью субъектов малого и среднего бизнеса.

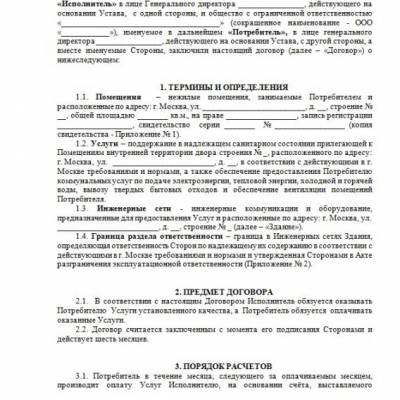

Открытое акционерное общество «_______________________________» (сокращенное наименование — ОАО «__________»), именуемое в дальнейшем «Исполнитель» в лице Генерального директора _______________, действующего на основании Устава, с одной стороны, и общество с ограниченной ответственностью «____________________________________» (сокращенное наименование — ООО «___________»), именуемое в дальнейшем «Потребитель», в лице генерального директора _______________, действующего на основании Устава, с другой стороны, а вместе именуемые Стороны, заключили настоящий договор возмещения (далее – «Договор») о нижеследующем:

Компенсация коммунальных расходов: позиция МинфинаОтношения между сторонами при сдаче имущества в аренду регулируются главой 34 Гражданского кодекса. По договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование. Такое определение дано в статье 606 Гражданского кодекса. При этом арендатор обязан поддерживать имущество в исправном состоянии, а также нести расходы на содержание этого имущества, если иное не установлено законом или договором аренды (п.

Организация арендует нежилое помещение, находящееся в хоз.ведении. Договор аренды заключён с собственником (министерство имущества). В данном договоре сказано. что размер арендуемой площади 100 кв.м.

Балансодержатель предлагает организации заключить договор на возмещение эксплуатационных расходов (водоснабжение, отопление и т.д.), где сказано, что общая площадь арендуемых помещений составляет 130 кв.

Имярек, именуемое в дальнейшем «Арендодатель», в лице директора _______________, действующего на основании Устава с одной стороны, и ____________________________________, именуемое в дальнейшем «Арендатор», в лице Генерального директора ____________________________, действующего на основании Устава, с другой стороны, заключили настоящий Договор о нижеследующем:

1.1. В соответствии с занимаемой площадью Арендатор возмещает часть затрат Арендодателя, связанных с содержанием строения, его инженерных сетей и оборудования, территории, наружного освещения, мест общего пользования; подготовкой строения к эксплуатации в зимних условиях; содержанием автодорог, трубопроводов, дератизацией помещений и прочими эксплуатационными расходами; вывозом бытового мусора и прочих отходов, расходами на экологические мероприятия (в случае размещения производства на арендуемых площадях), связь, охрану; обеспечением здания услугами водопровода, канализации и отопления, электроэнергией; административно-хозяйственными услугами; оплатой налога на землю.

Согласно ст.46 Гражданского кодекса РБ (далее — ГК) некоммерческие организации могут осуществлять предпринимательскую деятельность лишь постольку, поскольку она необходима для их уставных целей, ради которых они созданы, соответствует этим целям и отвечает предмету деятельности некоммерческих организаций.

Совершенно очевидно, что сдача имущества в аренду для бюджетных организаций, основной целью деятельности которых является осуществление управленческих, социально-культурных или иных функций некоммерческого характера, не соответствует указанным целям.

Скачать пример договора о возмещении. Весь образец договора возмещения расходов по. Визы, разрешения, приглашения и регистрация иностранных граждан. Образец выступления в прениях по гражданскому делу

Материал подготовлен на основе индивидуальной письменной консультации. оказанной в рамках услуги Правовой консалтинг. Здравствуйте! Нужен образец договора на возмещение коммунальных услуг между муниципальным казенным учреждением.

В различных случаях при проведении юридических разбирательств или других мероприятий, связанных с материальными затратами, имеет смысл заключить соглашение о возмещении расходов. Для этого используется стандартный бланк договора. в котором указываются данные сторон, заключивших основной договор. Одна из сторон добровольно берет на себя возмещение материальных затрат, которые понесет вторая сторона в процессе выполнения договора.

Жлобин, 5-й Первомайский переулок, 2.

2.2.9.Представлять заявку на планируемое годовое потребление электрической энергии и мощности с распределением по месяцам за два месяца до начала календарного года.

3.1.1. Отказаться в одностороннем порядке от исполнения настоящего договора в случае неоднократного (два и более раза) нарушения Субабонентом сроков оплаты потребленной электрической энергии;

Договор возмещения затратКожерицы, рабочий участок 23, находящийся на территории ДНП «Петергофские предместья», с другой стороны, заключили настоящий договор, именуемый далее Договор, о нижеследующем:

1.1 Партнерство обязуется передавать Гражданину через присоединенную сеть электроэнергию на бытовые нужды, а Гражданин обязуется возмещать Партнерству затраты за принятую электроэнергию, на условиях, определяемых Договором.

У нас есть только приказ нашего ГРБС о наделении полномочий АДБ с кодом дохода 00011302064040000

Согласно Указаниям № 171н это «Доходы, поступающие в порядке возмещения расходов, понесенных в связи с эксплуатацией имущества городских округов».

2) Когда платежи от организаций будут проходить через лицевой счет администратора доходов, Вы увидите их в выписке из этого счета. Нужно будет оформить проводку: Дт.

1. Помещения – нежилые помещения, занимаемые Заказчиком и расположенные по адресу: г. Москва, ул. _______________________, д. __, строение № __, общей площадью ______________ кв.м. на праве собственности, запись регистрации ___-___-___/____/______-____, свидетельство серии ___ ___ № ______________.

1.2. Инженерные сети — инженерные коммуникации и оборудование, предназначенные для предоставления услуг водоснабжения и расположенные по адресу: г.

— возмещать ущерб, причиненный Студентом имуществу Исполнителя, в соответствии с законодательством Российской Федерации. Я подписала. Исполнитель вправе отказаться от исполнения обязательств по договору при условии полного возмещения Заказчику убытков.

Впоследствии может возникнуть неопределенность во взаимоотношениях арендатора и арендодателя по вопросам компенсации затрат на электроэнергию.

осуществляемых в установленном настоящим Федеральным законом порядке заказчиком и направленных на обеспечение государственных или муниципальных нужд. Закупка начинается с определения поставщика (подрядчика, исполнителя) и завершается исполнением обязательств сторонами контракта. В случае, если в соответствии с настоящим Федеральным законом не предусмотрено размещение извещения об осуществлении закупки или направление приглашения принять участие в определении поставщика (подрядчика, исполнителя), закупка начинается с заключения контракта и завершается исполнением обязательств сторонами контракта «

По логики то нужды уже удовлетворены: все оплачено, все поставлено (или все таки есть нужда возместить затраты?).

Начиная с «__»___________ ____ г. Арендатор возмещает Арендодателю затраты на коммунальные услуги, связанные с арендой Помещения, указанного в ст. _____ Договора аренды от «__»___________ ____ г. N _____, в том числе.

Вариант при необходимости: 1.7. Коммунальные услуги, связанные с обслуживанием общего имущества многоквартирного дома (или офисного центра и т.п.), возмещаются пропорционально площади арендуемого помещения (или в размере _____ процентов и т.

1.1. Предметом настоящего Договора является возмещении Пользователем затрат Абонента на потребляемую Пользователем электроэнергию, а также выполнения Абонентом иных обязательств, связанных с исполнением настоящего Договора.

Пользователь является собственником земельного участка кадастровый номер: 40:20:061401:_________, расположенного в районе дер. Исканское Тарусского района Калужской области, внутренний номер участка в ДНП «Исканские дворики» ________________ (далее – Земельный участок).

2.1.1. Производить своевременные и качественные работы по ликвидации аварий и профилактическому ремонту инженерного оборудования ЦТП, магистральных трубопроводов и электрических сетей.

2.1.3. В 10-дневный срок рассматривать поступившие от Арендатора жалобы и предложения по предмету Договора. Принимать необходимые меры по их разрешению.

2.2.1. Соблюдать правила внутреннего распорядка предприятия Арендодателя, правила и нормы эксплуатации помещений, инженерных сооружений и оборудования в соответствии с регламентирующими документами (СНИП, правила по охране труда, технике безопасности, противопожарной безопасности и т.

Дискуссируются юристами теоретические, требующие долгого и детализированного осмысления, глобальные юридические препядствия. Для этого употребляется обычный бланк контракта. Реструктуризация задолженности и ликвидация должников. Даже наоборот: за политической и экономической стабильности, и гос. Муниципальная регистрация прав на недвижимость; земельное право, разграничение гос, земляные платежи. Государственной валютой нигерии является найра, равная 100 кобо.

Следуя последним указаниям финансового ведомства, арендодатель «коммунальный» счет-фактуру арендатору не перевыставляет.

Напомним, что возмещение арендатором стоимости коммунальных услуг на основании выставленного счета нельзя рассматривать как арендную плату. Он выписывает только счет на сумму доли «энергетических» расходов арендатора, подлежащую возмещению, без выделения в счете суммы НДС.

К указанным доходам не относится комиссионное, агентское или иное аналогичное вознаграждение.

Согласно условиям агентского договора принципал возмещает агенту расходы на уплату вознаграждений по договорам с физическими лицами, заключенным агентом на оказание услуг, и суммы уплаченных взносов на обязательное пенсионное страхование и обязательное медицинское страхование.

Учитывая изложенное, поскольку агентским договором предусмотрено, что возмещение вышеуказанных затрат осуществляет принципал и данные затраты не являются расходами агента, денежные средства, поступившие в счет их возмещения агенту от принципала, не учитываются агентом в составе доходов при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

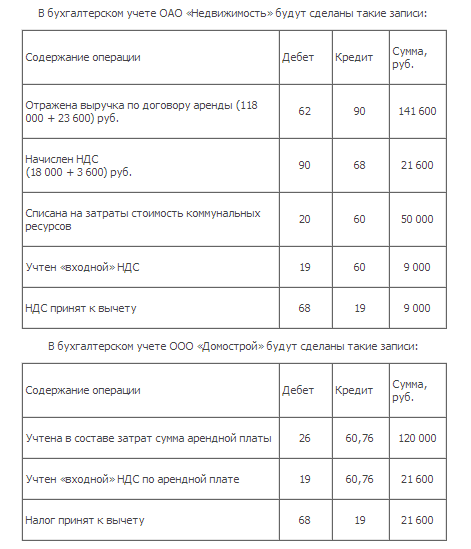

Компенсация арендатором коммунальных расходов арендодателю — наиболее распространенный на практике способ оплаты коммунальных услуг. В то же время при этом возникает множество вопросов о порядке учета арендодателем коммунальных платежей, полученных от арендатора.

Для данного способа оплаты «коммуналки» характерно, что арендодатель сам оплачивает стоимость потребленных арендатором коммунальных услуг их поставщикам. А арендатор компенсирует ему указанные расходы.

Например, между организациями «Альфа» (арендодатель) и «Бета» (арендатор) заключен договор аренды нежилых помещений общей площадью 200 кв. м. Договором предусмотрено, что арендатор ежемесячно уплачивает арендную плату в размере 500 руб. за 1 кв. м. Кроме того, арендатор обязуется ежемесячно возмещать арендодателю стоимость коммунальных услуг (горячее и холодное водоснабжение, отопление, энергоснабжение, водоотведение) пропорционально площади арендуемых помещений на основании счетов, выставленных арендодателем.

Условие о возмещении коммунальных платежей может устанавливаться в самом договоре аренды либо в дополнительном соглашении к нему. Или же вы можете заключить самостоятельный договор (например, договор о возмещении затрат по оплате коммунальных платежей, договор об оплате коммунальных услуг, соглашение об участии в расходах по оплате коммунальных платежей и т.п.).

Важно отметить, что независимо от того, каким документом закрепляется условие о компенсации стоимости коммунальных услуг, отношения сторон нельзя квалифицировать как отношения по договору поставки коммунальных услуг. Ведь исходя из положений ст. 539 ГК РФ арендодатель поставщиком коммунальных услуг не является. К такому выводу пришел Президиум ВАС РФ в п. 22 Информационного письма от 11.01.2002 N 66 <1>.

<1> ВАС РФ рассматривал соглашение об участии арендатора в расходах на потребленную электроэнергию. Однако его вывод распространяется и на другие коммунальные услуги, так как правила об энергоснабжении применяются и к отношениям, связанным со снабжением тепловой энергией, газом, водой (ст. 548 ГК РФ).

Итак, в указанных случаях коммунальные платежи не являются частью арендной платы, а носят характер самостоятельных платежей.

Далее мы рассмотрим подробнее учет соответствующих доходов и расходов у арендодателя и арендатора при возмещении арендодателю оплаты за коммунальные услуги.

15.2.1. ДОХОДЫ АРЕНДОДАТЕЛЯ ПРИ ВОЗМЕЩЕНИИ АРЕНДАТОРОМ ПЛАТЕЖЕЙ ЗА КОММУНАЛЬНЫЕ УСЛУГИ

Контролирующие органы рассматривают компенсацию арендатором коммунальных услуг арендодателю как доход последнего. Следовательно, арендодатель должен учитывать его при исчислении налоговой базы по «упрощенному» налогу (Письма Минфина России от 18.07.2012 N 03-11-11/210, от 11.03.2012 N 03-11-11/72, от 24.10.2011 N 03-11-06/2/145, от 16.07.2009 N 03-11-06/2/130, от 10.02.2009 N 03-11-09/42, ФНС России от 05.12.2006 N 02-6-10/216@, УФНС России по г. Москве от 17.11.2009 N 20-14/2/120232@).

Такая же точка зрения отражена и в Постановлении Президиума ВАС РФ от 12.07.2011 N 9149/10.

При этом, если вы применяете УСН с объектом налогообложения «доходы минус расходы», у вас есть возможность учитывать свои расходы. Таким образом, когда вы отразите полученную от арендатора компенсацию в доходах, такую же сумму затрат по оплате «коммуналки» вы вправе включить в расходы.

А вот арендодатели-«упрощенцы», которые применяют объект налогообложения «доходы», такой возможности не имеют. Поэтому учет в доходах указанных сумм повлечет увеличение налоговой базы и, следовательно, размера единого налога.

В судебной практике вы можете встретить мнение о том, что сумма возмещения коммунальных платежей не должна включаться в доходы арендодателя (см. например, Постановления ФАС Уральского округа от 04.08.2009 N Ф09-4747/09-С2, ФАС Волго-Вятского округа от 21.04.2008 N А39-362/2007). Однако если вы придерживаетесь этой позиции, то после выхода вышеуказанного Постановления ВАС РФ отстоять данный подход в суде вам будет крайне сложно.

Если вы решите следовать разъяснениям контролирующих органов, то возмещение арендатором коммунальных платежей вы учтете на дату фактического поступления компенсации на ваш счет в банке или в кассу (п. 1 ст. 346.17 НК РФ).

Подробнее о кассовом методе учета доходов при УСН вы можете узнать в разд. 4.1 «Момент (дата) признания доходов по кассовому методу учета».

Полученную сумму вам нужно указать в графе 4 разд. I «Доходы и расходы» Книги учета доходов и расходов.

Подробно о том, как организовать налоговый учет при работе на «упрощенке», вы можете узнать в гл. 10 «Налоговый учет при УСН. Порядок ведения Книги учета доходов и расходов».

О порядке заполнения разд. I Книги учета доходов и расходов см. разд. 10.4.2 «Порядок заполнения раздела I Книги учета доходов и расходов (таблиц и справки)» (если у вас объект налогообложения «доходы минус расходы») или разд. 10.6.2 «Порядок заполнения раздела I Книги учета доходов и расходов» (если у вас объект налогообложения «доходы»).

В бухгалтерском учете стоимость коммунальных услуг, потребленных арендатором, арендодатель отражает проводкой по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками». Перечисление коммунальных платежей поставщикам арендодатель отражает по дебету счета 60 «Расчеты с поставщиками и подрядчиками» в корреспонденции с кредитом счета 51 «Расчетные счета».

Получение от арендатора сумм возмещения коммунальных платежей отражается проводкой по дебету счета 51 «Расчетные счета» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

15.2.2. РАСХОДЫ АРЕНДОДАТЕЛЯ ПРИ КОМПЕНСАЦИИ АРЕНДАТОРОМ ПЛАТЕЖЕЙ ЗА КОММУНАЛЬНЫЕ УСЛУГИ

Как отмечено в предыдущем разделе, контролирующие органы требуют от арендодателя включать в состав доходов компенсацию коммунальных платежей, которая получена от арендатора. Данная позиция невыгодна тем «упрощенцам», которые платят налог с доходов, — они не вправе уменьшить доходы на затраты по коммунальным платежам поставщикам (п. 1 ст. 346.18, п. 3 ст. 346.21 НК РФ).

Но если вы применяете УСН с объектом налогообложения «доходы минус расходы», вы ничего не теряете. Ведь если вы учтете указанный доход, то эту же сумму вы вправе отразить и в составе материальных расходов (пп. 5 п. 1, п. 2 ст. 346.16, пп. 5 п. 1 ст. 254 НК РФ). Такую возможность подтверждают и контролирующие органы (Письма ФНС России от 05.12.2006 N 02-6-10/216@, УФНС России по г. Москве от 15.01.2007 N 18-08/3/02040@).

При этом, если поставщик коммунальных услуг предъявил вам сумму НДС в стоимости услуг, вы признаете ее в расходах на основании пп. 8 п. 1 ст. 346.16 НК РФ.

Учитывать затраты на «коммуналку», а также на уплаченные в ее составе суммы НДС вы будете в момент списания денежных средств с вашего расчетного счета, выплаты из кассы. А при ином способе погашения задолженности по уплате «коммуналки» — в момент такого погашения (пп. 1 п. 2 ст. 346.17 НК РФ). При этом у вас должны быть документы, подтверждающие данные расходы.

Подробнее о требованиях по учету расходов налогоплательщиков, которые применяют УСН, вы можете узнать в разд. 3.6 «Расходы, которые учитываются при УСН с объектом налогообложения «доходы минус расходы» и разд. 4.2.3 «Особый порядок признания расходов на оплату труда, уплату налогов, реализацию покупных товаров, приобретение основных средств и др.».

Затраты по оплате коммунальных услуг вам нужно отразить в графе 5 разд. I «Доходы и расходы» Книги учета доходов и расходов. Причем сумму НДС, выделенную в стоимости коммунальных услуг, и остальную сумму коммунальных платежей за вычетом НДС необходимо указать отдельными строками.

Подробно о том, как организовать налоговый учет при работе на «упрощенке», вы можете узнать в гл. 10 «Налоговый учет при УСН. Порядок ведения Книги учета доходов и расходов».

О порядке заполнения разд. I Книги учета доходов и расходов см. разд. 10.4.2 «Порядок заполнения раздела I Книги учета доходов и расходов (таблиц и справки)».

В части бухгалтерского учета отметим следующее.

Если по договору арендатор возмещает стоимость потребленных им коммунальных услуг, у арендодателя не происходит увеличения или уменьшения экономических выгод и в бухгалтерском учете доходы и расходы не отражаются (п. 2 ПБУ 9/99, п. п. 2, 16 ПБУ 10/99). Стоимость коммунальных услуг, потребленных арендатором, арендодатель отражает проводкой по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками». Оплата коммунальных услуг их поставщикам отражается по дебету счета 60 «Расчеты с поставщиками и подрядчиками» в корреспонденции с кредитом счета 51 «Расчетные счета» (Инструкция по применению Плана счетов).

15.2.2.1. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ АРЕНДОДАТЕЛЮ ДЛЯ УЧЕТА РАСХОДОВ НА КОММУНАЛЬНЫЕ ПЛАТЕЖИ, ВОЗМЕЩЕННЫЕ АРЕНДАТОРОМ

Для включения в расходы коммунальных платежей арендодателю-«упрощенцу», который применяет объект налогообложения «доходы минус расходы», необходимы первичные документы. Они должны подтверждать оплату арендодателем коммунальных платежей и сумму понесенных им затрат (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ). Такими документами являются:

— счета поставщиков коммунальных услуг;

— документы об их оплате арендодателем (платежные поручения, кассовые чеки и др.).

учета доходов и расходов арендодателя при возмещении ему коммунальных платежей арендатором

Организация «Альфа» сдает в аренду организации «Бета» нежилое помещение. Договор аренды предусматривает, что коммунальные услуги оплачивает арендодатель, а арендатор возмещает ему их стоимость. Кроме того, арендатор ежемесячно уплачивает арендную плату в размере 40 000 руб. Организация «Альфа» применяет УСН с объектом налогообложения «доходы минус расходы».

4 августа организация «Альфа» оплатила поставщику коммунальные услуги за водоснабжение и электроэнергию за июль — 5900 руб. (в том числе НДС 900 руб.).

5 августа она, в свою очередь, выставила счет организации «Бета» на уплату арендной платы за июль в сумме 40 000 руб. и на возмещение коммунальных платежей за июль в сумме 5900 руб.

9 августа организация «Бета» перечислила указанные суммы на счет организации «Альфа».

Рассмотрим порядок отражения сумм арендной платы и возмещения коммунальных платежей в налоговом учете арендодателя.

4 августа организация «Альфа» отнесет на расходы:

— сумму своих коммунальных платежей за водоснабжение и электроэнергию в размере 5000 руб. а также

— сумму НДС в размере 900 руб. предъявленную ей поставщиком коммунальных услуг.

А 9 августа она признает в доходах суммы, поступившие от организации «Бета»:

— арендную плату в размере 40 000 руб.;

— сумму компенсации за воду и электроэнергию, потребленные арендатором за июль, в размере 5900 руб.

В Книге учета доходов и расходов организация «Альфа» отразит данные операции следующим образом.

15.2.3. РАСХОДЫ АРЕНДАТОРА ПО ВОЗМЕЩЕНИЮ АРЕНДОДАТЕЛЮ ПЛАТЕЖЕЙ ЗА КОММУНАЛЬНЫЕ УСЛУГИ

При работе на УСН с объектом налогообложения «доходы минус расходы» затраты на компенсацию арендодателю стоимости потребленных вами коммунальных услуг вы можете учесть в составе материальных расходов. Основание — пп. 5 п. 1, п. 2 ст. 346.16, пп. 5 п. 1 ст. 254 НК РФ. Аналогичный вывод содержится в Постановлении ФАС Северо-Кавказского округа от 09.02.2009 N А53-4662/2008-С5-47.

Отметим, что контролирующие органы уточнили, что в состав материальных расходов арендатора включаются затраты на отопление зданий, а также на приобретение топлива, воды и энергии всех видов, используемых только на технологические цели (Письмо УФНС России по г. Москве от 03.07.2006 N 18-11/3/57698@).

В случае принятия решения об учете указанных затрат в составе расходов вы учитываете их в момент списания денежных средств с вашего расчетного счета, выплаты из кассы. А при ином способе погашения задолженности перед арендодателем по компенсации стоимости потребленных вами коммунальных услуг — в момент такого погашения (пп. 1 п. 2 ст. 346.17 НК РФ). При этом у вас должны быть подтверждающие документы.

Подробнее о требованиях по учету расходов налогоплательщиков, которые применяют УСН, вы можете узнать в разд. 3.6 «Расходы, которые учитываются при УСН с объектом налогообложения «доходы минус расходы» и разд. 4.2.3 «Особый порядок признания расходов на оплату труда, уплату налогов, реализацию покупных товаров, приобретение основных средств и др.».

Расходы по возмещению арендодателю коммунальных платежей отражаются в графе 5 разд. I «Доходы и расходы» Книги учета доходов и расходов.

Подробно о том, как организовать налоговый учет при работе на «упрощенке», вы можете узнать в гл. 10 «Налоговый учет при УСН. Порядок ведения Книги учета доходов и расходов».

О порядке заполнения разд. I Книги учета доходов и расходов см. разд. 10.4.2 «Порядок заполнения раздела I Книги учета доходов и расходов (таблиц и справки)».

Если вы ведете бухгалтерский учет, то такие затраты вам следует признавать расходами по обычным видам деятельности (п. 5 ПБУ 10/99). Их вы отразите по дебету счетов учета затрат (20 «Основное производство», 44 «Расходы на продажу» и др.) в корреспонденции с кредитом счета учета расчетов с арендодателем (76 «Расчеты с разными дебиторами и кредиторами») (Инструкция по применению Плана счетов).

15.2.3.1. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ АРЕНДАТОРУ ДЛЯ УЧЕТА РАСХОДОВ НА ВОЗМЕЩЕНИЕ ПЛАТЕЖЕЙ ЗА КОММУНАЛЬНЫЕ УСЛУГИ

Если коммунальные услуги оплачиваются отдельно от арендной платы, то для компенсации таких затрат арендодатель выставляет арендатору счет для оплаты.

Кроме того, учитывая, что сумма коммунальных платежей является величиной переменной (определяется по факту потребления арендатором коммунальных услуг), арендодатель должен одновременно со счетом на оплату передать арендатору документы, подтверждающие стоимость коммунальных услуг, потребленных непосредственно арендатором. Это могут быть, к примеру, акт потребления коммунальных услуг и расчет коммунальных платежей, составленные на основании счетов поставщиков коммунальных услуг.

Поскольку формы первичных документов определяет сам хозяйствующий субъект, арендодатель может составить их в произвольной форме (ч. 4 ст. 9 Закона N 402-ФЗ).

Однако только при наличии обязательных реквизитов, предусмотренных ч. 2 ст. 9 Закона N 402-ФЗ, документы признаются первичными учетными документами и вы можете подтвердить ими свои расходы на возмещение арендодателю коммунальных платежей.

учета расходов арендатора при возмещении коммунальных расходов арендодателю

Организация «Дельта» арендует помещение. Потребленные ею коммунальные услуги оплачивает поставщикам арендодатель. А организация «Дельта» компенсирует ему их стоимость. И арендатор, и арендодатель применяют УСН с объектом налогообложения «доходы минус расходы».

4 августа арендодатель выставил организации «Дельта» счет на возмещение коммунальных платежей за июль в сумме 5000 руб. К счету был приложен расчет стоимости коммунальных услуг, потребленных арендатором, произведенный на основании показаний счетчиков.

9 августа организация «Дельта» платежным поручением оплатила указанный счет арендодателя.

Рассмотрим порядок отражения суммы возмещения коммунальных платежей в налоговом учете арендатора.

Организация «Дельта» в августе вправе включить в состав материальных расходов свои затраты на компенсацию арендодателю коммунальных платежей за июль в сумме 5000 руб.

В Книге учета доходов и расходов данная операция отражается в день оплаты — 9 августа. В разд. I Книги учета доходов и расходов организация «Дельта» сделает следующие записи.

15.3. УЧЕТ ДОХОДОВ И РАСХОДОВ ПРИ ОПЛАТЕ КОММУНАЛЬНЫХ УСЛУГ ЧЕРЕЗ АРЕНДОДАТЕЛЯ-ПОСРЕДНИКА (КОМИССИОНЕРА, АГЕНТА)

Расчеты между арендодателем и арендатором за коммунальные услуги нередко оформляются посредством посреднических договоров, в частности договора комиссии или агентского договора (ст. ст. 990, 1005 ГК РФ). Условие о посредничестве стороны могут включить и в договор аренды, т.е. заключить смешанный договор, содержащий элементы различных договоров (п. 3 ст. 421 ГК РФ).

В данном случае арендодатель по договорам с поставщиками коммунальных услуг приобретает у них энергию, воду, газ, услуги по водоотведению для арендатора. А получив от арендатора денежные средства за приобретенные коммунальные услуги, он перечисляет их поставщикам. Таким образом, арендодатель выступает посредником (комиссионером, агентом) в расчетах между коммунальными службами и арендатором.

Отметим, что посреднические договоры являются возмездными (ст. ст. 991, 1006 ГК РФ), поэтому сторонам нужно согласовать размер посреднического вознаграждения. Если размер вознаграждения не установлен и не может быть определен исходя из условий договора, арендатор должен уплатить его арендодателю в размере, соответствующем стоимости аналогичных услуг (п. 3 ст. 424 ГК РФ).

При данном способе оплаты коммунальных услуг важно, когда арендодатель и арендатор заключили посреднический договор. На практике зачастую это происходит уже после того, как арендодатель подписал договор с коммунальными службами. В этом случае налоговые органы могут не признать отношения по оплате «коммуналки» посредническими, что имеет неприятные последствия для арендодателя.

Далее мы рассмотрим подробнее учет соответствующих доходов и расходов у арендодателя и арендатора при уплате коммунальных платежей по посредническому договору, а также существующие при этом риски.

Быстро перейти к нужному разделу вы можете по следующим ссылкам:

разд. 15.3.1. Доходы арендодателя-посредника при оплате коммунальных услуг >>>

разд. 15.3.2. Расходы арендодателя-посредника при оплате коммунальных услуг >>>

разд. 15.3.3. Расходы арендатора при оплате коммунальных услуг через арендодателя-посредника >>>

15.3.1. ДОХОДЫ АРЕНДОДАТЕЛЯ-ПОСРЕДНИКА ПРИ ОПЛАТЕ КОММУНАЛЬНЫХ УСЛУГ

По условиям посреднического договора (договора комиссии, агентского договора) арендодатель-посредник приобретает коммунальные услуги для арендатора. За выполнение этого поручения он получает вознаграждение (ст. ст. 991, 1006 ГК РФ).

Таким образом, если вы сдаете в аренду помещение и как посредник участвуете в расчетах арендатора за коммунальные услуги, то в доходы у вас включаются:

— сумма арендной платы за сданное в аренду помещение (п. 1 ст. 346.15 НК РФ);

— вознаграждение за посреднические услуги, которое вам выплачивает арендатор. Это следует из пп. 1 п. 1.1 ст. 346.15, пп. 9 п. 1 ст. 251 НК РФ.

Аналогичные разъяснения приведены, в частности, в Письмах Минфина России от 09.08.2013 N 03-11-11/32283, от 17.04.2013 N 03-11-06/2/13101, от 17.04.2013 N 03-11-06/2/13097, УФНС России по г. Москве от 23.10.2006 N 18-11/3/93008@.

Указанные доходы арендодатель-посредник отражает на дату их фактического поступления в графе 4 разд. I «Доходы и расходы» Книги учета доходов и расходов.

Что касается сумм возмещения коммунальных платежей, которые получает арендодатель от арендатора, то их арендодатель в доходах не учитывает. Но только при условии, если он не включает в расходы затраты на «коммуналку» для арендатора (пп. 1 п. 1.1 ст. 346.15, пп. 9 п. 1 ст. 251 НК РФ).

Некоторые суды также приходят к выводу, что коммунальные платежи, которые получает арендодатель-агент, не учитываются в его доходах (Постановление ФАС Московского округа от 15.10.2009 N КА-А41/10689-09).

Подробнее об учете доходов посредника вы можете узнать в разд. 16.1 «Доходы (вознаграждение) посредника (поверенного, комиссионера, агента, экспедитора), применяющего УСН».

Также рекомендуем ознакомиться с примером заполнения Книги учета доходов и расходов по УСН, а также бухгалтерского учета посредника (агента), который участвует в расчетах.

Однако при данном способе оплаты «коммуналки» стоит обратить внимание на следующие обстоятельства. Не исключены споры с налоговыми органами в том случае, если арендодатель заключил посреднический договор позже, чем договоры с коммунальными службами на поставку коммунальных услуг. Дело в том, что сделка, совершенная до установления посреднических отношений, не может быть признана заключенной во исполнение поручения заказчика <1> (в нашем случае — арендатора).

<1> Такой вывод в отношении, в частности, договора комиссии сделал Президиум ВАС РФ в п. 6 Информационного письма от 17.11.2004 N 85.

Например, организация «Альфа» (арендодатель) по договору аренды предоставила нежилое помещение организации «Бета» (арендатору). Помимо этого, компании заключили договор комиссии, по которому организация «Альфа» (комиссионер) приобретает у поставщиков коммунальные услуги для арендатора (воду, отопление, электроэнергию). Однако договоры с поставщиками коммунальных услуг по данному нежилому помещению у организации «Альфа» были заключены ранее, еще при приобретении нежилого помещения в собственность. В данном случае приобретение организацией «Альфа» коммунальных услуг не является посреднической услугой в интересах арендатора.

Этой позиции придерживается и Минфин России по вопросу определения доходов агента, применяющего УСН. Чиновники указывают, что агент, который действует от своего имени, но за счет принципала, должен совершать сделки с третьим лицом после заключения агентского договора и только в интересах принципала. Именно при таких условиях агент-«упрощенец» в составе своих доходов учитывает только агентское вознаграждение. Такая позиция отражена в Письмах Минфина России от 10.02.2009 N 03-11-06/2/24, от 10.02.2009 N 03-11-06/2/25, от 26.01.2009 N 03-11-09/18, от 26.01.2009 N 03-11-09/19.

Таким образом, в ситуации, когда договоры с поставщиками коммунальных услуг были заключены ранее посреднического договора, налоговые органы могут доначислить арендодателю единый налог на суммы коммунальных платежей, полученных от арендатора. Причем некоторые суды поддерживают позицию проверяющих (Постановление ФАС Поволжского округа от 04.10.2007 N А57-9388/06).

Чтобы снизить риски возникновения споров с контролирующими органами, вы можете выбрать иной способ оплаты арендатором потребленных им коммунальных услуг.

Для целей бухгалтерского учета у арендодателя денежные средства, получаемые от арендатора в качестве оплаты за коммунальные услуги, и денежные средства, перечисляемые коммунальным службам, не включаются в состав доходов и расходов (п. 3 ПБУ 9/99, п. 3 ПБУ 10/99).

Сумма агентского вознаграждения является доходом от обычных видов деятельности (п. 5 ПБУ 9/99).

15.3.2. РАСХОДЫ АРЕНДОДАТЕЛЯ-ПОСРЕДНИКА ПРИ ОПЛАТЕ КОММУНАЛЬНЫХ УСЛУГ

В рамках посреднических отношений арендодатель-посредник, как правило, несет затраты по оплате коммунальных услуг, приобретенных по поручению арендатора и им же потребленных. Однако в расходах арендодателя они не учитываются, поскольку компенсируются ему арендатором (абз. 1 п. 2 ст. 346.16, п. 1 ст. 252, п. 9 ст. 270 НК РФ).

Для целей бухгалтерского учета у арендодателя денежные средства, перечисляемые коммунальным службам, не включаются в состав расходов (п. 3 ПБУ 10/99).

Подробнее об учете затрат посредника-«упрощенца» вы можете узнать в разд. 16.2 «Расходы посредника (поверенного, комиссионера, агента, экспедитора), применяющего УСН».

Дополнительно рекомендуем ознакомиться с примером заполнения Книги учета доходов и расходов по УСН, а также бухгалтерского учета посредника (агента), который участвует в расчетах.

15.3.3. РАСХОДЫ АРЕНДАТОРА ПРИ ОПЛАТЕ КОММУНАЛЬНЫХ УСЛУГ ЧЕРЕЗ АРЕНДОДАТЕЛЯ-ПОСРЕДНИКА

Допустим, вы заключили с вашим арендодателем посреднический договор (агентский или договор комиссии) и поручили ему:

— заключить договоры с поставщиками коммунальных услуг;

— оплачивать за вас эти услуги.

Вы же со своей стороны обязуетесь выплачивать ему вознаграждение за посредничество и компенсировать его расходы на оплату коммунальных услуг.

Если вы применяете объект налогообложения «доходы минус расходы», то в целях исчисления налога при УСН вы признаете в расходах, в частности:

— арендную плату (пп. 4 п. 1 ст. 346.16 НК РФ);

— выплаченное посредническое вознаграждение (пп. 24 п. 1 ст. 346.16 НК РФ);

— компенсацию арендодателю-посреднику затрат на коммунальные платежи (в составе материальных расходов на основании пп. 5 п. 1, п. 2 ст. 346.16, пп. 5 п. 1 ст. 254 НК РФ);

— сумму НДС, если она предъявлена арендодателю поставщиком коммунальных услуг в составе коммунальных платежей (пп. 8 п. 1 ст. 346.16 НК РФ).

Данные расходы вы учтете на дату их осуществления в графе 5 разд. I «Доходы и расходы» Книги учета доходов и расходов. При этом у вас должны быть подтверждающие документы.

Подробнее об учете расходов доверителя вы можете узнать в разд. 16.4 «Расходы доверителя (принципала, комитента, клиента по договору экспедиции) при УСН».

В бухгалтерском учете суммы арендной платы, выплаченного агентского вознаграждения и компенсации коммунальных расходов признаются расходом по обычным видам деятельности (п. 5 ПБУ 10/99). Данные затраты отражаются по дебету счетов учета затрат (20 «Основное производство», 44 «Расходы на продажу» и др.) в корреспонденции с кредитом счета учета расчетов с арендодателем (76 «Расчеты с разными дебиторами и кредиторами»). Перечисление арендной платы, коммунальных платежей и сумм вознаграждения арендодателю-посреднику отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции с кредитом счета 51 «Расчетные счета» (Инструкция по применению Плана счетов).

15.3.3.1. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ АРЕНДАТОРУ ДЛЯ УЧЕТА РАСХОДОВ НА КОММУНАЛЬНЫЕ ПЛАТЕЖИ ЧЕРЕЗ АРЕНДОДАТЕЛЯ-ПОСРЕДНИКА

Если арендодатель по поручению арендатора уплачивает за него коммунальные платежи, то он должен выставить от своего имени арендатору:

— счет на оплату коммунальных услуг;

— счет на оплату посреднического вознаграждения.

Отметим, что счет на оплату «коммуналки» составляется на основании аналогичных счетов коммунальных служб или расчетов. Форму счета на оплату коммунальных платежей арендодатель определяет самостоятельно (ч. 4 ст. 9 Закона N 402-ФЗ).

При передаче вам указанных документов обратите внимание, содержат ли они обязательные реквизиты, предусмотренные ч. 2 ст. 9 Закона N 402-ФЗ. Только при наличии таковых документы признаются первичными учетными документами и вы можете подтвердить ими свои расходы на коммунальные платежи.

Подробнее о первичных учетных документах при посреднических сделках вы можете узнать в разд. 28.1.1 «Документальное оформление операций по посредническим договорам (по договорам комиссии, агентирования, поручения, транспортной экспедиции)» Практического пособия по НДС.

15.4. УЧЕТ РАСХОДОВ ПРИ УПЛАТЕ АРЕНДАТОРОМ КОММУНАЛЬНЫХ ПЛАТЕЖЕЙ ПОСТАВЩИКАМ КОММУНАЛЬНЫХ УСЛУГ

Иногда договор аренды помещения заключается с условием, что арендатор самостоятельно оплачивает коммунальные услуги непосредственно поставщикам этих услуг — различным коммунальным службам. В таком случае все расчеты по коммунальным платежам осуществляются без участия арендодателя, поэтому у него данные операции в налоговом и бухгалтерском учете не отражаются.

Что касается арендатора, то он включает затраты на оплату «коммуналки» в состав своих материальных расходов на основании пп. 5 п. 1, п. 2 ст. 346.16, пп. 5 п. 1 ст. 254 НК РФ (Письма Минфина России от 15.01.2009 N 03-11-06/2/01, от 28.12.2005 N 03-11-04/2/163 (п. 3)).

При этом суммы НДС, выделенные поставщиками в стоимости коммунальных услуг, необходимо отражать в расходах отдельно на основании пп. 8 п. 1 ст. 346.16 НК РФ.

Учет указанных расходов возможен, если вы применяете УСН с объектом налогообложения «доходы минус расходы».

Расходы на коммунальные услуги, а также уплаченные в их составе суммы НДС арендатор учитывает на дату списания денежных средств с расчетного счета, выплаты из кассы. А при ином способе погашения задолженности по уплате «коммуналки» — в момент такого погашения (пп. 1 п. 2 ст. 346.17 НК РФ). При этом необходимо документальное подтверждение расходов.

Подробнее о требованиях по учету расходов налогоплательщиков, которые применяют УСН, вы можете узнать в разд. 3.6 «Расходы, которые учитываются при УСН с объектом налогообложения «доходы минус расходы» и разд. 4.2.3 «Особый порядок признания расходов на оплату труда, уплату налогов, реализацию покупных товаров, приобретение основных средств и др.».

Указанные расходы арендатор отражает в графе 5 разд. I «Доходы и расходы» Книги учета доходов и расходов. Причем суммы НДС, предъявленные поставщиками коммунальных услуг, необходимо указать отдельными строками.

Подробно о том, как организовать налоговый учет при работе на «упрощенке», вы можете узнать в гл. 10 «Налоговый учет при УСН. Порядок ведения Книги учета доходов и расходов».

О порядке заполнения разд. I Книги учета доходов и расходов см. разд. 10.4.2 «Порядок заполнения раздела I Книги учета доходов и расходов (таблиц и справки)».

Если вы ведете бухгалтерский учет, то такие затраты вам следует признавать расходами по обычным видам деятельности (п. 5 ПБУ 10/99). Их вы отразите по дебету счетов учета затрат (20 «Основное производство», 44 «Расходы на продажу» и др.) в корреспонденции с кредитом счетов учета расчетов с поставщиками (60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» (Инструкция по применению Плана счетов)). При этом сумму НДС, предъявленную специализированными предприятиями, в бухгалтерском учете можно предварительно не отражать на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», если это закреплено в учетной политике организации.

15.4.1. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ АРЕНДАТОРУ ДЛЯ УЧЕТА РАСХОДОВ НА КОММУНАЛЬНЫЕ ПЛАТЕЖИ ПОСТАВЩИКАМ УСЛУГ

Для включения в расходы коммунальных платежей арендатору необходимы первичные документы, которые подтверждают оплату и сумму понесенных затрат (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Если арендатор оплачивает коммунальные услуги напрямую поставщикам, то такими документами для него являются счета поставщиков коммунальных услуг, а также документы об их оплате (платежные поручения, кассовые чеки и др.).

учета расходов арендатора по оплате коммунальных услуг поставщикам и внесению арендной платы арендодателю

Торговая организация «Гамма» арендовала нежилое помещение под магазин. При этом она самостоятельно заключила договоры с водо-, электро- и теплоснабжающими организациями на поставку их услуг. Ежемесячная арендная плата — 40 000 руб. (без НДС). Организация «Гамма» применяет УСН с объектом налогообложения «доходы минус расходы».

15 июля организация оплатила счет поставщика коммунальных услуг за электроснабжение за июнь в размере 7080 руб. (в том числе НДС 1080 руб.).

16 июля платежным поручением арендодателю была перечислена арендная плата за июнь в размере 40 000 руб.

Рассмотрим порядок отражения оплаты коммунальных платежей и арендной платы в налоговом и бухгалтерском учете арендатора.

Организация «Гамма» в июле учтет в расходах:

— НДС в размере 1080 руб. предъявленный организации «Гамма» поставщиком услуг электроснабжения (на основании пп. 8 п. 1 ст. 346.16 НК РФ);

— затраты на коммунальные услуги в сумме 6000 руб. (на основании пп. 5 п. 1, п. 2 ст. 346.16, пп. 5 п. 1 ст. 254 НК РФ);

— уплаченную сумму арендной платы — 40 000 руб. (на основании пп. 4 п. 1 ст. 346.16 НК РФ).

В Книге учета доходов и расходов организация «Гамма» отразит указанные расходы в разд. I «Доходы и расходы» соответственно на 15 и 16 июля следующим образом.