Категория: Инструкции

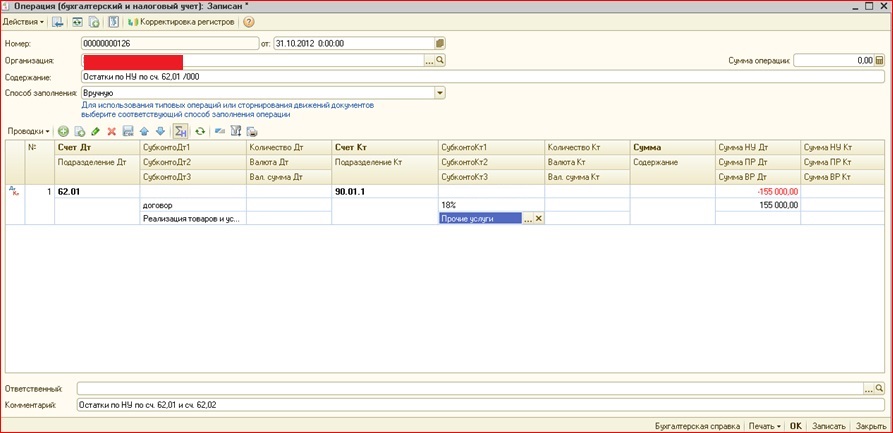

Как отразить восстановление НДС по основным средствам при переходе с ОСНО на УСН в "1С:Бухгалтерии 8"? При переходе налогоплательщика на специальные налоговые режимы суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы (пп. 2 п. 3 п. 170 НК РФ ).

О том, как в "1С:Бухгалтерии 8" (ред. 3.0) отразить восстановление НДС по основным средствам при переходе с ОСНО на УСН,читайте в новой статье справочника Учет по налогу на добавленную стоимость

Другие новости справочника см. здесь .

Информационная система 1С:ИТС обновляется каждый день. Не пропускайте последние новости – подпишитесь на бесплатную рассылку сайта.

Чтобы подписаться на новости или изменить содержимое рассылки, укажите Ваш почтовый адрес

Переход с УСН на ОСНОпредполагает изменение масштабов бухгалтерского учета (для фирм, которые вели его в упрощенном варианте) и увеличение объема налогообложения. Основания для перехода с УСН на ОСНО приведены в данной статье. В ней также рассмотрены изменения, которые ожидают налогоплательщика, решившего перейти с упрощенки на ОСНО.

Как осуществить переход с УСН на ОСНО в 2015–2016 годахУСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает применение упрощенного бухучета и уплату минимального количества налогов.

Как перейти с УСН на ОСН. Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

Форма уведомления приведена в приказе ФНС от 02.11.12 № ММВ-7-3/829.

Правовые последствия этих действий включают:

Все авансы, которые «упрощенец» получил до перехода с УСН на ОСНО. включают в налогооблагаемую базу по единому налогу. Это делают даже в том случае, если товары по авансам будут отгружены после перехода с УСН на общую систему налогообложения (подп. 1 п. 1 ст. 251 НК РФ). Расходы по такой отгрузке уменьшат базу по налогу на прибыль (письмо Минфина от 28.01.09 № 03-11-06/2/8).

Фирмы на УСН могут вести бухгалтерский учет по упрощенной форме, допускающей объединение ряда данных. Им нужно сохранять все первичные документы. На их основе при переходе с УСН на ОСНО можно восстановить необходимую для этой системы детализацию учета по счетам, используемым при полной форме бухучета. Это нужно сделать на 1-е число квартала, в котором начала действовать ОСНО.

Подробнее об основных средствах см. в статье«Основные средства при УСН: изменения в 2014–2015 годах».

Что означает «слететь с упрощенки»?«Слететь с упрощенки» — так в народе называют потерю права на УСН. Для этого нужно превысить как минимум один из показателей деятельности налогоплательщика:

Превышение одного или нескольких из этих показателей означает автоматический переход на ОСН. При таком переходе нужно определить налоговую базу по каждому из налогов. Это будет зависеть от метода расчета.

В переходный период от УСН к ОСН придется определить:

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Переход с упрощенки на вмененкуПереход с УСН может быть не только на ОСН, но и на другие налоговые режимы, например, ЕНВД, если это соответствует осуществляемому виду деятельности (п. 2 ст. 346.26 НК РФ). Однако осуществить такой переход можно только с начала очередного года, поскольку добровольный отказ от УСН в течение налогового периода не допускается (п. 3 ст. 346.13 НК РФ). При этом о намерении применять ЕНВД в течение 5 первых рабочих дней года придется уведомить ИФНС (п. 3 ст. 346.28 НК РФ).

Перечень видов деятельности, к которым можно применять ЕНВД, устанавливает местная городская или районная власть. Она же принимает решение относительно величины ставки единого налога, которая зависит не от результатов ведения хоздеятельности, а от ее видов.

Перешедшие на вмененку организации так же, как и при УСН, обязаны представлять бухгалтерскую отчетность в налоговую инспекцию. Набор обязательных к уплате налогов для фирм и ИП при этом остается таким же, как и при УСН (платежи во внебюджетные фонды, НДФЛ), но налог УСН заменяется на налог ЕНВД.

Так же, как и при УСН, на ЕНВД не подлежат уплате налог на прибыль, налог на имущество (при отсутствии имущества, оцениваемого по кадастровой стоимости), НДС, но при наличии базы уплачиваются земельный, транспортный и водный налоги.

Налоговая база для ЕНВД расшифрована в ст. 346.29 НК РФ. К ней применяют корректировочные коэффициенты, устанавливаемые местной властью. Сумма налога за месяц образуется умножением налогооблагаемой базы на 15%. Единый налог уменьшают на суммы уплаченных страховых взносов — на 100% (ИП, работающие в одиночестве) или 50% (фирмы и ИП, нанимающие работников).

Особенности перехода с упрощенной системы налогообложения на общую: признаем доходы и расходыНеоплаченную при УСН выручку нужно включить в состав доходов в 1-м месяце применения ОСН (подп. 1 п. 2 ст. 346.25 НК РФ).

В расходы припереходе с УСН на ОСНО (в первом месяце применения нового режима) включается неоплаченная задолженность по оказанным услугам (подп. 2 п. 2 ст. 346.25 НК РФ), невыплаченной зарплате и неуплаченным страховым взносам (письма Минфина РФ от 01.06.2007 № 03-11-04/2/154 и от 22.12.2014 № 03-11-06/2/66188). НК РФ не связывает возможность отнесения к расходам по ОСН неоплаченных по УСН товаров, работ, услуг с применением того или иного объекта налогообложения УСН («доходы» или «доходы минус расходы»). Позиция Минфина РФ по этому вопросу неоднозначна. Расходится и арбитражная практика. Так что налогоплательщику придется самостоятельно принять решение в отношении учета для ОСН расходов, оставшихся неоплаченными при применении УСН «доходы».

Если у налогоплательщика на УСН есть дебиторская задолженность, возвращение которой невозможно, то убытки от ее списания не учитываются. Ею нельзя уменьшить налоговую базу на УСН (ст. 346.16 НК РФ) и отнести ее к расходам на ОСН (подп. 2 п. 2 ст. 346.25 НК РФ) тоже не получится (письмо Минфина от 23.06.2014 № 03-03-06/29799).

НДС при переходе с УСН на ОСНОПри прекращении применения УСН (независимо от причины этого прекращения) фирма или ИП становится плательщиком НДС и приобретает обязанность его начислять. В переходный период нужно принимать во внимание, когда поступили деньги. Если аванс за товар поступил до перехода на ОСНО, а его покупка произошла позднее, то начислять НДС нужно только на реализацию. В случае поступления аванса после переходас УСН на ОСНО НДС начисляют и на аванс, и на реализацию. При этом НДС с аванса можно включить в вычеты.

Подробнее о правилах возмещения НДС на упрощенке читайте в статье«Порядок возмещения НДС при УСН в 2014–2015 годах».

Начислять НДС при переходе с УСН нужно с начала квартала, в котором совершился переход на ОСНО, даже если это произошло в последний месяц квартала. Фирма должна рассчитать и уплатить налог в бюджет за весь квартал.

Счета-фактуры при переходе с УСН на ОСНОНужно обратить внимание на то, что переоформление счетов-фактур с включением в них НДС возможно только по тем отгрузкам, срок выставления которых (5 дней) истекает в том месяце, когда стал необходимым переход на ОСНО. Это регламентируется тем, что счета-фактуры со дня отгрузки выписывают именно в этот срок (п. 3 ст. 168 НК РФ). Подобные разъяснения дает и письмо ФНС от 08.02.07 № ММ-6-03/95.

Некоторые арбитражные суды приходят к выводу о корректности переоформления счетов-фактур с выделением НДС с начала всего налогового периода по НДС, к которому относится утрата права на УСН (постановление ФАС Поволжского округа от 30.05.07 № А12-14123/06-С29).

Дата публикации: Май 27, 2016

Получить 200 видеоуроков по 1С бесплатно:

Смена режима налогообложения теперь набирает обороты из-за трудности работы на ОСНО. Большая расширенная декларация сдается по НДС, и контроль становится более жёстким. Многие думают, как перейти на УСН. Изучим смену налогообложения при переходе с ОСНО на УСН в 1С 8.3

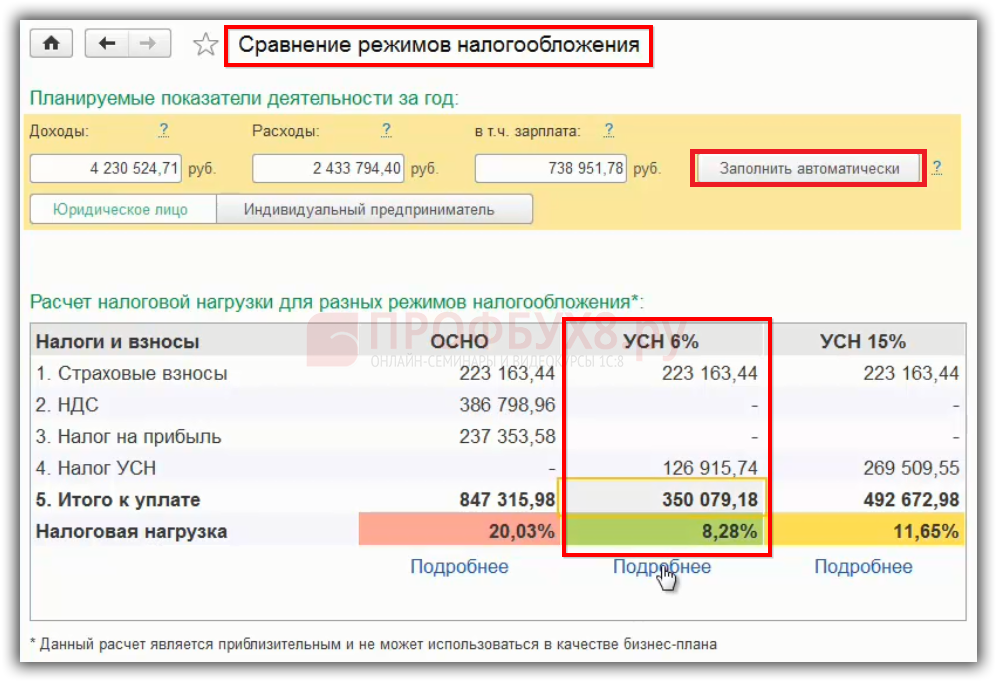

Сравнение режимов налогообложения в 1С 8.3Информационная база 1С 8.3 умеет считать налоговую нагрузку в разрезе систем налогообложения: ОСНО, УСН (6%) и УСН (15%).

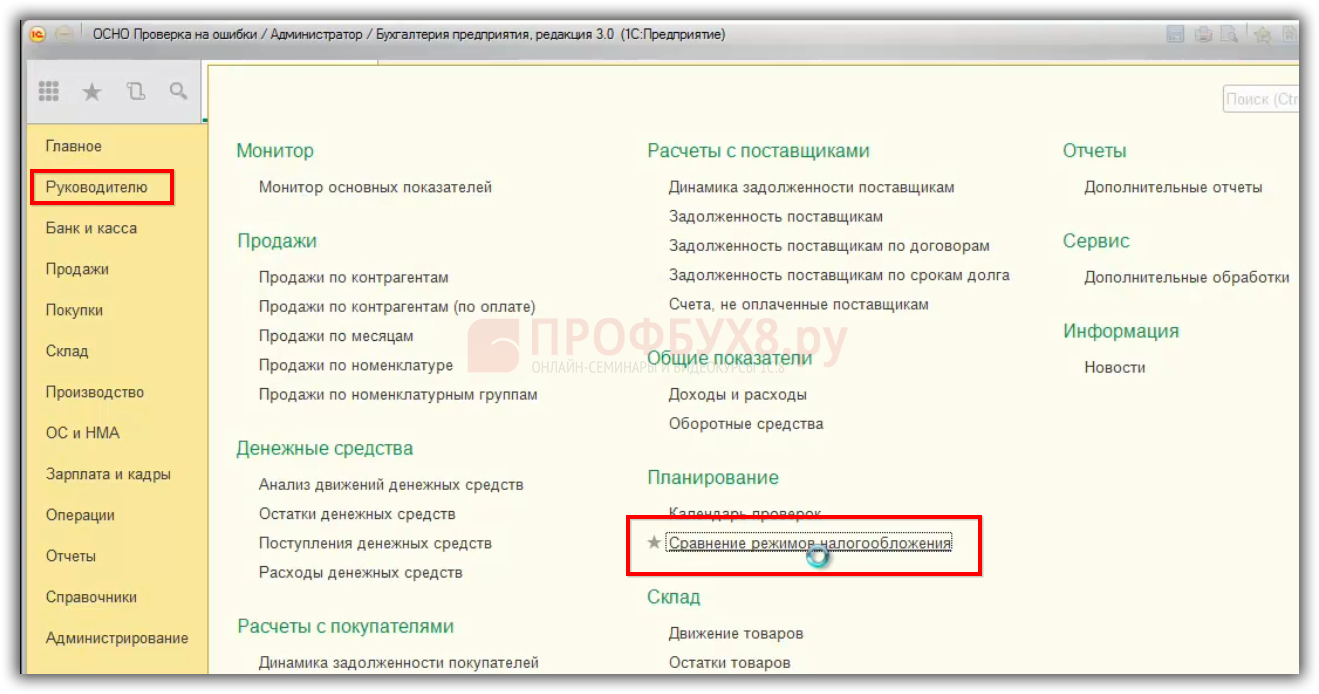

В конфигурации 1С 8.3 Бухгалтерия предприятия 3.0, где поддерживается интерфейс «Такси», реализован сервис «Сравнение режимов налогообложения» в разделе «Руководителю»:

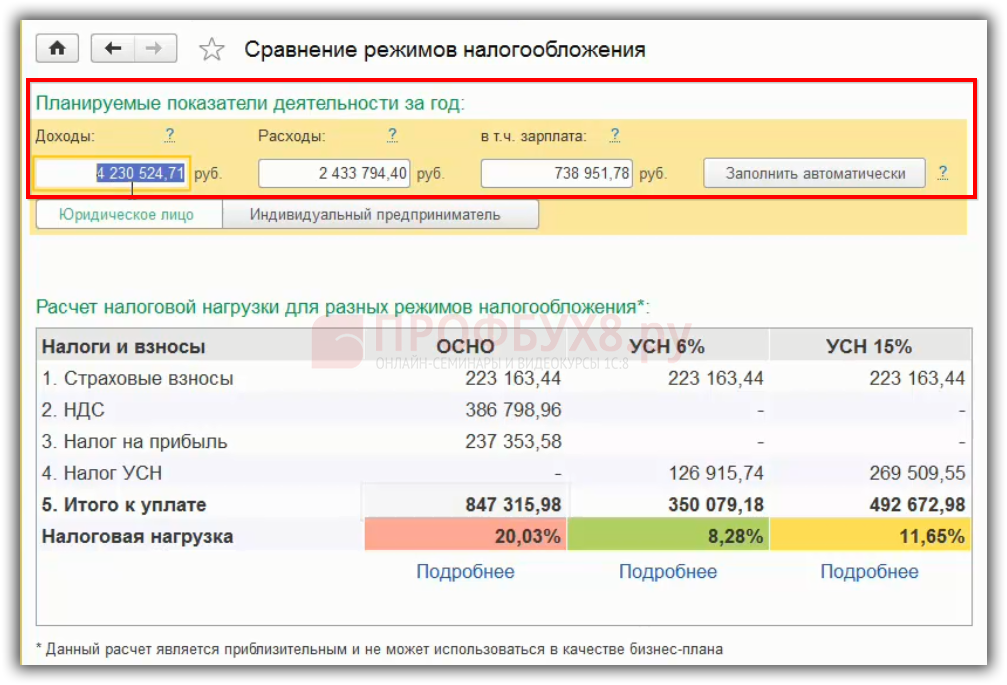

В данном сервисе можно использовать как планируемые, так и фактические данные по текущему году. Например, если есть данные за предыдущий год, то можно использовать кнопку «Заполнить автоматически» и посмотреть на налоговую нагрузку. В нашем примере самая меньшая налоговая нагрузка за предыдущий год при УСН 6%, где сумма налогов составляет меньше, чем при других режимах:

Если планируются какие-то показатели, и они будут отличаться по следующему году, то их можно ввести и соответствующая налоговая нагрузка в 1С 8.3 будет посчитана:

Данный расчет не является точным, но дает общую картину какой режим является выгодным и пользователь 1С 8.3 может быстро сравнить режимы налогообложения. Следует учесть, что если клиенты организации в основном работают с НДС, то вероятней всего не получится перейти на «упрощенку».

Уведомление о переходе на УСН в 1С 8.3Для перехода с ОСНО на УСН необходимо сдать Уведомление о переходе на УСН в ИФНС. Только в случае представления Уведомления о переходе на УСН в ИФНС, организация или ИП могут применить «упрощенку».

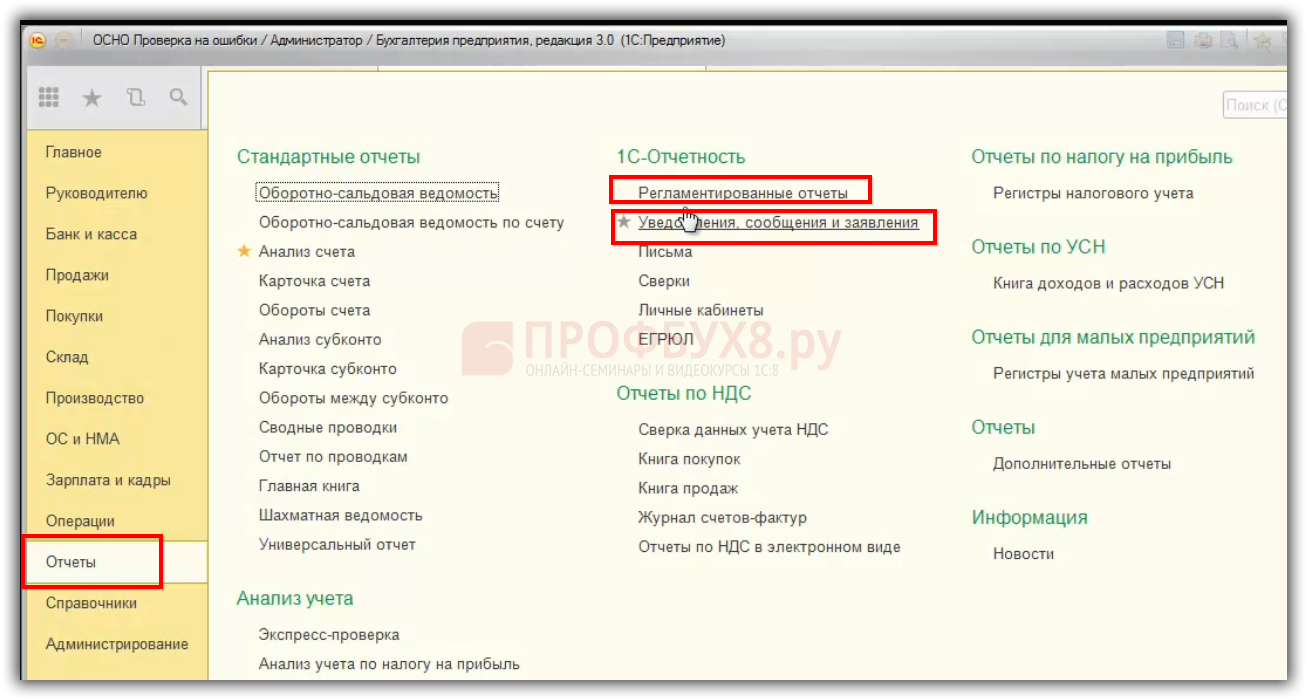

Заполнение и печать уведомлений о переходе на УСН автоматизированы в 1С 8.3 Бухгалтерия 3.0. выбираем раздел «Отчеты» – «Регламентированные отчеты» либо «Уведомления, сообщения и заявления»:

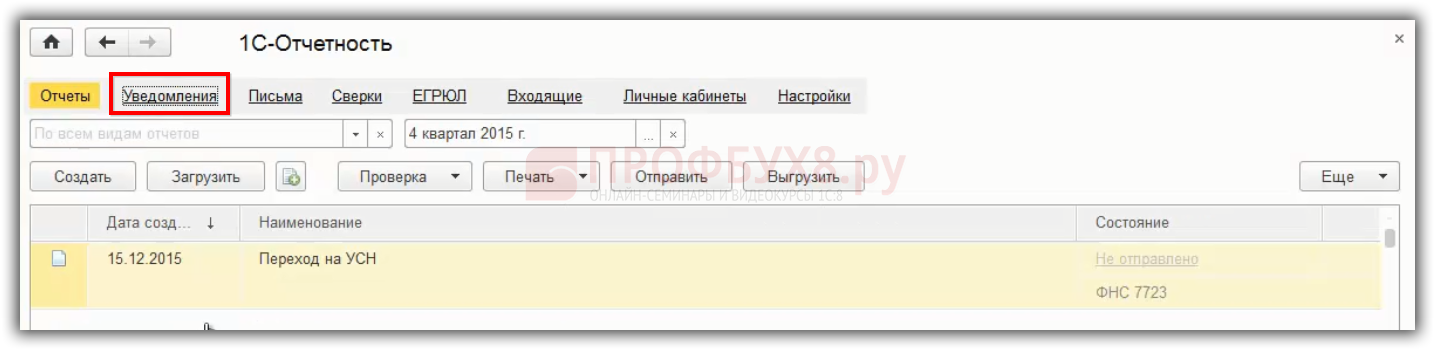

По гиперссылке «Уведомления» создается документ:

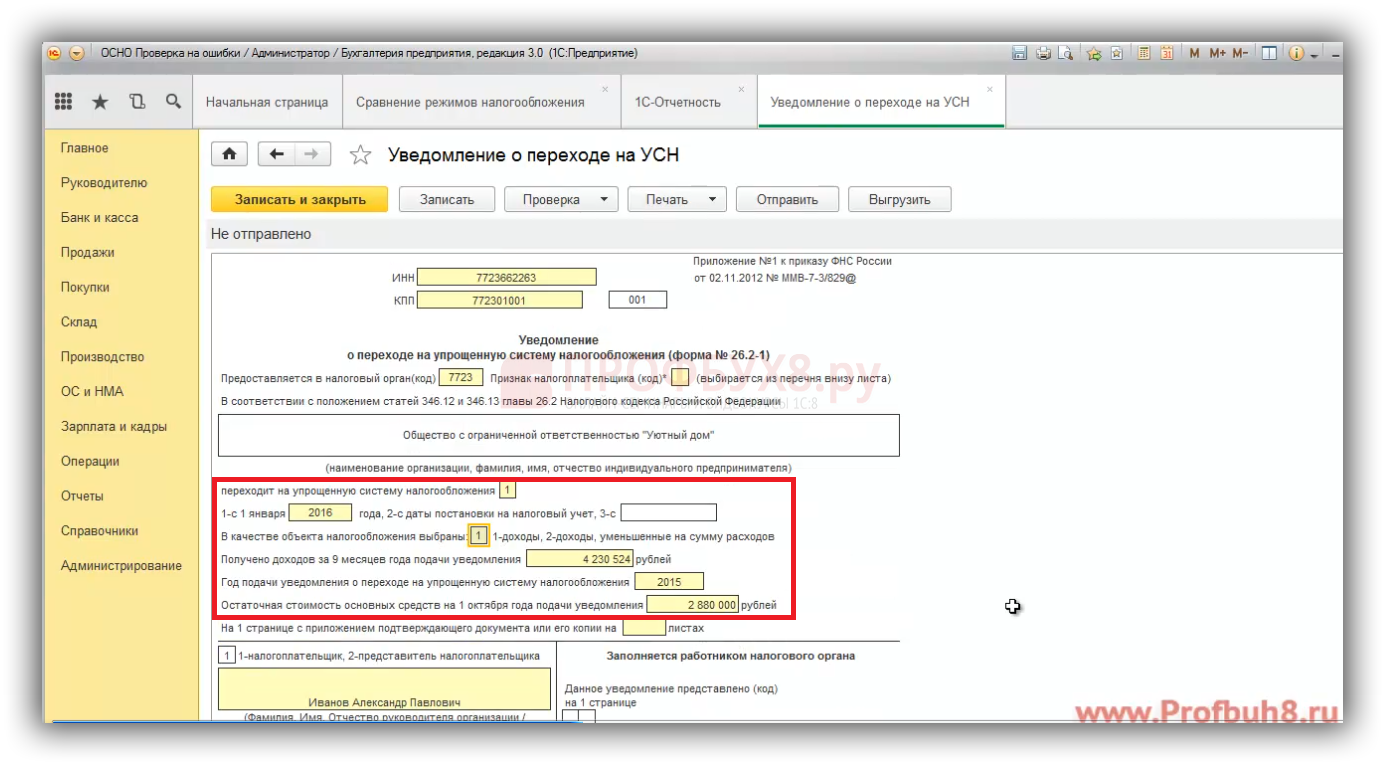

В документе «Уведомление о переходе на УСН» отражается:

Заполненное уведомление передается в ИФНС и после этого будет считаться, что организация или ИП на “упрощенке”.

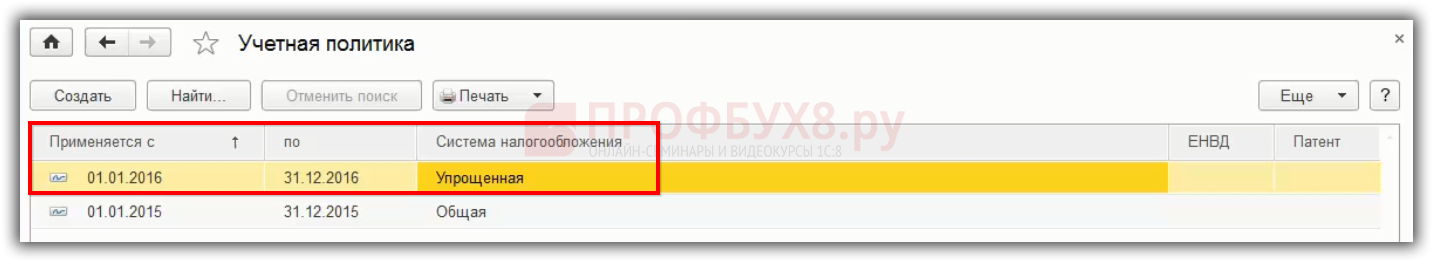

Помощник по переходу на УСН в 1С 8.3После перехода с ОСНО на УСНО в учете произойдут изменения, необходимо сделать восстановление НДС и так далее. Чтобы не было проблем с программой 1С Бухгалтерия 3.0 (8.3), нужно ввести в параметрах Учетной политики, что применяется УСН:

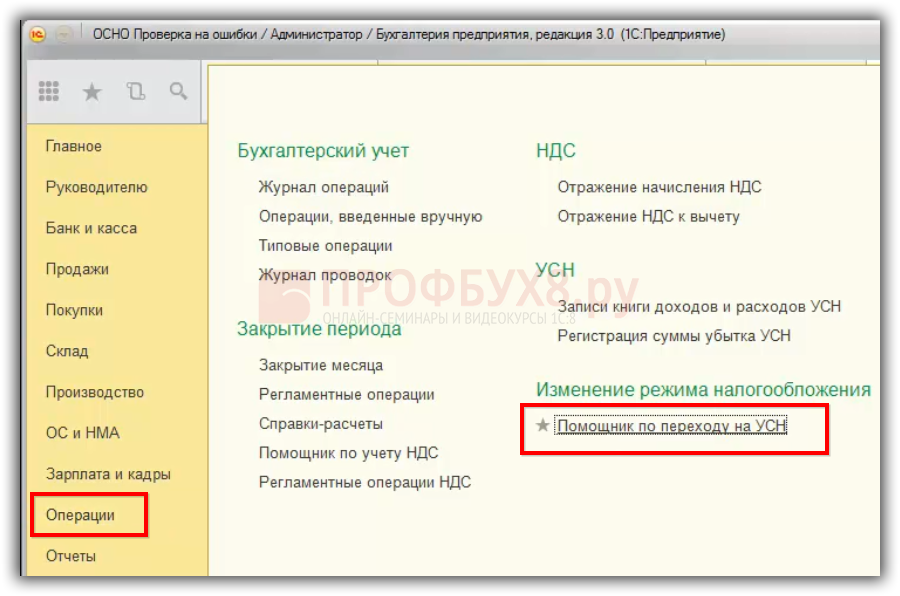

После этого в 1С 8.3 в разделе «Операции» появится «Помощник по переходу на УСН»:

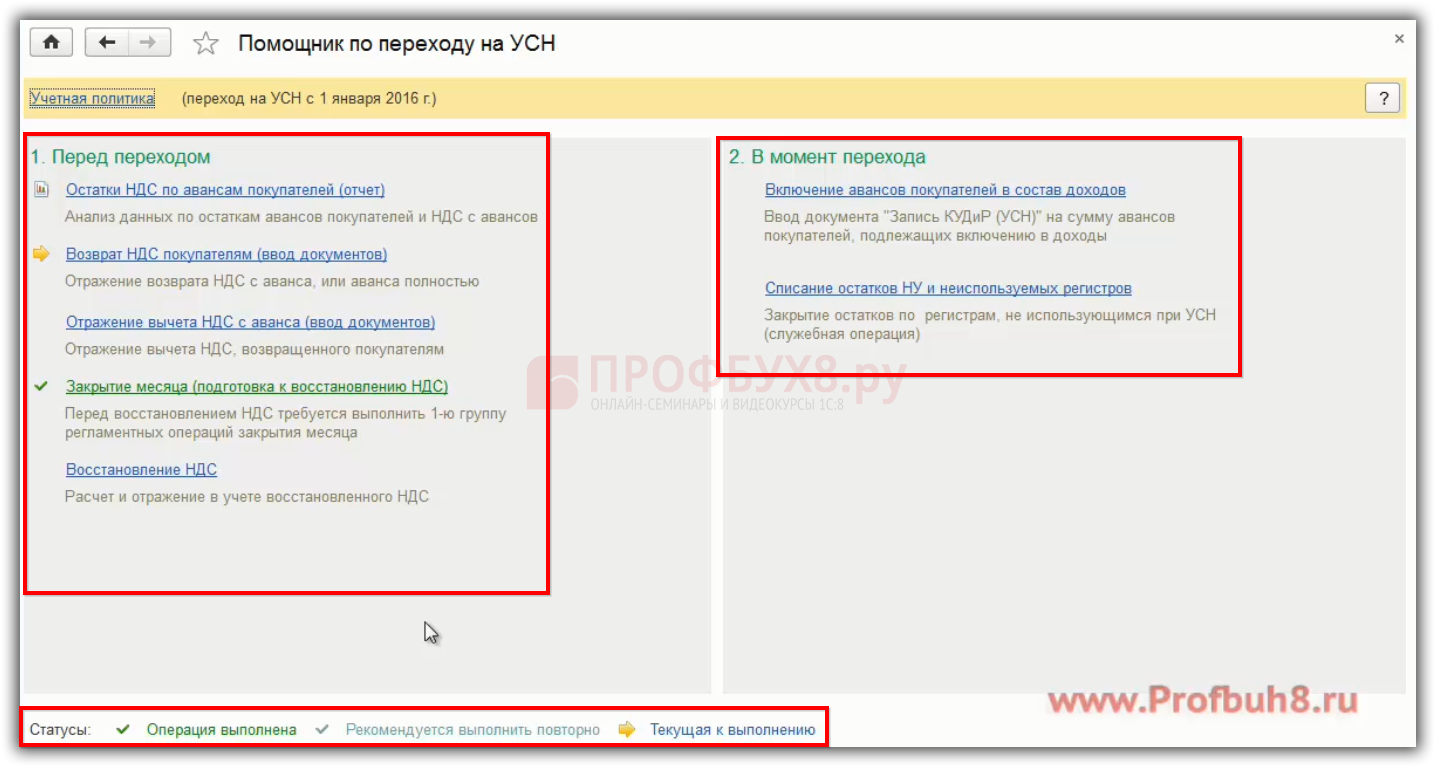

В 1С 8.3 можно запустить данный Помощник на переход УСН, где отражается статус необходимых операций после перехода на УСН:

Если ничего не будет сделано в 1С 8.3 после перехода на УСН, возникнут большие проблемы с программой 1С 8.3. Поэтому нужно использовать «Помощник по переходу на УСН», а после все проверить.

Изменение объекта налогообложения при УСН в 1С 8.3Допустим, организация или ИП при УСН приняли решение об изменении объекта налогообложения. Например, ранее применялась система налогообложения «Доходы минус расходы», а решено перейти на «Доходы». Для этого нужно сдать в ИФНС «Уведомление о смене объекта налогообложения с «Доходов» на «Доходы минус расходы» или наоборот.

В течение года “упрощенцы” не могут менять объект налогообложения. Сменить объект налогообложения возможно только ежегодно.

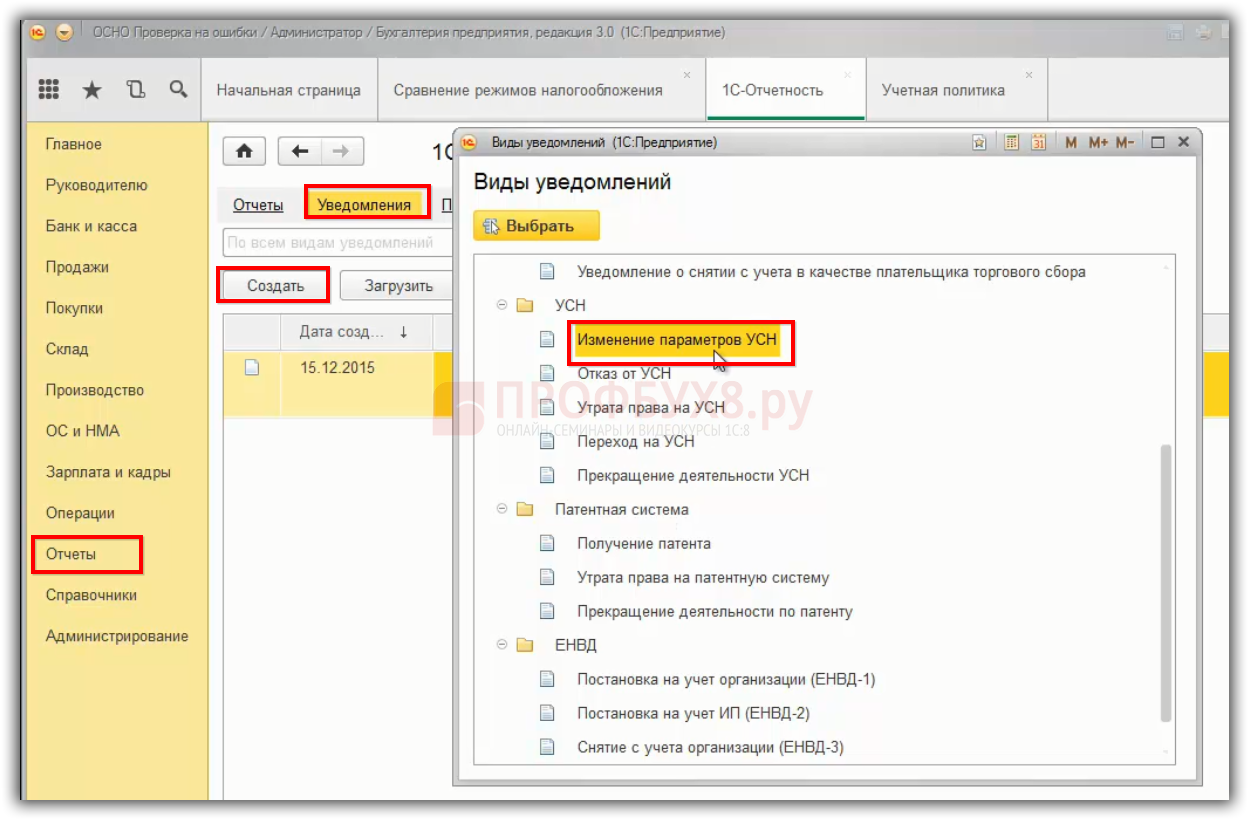

В 1С 8.3 выбираем раздел «Отчеты» – «Регламентированные отчеты» либо «Уведомления, сообщения и заявления». По гиперссылке «Уведомления» создаем документ «Изменение параметров УСН»:

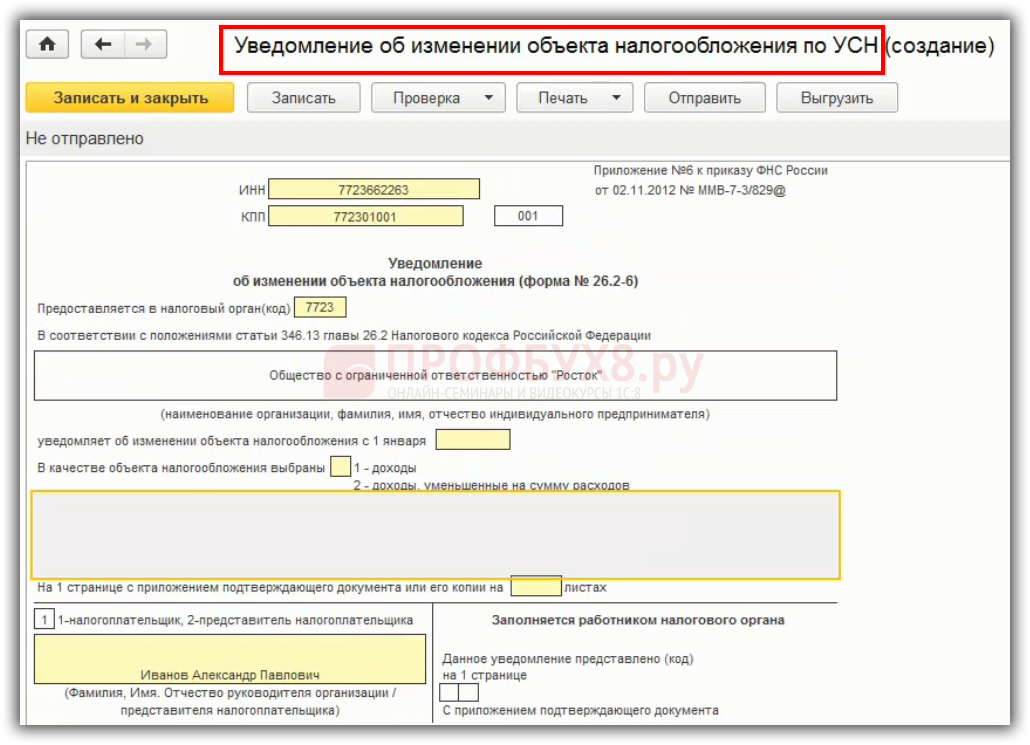

В 1С 8.3 формируется печатная форма «Уведомления об изменении объекта налогообложения (форма №26.2-6)» для представления в ИФНС:

Рассмотрим, как представить по упрощенной форме отчетность, чтобы не представлять весь комплект документов, то есть, как сдать «нулевую» отчетность при УСН. Единая (упрощенная) декларация представляется, когда есть организации с «нулевой» отчетностью.

Сдавать Единую (упрощенную) декларацию имеют право:

Единая упрощенная декларация заменяет представление деклараций по следующим налогам: НДС, налог на прибыль, налог при УСН.

При этом не включаются в Единую упрощенную декларацию:

Единая упрощенная декларация представляется в ИФНС в следующем виде:

В 1С 8.3 Единая упрощенная декларация формируется в разделе Отчеты – подраздел 1С – Регламентированные отчеты – отчет Единая (упрощенная) налоговая декларация:

По строчке 010 Единой (упрощенной) декларации в 1С 8.3 автоматически указываются налоги: НДС, налог на прибыль, налог при УСН:

Если организация представила Единую (упрощенную) декларацию, а после ее представления выявила факт не отражения или неполноты отражения сведений, и других ошибок, в результате которых занижена сумма налога, то представляются Уточненные декларации в той первичной форме, в которой должны быть.

Более детально переход на иной режим налогообложения в 1С 8.3, переход с ОСНО на УСН (Помощник), особенности совмещения в 1С 8.3 Бухгалтерия 3.0 УСН и ЕНВД изучены на мастер-классе «УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика »:

Данные материалы доступны

для просмотра только зарегистрированным

подписчикам проекта Профбух8.ру

После регистрации на указанный адрес

вы получите ссылку на просмотр

более 300 видеоуроков по работе

в 1С:Бухгалтерия 8, 1С:ЗУП 8 и 1С:УТ 8 (бесплатно)

ОСНО – это классический налоговый режим, применяемый, если у компании нет возможности или желания работать на ином режиме. Это наиболее сложная система, предусматривающая ведение бухучета и отличающаяся разнообразными налоговыми обязательствами.

При таком режиме экономический субъект получает налоговые обязанности в отношении НДС, налога с полученной прибыли, имеющегося имущества, а также других разновидностей налогов при наличии подходящего объекта налогообложения.

Перейти на основной режим возможно с других налоговых систем в добровольном порядке или при потери права работы по спецрежиму.

Переход с УСН на ОСНВозможны две причины для перехода с упрощенного на классический режим:

В первом случае переход выполняется с января будущего года, во втором – с начала любого квартала года, в котором зафиксирована утрата права на спецрежим.

Переход с начала годаЕсли компания по личным соображениям желает применять стандартную налоговую систему взамен упрощенной, то следует сообщить об этом налоговой посредством представления типового бланка уведомления, подтверждающего добровольный отказ от использования УСН. Крайний срок для его подачи – 15 января года начала работы по общей системе. С уведомлением нужно обращаться в то отделение налоговой, в котором зарегистрирован субъект (по месту проживания для ИП или по юридическому адресу для организаций).

При нарушении указанного срока возможности применять ОСНО у компании не будет.

Своевременное предоставление уведомления в ФНС позволяет, не дожидаясь никаких подтверждений, вести учет согласно требованиям, предъявляемым к общему налоговому режиму.

Экономическому субъекту нужно не забыть отчитаться по УСН за прошедший год и уплатить положенную сумму налога.

Переход с середины годаС середины года можно начать вести учет по ОСН, если будет потеряна возможность работы по «упрощенке» в связи с нарушением условий, прописанных в таблице ниже.

Несоответствие условиям из п.4ст.346.13 НК РФ выступает поводом для прекращения ведения деятельности по упрощенной системе с начала квартала, в котором отмечено данное несоответствие. Также поводом для перехода на ОСН может выступать заключение субъектом договорного соглашения о совместной деятельности или доверительном управлении.

О потере возможности работать на УСН нужно проинформировать налоговую с помощью подачи сообщения типового бланка до 15 числа месяца, следующего за кварталом обнаружения нарушения условий. До 25 числа этого же квартала нужно отчитаться по УСН, подав соответствующую декларацию.

За тот квартал, когда началась работа по классической системе, помимо подаваемых ранее отчетов, нужно впервые сдать отчетность в виде деклараций:

При отгрузке ТМЦ на УСН и отсутствии оплаты до начала применения классического режима выручка учитывается при вычислении налогооблагаемой прибыли:

Оплаченные при УСН ценности в вычислении налога на прибыль не участвуют.

При поступлении предоплаты на УСН и отгрузке ценностей на ОСН – сумма принимается к учету при исчислении налога УСН.

Как учитывать расходы?Услуги и работы, принятые к учету, но не оплаченные

Как учитывать стоимость ОС?Стоимость объектов основных фондов, не учтенную при «упрощенке», нужно учитывать при общем режиме таким образом:

Находясь на ОСН, компания купила ОС с периодом использования 5 лет. Ежемесячная амортизация – 6666,7руб.

С 1янв.2015г. компания перешла на УСН «доходы-расходы» (остат. стоим. ОС на этот момент 240000).

С 1янв.2016г. компания вернулась на ОСН.

Согласно п.3ст.346.16, за 1-й год работа на УСН компания должны была списать 50% остаточной стоимости ОС (240000 * 50% = 120000).

Остаточная стоим-ть ОС на момент возврата к ОСН = 240000 – 120000 = 120000 руб. С 1янв.2016г. компания будет каждый месяц списывать эту стоимость с помощью амортизации в размере 6666,7 руб.

Переход с ЕНВД на ОСН По собственному желаниюДля того чтобы прекратить работу на ЕНВД на добровольной основе и начать вести учет по ОСН, нужно в заявительном виде проинформировать налоговую о своем желании. Для этого НК РФ отводится 5-тидневный срок со момента перехода на основную систему. В заявлении сообщается о необходимости снятия с учета заявителя в качестве плательщика ЕНВД. Разработаны типовые бланки заявлений – ЕНВД-3 для юрлиц и ЕНВД-4 для физлиц с образованием ИП.

Добровольная процедура перехода может быть проведена только с января будущего года, при этом день перехода — 1января, данная дата подлежит отражению в заявлении. 5 дней нужно отсчитывать с 01.01.

ФНС достаточно сообщить о своем желании прекратить применение ЕНВД. Никаких дополнительных документов о планируемой работе на классическом режиме направлять в налоговую не требуется.

При потери права на ЕНВДУтрата происходит, если нарушаются условия из п.2.2 ст.346.26 НК РФ.

Несоответствие указанным показателям не дает возможности работать на «вмененке» и требует перехода на режим общего характера. Данный переход выполняется с 1 числа квартала, когда было зафиксировано нарушение показателей.

Субъект должен сообщать ФНС о прекращении применения ЕНВД и снятии с налогового учета посредством представления указанных выше бланков заявлений в 5-тидневный период с последнего дня месяца, когда выявлено нарушение.

Для возврата на ЕНВД с основного режима придется вернуть соответствие указанных выше показателей до нужных значений. Возможность возврата на «вмененку» появляется только с будущего года, процедура осуществляется путем подачи заявлений типовых бланков ЕНВД-1 и ЕНВД-2.

Восстановление НДСТак как общий режим предусматривает обязательное начисление добавленного налога по актуальным ставкам, то при переходе со спецрежимов, при которых данной обязанности нет, возникает необходимость по восстановлению НДС.

Следует начислить налог:

По указанным операциям формируются счета-фактуры для передачи клиентам для обоснования права на вычет по добавленному налогу.

Помимо обязанности по начислению, возникает и возможность возместить добавленный налог из счетов-фактур поставщиков:

В первых трех случаях возмещать налог нужно в 1-м квартале работы на классической системе, в четвертом – по факту приемки ценностей к учету.

Особенности перехода ИП на ОСНОВ подавляющем большинстве случае предприниматели после регистрации выбирают подходящий для себя специальный налоговый режим, сообщая об этом налоговой в заявительной форме. Если же никаких заявлений и уведомлений в адрес ФНС от ИП не поступило по факту регистрации, то вести деятельность придется по основному режиму.

Индивидуальных предпринимателей не обязывают вести учет в полном виде, однако придется формировать книги покупок и продаж, учитывать операции с целью исчисления доходов и расходов, платить добавленный налог и налог с доходов ИП.

Если же при регистрации в 5-тидневный срок ИП проинформировал ФНС о желании применять спецрежим, то переход на классическую систему будет возможен в будущем либо при нарушении условий для применяемого режима, либо по личному желанию. В первом случае ИП обязан начать применять общую систему с 1 числа квартала, когда утеряна возможность работать по спецрежиму, во втором – с начала будущего года.

Порядок перехода для предпринимателей аналогичен прописанной выше процедуре. При переходе с «вмененки» надлежит заполнять заявление для налоговой по форме ЕНВД-4.

Оцените качество статьи. Нам важно ваше мнение: