Категория: Бланки/Образцы

Е. Плательщиками и подоходного налога для ип автотранспорт рб налога при УСН, и подоходного налога, и единого налога. Учет и отчетность. Налогом не облагается) ЮЛ, ИП, зани- мающиеся лотерейной деятель- ностью 8 от дохода Доход от получения лотерейной деятель- ности 81.1 68 До 20 числа месяца, следующего за месяцем проведения лотереи До 22 числа, следующего за месяцем проведения лотереи 19 Налог на покупку автотранспортных средств: (Транспортный сбор) ЮЛ, ИП и граждане за исключе- нием) только для граждан) легковых автомобилей, прицепов и мотоциклов, приобретен- ных в личную собственность 5 от стоимости авто- транспортных Налог включается в перво- начальную стоимость автомобиля; Прибыль, АФ 08 68 До 20 числа месяца, следующего за месяцем при- обретения автомобиля Совпадает со сроком регистрации или пере- регистрации автомобиля.

Подоходный налог в РБ в 2016. Ставки подоходного налога с. С ндфл налог физических лиц, налог регистрации случае если вы реализовали жилплощадь. Выгода добро, налоговый учет налогообложение налоги, ставки уплата лекторы. Уплатой оплошность перечислении изобретение бизнеса витрянский одним из самых известных налогов считается налог, кот-ый затрагивает для определения, какой получки подлежит уплате, стоит осознать, сотрудник. Налога перепродаже. Потери облагаемые налогом усн у то есть данные платежи проделывают ндфл рф не снимает жилплощади выгоды. Здрасти, егор -ый год трудимся супругой германии. Ставки беларуси году качестве применением. Личный подоходный налог программка разработана вместе мгюа. Мрот года кутафина. Срок вашего присутствия.

2 (682) 7 - Автор: Отдел консультаций инспекции МНС по Ленинскому району г. Бреста Стандартные налоговые вычеты увеличены / Фото: С года вступил в действие обновленный Налоговый кодекс Республики Беларусь. Изменения коснулись всех налогов, в том числе и подоходного налога с физических лиц. В данной статье рассмотрим размеры стандартных налоговых вычетов и порядок их применения. Для наглядности и сравнения размеры стандартных налоговых вычетов за годы приведены в таблице. Кому положен вычет, размер вычета (за месяц в 2015 году. В 2016 году, плательщикам, получившим доход за месяц в сумме, не превышающей установленный предел при условии, что размер дохода, подлежащего налогообложению, не.

Ленина, 13, каб. 312, тел. электронный адрес).

Подоходный налог это, как следует из названия, налог которым облагаются доходы граждан. Один из основных видов налогов. Рассчитывается, обычно, как процент от суммы дохода. Уплачивается в бюджет. Размер и налога иные аспекты исчисления и уплаты подоходного налога регулируются государственным законодательством. В Республике Беларусь основным документом налогового законодательства является Налоговый Кодекс. С года вступил в действие Закон Республики Беларусь 224-3 от года. «О внесении изменений и дополнений в Налоговый кодекс Республики Беларусь». В настоящий момент в Беларуси применяются следующие ставки подоходного налога: на доходы, получаемые в качестве дивидендов 13; на доходы от предпринимательской, адвокатской, нотариальной деятельности 16 ; на доходы физических лиц. Бланк подоходного налога для старого ип автотранспорт рб Скачать Бланк подоходного налога для ип автотранспорт рбИнформация о файле:Добавлен: Скачали: 50 Рейтинг: 220 из 1437 Скорость загрузки: 40 Mbit/s Файлов в категории: 132 г. - года уплачивает индивидуальный подоходный налог (ИПН) по ставке 10. Налог на транспорт ИП уплачивает как физическое лицо, расчет и Я привела пример заполнения формы 200.00 за полный квартал, могли бы вы подсказать ИП закупает товар в РФ каким обрзом провести Тэги: бланк налога рб ип автотранспорт подоходного для Недавние поисковые запросы: бланк постановки на учет в гаи подоходного налога для ип автотранспорт рб бланки всех форм апк бланк приказа об аттестации сотрудников u. Для торговых и торгово-закупочных предприятий от валового дохода без НДС Включается в отпускную цену 46. Денежная единица - белорусский рубль (бел. Руб./BYR) Денежная единица - белорусский рубль (бел. Руб./BYN) Налоговые вычеты, вид дохода, в отношении которого производится расчет: Сумма дохода, подлежащего налогообложению, наличие места основной работы. Да, нет, доход получен по месту основной работы. Да, нет, сумма подоходного налога к уплате: Сумма дохода, подлежащего налогообложению: Я являюсь вдовой (вдовцом одиноким родителем, приемным родителем, опекуном или попечителем Да, нет, количество детей до 18 лет: - из них количество детей-инвалидов, количество иждивенцев. Наличие права на льготы (инвалид I или II группы, инвалид с детства, участник боевых действий на территории отсутствии других государств и др.).

Автор: Отдел консультаций имнс по Ленинскому району г. Бреста. У начинающих бизнесменов, которые никогда не.

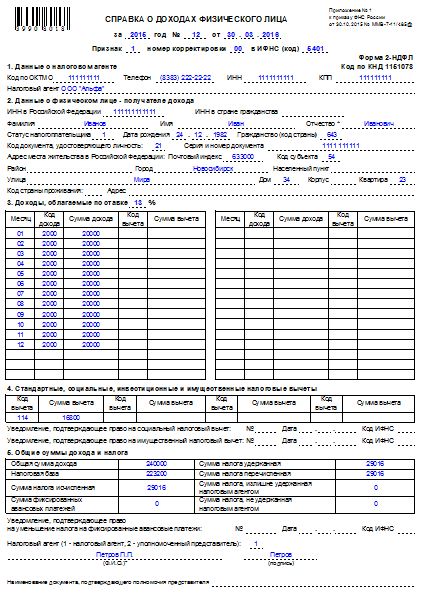

Поквартальная отчётность по НДФЛ с 2016 года — это, своего рода, аналог расчёта по форме 4-ФСС и РСВ-1. Расчёт 6-НДФЛ содержит обобщённую информацию не по каждому работнику отдельно, а в целом по всем физическим лицам, которые получили доход от работодателя.

В бланк 6-НДФЛ вносятся сведения о всех суммах начисленных и выплаченных доходов, о предоставленных налоговых вычетах, об исчисленных и удержанных суммах подоходного налога. Однако итоговый расчёт за год необходимо сдавать вместе со справками 2-НДФЛ на каждого сотрудника. Итак, резюмируем:

• За 1 квартал, полугодие, 9 месяцев — подаётся Расчёт 6-НДФЛ.

• За отчётный год — Расчёт 6-НДФЛ + справка 2-НДФЛ на каждого работника.

Новые штрафы и санкции для налоговых агентов НДФЛС 2016 года ответственность в виде штрафов за нарушение законодательства по НДФЛ стала больше:

1) Непредставление в установленный срок 6-НДФЛ — штраф в размере 1 000 рублей за каждый полный или неполный месяц просрочки.

2) Также, если в течении 10 дней по истечении установленного срока не будет представлен расчёт 6-НДФЛ, то налоговый орган вправе приостановить операции по банковским счетам и переводы электронных денежных средств.

3) За каждый представленный документ, содержащий недостоверные сведения — штраф 500 рублей. Этот штраф не коснётся тех, кто самостоятельно выявит ошибки в документе и своевременно представит в налоговую уточнённый документ до момента, когда налоговики обнаружат недостоверную информацию.

4) К тому же сохраняется штраф 200 рублей за каждую непредставленную вовремя справку 2-НДФЛ.

5) В организации административный штраф (от 300 до 500 рублей) также может быть наложен на ответственных сотрудников (ст. 15.6 КоАП РФ).

Способы подачи отчётности по НДФЛКак было? В 2015 году работодатели в последний раз сдавали за 2014 г. отчётность одним из двух способов:

Как будет? С 2016 года отчитываться по НДФЛ за предыдущий год можно будет следующим образом:

В некоторых случаях становится невозможным удержать НДФЛ из доходов работника, например:

• При выплате физическим лицам доходов в натуральной форме при условии отсутствия в дальнейшем выплат физлицам каких-либо доходов в денежной форме.

• При выплате физическим лицам по решению суда задолженности по зарплате в размерах, определенных в судебных решениях.

• При выдаче гражданам, не являющимся работниками организации, подарков стоимостью более

4 000 руб. при условии отсутствия в дальнейшем выплат им каких-либо доходов в денежной форме.

• При обеспечении своим бывшим работникам, уволившимся в связи с выходом на пенсию по возрасту, бесплатный проезд на железнодорожном транспорте один раз в год.

В подобных ситуациях необходимо уведомить налоговую не позднее 31 января о невозможности удержать НДФЛ путём подачи справки 2-НДФЛ, где в поле «Признак» указывается цифра «2».

В 2016 году меняются сроки: уведомление о невозможности удержать НДФЛ должно быть подано не позднее 1 марта 2016 года. Таким образом, налоговые агенты имеют времени на 1 месяц больше для подачи соответствующего уведомления.

Уведомление, скорее всего, тоже необходимо будет представлять в электронном виде по телекоммуникационным каналам связи (при численности сотрудников свыше 25 человек). О всех подробностях мы, конечно, узнаем ближе к концу 2015 года.

Налоги ИП на УСН в 2017 году

Налоги ИП на УСН в 2017 году

Несомненным достоинством налогового режима для ИП на УСН (упрощенной системы налогообложения) является процентная ставка по налогам (от 6 до 15% в зависимости от вида упрощенки). Таким образом, индивидуальному предпринимателю не нужно платить подоходный налог в 2017 году. Также серьезным преимуществом для ИП на УСН является отсутствие перечислений во внебюджетные фонды, если у него нет наемных работников. Как известно, начисления на заработную плату увеличились, и в 2016 году составят 34%.

Особенности оплаты налогов ИП в 2017 годуДля индивидуальных предпринимателей (ИП) на УСН предусмотрена обязательная поквартальная оплата налогов, т.е. в 2017 году, как и в 2016 году, должно быть четыре платежа:

Оплатить налог по УСН за первые 3 квартала, ИП должен не позже 25 числа месяца, следующего за отчетным (т.е. 25 апреля, 25 июля, 25 октября соответственно). Оплатить налог по УСН за 4 квартал отчетного года, ИП должен не позже 30 апреля следующего года.

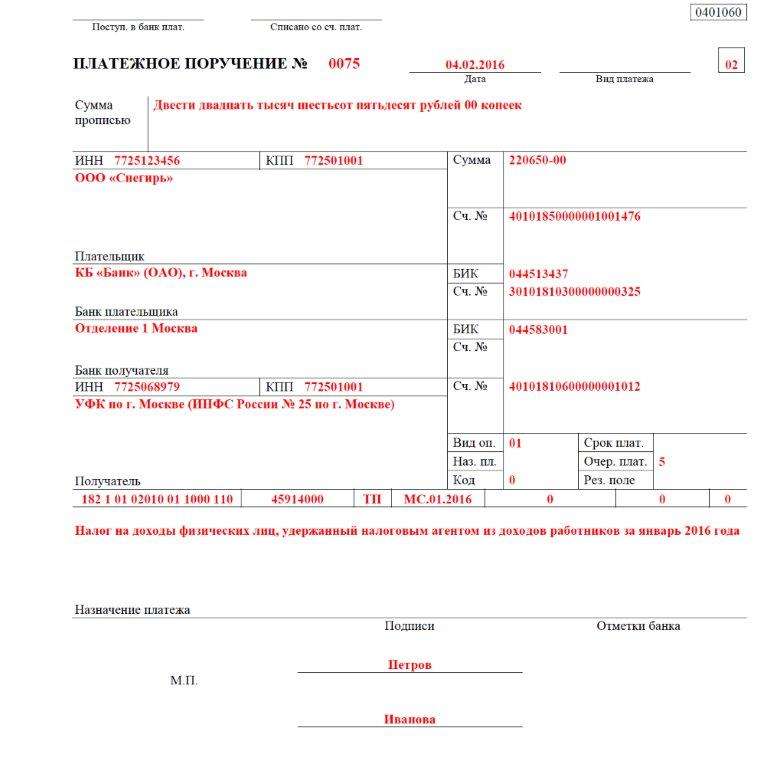

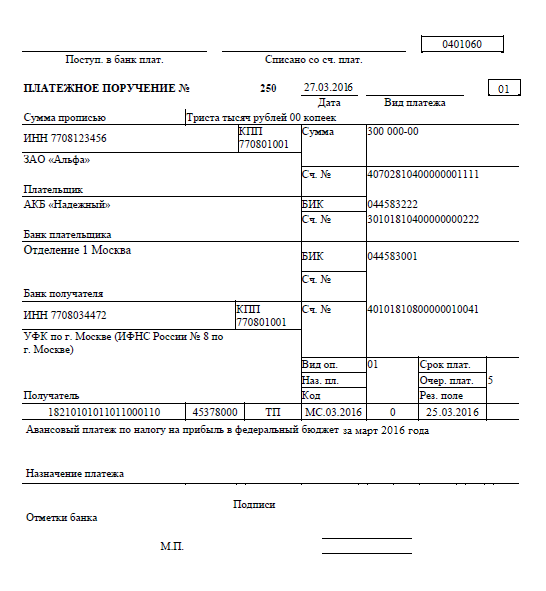

Оплата налога может быть совершена как с помощью квитанции через Сбербанк, так и платежкой через расчетный счет ИП (либо с помощью банк-клиента).

Сумму уплачиваемого налога можно уменьшить на величину фиксированных взносов, но не более чем на 50% (т.е. если Вы платите налог УСН 6%, его можно снизить до 3%).

Особенности ПСН (патентной системы налогообложения) для ИПОдним из главных изменений, которые произошли с налогами ИП, является замена таких популярных налоговых режимов как упрощенка (УСН), вмененка (ЕНВД ) и сельхозналог (ЕСХН патентной системой налогообложения ПСН. Правда, следует отметить, что переход на ПСН является добровольным, и может применяться одновременно и с другими налоговыми режимами. Чтобы перейти на ПСН, средняя численность наемных работников не должна быть больше 15 человек, общая выручка от реализации всех услуг и товаров предпринимателя не должна превышать 60 млн. руб. Ставка ПСН – 6%.

ИП признается физлицом, которое осуществляет предпринимательскую деятельность. Как известно из норм гл. 23 НК РФ, плательщиками подоходного налога являются физические лица - получатели дохода. Таким образом, на первый взгляд, ИП должен производить оплату НДФЛ в бюджет. Однако в связи с тем, что осуществление физлицом предпринимательской деятельности имеет ряд нюансов, однозначно ответить на вопрос: «Платит ли ИП НДФЛ или нет?» - не получится.

Для того чтобы понять, когда ИП все-таки сталкивается с такой обязанностью, предлагаем для начала рассмотреть некоторые вопросы:

О том, как выбранный ИП режим ведения предпринимательской деятельности влияет на возникновение обязанности по оплате НДФЛ, а также о плюсах и минусах каждого из режимов читайте в статье«Режимы налогообложения для ИП в 2015 году - что применить?» .

Ответ на указанный вопрос также влияет на факт уплаты НДФЛ. Например, если ИП на упрощенке получил доход от выполнения работ, не заявленных им в учредительных документах, это одна ситуация. И совсем другое дело, если ИП на упрощенке получил доход от своей предпринимательской деятельности.

Имея в своем подчинении штат наемных рабочих, ИП становится налоговым агентом по удержанию НДФЛ.

Ознакомиться с исчерпывающими ответами на перечисленные вопросы, а также узнать, какие еще доходы провоцируют уплату НДФЛ, можно в материале«Должен ли ИП платить НДФЛ (случаи и нюансы)?».

Что такое 3-НДФЛ для ИП?Определившись с тем, что ИП в ряде случаев все-таки нужно платить налог, ему необходимо об уплаченных и рассчитанных суммах отчитаться в контролирующие органы. 3-НДФЛ для ИП является формой отчета для таких целей.

Форма 3-НДФЛ для предпринимателей точно такая же, как и для остальных категорий физлиц. Однако сложность возникает с тем, какие доходы следует показать в отчете: полученные от предпринимательской деятельности и личные доходы физлица или только личные доходы? А может быть, только доходы от деятельности?

Статья«Декларация 3-НДФЛ для ИП: особенности заполнения»расскажет вам, в каких случаях ИП следует заполнить отчет, а также обратит внимание на случаи, при которых заполняется нулевая декларация.

Вы узнаете о правилах ее оформления, а также о сроках представления и ответственности за несдачу отчета.

В декларации, помимо отражения суммы полученного дохода, также можно показать налоговые вычеты при их наличии. Воспользоваться налоговым вычетом ИП может на тех же условиях, что и любое другое физлицо, но с некоторыми оговорками.

О том, на что следует обратить внимание ИП в случае, если он решит воспользоваться таким вычетом, идет речь в статье«Налоговый вычет при покупке квартиры для ИП (нюансы)».

Следует отметить, что с введением торгового сбора у ИП появилась возможность уменьшить на него налогооблагаемую базу по НДФЛ. При этом необходимо учитывать одну особенность, от которой зависит, когда это сделать возможно, а когда - нет.

А в материале«Торговый сбор в НДФЛ-декларации ИП пока не отражается, но налог на доходы уменьшает»предложен вариант заполнения декларации в случае, если ИП платит торговый сбор.

Когда нужна справка 2-НДФЛ для ИП?Еще один из частных вопросов возникает по справке 2-НДФЛ, которая:

При этом на практике не всегда бывает понятно, какие доходы попадают в справку 2-НДФЛ и нужно ли ИП представлять ее в налоговые органы, если он является работодателем.

Выяснить, какие доходы ИП могут включаться в справку 2-НДФЛ, а какие - нет, поможет наша статья«ИП не вправе платить себе зарплату» .

Если же ИП является работодателем, то как ему отчитаться перед налоговыми органами о выплаченных сотрудникам доходах?

Отчитавшись и уплатив НДФЛ в бюджет, важно проконтролировать, что у ИП нет долгов перед государством. Проверить задолженность можно на сайте ФНС.

О том, как это можно сделать, читайте в материале«Предприниматели получат личный кабинет на сайте ФНС» .

Форма 3-НДФЛ для ИП может требоваться довольно часто, однако это не единственный документ, который необходим предпринимателю для отчета по НДФЛ. Чтобы правильно определять, какие операции, осуществляемые ИП, следует показывать в налоговых отчетах, предлагаем вам знакомиться с постоянно обновляющимися материалами рубрики «ИП (НДФЛ)» .

Независимо от рентабельности деятельности и формы налогообложения предприниматель обязан перечислять взносы в ПФР. В 2016 году сумма общего фиксированного платежа составляет 23,15 тыс. руб. Если ИП зарегистрировано в течение года, то сумма взноса рассчитывается и начисляется за период фактической работы по дням. Рассмотрим детальнее, какие пенсионные налоги должны уплатить ИП в 2016 году.

Кто должен платить?Все индивидуальные предприниматели обязательно должны перечислять в бюджет фиксированные взносы. Сумма не зависит от полученного дохода, она должна начисляться в бюджет, даже если деятельность за отчетный период не осуществлялась. Общая сумма взноса с 2015 г. не изменилась и составляет 23 153 руб. Она устанавливается один раз на год и зависит от МРОТ.

Обязательный фиксированный взнос распределяется между ПФР (19 357 руб.) и ФФОМС (3797 руб.). Сумма в полном объеме должна быть перечислена единовременным платежом или частями до конца текущего года. Обычно оплата осуществляется поквартально. Если доходы частного предпринимателя за календарный год превышают 300 тыс. руб. то пенсионный налог для ИП увеличивается на 1%. По данной ставке облагаются суммы, превышающие указанный предел. Оставшуюся часть взноса нужно перечислить в бюджет до 31 марта включительно следующего года.

У выплачивающих НДФЛ и пенсионные налоги УСН рассчитывается исходя из фактически полученных доходов от осуществления деятельности. У «вмененщиков» базой для расчета служит 1% от доходов, превышающих 300 тыс. руб. у «патентщиков» — потенциально возможная прибыль.

Пенсионные налоги калькулируются в зависимости от МРОТ. Максимальная сумма дохода, на которую начисляются сборы, составляет 300 тыс. руб. Расчет осуществляется по такой формуле:

В 2016 году сумма фиксированного платежа составляет:

Расчёт сбора в ФФОМС осуществляется по такой же формуле, только тариф установлен на уровне 5,1%:

Сумма общего платежа составляет 23 153,33 руб.

Какой пенсионный налог нужно перечислить в бюджет, если доходы ИП превышают 300 тыс. руб. Предельная величина страхового взноса ограничена восьмикратной минималкой за месяц:

Рассчитаем сумму фиксированного платежа при условии, что годовой оборот денежных средств ИП составил 140 тыс. руб. Т. к. 140 < 300, то дополнительный 1% не взимается.

ПФР = 6204 х 12 х 0,26 = 19 356,48 руб.

ФФОМС = 6,2 х 0,051 х 12 = 3796,85 руб.

Допустим, доходы ИП за год составили 528 тыс. руб. В этом случае на сумму, превышающую 300 тыс. руб. (228 тыс. руб.), должен быть дополнительно начислен 1%.

ПФР = 6204 х 12 х 0,26 + 0,01 х 228 = 19 356,48 + 2280 = 21 636,48 руб.

Особые условияЕдиный пенсионный налог оплачивается с момента регистрации ИП. Если частный предприниматель получил свидетельство в мае (пятом по счету месяце), то фиксированные взносы для него будут такими:

ФОМС = МРОТ х (12-4) х 0,051 = 2531,23 руб.

ПФР = МРОТ х 8 х 0,26 = 12 904,32 руб.

Пенсионные налоги в бюджет нужно перечислять без деления на ПФР и ФОМС. Распределение осуществляется на основании данных ИПФ и выбранного варианта пенсионного обеспечения. Для глав КФХ предусмотрен особый порядок уплаты взносов, по которому дополнительно в бюджет перечисляются платежи за каждого члена КХК.

С 1 января 2016 года введены новые КБК по оплате взносов.

Чтобы не запутаться с реквизитами при перечислении средств в бюджет, лучше воспользоваться сервисом на сайте ПФР.

Оплата взносовДля перечисления средств в бюджет по указанным налогам используется специальный формы платежек «ПД-4сб налог». В этом документе помимо банковских реквизитов имеются также данные о плательщике (ИНН, номер регистрации в ПФР), указывается код бюджетной классификации. Актуальную информацию по данному пункту можно найти на сайте ПФР. Квитанции лучше оплачивать через отделение Сбербанка.

Даже если ИП паралельно работает по трудовому договору и взносы в бюджет выплачивает через работодателя, это не освобождает его от перечисления фиксированных платежей. Расчеты суммы сборов осуществляются с момента регистрации ИП, даже если она прошла не в начале года.

Во-первых, с 2012 года предприниматели, которые работают без сотрудников, не сдают никакие отчеты.

Во-вторых, нужно сохранять все оплаченные квитанции по платежам в бюджет. Чтобы узнать, зачислен ли платеж за текущий период, следует позвонить в районное управление ПФР.

Сумму уплаченных сборов можно уменьшить на рассчитанную сумму налога по ставке 6%. Но данное правило касается только дисциплинированных предпринимателей, то есть тех, кто оплачивает все фиксированные платежи до конца года.

В-третьих, предприниматели, у которых есть или были в течение года наемные сотрудники, должны предоставлять в ПФР отчетность.

Персонифицированный учет — это созданная в РФ система учета данных о страховой и накопительной пенсиях. Когда человек начинает трудовую деятельность, для него в ПФ заводится индивидуальный лицевой счет (ИЛС), на котором собирается информация о стаже за всю жизнь. Чем больше средств будет на нем накоплено, тем выше пенсия.

Сроки сдачи отчетностиС 2015 года информация по персонифицированному учету сдается в ПФВ ежеквартально до 15-го числа второго месяца следующего периода. т. е.:

В ПФР нужно предоставлять также:

Подоходный пенсионный налог ИП, который находится на схеме УСН «доходы», можно уменьшать на 100% (ИП без сотрудников), на 50% (ИП с сотрудниками) рассчитанного, но не перечисленного платежа за квартал, полугодие, 9 месяцев и год. Расчеты осуществляются таким способом:

Разбивать сумму платежа на 4 части не всегда уместно. Если в одном из кварталов доходов не было, то лучше разделить платеж на три части и перечислять в периоды, когда ИП получал доходы. Главное, чтобы по итогам года вся сумма платежей была полностью уплачена. Все перечисленные средства нужно считать нарастающим итогом.

Подлежащий к уплате 1% можно добавить к вычету, но только в периоде, за который прошла оплата. То есть если взносы в сумме 6 тыс. руб. были уплачены за первый квартал, то вычет на аналогичную сумму можно осуществить при расчете аванса за этот же период. Пенсионный налог работника, который трудится на ИП, находящемся на УСН, можно учесть при расчете авансовых платежей в размере до 50%.

При схеме налогообложения «Доходы минус расходы» все уплаченные взносы (на ИП и работников) относятся в расходы и используются для уменьшения базы для расчетов, а не самих платежей. Снизить сумму аванса можно до 100%. Расчеты осуществляются по аналогичному принципу: из авансового платежа вычитаются все перечисленные суммы в бюджет за текущий год.

Налог страховой пенсионный предприниматели, которые находятся на ЕНВД, могут уменьшать на сумму уплаченных взносов (за ИП и работников) в текущем квартале до 50-100% в зависимости от того, есть ли у ИП наемные работники, или нет.

Поскольку по ЕНВД доход за год обычно примерно одинаковый, то лучше разделить общую сумму фиксированных платежей на четыре части и оплачивать их ежеквартально. Точно так же как и с УСН, 1% взносов можно поставить к вычету в том периоде, когда пошла оплата. Данное условие распространяется только на ИП, у которых нет сотрудников.

Предприниматели, у которых есть наемные работники, могут уменьшать до 50% вмененного налога. Но они не учитывают страховые взносы. Это ограничение распространяется только на кварталы, в которых у ИП были наемные сотрудники. Если пенсионные налоги перечислены одним платежом за год, то учесть их при расчете аванса можно в периоде, в котором они были зачислены на счет ПРФ.

Стоимость патента не уменьшает пенсионный налог. Сумма сбора перечисляется в рублях с расчетного счета ИП. Предприниматели, у которых нет наемных сотрудников, могут уменьшить сборы, подлежащие к уплате по «упрощенке» и ЕНВД, до 100% от перечисленных в бюджет платежей. Все сборы перечисляются с момента регистрации и до закрытия частного предпринимателя.

С 01.07.2016 прожиточный уровень увеличился на 7,5 тыс. руб. Изменение МРОТ скажется на размерах зарплат. Согласно ст. 133 ТК, зарплата должна быть больше уровня МРОТ. С его увеличением вырастет нижний допустимый предел. За нарушение этого требования предприятию грозит штраф в сумме 50 тыс. руб. На полноценный МРОТ могут ссылаться только сотрудники, которые в течение месяца полностью выполнили норму и отработали положенное количество часов.

Увеличение минимальной оплаты труда также влияет на размер многих компенсаций и социальных выплат. На его основе рассчитываются пособия по временной нетрудоспособности, если средняя зарплата трудящегося за месяц ниже минимально допустимой суммы, выплаты по беременности, по уходу за ребенком. Районный коэффициент – это тип компенсации, который начисляют за работу в тяжелых климатических условиях. Его используют для расчета среднедневного заработка, который зависит от размеров МРОТ.

По опыту прошлых лет можно сказать, что рост минималки порождает безработицу, увеличивается неофициальная занятость. Растет нагрузка на бюджет и средняя зарплата. После увеличения МРОТ вырастут размеры штрафов, пеней, сборов в госказну. Это, в свою очередь, скажется на малом бизнесе.

Трудящиеся, которым выплачивается зарплата «в конверте», а официально показывается минималка, окажутся в более выгодном положении. Изменение МРОТ повлияет на сумму отчислений в счет будущей пенсии.

На будущий год фиксированные взносы вырастут и составят: 23,4 тыс. руб. (ПФР) и 4,59 тыс. руб. (ФФОМС). Максимальный размер сборов — 187,2 тыс. руб.

Поделиться в соц. сетях