.png)

Категория: Бланки/Образцы

Приказом Минэкономразвития РФ, Минфина РФ и Федеральной службы государственной статистики от 2 октября 2006 г. N 306/120н/139 в настоящий Порядок внесены изменения

Порядок

проведения переоценки основных средств и нематериальных активов бюджетных учреждений

(утв. приказом Минэкономразвития РФ, Минфина РФ, Минимущества РФ и Госкомстата РФ от 25 января 2003 г. N 25/6н/14/7)

2 октября 2006 г.

См. комментарии к настоящему порядку

О порядке проведения переоценки стоимости основных средств, нематериальных активов и отдельных объектов малоценных предметов, находящихся в оперативном управлении бюджетных учреждений, и отражении ее результатов в бухгалтерском учете и отчетности см. также письмо Минфина РФ от 23 апреля 2003 г. N 03-01-01/11-126

1. Порядок проведения переоценки основных средств и нематериальных активов бюджетных учреждений (далее именуется - Порядок) разработан в соответствии с распоряжением Правительства Российской Федерации от 15 ноября 2002 г. N 1611-р.

Под бюджетными учреждениями в соответствии с действующим законодательством понимаются организации, созданные органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления для осуществления управленческих, социально-культурных, научно-технических или иных функций некоммерческого характера, деятельность которых финансируется из соответствующего бюджета или бюджета государственного внебюджетного фонда на основе сметы доходов и расходов.

2. Переоценка основных средств и нематериальных активов бюджетных учреждений проводится в целях периодического пересчета их стоимости и смешанных цен различных лет, по которым они учтены в бухгалтерском учете, в единые цены, существующие на дату, по состоянию на которую проводится переоценка, и отражения итогов этого пересчета в бухгалтерском и статистическом учете.

3. Переоценке подлежат основные средства и нематериальные активы, действующие, находящиеся на консервации и в резерве, подготовленные к списанию, но не оформленные в установленном порядке соответствующими актами, приобретенное оборудование, предназначенное к установке, принадлежащие бюджетным учреждениям на праве оперативного управления, а также приобретенные за счет средств от предпринимательской деятельности, целевых средств и безвозмездных поступлений, по состоянию на 1 января 2007 года.

4. Переоценка основных средств и нематериальных активов бюджетных учреждений по состоянию на 1 января 2007 года проводится в первом полугодии 2007 года.

В результате проведения переоценки основных средств и нематериальных активов бюджетных учреждений по состоянию на 1 января 2007 года их стоимость должна быть выражена в ценах на 1 января 2007 года.

5. Переоценка осуществляется путем индексации балансовой стоимости основных средств, приобретенного оборудования, предназначенного к установке, нематериальных активов, накопленной амортизации по основным средствам и нематериальным активам по состоянию на 1 января 2007 г. на коэффициенты. разработанные Росстатом на основе индексов цен производителей на фондообразующие товары и индексов цен производителей в строительстве (строительно-монтажные работы) и опубликованные в "Российской газете" до 1 ноября 2006 г.

Информация об изменениях: Информация об изменениях:Приказом Минэкономразвития РФ, Минфина РФ и Федеральной службы государственной статистики от 2 октября 2006 г. N 306/120н/139 слова "объекты, не завершенные строительством" исключены

7. Здания, сооружения, а также объекты, не завершенные строительством. переоцениваются исходя из периодов затрат на их сооружение, приобретение.

Информация об изменениях:Приказом Минэкономразвития РФ, Минфина РФ и Федеральной службы государственной статистики от 2 октября 2006 г. N 306/120н/139 слова "объекты, не завершенные строительством" исключены

8. По объектам, не завершенным строительством. и оборудованию, предназначенному к установке, необходимо, помимо коэффициентов для переоценки соответственно зданий и сооружений, машин и оборудования применять дополнительные поправочные понижающие коэффициенты .

Информация об изменениях:10. При переоценке нематериальных активов используются коэффициенты исходя из того, в ценах каких лет приобретения они отражены в бухгалтерском учете к 1 января 2007 года.

11. Итоги переоценки основных средств и нематериальных активов бюджетных учреждений по состоянию на 1 января 2007 года учитываются в текущих формах статистического наблюдения начиная с отчетов за первое полугодие 2007 года (на начало полугодия), а в годовых формах статистического наблюдения - с отчетов за 2007 год (на начало года).

12. В бюджетном учете бюджетных учреждений увеличение (уменьшение) балансовой стоимости основных средств и нематериальных активов, приобретенных за счет бюджетных средств и средств от приносящей доход деятельности, числящихся на балансе и введенных в действие до 1 января 2007 г. до их восстановительной стоимости, определенной с применением установленных коэффициентов, отражается по дебету (кредиту) счета 010100000 "Основные средства", дебету (кредиту) счета 010201000 "Нематериальные активы" и кредиту (дебету) счета 040103000 "Финансовый результат прошлых отчетных периодов.

13. Переоценка оборудования, предназначенного к установке, отражается по дебету счета 010504000 "Строительные материалы" и кредиту счета 040103000 "Финансовый результат прошлых отчетных периодов.

14. При переоценке основных средств и нематериальных активов, числящихся в бюджетном учете, сумма амортизации основных средств и нематериальных активов (включая объекты, по которым полностью начислена амортизация) по состоянию на 1 января 2007 г. подлежит умножению на соответствующие коэффициенты изменений стоимости основных средств и нематериальных активов при их пересчете в восстановительную стоимость. Превышение или снижение исчисленной суммы амортизации над суммой амортизации, начисленной по указанным основным средствам и нематериальным активам до 1 января 2007 г. отражается по дебету (кредиту) счета 040103000 "Финансовый результат прошлых отчетных периодов" и кредиту (дебету) соответствующих аналитических счетов счета 010400000 "Амортизация".

15. Бухгалтерские операции по переоценке отражаются в Справке (ф. 0504833 ), установленной Инструкцией по бюджетному учету, утвержденной приказом Минфина России от 10 февраля 2006 г. N 25н (зарегистрирован в Минюсте России 11 апреля 2006 г. N 7674), в межотчетный период (период реформации остатков баланса по счетам бюджетного учета на 1 января 2007 г. до проведения переоценки на счета бюджетного учета на 1 января 2007 г. после проведения переоценки)".

16. Результаты переоценки отражаются в балансе исполнения бюджета главного распорядителя (распорядителя), получателя средств бюджета (ф. 0503130 ), в балансе исполнения бюджета (ф. 0503120 ) в группе граф "На начало года" и в приложении к пояснительной записке "Сведения об изменении остатков валюты баланса" (ф. 0503173 ) в составе бюджетной отчетности за 2007 год".

17. Очередная переоценка основных средств и нематериальных активов бюджетных учреждений проводится по достижении "порогового" (предельного) уровня роста цен производителей в строительстве.

За "пороговое" значение принимается 35-процентный рост цен производителей в строительстве с момента предшествующей переоценки основных средств и нематериальных активов бюджетных учреждений.

Основные средства и нематериальные активы бюджетных учреждений переоцениваются в цены на 1 января года, следующего за годом, в котором рост цен производителей в строительстве с момента предшествующей переоценки основных средств и нематериальных активов бюджетных учреждений достиг "порогового" значения.

Решение об очередной переоценке основных средств и нематериальных активов бюджетных учреждений принимается Минэкономразвития России, Минфином России и Росстатом по согласованию с Федеральным агентством по управлению федеральным имуществом не позднее 1 ноября года, предшествующего переоценке.

Настоящий Порядок используется и при последующих переоценках.

Переоценка проводится в целях периодического пересчета стоимости основных средств и нематериальных активов из смешанных цен различных лет, по которым они учтены в бухгалтерском учете, в единые цены, существующие на дату, по состоянию на которую проводится переоценка, и отражения итогов этого пересчета в бухгалтерском и статистическом учете.

Переоценка по состоянию на 1 января 2003 г. проводится в первом полугодии 2003 г.

Приказ Министерства экономического развития и торговли РФ, Минфина РФ, Минимущества РФ и Госкомстата РФ от 25 января 2003 г. N 25/6н/14/7 "Об утверждении Порядка проведения переоценки основных средств и нематериальных активов бюджетных учреждений"

Зарегистрировано в Минюсте РФ 12 февраля 2003 г.

Регистрационный N 4212

Настоящий приказ вступает в силу по истечении 10 дней после дня его официального опубликования

Текст приказа опубликован в "Российской газете" от 19 февраля 2003 г. N 32, в Бюллетене нормативных актов федеральных органов исполнительной власти от 14 апреля 2003 г. N 15

В настоящий документ внесены изменения следующими документами:

Приказ Минэкономразвития РФ, Минфина РФ и Федеральной службы государственной статистики от 2 октября 2006 г. N 306/120н/139

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного приказа

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

При проведении переоценки руководствоваться:

- Указом Президента Республики Беларусь от 20.10.2006 N 622 "О вопросах переоценки основных средств, не завершенных строительством объектов и неустановленного оборудования";

- Постановлением Совета Министров Республики Беларусь от 17.11.2006 N 1543 "О некоторых вопросах реализации Указа Президента Республики Беларусь от 20 октября 2006 г. N 622";

- Инструкцией о порядке переоценки основных средств, не завершенных строительством объектов, неустановленного оборудования, утвержденной Постановлением Министерства экономики Республики Беларусь, Министерства финансов Республики Беларусь, Министерства архитектуры и строительства Республики Беларусь от 05.11.2010 N 162/131/37.

2. Материалы переоценки представить до 31 января 20__ г. в следующем объеме:

- ведомость переоценки основных средств по состоянию на 1 января 20__ г.;

- акт по результатам переоценки.

3. Главному бухгалтеру результаты переоценки отразить в бухгалтерском учете по состоянию на 31 декабря 20__ г.

КОММЕНТАРИЙФорма настоящего документа приведена в качестве примера. Применение данной формы не обязательно, так как она не включена в перечень первичных учетных документов, утвержденный Постановлением Совета Министров Республики Беларусь от 24.03.2011 N 360.

Перечень обязательных сведений, которые должны содержать первичные учетные документы предусмотрен подп. 1.4 Указа Президента Республики Беларусь от 15.03.2011 N 114 "О некоторых вопросах применения первичных учетных документов".

Приложения к документу: Какие документы есть еще: Что еще скачать по теме «Бухучет»:Новое за 22 декабря 2016

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

КАК ПРОВЕСТИ И УЧЕСТЬ ПЕРЕОЦЕНКУ ОС?В бухгалтерском учете способ учета основных средств по переоцененной стоимости (переоценка) - это изменение их балансовой стоимости из-за изменения рыночной стоимости ОС. Для переоценки ОС необходимо п. п. 14. 15 ПБУ 6/01 :

1) определить его текущую (восстановительную) стоимость, т.е. сумму, которую организация потратила бы сегодня на покупку точно такого же ОС п. 43 Методических указаний по учету ОС. Это можно сделать, например, на основании отчета независимого оценщика или сведений из государственного кадастра (для недвижимости);

2) отразить результаты переоценки в бухгалтерском учете путем уменьшения (уценки) или увеличения (дооценки) первоначальной стоимости ОС и суммы амортизации, начисленной за все время его использования п. 15 ПБУ 6/01 .

Переоценивать можно любые основные средства, в том числе землю и ОС, учитываемые на счете 03 "Доходные вложения в материальные ценности".

Переоценка - это право, а не обязанность организации. Если руководство решило не проводить переоценку, то запишите в учетной политике. что переоценка ОС не проводится.

Если же было решено использовать способ учета ОС по переоцененной стоимости, то в учетной политике надо указать, какие группы однородных ОС вы будете переоценивать - например, только земельные участки и здания (при этом переоценивать придется все имеющиеся участки и здания). Переоценка может проводиться не чаще одного раза в год п. 15 ПБУ 6/01, п. п. 44. 45 Методических указаний по учету ОС .

Если в учетной политике есть перечисленные положения, то переоценка ОС становится обязательной.

Для ее проведения нужно выполнить четыре действия.

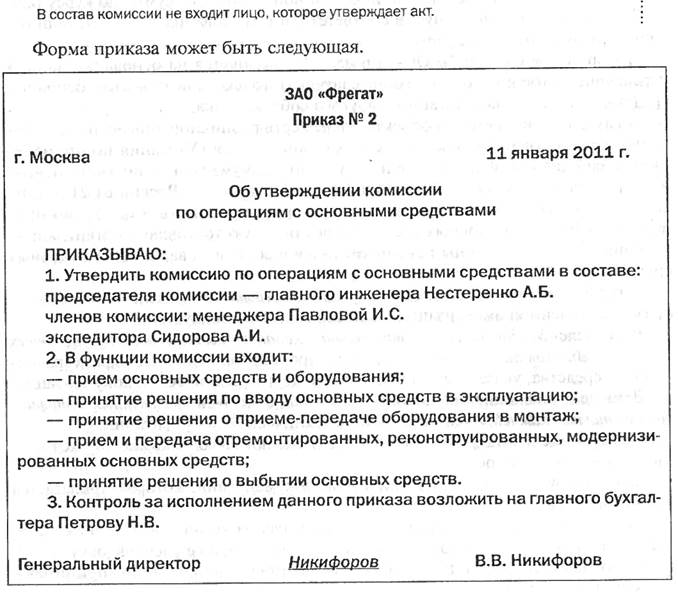

1. Издать приказ руководителя организации о проведении переоценки.

Пример. Приказ о проведении переоценки ОС

Главный бухгалтер Петрова Петрова Л.Г.

3. Заполнить разд. 3 инвентарной карточки объекта ОС (форма N ОС-6).

4. Отразить результаты переоценки в бухгалтерском учете и отчетности. Результаты переоценки ОС всегда отражаются на 31 декабря отчетного года п. 15 ПБУ 6/01, п. 46 Методических указаний по учету ОС. Бухгалтерские проводки зависят от того, проводите вы переоценку впервые или уже делали это раньше.

При первой переоценке результат дооценки отражается по дебету счета 83 "Добавочный капитал", а уценка - по дебету счета 91 "Прочие расходы". Проводки будут такие:

Когда объект выбывает, суммы дооценки переносятся со счета 83 на счет 84 "Нераспределенная прибыль (непокрытый убыток)".

Пример. Отражение результатов переоценки ОС в бухгалтерском балансе

До переоценки первоначальная стоимость нежилого помещения (офиса) составляла 3 000 000 руб. начисленная амортизация - 708 339 руб. в балансе отражалась стоимость 2 291 661 руб.

После переоценки восстановительная стоимость офиса составила 4 000 000 руб. сумма дооценки его первоначальной стоимости - 1 000 000 руб. (4 000 000 руб. - 3 000 000 руб.), пересчитанная амортизация составила 942 091 руб. а сумма дооценки амортизации - 233 752 руб. (942 091 руб. - 708 339 руб.).

В бухгалтерском балансе будут отражены:

- по строке 1150 "Основные средства" - остаточная стоимость ОС (офиса) после переоценки, т.е. 3 057 909 руб. (4 000 000 руб. - 942 091 руб.);

- по строке 1340 "Переоценка внеоборотных активов" - сумма дооценки, т.е. 766 248 руб. (3 057 909 руб. - 2 291 661 руб.).

Для целей налогообложения прибыли переоценка стоимости ОС не учитывается п. 1 ст. 257 НК РФ, Письмо Минфина от 10.09.2015 N 03-03-06/4/52221. В результате в бухгалтерском учете могут возникать постоянные разницы по ПБУ 18/02.

Для целей налога на имущество переоценка ОС:

- не учитывается, если налог рассчитывается исходя из кадастровой стоимости;

- учитывается, если налог рассчитывается исходя из балансовой стоимости. В соответствии с новой балансовой стоимостью (при дооценке - увеличенной, при уценке - уменьшенной) налог начинает исчисляться с года, на 31 декабря которого отражены результаты переоценки.

На земельный налог переоценка земли не влияет, поскольку он уплачивается с кадастровой стоимости участка пп. 1 п. 4 ст. 374. п. 1 ст. 390 НК РФ .

Как составить и утвердить бухгалтерскую и налоговую учетную политику? >>>

Когда и как можно изменить или дополнить учетную политику? >>>

Как составить и утвердить учетную политику при УСН с объектом "доходы минус расходы"? >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-12-15 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Малюта Юлии БД-102-15

Порядок переоценки основных средств Всего три раза Правительством СССР издавались распоряжения о проведении переоценки основных средств. Переоценки 25, 60 и 72 годов были мероприятиями плановыми, обязательными для всей страны. Организациям всех отраслей спускались инструкции с подробным изложением, что и насколько нужно переоценивать, и все дружно умножали стоимость основных средств на вмененные Госпланом коэффициенты.

Через некоторое время всесоюзное статистическое ведомство «с чувством глубокого удовлетворения» сообщало о том, что фондовооруженность промышленности страны возросла на столько-то процентов.

Бухгалтеры старших поколений ещё помнят, как это происходило в постсоветский период. Обесценивание российской денежной единицы шло такими темпами, что в учете происходили самые невероятные ситуации.

Приобретенный полгода назад станок мог числиться в учете по стоимости, меньшей на порядки, чем такой же станок, купленный сегодня. Пустеющие корпуса разоряющихся заводов, благодаря тому, что в их инвентарной карточке числилась ещё советская цена, продавались дешевле легкового автомобиля, а легковые автомобили уходили с баланса предприятий по цене детской коляски.

Совминовские постановления о проведении переоценок с 1992 по 1997 годы выходили с периодичностью новогодних утренников. Бухгалтерии привычно умножали, приводя стоимостные характеристики объектов к чему-то более или менее единому, но уже через пару месяцев этот пересчет устаревал.

Да, чаще всего в истории нашей страны этот механизм становился спасительной заплатой на прорехах негодной экономической политики. Но это не отменяет действительного экономического значения переоценки, как существенного инструмента в принятии управленческих решений.

Сегодня порядок переоценки основных средств перестал регулироваться государством в той мере, в какой он регулировался ранее. Решение о проведении или не проведении переоценок принимает организация в процессе администрирования своей финансово-хозяйственной деятельности.

Это условие закреплено в п. 15 ПБУ 6/01 «Учет основных средств» (утверждено приказом Минфина России от 30 марта 2001 г. № 26н) и подтверждается нормами Налогового Кодекса Статьи №№ 256 «Амортизируемое имущество» и 257 «Порядок определения первоначальной стоимости амортизируемого имущества».

В то же время самостоятельность организации в отношении переоценки не означает полную стихийность этого процесса. Порядок проведения переоценки основных средств организацией не может выходить за рамки, определенные вышеуказанными и сопутствующими им нормативно-правовыми актами п. 44 «Методические указания об учете основных средств» (утв. приказом Минфина России от 13 октября 2010 г. № 91н, с изменениями от 27 ноября 2006 г. 25 октября, 24 декабря 2010 г.).

Это означает, что в тех случаях, когда компании потребовалось в каких-либо целях переоценить наличествующий имущественный капитал, сделать это она может, опираясь на единые правила. Принимая решение о проведении переоценки, важно помнить ряд ключевых моментов. Рассмотрим их по порядку.

Переоценка должна производиться в том случае, если имеет место существенная разница между балансовой стоимостью объекта и рыночной, восстановительной стоимостью аналогичного ему. Слово «существенная» выделено нами не случайно. Несмотря на то, что понятие существенности напрямую не определяется в основных нормативно-правовых актах, это значительное условие.

В Указаниях № 91-н п. 44 «Методические указания об учете основных средств» (утв. приказом Минфина России от 13 октября 2010 г. № 91н, с изменениями от 27 ноября 2006 г. 25 октября, 24 декабря 2010 г.) имеется прямо высказанное требование установления существенности разницы между стоимостью основных средств, по которой они числятся на балансе, и восстановительной стоимостью.

В свою очередь, 5-процентный порог существенности в свое время был определен в объясняющей части Порядка предоставления отчетности «Порядок составления и представления бухгалтерской отчетности» (утв. приказом Минфина России от 22 июля 2003 г. № 67н, в ред. приказов Минфина России от 31 декабря 2004 г. № 135н, от 18 сентября 2006 г. № 115н). Несмотря на то, что данный документ утратил силу в части форм отчетности, иное трактование размера существенности на настоящий момент отсутствует, из чего можно сделать логическое заключение о его действительности.

Приведем два простых примера.

1 случай. Стоимость основных средств однородной группы на 31.12.2013 г. составила 1 млн. руб.; восстановительная стоимость объектов группы на 31.12.2013 г. 1,08 млн. руб. (1080000 — 1000000):1000000=.0,08 (8%)

2 случай. Стоимость основных средств однородной группы на 31.12.2013 г. составила 1 млн. руб.; восстановительная стоимость объектов группы на 31.12.2013 г. 1,025 млн. руб. (1025000 — 1000000):1000000=.0,025 (2,5%)

В первом случае результаты переоценки будут отражаться на счетах бухучета, так как разница в 8% является существенной. Во втором случае разница в 2,5% признается несущественной и переоценка не производится.

В принципе, отсутствие строго предписанной нормы можно истолковывать и так, что организация имеет право на самостоятельное установление критерия существенности для изменения стоимости объектов основных фондов в результате переоценки. Если такое решение будет принято, размер критерия существенности следует прописать при составлении приказа об учетной политике.

Регулярность переоценки Принимая решение о переоценке, в обязательном порядке нужно учитывать то, что впоследствии придется переоценивать именно эти объекты основных средств регулярно. Ограничение частоты переоценок установлено в виде годового интервала.

Из этого следует, что однородная группа основных средств может быть переоценена не чаще, чем единожды в год. Об этом говорят и ПБУ и НК. Однако ошибкой будет считать, что в обязанности организации вменяется ежегодная переоценка.

Для определения необходимости её проведения следует опираться на описанный выше механизм выявления существенности.

В большинстве источников, разъясняющих порядок ведения переоценки, до сих пор упоминается возможность применения двух методов – индексации или прямого пересчета. Происходит это, видимо, в силу инерции.

Да, в свое время существовал так называемый ИРИП (индекс реализации имущества предприятий). Этот индекс-дефлятор был введен в действие Постановлением Правительства РФ. N 315 от 21.03.1996 и регулярно публиковался в официальной прессе. Однако в 2002 году, в связи с принятием Постановления Правительства РФ от 20 февраля 2002 г. № 121 Постановление № 315 утратило силу, а иные индексы не устанавливались вероятнее всего в силу того, что вступившей тогда же в силу 25 главой НК применение ИРИП не предусматривается.

В настоящее время в последней редакции ПБУ упоминание индексного метода переоценки из пункта 15 исключено. Таким образом, в настоящее время порядок проведения переоценки основных средств предполагает только метод прямого пересчета.

Базой для проведения переоценки прямым пересчетом является информация, получаемая из следующих источников:

Информация компаний — производителей идентичных объектов;

Сведения об уровне цен, полученные в государственных организациях или специальных публичных источниках;

Экспертная оценка независимыми специалистами

Алгоритм проведения переоценки

Переоценка основных средств мероприятие отнюдь не спонтанное. Для ее проведения необходим ряд подготовительных мероприятий, в том числе изучение наличия таких объектов, учетные стоимостные данные которых подлежат корректировке.

Приказом по организации оформляется решение о проведении переоценки, определяется состав служб или круг специалистов, которые будут задействованы, а так же утверждается перечень объектов, подлежащих переоценке. Перечень объектов представляет собой сводные данные по объектам и включает такие позиции, как точное наименование, дату ввода в эксплуатацию и принадлежность к определенной однородной группе.

В качестве исходных данных используются информационные и учетные сведения об объекте:<

Первоначальная или восстановительная (если объект уже переоценивался в предшествующих периодах) стоимость по состоянию на последний день отчетного года;

Сумма амортизационных отчислений, произведенных за время эксплуатации объекта;

Подтвержденные данные о восстановительной стоимости по состоянию последний день отчетного года.

На последнем пункте следует заострить внимание. Ранее действовала норма об отражении данных о произведенной переоценке по состоянию на 01 января года, следующего за отчетным годом. Переоценка основного средства представляет собой пересчет его первоначальной (восстановительной) балансовой стоимости и амортизации за всё время его эксплуатации.

Отражение результатов переоценки

Переоценка приводит к тому, что балансовая стоимость объекта изменяется либо увеличиваясь, либо уменьшаясь. При увеличении (дооценка), отражение в бухгалтерском учете производится проводкой по Кт счета 83 на сумму, на которую произведена дооценка. При уменьшении, то есть уценке, отражение в бухгалтерском учете производится проводкой в Дт счета 91 на сумму уценки.

Пример: Переоценка проводится организацией первый раз. По состоянию на 31.12.2013 балансовая стоимость группы основных средств 17 405 400 руб. рыночная стоимость – 15 301 160 руб. Амортизационные отчисления до переоценки — 7 166 400 руб. Метод начисления амортизации линейный.

Для пересчета амортизации рассчитываем коэффициент, равный отношению рыночной стоимости к балансовой: 15 301 160. 17 405 400 = 0,88. Размер пересчитанной амортизации составит: 7 166 400 x 0,88 = 6 306 432. Разница между накопленной и пересчитанной амортизацией: 7 166 400 – 6 306 432 = 859 968. Сумма уценки определяется в виде разности уценок балансовой стоимости и амортизации: 17 405 400 – 15 301 160 = 2 104 240; 2 104 240 – 859 968 = 1 244 272

По состоянию на 31.12.2013 производятся следующие бухгалтерские проводки:

Дт 02 – Кт 01 — 859 968 руб. сумма уценки амортизации;

Дт 91-2 – Кт 01 — 1 244 272 руб. сумма уценки группы ОС.

В тех случаях, когда переоценка объектов основных средств уже производилась ранее, в бухгалтерском учете это будет отражаться иначе. Представим эти различия в виде таблиц:

Сумма уценки уменьшает добавочный капитал, образованный за счет предыдущей дооценки — счет 83.Сумма превышения уценкой предыдущей дооценки относится на счет прочих доходов/расходов — счет 91.

Сумма вновь произведенной уценки относится на счет прочих доходов/расходов — счет 91

Рассмотрим очередной пример: По состоянию на 31.12 проводится переоценка однородной группы имущества, которое переоценивалось ранее. До новой переоценки восстановительная стоимость составляет 16 800 000 руб. амортизационные отчисления 7 200 350 руб. Рыночная стоимость на 31.12 19 400 000 руб. В предыдущую уценку на счет 84 отнесено 605 600 руб.

Коэффициент пересчёта: 19 400 000. 16 800 000 = 1,15. Размер пересчитанной амортизации: 7 200 350 руб. х 1,15 = 8 280 402. Разница между пересчитанной и накопленной амортизации: 8 280 402 — 7 200 350 = 1 080 052. Дооценка составит: (19 400 000 — 16 800 000) — 1 080 052 = 1 519 948.

Эта результирующая должна быть разделена на две суммы. Одна из них, равная сумме предыдущей уценки относится в прочие доходы. Вторая: 1 519 948 — 605 600 = 914 348 относится в добавочный капитал.

По состоянию на 31.12 производятся следующие бухгалтерские проводки:

Дт 01 — Кт 02 — 1 080 052 руб. дооценка амортизации;

Дт 01 — Кт 91-1 — 605 600 руб. дооценка, равная предыдущей уценке;

Дт 01 — Кт 83 — 914 348 руб. остальная часть дооценки.

Важно помнить, что при оформлении выбытия основного средства, необходимо сумму, на которую он дооценивался, списать с добавочного капитала в нераспределенную прибыль. В целом, набор бухгалтерских проводок в таком случае должен выглядеть примерно так:

Дт 20 — Кт 02 – амортизационные отчисления по выбывающему ОС;

Дт 01-2- Кт 01 – списание восстановительной стоимости ОС;

Дт 02 — Кт 01-2 – списана амортизация;

Дт 10 — Кт 01-2 – оприходованы комплектующие, оставшиеся при ликвидации;

Дт 01-2- Кт 76 – сторонние услуги по ликвидации ОС;

Дт 19 — Кт 76 – НДС в услугах по ликвидации;

Дт 91-2- Кт 01-2 – финансовый результат от ликвидации ОС;

Дт 83 — Кт 84 – дооценка выбывающего ОС.

Приведенные примеры дают вполне полное представление о последовательности проведения и порядке отражения переоценок в бухгалтерском учете. С налоговым учетом результатов переоценок все обстоит гораздо проще.

Переоценка основных средств и налоговый учет

Говоря о влиянии результатов проводимых организацией переоценок на показатели налогового учета, необходимо сразу озвучить следующий момент: в отличие от соответствующих пунктов ПБУ, статьями Налогового Кодекса в перечень случаев, которые ведут к изменению стоимости объекта основных средств, включены достройка, дооборудование, модернизация, реконструкция, техперевооружение и частичная ликвидация пункт 2 статьи 257 «Порядок определения первоначальной стоимости амортизируемого имущества» НК РФ. Переоценка в этот перечень не вошла.

Соответственно, результаты проведенных переоценок, проводимых организацией, не отражаются ею в налоговом учете. Налоговым кодексом суммы уценок и дооценок не признаются в составе доходов или расходов, учитываемых в целях налогообложения. Это подтверждается и позицией, занимаемой по этому вопросу Минфином — письма Минфина РФ от 8 июля 2011 г. № 03-03-06/1/412, от 8 сентября 2011 г. № 03-03-06/1/544.

Однако косвенное влияние на результаты налогового учета переоценка всё-таки имеет. В соответствии с пунктом 4 статьи 376 «Порядок определения налоговой базы» НК РФ среднегодовая стоимость налогооблагаемого имущества рассчитывается делением остаточной стоимости имущества на все первые числа месяцев года и последнее число года на количество месяцев, увеличенном на единицу.

Таким образом, не принимаемые к налоговому учету данные переоценки всё-таки влияют на базу налогообложения в части расчета налога на имущество опосредованно, через пересчет остаточной стоимости имущества.