Категория: Бланки/Образцы

Как отражается в учете торговой организации получение от иностранного поставщика бесплатно тестовых образцов товаров (парфюмерно-косметической продукции), предназначенных для ознакомления покупателей со свойствами данных товаров? При ввозе образцов на таможенную территорию РФ организация уплатила таможенную пошлину и сбор, а также НДС.

В соответствии с контрактом иностранный поставщик с каждой партией продукции передает бесплатно ее тестовые образцы, в счетах поставщика цена тестовых образцов указывается равной нулю. При ввозе образцов на таможенную территорию РФ организация уплатила таможенную пошлину 45 000 руб. сбор за таможенное оформление - 1000 руб. НДС - 62 100 руб. Рыночная стоимость образцов равна 300 000 руб. Все образцы использованы для ознакомления покупателей со свойствами продаваемых организацией парфюмерно-косметических товаров. Как отразить данные операции в бухгалтерском и налоговом учете?

Гражданско-правовые отношенияС точки зрения гражданского законодательства бесплатная поставка образцов товара, которая производится в рамках возмездного договора поставки товара (ст. 423 Гражданского кодекса РФ), на наш взгляд, не может быть признана дарением. Соответственно, к такой поставке ограничения, установленные п. 4 ст. 575 ГК РФ, не применяются.

Согласно п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ "О рекламе" под рекламой понимается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Действие вышеуказанного Федерального закона не распространяется на информацию, раскрытие или распространение либо доведение до потребителя которой является обязательным в соответствии с федеральным законом (п. 2 ст. 2 Федерального закона N 38-ФЗ).

Согласно п. 55 Правил продажи отдельных видов товаров, утвержденных Постановлением Правительства РФ от 19.01.1998 N 55 (на основании ст. 26 Закона РФ от 07.02.1992 N 2300-1 "О защите прав потребителей"), покупателю должна быть предоставлена возможность ознакомиться с запахом духов, одеколонов, туалетной воды с использованием для этого лакмусовых бумажек, пропитанных душистой жидкостью, образцов-понюшек, представляемых изготовителями товаров, а также с другими свойствами и характеристиками предлагаемых к продаже товаров.

Таким образом, использование тестовых образцов товаров для ознакомления покупателей со свойствами данных товаров рекламой не признается.

Таможенные платежиПри ввозе тестовых образцов на таможенную территорию РФ организация уплачивает НДС, ввозную таможенную пошлину, а также сбор за таможенное оформление (пп. 1, 3, 5 п. 1 ст. 318 Таможенного кодекса РФ, пп. 4 п. 1 ст. 146 Налогового кодекса РФ).

Налог на добавленную стоимость (НДС)Налоговая база по НДС при ввозе тестовых образцов определяется как сумма таможенной стоимости товара и подлежащей уплате таможенной пошлины (пп. 1, 2 п. 1 ст. 160 НК РФ). Налогообложение производится по ставке 18% (п. п. 3, 5 ст. 164 НК РФ).

Сумма НДС, уплаченная организацией при ввозе на таможенную территорию РФ товаров, предназначенных для использования в качестве тестовых образцов при осуществлении торговых операций, облагаемых НДС, организация, на наш взгляд, имеет право принять к вычету в общеустановленном порядке (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Бухгалтерский учетПолученные бесплатно тестовые образцы товаров, используемые при осуществлении торговой деятельности, принимаются на учет в качестве материально-производственных запасов по фактической себестоимости, которой в данном случае является их рыночная стоимость, увеличенная на расходы организации, связанные с их ввозом на территорию РФ (таможенная пошлина и таможенный сбор) (абз. 2 п. 2, п. п. 5, 9, 11 Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01, утвержденного Приказом Минфина России от 09.06.2001 N 44н).

Рыночная стоимость полученных бесплатно образцов относится на увеличение прочих доходов организации (п. п. 7, 10.3 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н).

Принятие образцов к учету отражается по дебету счета 10 "Материалы" в корреспонденции со счетами: 98 "Доходы будущих периодов", субсчет 98-2 "Безвозмездные поступления" (на сумму рыночной стоимости образцов), 76 "Расчеты с разными дебиторами и кредиторами" - на сумму уплаченных таможенной пошлины и сбора за таможенное оформление (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

При передаче тестовых образцов в торговый зал их стоимость списывается со счета 10 в дебет счета 44 "Расходы на продажу". Одновременно отраженные при принятии образцов к учету доходы будущих периодов признаются прочими доходами (списываются со счета 98, субсчет 98-2) и отражаются по кредиту счета 91 "Прочие доходы и расходы", субсчет 91-1 "Прочие доходы".

Налог на прибыль организацийДля целей гл. 25 НК РФ если получение имущества не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги), то это имущество считается полученными безвозмездно (п. 2 ст. 248 НК РФ).

При безвозмездном получении имущества у организации возникает внереализационный доход, оценка которого осуществляется исходя из рыночных цен (определяемых с учетом положений ст. 40 НК РФ, но не ниже затрат на производство (приобретение) имущества). Информация о ценах должна быть подтверждена налогоплательщиком - получателем имущества документально или путем проведения независимой оценки (п. 8 ст. 250 НК РФ).

Таким образом, в налоговом учете организация признает рыночную стоимость полученных тестовых образцов в составе внереализационных доходов на дату их получения от поставщика (дату перехода права собственности на образцы к организации) (пп. 1 п. 4 ст. 271 НК РФ).

Как указывалось выше, расходы, связанные с ознакомлением покупателей со свойствами парфюмерно-косметических товаров, рекламой не являются, следовательно, такие расходы под действие пп. 28 п. 1 и п. 4 ст. 264 НК РФ не подпадают.

Тестовые образцы, использованные для ознакомления покупателей со свойствами продаваемых товаров в соответствии с установленными правилами продажи товаров, признаются для целей налогообложения прибыли материальными расходами (пп. 2 п. 1 ст. 254 НК РФ).

Стоимость материально-производственных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета НДС), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением материально-производственных запасов (п. 2 ст. 254 НК РФ).

Таким образом, стоимость тестовых образцов, включаемых в налоговом учете в материальные расходы, равна сумме уплаченной таможенной пошлины и сбора за таможенное оформление.

Стоимость тестовых образцов признается материальным расходом на дату передачи образцов в торговый зал (абз. 2 п. 2 ст. 272 НК РФ). Указанные расходы относятся к косвенным расходам, уменьшающим доходы от реализации текущего месяца (абз. 3 ст. 320 НК РФ).

Применение ПБУ 18/02Поскольку, как указывалось выше, в налоговом учете доход в виде стоимости безвозмездно полученных образцов признается на дату их получения от иностранного поставщика, а в бухгалтерском - по мере передачи образцов в торговый зал, то организация на дату получения образцов отражает в бухгалтерском учете вычитаемую временную разницу и соответствующий ей отложенный налоговой актив, которые погашаются по мере отнесения доходов будущих периодов на прочие доходы (п. п. 11, 14, 17 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль" ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Кроме того, отнесенная в бухгалтерском учете на расходы рыночная стоимость образцов, использованных при продаже товаров, не признаваемая расходом в налоговом учете, образует постоянную разницу, приводящую к возникновению постоянного налогового обязательства (п. п. 4, 7 ПБУ 18/02).

Обозначения субсчетов, используемые в таблице проводокПо балансовому счету 68:

68-ндс "Расчеты по НДС";

68-нп "Расчеты по налогу на прибыль".

Ю.С.Орлова Консультационно-аналитический центр по бухгалтерскому учету и налогообложению 12.11.2007 ————

19:31, 19 мар 2014 г.

Перед началом осуществления поставок товаров из-за рубежа или перед стартом производства товаров за рубежом, большинство предпринимателей решает ознакомиться с продукцией, которую оно собирается реализовывать. Либо продукт необходимо сертифицировать для России. Либо необходимо проверить реакцию предполагаемых потребителей на новый для них товар.

Для этого запрашиваются образцы товаров, которые будут протестированы на местных потребителях, и проверены на предмет соответствия требованиям для прохождения сертификации на Российском рынке. В связи с этим возникает ряд вопросов: «Что можно считать образцом продукции», «Каковы условия оформления при ввозе образцов», «Каковы таможенные сборы по ним».

Что считается образцом продукции по мнению таможенных органовОбразцы - это товары, ввозимые для испытаний, исследований и проб, а также рекламные материалы и сувениры в пробном количестве.

Это подразумевает, что:

При этом необходимо удостоверить таможенные органы в том, что ввозимые образцы не предназначены для продажи.

Правила таможенного оформления образцов продукцииОбразцы можно импортировать в Россию без предоставления сертификатов, что необходимо для проведения испытаний на предмет их соответствия в России. Нельзя ввозить в Россию запрещённые товары, согласно единому перечню в рамках Евразийского экономического сообщества. Но для оформления импорта образцов, необходимо выполнить одно или несколько условий:

Потребуется ещё одна формальность. Нужно оформить документы на отгрузку образцов вместе с поставщиком, обозначив товары как образцы и обязательно указав их стоимость, даже если они поставляются бесплатно;

Таможенные сборы и прочие формальностиНеобходимо выяснить таможенную стоимость товара. Она включает не только стоимость товара, но и стоимость страховки и транспортировки. Если таможенная стоимость находится ниже порога в 200 евро или эквивалентной суммы, то декларировать её не обязательно. Достаточно подать заявление на то, что Вы ввозите образцы. В таком случае таможенные сборы изыматься не будут. В случае же, если таможенная стоимость образцов превышает 200 евро, их необходимо продекларировать и заплатить таможенные сборы в соответствии с кодом ввозимой группы товаров. В противном случае товар либо будет заморожен, либо не учтён, как ввозимый в качестве импорта, что может вызвать ряд осложнений в случае с его сертификацией и дальнейшего использования в качестве образца. Для частных нужд, образцы доставляются в качестве ручной поклажи на самолёте и никто их не декларирует, но для серьёзного использования, Вам всё же потребуется соответствующим образом оформить ввозимые на территорию РФ образцы для испытаний.

Группа Компаний «САННА» осуществляет полный комплекс логистических услуг, услуг по ВЭД аутсорсингу и услуги лицензированного таможенного брокера по всем направлениям. Если Вы хотите получить образцы любой разрешённой продукции, в том числе опасные грузы, соответствующим образом оформив их в качестве импорта на границе, Вы можете обратиться к специалистам из ГК «САННА», которые возьмут задачи по таможенному оформлению грузов и ответственность за оформление на себя. Обращайтесь в ГК «САННА». Это надёжный брокер с положительной и длительной историей, который является к тому же одним из крупнейших логистических операторов в России. Следовательно, заручившись поддержкой группы компаний на раннем этапе, Вы обеспечите достойное будущее всех Ваших начинаний. Успех Вашего бизнеса зависит во многом от того, каков будет первый шаг в выборе Вашего партнёра по ведению ВЭД.

Автор: Светлана Ламберт

Обнаружив ошибку в тексте, выделите ее и нажмите Ctrl+Enter

Для эффективной продажи товара на зарубежном рынке нужно владеть различной информацией о положении дел на рынке реализуемого товара: об организациях-покупателях, их платежеспособности и добросовестности при исполнении обязательств, о ценах, требованиях покупателей к качеству данного товара и прочее. Этими знаниями располагает не всякий производитель экспортного товара, особенно на начальном этапе осуществления внешнеэкономической деятельности. Также информация о зарубежных организациях-поставщиках, о ценах и условиях торговли необходима для того, чтобы закупить товар на наиболее выгодных условиях. Посреднические организации, в свою очередь, специализирующиеся на таком виде деятельности, имеют опыт работы и владеют необходимой информацией о зарубежных рынках.

Именно поэтому российским импортерам будет разумно воспользоваться услугами посредников, которые помогут им избежать потерь, связанных с недостаточным знанием зарубежного рынка, и освободят от многих проблем, которые возникают в связи с заключением сделки. Однако в этом случае увеличиваются расходы экспортера и импортера за счет оплаты посреднических услуг.

В зависимости от вида договора, заключенного между импортером и организацией-посредником, между ними складываются определенные взаимоотношения, которые в свою очередь определяют порядок бухгалтерского учета посреднических операций.

Приобретение импортных товаров по договору комиссии с российским посредником.

Для оплаты импортного договора комитент перечисляет комиссионеру иностранную валюту, но и комиссионер может произвести оплату за счет собственных валютных средств с последующим их возмеще

нием за счет комитента. Комитент также может перечислить комиссионеру денежные средства в рублях на покупку иностранной валюты.

Комиссионер расходы, которые связаны с закупкой импортного товара, осуществляет за счет комитента. Таможенные платежи может оплачивать как комиссионер, так и комитент.

Комитент ставит на учет импортный товар на момент перехода к нему права собственности от иностранного поставщика. Однако комитент не является стороной внешнеторгового контракта, и поэтому он отражает у себя в учете кредиторскую задолженность комиссионеру.

Денежные средства, полученные комиссионером от комитента на исполнение комиссионного договора и в качестве предварительной оплаты комиссионного вознаграждения, не признаются его доходами (п. 3 положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 6.05.99 г. № 32н).

Организация-комиссионер выступает декларантом при получении товара от поставщика-нерезидента как лицо, заключившее внешнеэкономическую сделку (п. 1 ст. 126, п. 1 ст. 16 ТК РФ), еще она ответственна за уплату таможенных платежей (п. 1 ст. 320 ТК РФ).

Если посредник действует от своего имени, продавец оформляет счет-фактуру на имя комиссионера (агента). Комиссионер (агент) регистрирует этот документ в журнале полученных счетов-фактур без отражения в книге покупок. Затем он выписывает дублирующий счет-фактуру уже от своего имени, со своей нумерацией. Один экземпляр передает комитенту (принципалу), а второй оставляет для регистрации в журнале выставленных счетов-фактур. В книге продаж комиссионера (агента) сведений об этом счете-фактуре быть не должно (письмо МНС России от 21 мая 2001 г. № ВГ-6-03/404). Его следует придерживаться и тем комиссионерам (агентам), которые не обязаны сами платить НДС (письмо Минфина России от 22 марта 2005 г. № 03-04-14/03). При этом счет-фактуру на сумму своего вознаграждения этим посредникам выставлять не надо.

Для импортеров, которые заключают договор комиссии, деликатность партнера в вопросе оформления документов имеет особенное значение. Комитент не может принять к вычету входной НДС по импортируемым товарам на основании счета-фактуры, выписанного комиссионером (письмо Минфина России от 23 марта 2006 г. № 03-04-08/67).

Покупателю нужно иметь и зарегистрировать в книге покупок таможенную декларацию (ее копию), а также документ о том, что комиссионер в ходе таможенного оформления ввозимых товаров уплатил НДС.

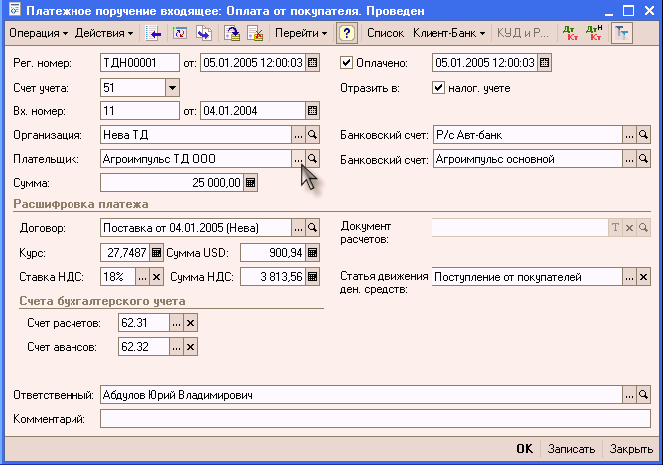

Организация приобретает по договору комиссии с организацией-посредником импортные материалы. Максимальная цена покупки 20 000 долларов США.

Курс доллара, установленный Банком России на дату покупки валюты, - 27,08 руб./USD.

Курс продажи в банке комиссионера - 27,20 руб./USD.

Курс доллара, установленный Банком России на дату оплаты товара, - 27,02 руб./USD.

Стоимость услуги банка по продаже валюты - 5440 руб.

Вознаграждение комиссионера - 35 400 руб.

Таможенная пошлина составила 81 100 руб.

Таможенный сбор - 811 руб.

НДС, уплаченный на таможне, - 111 870 руб.

Для расчетов с поставщиком организация перечислила в адрес организации-посредника 700 000 руб.

В бухгалтерском учете комиссионера сделаны проводки: ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 76.5 «Расчеты с комитентом»

- 700 000 руб. - поступили от комитента средства на покупку

ДЕБЕТ 57 «Переводы в пути» КРЕДИТ 51 «Расчетные счета»

- 560 000 руб. - перечислены/ средства на транзитный счет для

покупки валюты/; ДЕБЕТ 52 «Валютные счета» КРЕДИТ 57 «Переводы в пути»

- 541 600 руб. (20 000 USD х 27,08 руб./USD) - зачислена при-

обретенная валюта; ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 57 «Переводы в пути»

- 5440 руб. - отражены/ за счет комитента услуги банка по кон-

ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 57 «Переводы в пути»

- 2400руб. (20 000 USD х (27,20руб./USD - 7,08руб./USD)) -

начислен к возмещению комитентом убыток, возникший при конвертации в связи с разницей курса ЦБ РФ и внутреннего курса продажи валюты/; ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 57 «Переводы в пути»

- 10 560 руб. - зачислен на расчетный счет неиспользованный

при конвертации остаток рублевых средств; ДЕБЕТ 60 « Расчеты с поставщиками и подрядчиками» КРЕДИТ 52 «Валютные счета»

- 540 400руб. (20 000 USD х 27,02 руб./USD) - перечислены/

поставщику валютные средства за материалы; ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 52 «Валютные счета»

- 1200руб. (20 000 USD х (27,02 руб./USD - 7,08руб./USD)) -

увеличена на сумму курсовой разницы/ задолженность комитента;

ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

- 540 400руб. (20 000 USD х 27,02 руб./USD) - отражены/ за

счет комитента расходы/ на материалы/; ДЕБЕТ 002 «Товарно-материальные ценности»

- 540 400 руб. - поступили на ответственное хранение закуп-

ленны/е материалы/; ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 51 «Расчетные счета»

- 81 100 руб. - отражена за счет комитента таможенная

ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 51 «Расчетные счета»

-811 руб. - отражен на счет комитента таможенный сбор; ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 51 «Расчетные счета»

- 111870 руб. ((540 400 руб. + 81 100 руб.) х 18 процентов)-

уплачен НДС за счет комитента;

КРЕДИТ 002 «Товарно-материальные ценности»

- 540 400 руб. - переданы/ комитенту закупленные материалы/; ДЕБЕТ 76.5 «Расчеты с комитентом» КРЕДИТ 90.1 «Выручка»

- 35 400 руб. - начислено за счет комитента комиссионное воз-

ДЕБЕТ 90.3 «НДС» КРЕДИТ 68.2 «Расчеты по НДС»

- 5400 руб. - начислен НДС по комиссионному вознагражде-

нию, подлежащий уплате в бюджет; ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 76.5 «Расчеты с комитентом»

- 78 621 руб. (5440 + 2400 + 540 400 + 1200 + 81 100 +

+ 811 + 111 870 + 35 400)- поступили от комитента средства в возмещение расходов комиссионера.

В бухгалтерском учете у комитента сделаны проводки: ДЕБЕТ 76.5 «Расчеты с комиссионером» КРЕДИТ 51 «Расчетные счета»

- 700 000 руб. - перечислены/ комиссионеру средства на покуп-

ДЕБЕТ 10 «Материалы» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 540 400 руб. - приняты/ на учет материалы/, поступившие от

ДЕБЕТ 10 «Материалы» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 81 100 руб. - включена в стоимость материалов таможенная

ДЕБЕТ 10 «Материалы» КРЕДИТ 76.5 «Расчеты с комиссионером»

-811 руб. - включен в стоимость материалов таможенный сбор;

ДЕБЕТ 19 «НДС по приобретенным ценностям» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 111870 руб. (540 400 руб. + 81100 руб.) х 18 процентов -

отражен НДС, уплаченный комиссионером;

ДЕБЕТ 91.2 «Прочие расходы» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 2400 руб. (20 000 USD х (27,20 руб./USD - 27,08 руб./USD)) -

отражен убыток, возникший при конвертации в связи с разницей курса ЦБ РФ и внутреннего курса продажи валюты; ДЕБЕТ 91.2 «Прочие расходы» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 1200 руб. (20 000 USD х (27,02 руб./USD - 27,08 руб./USD)) -

отражена курсовая разница (убыток) от покупки валюты; ДЕБЕТ 91.2 «Прочие расходы» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 5440 руб. - отнесена к операционным расходам оплата услуг

банка по конвертации валюты/; ДЕБЕТ 10 «Материалы» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 30 000 руб. - включено в стоимость материалов комиссион-

ное вознаграждение; ДЕБЕТ 19 «НДС по приобретенным ценностям» КРЕДИТ 76.5 «Расчеты с комиссионером»

- 5400 руб. - отражен НДС по комиссионному вознагражде-

ДЕБЕТ 68.2 «Расчеты по НДС» КРЕДИТ 19

- 5400 руб. - принят к вы/чету НДС по комиссионному вознаг-

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 «НДС по приобретенным ценностям»

- 111870 руб. ((540 400 руб. + 81100 руб.) х 18 процентов) -

отражен НДС, уплаченный комиссионером на таможне; ДЕБЕТ 76.5 «Расчеты с комиссионером» КРЕДИТ 51 «Расчетные счета»

- 78 621 руб. - перечислены/ комиссионеру средства в возме-

Предположим, российская организация заключила договор комиссии с иностранной компанией, и по этому договору комиссионер обя

зуется реализовать на территории России товары зарубежного комитента. Проблема, с которой сталкивается посредник, связана с таможенными платежами, например, пункт 1 статьи 16 ТК РФ обязывает уплачивать пошлины, сборы и НДС на таможне российскую организацию, которая ввозит товары по внешнеэкономической сделке, поэтому именно комиссионер обязан перечислять все таможенные платежи.

Комитент обязан возместить комиссионеру все расходы, связанные с исполнением посреднической сделки, это касается и таможенных платежей (ст. 1001 ГК РФ).

Однако требования ГК РФ распространяются на российских комитентов, а международный контракт может быть составлен на основе как российского, так и иностранного законодательства. И во втором случае в таком контракте вполне может быть прописано, что все расходы комиссионера покрываются за счет его вознаграждения и отдельно не компенсируются.

Если иностранный комитент все же компенсирует пошлины и сборы, уплаченные на таможне, комиссионер не вправе уменьшить на них свой налогооблагаемый доход (п. 9 ст. 270 НК РФ).

В случае, когда международным контрактом такая компенсация не предусмотрена, у комиссионера есть право учесть таможенные пошлины и сборы при расчете налогооблагаемой прибыли.

Помимо пошлины и сборов комиссионеру нужно уплатить на таможне НДС, и к вычету НДС комиссионер принять не сможет, так как в данном случае он платит НДС по товарам, собственником которых является комитент. Вычет возможен только в том случае, если НДС уплачен по товарам, приобретенным в собственность (п. 2 ст. 171 НК РФ).

В состав расходов, уменьшающих налогооблагаемый доход, таможенный НДС комиссионер также включить не может, так как все случаи, когда НДС списывают в уменьшение налогооблагаемого дохода, перечислены в пункте 2 статьи 170 НК РФ. Налог, уплаченный комиссионером при импорте чужих товаров, там не упомянут.

Поэтому у комиссионера есть только одна возможность компенсировать деньги, истраченные на таможенный НДС, прописать в контракте, что такие затраты покрывает комитент.

Началом отгрузки является тот момент, когда иностранный комитент направляет товар в адрес комиссионера, в этом случае товар счи-

тается реализованным за пределами России и при продаже его российскому покупателю НДС платить не нужно.

При отгрузке комиссионер выставляет от своего имени покупателю счет-фактуру с НДС, начисленным по ставке 10 процентов или 18 процентов, этот счет комиссионер в книге продаж не регистрирует.

Затем возникает проблема с тем, что НДС нужно перечислить в бюджет. Иностранный продавец, у которого нет постоянного представительства в России, этого делать не должен, не обязан перечислять налог и комиссионер. Вместе с тем такая обязанность есть у покупателя (п. 2 ст. 161 НК РФ), именно покупатель должен удержать и заплатить в бюджет НДС по товарам, которые он купил у иностранной компании, не состоящей на учете в российских налоговых органах. Другое дело, что покупатель сможет исполнить обязанности налогового агента лишь в том случае, если комиссионер проинформирует его о том, что продавцом товара является иностранная компания. Если этого не сделать, то у покупателя могут быть серьезные проблемы при налоговой проверке. Удержав же НДС из дохода иностранной компании, покупатель сможет принять НДС к вычету и никаких финансовых потерь не понесет.

Для того чтобы исполнить такую схему, комиссионеру нужно проинформировать иностранного комитента, что его доход от реализации товара будет уменьшен на НДС, подлежащий уплате в российский бюджет.

Регистрация счета-фактуры в книге продаж у продавца и в книге покупок у покупателя будет зависеть от того, в какой валюте оформлен счет-фактура, а именно в рублях или в иностранной валюте.

Если организация оформляет счет-фактуру в рублях по курсу Банка России, действующему на дату отгрузки товара, то при получении оплаты за отгруженные товары на величину курсовой разницы поставщиком должен быть дополнительно оформлен и предоставлен покупателю счет-фактура, который также регистрируется в книге продаж у продавца и в книге покупок у покупателя.

При этом оформление счета-фактуры на величину курсовой разницы не предусмотрено действующим законодательством и основывается на обычаях делового оборота. Учет выручки для целей НДС ведется организацией по мере отгрузки и предъявлению покупателю расчетных документов (подп. 1 п.1 ст. 167 НК РФ), то выписанный счет-фактура ре-

гистрируется в книге продаж в момент передачи товара и по соответствующему курсу Банка России:

— если счет-фактура оформлен в валюте, то он регистрируется в рублях по курсу Банка России на дату отгрузки в книге продаж;

— если же счет-фактура оформлен в рублях на дату отгрузки, он регистрируется в рублях в книге продаж.

Однако если счет-фактура был оформлен в рублях, то после получения оплаты за товар на выявленную курсовую разницу продавец выписывает дополнительный счет-фактуру, в котором в качестве наименования товара указывается «Курсовая разница к счету-фактуре №. от. ». Дополнительный счет-фактура также регистрируется в книге продаж.

При отражении возникающей суммовой разницы в книге покупок необходимо исходить из следующего:

— если счет-фактура выписан в рублях, то поставщик выписывает дополнительный счет-фактуру на сумму разницы, а покупатель отражает его в книге покупок;

— если счет-фактура выписан в иностранной валюте, то покупатель после его оплаты проставляет в книге покупок сумму, фактически уплаченную поставщику, а на счете-фактуре делает приписку «Оплачено по курсу ЦБ РФ на. (указывается дата)».

Доход комиссионера равен его вознаграждению, и его обычно удерживают из выручки от продажи товаров перед тем, как перечислить ее продавцу. Вознаграждение посредника включает НДС (если посредник не работает по упрощенной системе налогообложения). Счет-фактуру на сумму вознаграждения нужно выписать в одном экземпляре, поскольку иностранный комитент все равно принять налог к вычету не сможет.

Посредник включает в свои доходы или расходы только те курсовые разницы, которые приходятся на его вознаграждение. Все остальные расхождения между курсами валют должен учитывать принципал (письмо Минфина России № 03-03-04/1/259).

У агента курсовая разница образуется из-за пересчета денег на валютном счете, а также из-за пересчета задолженностей принципала и иностранного продавца. При этом на порядок учета влияет тот факт, когда агент получил валюту от принципала - до утверждения отчета или после этого события, так как в том или ином случае курсовые разницы влияют на прибыль агента.

Если в договоре прописано, что агент может удержать свое вознаграждение авансом, это означает, что агент может распоряжаться суммой, равной его вознаграждению, как только деньги будут зачислены на его валютный счет. Тогда и в бухгалтерском учете, и в учете для целей налогообложения в прочих (внереализационных) доходах или расходах агента будет отражаться два вида курсовой разницы:

1) курсовая разница по валютному счету в части суммы, равной вознаграждению. Эта разница будет возникать, пока агент тем или иным образом не избавится от валюты или обменяет ее на рубли;

2) курсовая разница, которая образуется из-за рублевого пересчета кредиторской задолженности перед принципалом. Эта разница образуется за промежуток времени между днем получения аванса и днем утверждения отчета.

Оба вида курсовой разницы нужно учитывать отдельно от разницы, которая образуется по валюте, предназначенной для иностранного поставщика, а также по задолженности, возникшей при расчетах с этим поставщиком (письмо Минфина России от 20 марта 2006 г.

Если же в договоре не указано, что агент может авансом удержать свое вознаграждение, или это прямо запрещено, то до тех пор, пока не будет утвержден отчет агента, вся перечисленная сумма принадлежит принципалу, агент этими деньгами распоряжаться не может. Соответственно, все курсовые разницы, возникающие по валютному счету, до тех пор, пока агент не исполнит свое поручение и не удержит вознаграждение, должны относиться на доходы или расходы принципала, и прибыль агента не изменит курсовые разницы по задолженности иностранного поставщика.

Если агент получает валюту от принципала уже после утверждения своего отчета, то в этом случае в доходах и расходах агента учитывается также два вида курсовой разницы:

1) курсовая разница по вознаграждению, которое поступило на валютный счет;

2) курсовая разница по дебиторской задолженности принципала.

Она образуется в период между днем утверждения отчета и днем зачисления денег на валютный счет агента. Именно поэтому курсовая разница по задолженности перед иностранным поставщиком, а также

по валюте, предназначенной для поставщика, является доходом или расходом принципала.

Если у принципала все курсовые разницы, возникающие при расчетах по посреднической сделке, учитываются либо в расходах, либо в доходах, то при расчете прибыли учитываются те курсовые разницы, которые агент укажет в своем отчете, а также разницы, возникшие непосредственно в учете у самого принципала. Но в любом случае никакого раздельного учета курсовой разницы принципалу вести не нужно.

Курсовые разницы в налоговом учете нужно отражать в том месяце, в котором они возникли. И день, которым датирован отчет агента, в данном случае значения не имеет (подп. 7 п. 4 ст. 271 и подп. 6 п. 7 ст.272 НК РФ).

И даже при сделках, на которые требуется длительное время, агент обязан ежемесячно извещать принципала о возникший курсовой разнице, например, в договоре можно прописать, что такие извещения следует направлять принципалу в течение первых трех дней следующего месяца. Если же сделка уложилась в рамки одного месяца, сумму курсовой разницы можно указать в отчете агента.

Один из основных российских торговых партнеров среди стран СНГ, это Республика Беларусь. Российские организации, осуществляющие импортные операции с белорусскими партнерами, сталкиваются с рядом учетных и налоговых проблем, главными из которых являются вопросы исчисления и учета НДС.

При использовании налогового режима импорта российским покупателям белорусских товаров нужно принимать во внимание следующие особенности:

1) в условиях отсутствия таможенного контроля и оформления на российско-белорусской границе взимание НДС по импортируемым из Беларуси товарам производится не таможней, а налоговым органом по месту постановки на учет налогоплательщика;

2) обязанность по исчислению и уплате «ввозного» НДС распространяется на лиц, применяющих специальные режимы налогообложения в виде упрощенной системы налогообложения, единого налога на вмененный доход для отдельных видов деятельности, единого сельскохозяйственного налога, а также на лиц, освобожденных от исполнения обязанностей налогоплательщика НДС;

3) под категорией «белорусские товары» нужно понимать только те товары, страной происхождения которых является Республика Беларусь. В случае ввоза из Беларуси товаров иного происхождения применяется общий порядок налогообложения импортных товаров.

При ввозе товаров российским посредником, действующим по договору комиссии (агентскому договору) в интересах белорусского продавца, обязанность по уплате НДС возлагается на российскую организацию, приобретающую указанные товары у посредника (письмо ФНС

России от 10 октября 2005 г. № ММ-6-03/842).

Налоговой базой для исчисления российской организации «белорусского» НДС является договорная стоимость ввозимых товаров, увеличенная на расходы по приобретению, в число которых входят:

1) сумма расходов по доставке товаров, включая затраты на их транспортировку, погрузку, выгрузку, перегрузку, перевалку и экспедирование;

2) страховая сумма;

3) стоимость контейнеров или другой многооборотной тары, не подлежащей возврату, если они рассматриваются как единое целое с оцениваемыми товарами;

4) стоимость упаковки, включая стоимость упаковочных материалов и работ по упаковке;

5) сумма акциза (при ввозе подакцизных товаров).

Налоговую базу по НДС нужно определять на дату принятия российским покупателем белорусских товаров к бухгалтерскому учету, под ней понимается дата отражения указанных операций на бухгалтерских счетах согласно первичным учетным документам.