Категория: Бланки/Образцы

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

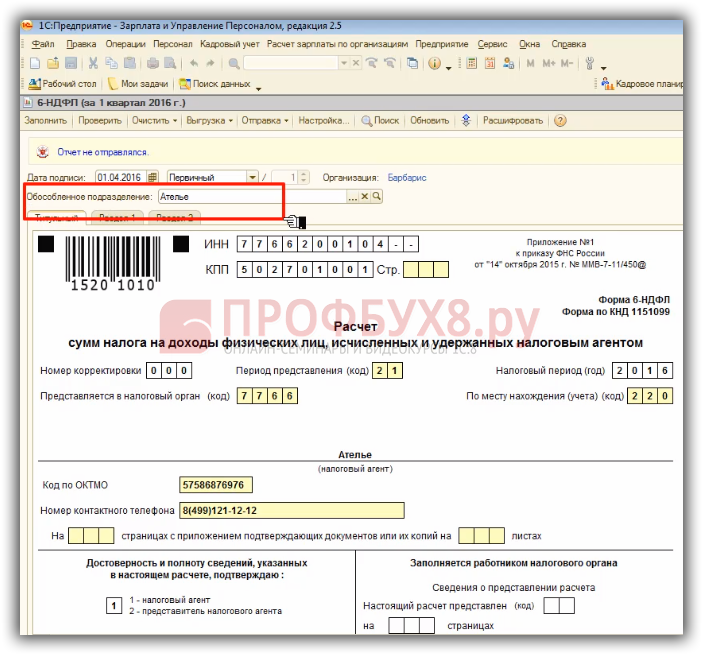

6-НДФЛ по обособленным подразделениямАктуально на: 23 августа 2016 г.

Налоговые агенты должны ежеквартально представлять Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ ) (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@) в налоговую инспекцию по месту своего учета (п. 2 ст. 230 НК РФ ). А куда сдавать 6-НДФЛ по обособленному подразделению?

Налоговый агент с обособленным подразделениемЕсли у налогового агента — российской организации есть обособленное подразделение, то форму 6-НДФЛ нужно представлять не только в головную налоговую, но и в налоговую по месту учета обособленного подразделения. При этом в Расчете нужно будет привести информацию об исчисленном и удержанном НДФЛ как работников этих обособленных подразделений, так и физлиц, заключивших с такими обособленными подразделениями договоры ГПХ (абз. 4 п. 2 ст. 230 НК РФ ).

Такой порядок не случаен. Ведь НДФЛ с указанных выплат перечисляется по месту нахождения обособленного подразделения (п. 7 ст. 226 НК РФ ), поэтому и отчетность представляется также по месту учета обособленного подразделения.

«Крупнейший» налоговый агентОсобый порядок представления формы 6-НДФЛ действует в отношении налоговых агентов — организаций, отнесенных к категории крупнейших налогоплательщиков. Они сами выбирают, в какую налоговую инспекцию представлять сведения по работникам обособленных подразделений и физлицам, заключившим договоры ГПХ с этими обособленными подразделениями. Форма 6-НДФЛ может представляться либо по месту нахождения каждого соответствующего обособленного подразделения, либо по месту учета в качестве крупнейшего налогоплательщика (абз. 5 п. 2 ст. 230 НК РФ ).

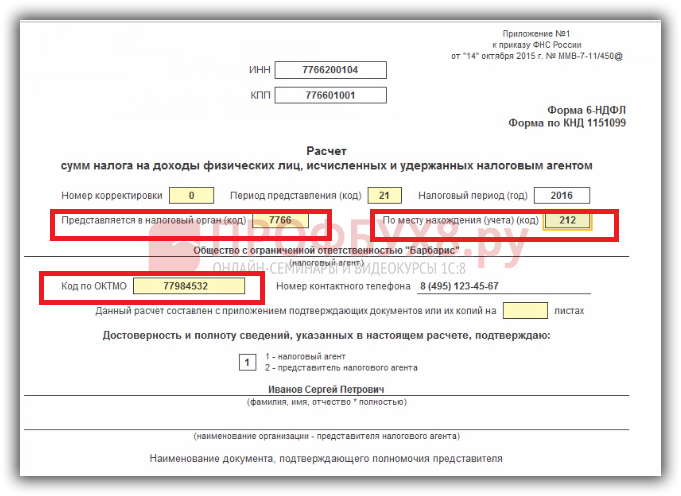

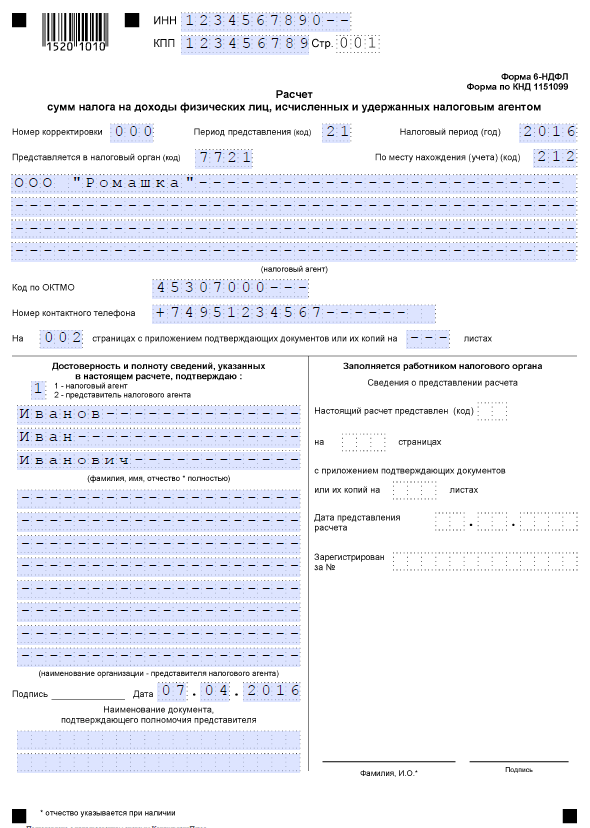

Код места представления на Титульном листеЗаполняя 6-НДФЛ, налоговый агент должен указать место представления Расчета на Титульном листе, проставив соответствующий код. По строке «По месту нахождения (учета) (код)» нужно указать:

6-НДФЛ по обособленным подразделениямсдается с соблюдением особых требований. Что это за требования и как не ошибиться с адресом отправки отчета по действующему и ликвидирующемуся подразделению, расскажем в нашей статье.

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛОбязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

Если доход выплачен хотя бы 1 физическому лицу, у бухгалтерской службы может возникнуть вопрос: как сдать 6-НДФЛ по обособленному подразделению ?

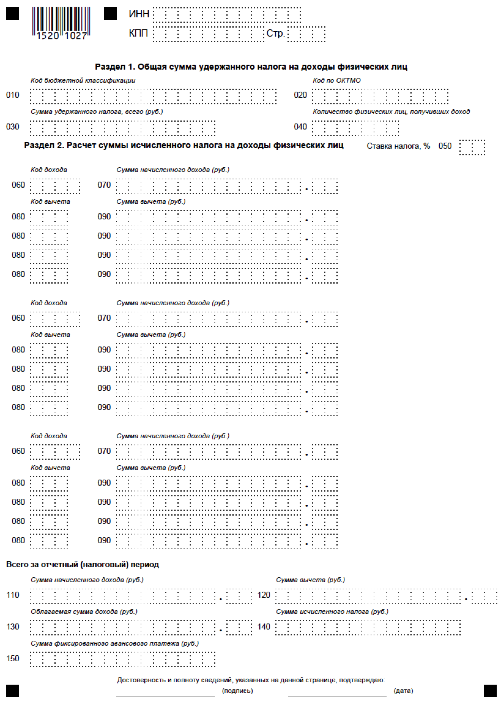

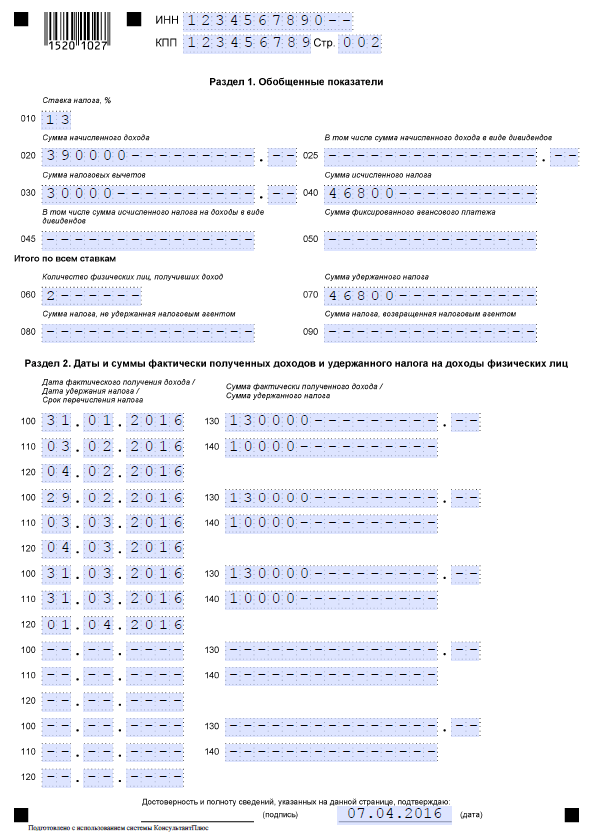

Алгоритм заполнения разделов 1 и 2 отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании.

ОБРАТИТЕ ВНИМАНИЕ! Требования к заполнению6-НДФЛ содержатся в приказе ФНС России от 14.10.2015 №MMB-7-11/450@.

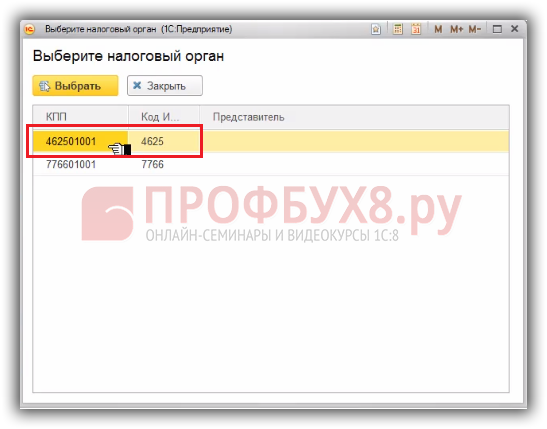

Пристального внимания потребует заполнение титульного листа отчета 6-НДФЛ, а точнее ячеек, предназначенных для кодов налогового органа, в адрес которого он представляется, а также КПП и ОКТМО подразделения.

Даже если несколько ОП одной фирмы зарегистрированы в одной налоговой инспекции, действует единое правило: представить 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

Налоговые агенты — крупнейшие налогоплательщики (КН) вправе выбрать адрес подачи 6-НДФЛ по месту учета:

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам (информация о КПП и ОКТМО отражена в отчете).

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытииЕсли подразделение закрывается, как сдать 6-НДФЛ. Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании.

При этом работники данного ОП могут быть:

При оформлении 6-НДФЛ по ОП, которые планируется ликвидировать, необходимо придерживаться следующих правил:

Налоговым агентам — КН снова дается возможность выбора: подать последний отчет 6-НДФЛ по ликвидируемому ОП в ту инспекцию, в которой компания зарегистрирована как КН, или по месту регистрации ликвидируемого ОП.

6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации. Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения.

У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

НДФЛ в отношении сотрудников,

работающих в обособленных подразделениях

В 23-ей главе НК РФ нет нормы, разрешающей налоговым агентам с обособленными подразделениями выбирать филиал, через который они уплачивают налоги и представляют 6-НДФЛ.

Расчет составляетсяотдельно по каждому подразделению, вне зависимости от того, зарегистрированы они в одной ИФНС или нет.

Налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется на отчетную дату: на 31 марта, 30 июня, 30 сентября, 31 декабря.

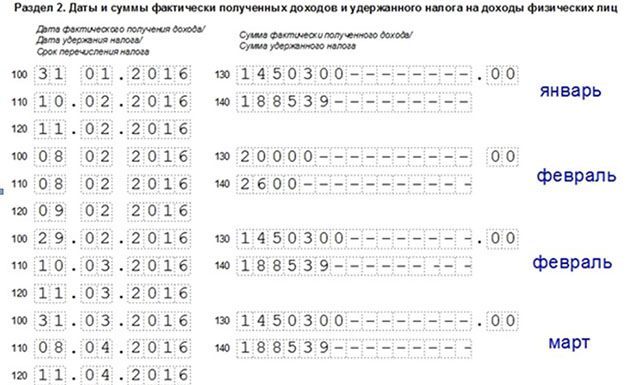

В разделе 2 расчета за отчетный период по строкам 100 - 140 отражаются те операции, которые произведены именно в этом отчетном периоде. Операции, произведенные в предыдущие отчетные периоды, в разделе 2 не отражаются.

Организации, имеющие обособленные подразделения, сведения о доходах физических лиц в отношении работников головной организации представляют в налоговые органы по месту своего учета..

Организации, имеющие обособленные подразделения, сведения о доходах физических лиц в отношении работников головной организации представляют в налоговые органы по месту своего учета..

В отношении работников обособленных подразделений - по месту по месту нахождения обособленных подразделений.

НДФЛ перечисляется отдельно за работников головного офиса и каждого обособленного подразделения. Подробно

Справки представляются налоговыми агентами по каждому физическому лицу, получившему доходы от данного налогового агента, и если налоговый агент выплачивал физическому лицу в течение налогового периода доходы, облагаемые по ставкам 9% и 13%, то по окончании налогового периода он составляет по данному физическому лицу и представляет в налоговый орган одну справку.

Налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов ежегодно не позднее 1 апреля по форме 2-НДФЛ.

Перечисление НДФЛ по месту учета головной организации, а не обособленного подразделения, не является основанием для начисления пеней и штрафа.

Подробнее - в Письме Минфина 03-04-06/3-17

При перечислении НДФЛ с доходов работников обособленных подразделений надо заполнить отдельные платежки по каждому подразделению и указать присвоенные им КПП и коды ОКТМО.

Организации, имеющие несколько обособленных подразделений, суммы НДФЛ должны перечислять в бюджет по месту учета каждого подразделения.

Платежные поручения заполняются отдельно по каждому подразделению с указанием присвоенного ему КПП и кода ОКТМО муниципального образования, в бюджет которого перечисляется НДФЛ

Письмо ФНС № БС-4-11/4431@. ОКТМО

ФНС России разъяснила, что фирмы – налоговые агенты, производящие выплаты физлицам, должны составлять и представлять в налоговые органы расчет по форме 6-НДФЛ по каждому своему обособленному подразделению отдельно (письмо ФНС России от 28 декабря 2015 г. № БС-4-11/23129@ "По вопросу заполнения расчета по форме 6-НДФЛ ").

ФНС России разъяснила, что фирмы – налоговые агенты, производящие выплаты физлицам, должны составлять и представлять в налоговые органы расчет по форме 6-НДФЛ по каждому своему обособленному подразделению отдельно (письмо ФНС России от 28 декабря 2015 г. № БС-4-11/23129@ "По вопросу заполнения расчета по форме 6-НДФЛ ").

Такой вывод следует из обновленной формулировки п. 2 ст. 230 НК РФ. вступившей в силу с 1 января 2016 года (Федеральный закон от 28 ноября 2015 г. № 327-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации ").

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Обязанность налоговых агентов представлять расчет по каждому своему подразделению корреспондируется с их обязанностью перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения, напоминает ФНС России (п. 7 ст. 226 НК РФ ).

При этом налоговики обратили внимание, что даже если все обособленные подразделения фирмы состоят на учете в одном налоговом органе, расчет нужно составлять по каждому из них. Ведь каких-либо норм, предоставляющих налоговым агентам самостоятельно выбирать обособленное подразделение, через которое производилось бы перечисление налога и, соответственно, представление расчета по форме 6-НДФЛ, НК РФ не содержит (гл. 23 НК РФ ).

Как правильно заполнить расчет по форме 6-НДФЛ, узнайте из "Энциклопедии решений. Налоги и взносы" интернет-версии системы ГАРАНТ.

Получите бесплатный доступ на 3 дня!

Получить доступ

Напомним, форма 6-НДФЛ утверждена приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450@. Представлять расчет по данной форме работодатель обязан, начиная с отчетности за I квартал 2016 года. Таким образом, впервые сдать его необходимо до 4 мая включительно (п. 2 ст. 230. п. 7 ст. 6.1 НК РФ ). Также в этом году отчитаться по форме 6-НДФЛ предстоит за полугодие (последний день 1 августа) и за девять месяцев – до 31 октября включительно. Расчет за 2016 год нужно будет представить до 3 апреля 2017 года включительно. Сохраните в закладки наш Календарь бухгалтера – он напомнит о необходимости сдачи отчетности. Ведь за нарушение срока может быть наложен штраф в размере 1 тыс. руб. за каждый полный или неполный месяц со дня, установленного для представления расчета (п. 1.2 ст. 126 НК РФ ).

Представлять расчет по форме 6-НДФЛ нужно в электронной форме. На бумажных носителях сделать это могут только налоговые агенты, доходы от которых в налоговом периоде получили до 25 физических лиц (п. 2 ст. 230 НК РФ ).

Данную форму нужно сдавать в налоговые инспекции по местонахождению обособленных подразделений. Составлять нужно ее по каждому обособленному подразделению. Даже если эти подразделения состоят на учете в одной и той же налоговой инспекции.

Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как составить и сдать расчет по форме 6-НДФЛ

Расчеты по форме 6-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов * (п. 2 ст. 230 НК РФ ). Как правило, организации представляют такие расчеты в инспекции, где они состоят на учете, по своему местонахождению, а предприниматели – по местожительству. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ. Однако в зависимости от статуса организации (предпринимателя) и источника выплаты дохода порядок представления расчетов по форме 6-НДФЛ может быть иным. Сориентироваться во всех ситуациях поможет следующая таблица:*

Кто и где и получает доходы

Куда подавать форму 6-НДФЛ