Категория: Бланки/Образцы

В настоящее время со стороны государства оказывается поддержка малому и среднему бизнесу, проявляющаяся в первую очередь в упрощённой системе налогообложения и регистрации. Необходима только книга доходов для ИП на патенте и некоторые другие документы.

Индивидуальные предприниматели и самозанятые граждане имеют возможность быстро зарегистрироваться и избавиться от статуса «безработный». Кроме того, это позволяет избежать возможных проблем с законом и просто получить все преимущества официально трудоустроенного человека.

Патентная система налогообложения занятых гражданТолько несколько лет назад начала активно развиваться программа поддержки малого бизнеса и индивидуального предпринимательства. Согласно статистике в России почти 25 млн. человек занимаются предпринимательством или работают без официального трудоустройства.

Начиная с 2013 года, введена патентная система налогообложения, которая существенно упрощает жизнь для обычных предпринимателей. При этом допускается совмещение с другими режимами взимания налогов. Такая идея с одной стороны призвана вывести из тени огромное количество работающих граждан, а с другой стороны предоставить им необходимые гарантии в виде медицинского и пенсионного страхования.

Преимущества ПСН (патентной системы) заключаются в следующем:

В связи с этим, большое количество начинающих бизнесменов и просто людей, работающих сами на себя, решили приобрести патенты. Они получают все преимущества официальной работы без каких-либо ограничений. Фактически такое нововведение узаконивает огромный пласт предпринимателей в нашей стране, готовых заниматься востребованными и узкоспециализированными видами деятельности.

Один из главных вопросов, возникающих при выборе ПСН, это размер взимаемых налогов при осуществлении своей деятельности. Расчёт окончательной суммы осуществляется непосредственно налоговыми службами. Для удобства он входит в стоимость самого патента, так что не придётся совершать никаких дополнительных действий.

Обратите внимание: при этом требуется книга учёта доходов для ИП на патенте, образец заполнения которой можно найти на сайте соответствующих государственных инстанций или скачать по этой ссылке. Она гарантирует прозрачность и простоту начисления выплат для любого лица.

Патентная система существенно упрощает ведение бухучета для ИП

Виды деятельности по патентамСпециальный налоговый режим распространяется только на определённые виды деятельности. Окончательный список может меняться в зависимости от субъекта РФ, поэтому необходимо ознакомиться с соответствующим классификатором. Законы в отдельных регионах имеют свои правки, но в целом система продолжает активно развиваться в последние годы. Если говорить простым языком, то предприниматели покупают патент, в стоимость которого заложены необходимые взносы.

Фактически они освобождаются от уплаты:

Соответственно вместе с этим отпадает необходимость заполнять документы и декларации различных видов. Они смогут свободно заниматься деятельностью, не думая о законодательных и бюрократических проволочек.

Однако, система ПСН имеет несколько особенностей и ограничений:

Обратите внимание: налоговый период составляет один календарный год, поэтому удобней всего приобретать разрешение конкретно на этот срок.

Чтобы оформить всё в соответствии с требованиями законодательства РФ, следует скачать книгу доходов для ИП на патенте по ссылке. а также ознакомиться с правилами её заполнения. Как только истекает срок действия разрешения, то деятельность перестаёт считаться законной. Система очень проста, но рекомендуется внимательно следить за сроками и всеми правилами.

Налоговый учет ИП на патенте заключается в учете доходов от реализации при помощи КУДиР

Расчёт налогов и ведение книги доходовНепосредственно закон о патентной системе взимания налогов с предпринимателей и занятых граждан принят в 2013 году. За это время он дорабатывался и корректировался. Форма непосредственной книги доходов определена приказом Министерства Финансов и действует с 2015 года. Это отдельный документ, который обязательно нужно вести для узаконивания своей деятельности в том или ином виде.

Общие положения и требования:

При этом допускаются некоторые послабления, связанные с использованием различных возможностей для ведения данной документации. Для упрощения можно вести книгу доходов не только на традиционных бумажных носителях, но и в электронном формате. Однако по завершению налогового периода её всё равно придётся переносить на бумажный носитель для предоставления в налоговые органы.

Важнейшим требованием является безопасность и сохранность всех документов. В связи с этим каждая книга для ИП должна быть обязательно должна иметь регистрационный индекс и полное название. Все страницы нумеруются по порядку, чтобы можно было проследить хронологическую последовательность. В конце заполненная книга прошнуровывается. Для подтверждения требуется проставить печать ИП и подпись.

С патентом можно совмещать разные системы налогообложения

Основные правила заполнения документацииКаждый вид деятельности имеет свои особенности, который в той или иной степени влияют на итоговый результат. Для точного соблюдения всех правил и требований необходимо внимательно разобраться, как вести книгу учёта доходов для ИП на патенте при розничной торговле или при оказании каких-либо услуг. Это наиболее распространённые формы работы различных людей, так что для удобства можно ориентироваться на устоявшиеся шаблоны.

Учёт доходов осуществляется на основе первичных документов:

Обратите внимание: патентная система избавляет от необходимости учитывать расходы, так что такие документы собирать необязательно. Как правило, вырабатывается рабочий порядок, который дает возможность использовать преимущества такого подхода.

Установленный порядок заполнения первого раздела книги о доходах выглядит следующим образом:

В книгу вносятся только те операции, которые попадают именно под патентную систему. Доходы, получаемые от других сделок, учитываются отдельно в соответствии с выбранными системами для конкретного предпринимателя.

К доходам ИП, которые вносятся в четвёртую графу в книге, относят:

В зависимости от конкретного способа, необходимо разобраться, как заполнить соответствующие разделы в книге. Особое внимание следует обращать именно на разновидность деятельности, формы оплаты и сроки поступления платежей. В документах указываются только прямые поступления, поэтому не придётся указывать начисленные проценты по вкладам или выплаты неустоек, а также любые другие доходы, не связанные на прямую с продажей товаров или оказанием услуг по основному профилю.

Интернет-бухгалтерия «Моё дело» пример порядка заполнения кудир. Предлагаем скачать в электронном виде образец заполнения книги учёта доходов и расходов 2015 года. Какие документы получает ИП при регистрации? Подготовка к. Выписка егрюл и егрип; Налоговый календарь. Особенно важно правильно заполнять КУДиР. Содержание. Что нужно знать; Книга учета доходов и расходов на общей системе налогообложения для.

Интернет-бухгалтерия «Моё дело» пример порядка заполнения кудир. Предлагаем скачать в электронном виде образец заполнения книги учёта доходов и расходов 2015 года. Какие документы получает ИП при регистрации? Подготовка к. Выписка егрюл и егрип; Налоговый календарь. Особенно важно правильно заполнять КУДиР. Содержание. Что нужно знать; Книга учета доходов и расходов на общей системе налогообложения для.

Здесь же краткое описание проведенной операции В 4 столбике фиксируйте все доходы, из которых будет складываться база налогообложения. В пятом столбце расходы. Важно знать, что последний пятый столбик заполняют только ИП на УСН доходы за вычетом расходов. По итогам каждого квартала нужно рассчитать итоговую сумму доходов и расходов. Ниже суммировать значения, полученные за I, II, III квартал: А в четвертой таблице внизу вывести сумму доходов и расходов, полученные за год: После всех 4-х таблиц заполняется так называемая справка: образец, в строке 010 необходимо отразить всю сумму доходов за год. Следующие строки заполняют только ИП на усно доходы-расходы: В строчке 020.

9 янв. 2014 г. Каждый бизнесмен должен вести учет своей предпринимательской заполнения выписки из книги учёта доходов и расходов ип деятельности. КУДиР (Книга учета доходов и расходов) это. Общие требования 1.1. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения (далее - налогоплательщики ведут Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее - Книга учета доходов и расходов в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период. 1.2. Налогоплательщики должны обеспечивать полноту, непрерывность и достоверность учета показателей своей льготы деятельности, необходимых для исчисления налоговой базы и суммы налога. 1.3. Ведение Книги учета доходов и расходов осуществляется на русском языке. Первичные учетные документы, составленные на иностранном языке или языках народов Российской Федерации, должны иметь построчный.

Распечатайте, пронумеруйте, прошейте и предоставьте. А сами продолжайте вести в электронном виде. В конце года сделайте все как надо. Ответственность и штрафы, ответственности за то, что как-то неверно заполнена информация в кудир, российским законодательством не предусмотрено. За неведение книги предусмотрен штраф: если не ведется в течение одного года, то 10000 рублей для организаций и 200 рублей для ИП. Если срок более длительный, то штраф составит 30000 рублей. Если неведение книги привело к тому, что вы неправильно рассчитали налог (налог по УСН рассчитывается на основании данных, указанных в книге то штраф составит 20 от неоплаченной суммы налога, но не менее 40.

Нормативные акты: Книга учета доходов и расходов ИП на осно. Представляется выписка из книги учета доходов и расходов, форма которой утверждена. Патентную систему налогообложения, и Порядков их заполнения.

Регистрируясь, Вы подтверждаете своё согласие с договором-офертой.

Учет доходов ИП на ОСНОДля целей налогообложения индивидуальным предпринимателем, применяющим ОСНО, учитываются все доходы, полученные от осуществления предпринимательской деятельности, без уменьшения их на предусмотренные налоговым законодательством налоговые вычеты.

В доход включаются все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного безвозмездно.

Стоимость реализованных товаров, выполненных работ и оказанных услуг отражается с учетом фактических затрат на их приобретение, выполнение, оказание и реализацию.

Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен.

Доходы от реализации основных средств и нематериальных активов определяются как разница между ценой реализации и их остаточной стоимостью.

Рассчитывайте налоги и сдавайте отчетность с помощью умного помощника Попробовать бесплатно

Для целей НДФЛ дата фактического получения дохода при получении доходов в денежной форме установлена как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц, а при получении доходов в натуральной форме – как день передачи доходов в натуральной форме.

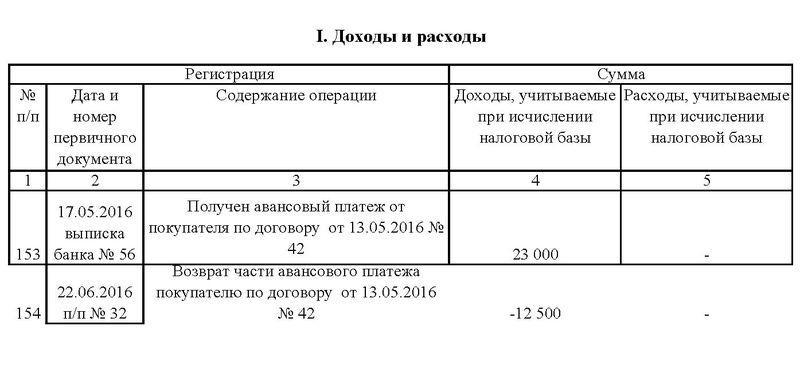

Соответственно, в доход индивидуального предпринимателя за соответствующий налоговый период включаются все доходы, дата получения которых приходится на этот налоговый период. Поэтому индивидуальный предприниматель должен включить авансовые платежи, полученные от покупателей в счет будущих поставок, в налоговую базу по НДФЛ того налогового периода, в котором они получены.

Интернет- бухгалтерия "Моё дело".Учетная политика ИП на ОСНО - образец заполненияэтого документа поможет предпринимателям сориентироваться при составлении своей учетной политики. Подробнее о структуре и нюансах оформления документа вы узнаете из нашей статьи.

Вид, структура и иные аспекты учетной политики ИП на ОСНОУчетная политика ИП на ОСНО формируется с учетом следующих правил:

Решившему не вести бухучет ИП на ОСНО при формировании своей УП важно руководствоваться требованиями ст. 313 НК РФ, а именно:

Изучайте статью НК РФ, посвященную требованиям к ведению налогового учета, с помощью материала «Ст. 313 НК РФ (2015): вопросы и ответы»

Где можно скачать учетную политику — 2016 для ИП на ОСНО?Прежде чем говорить о возможности скачивания УП для ИП на ОСНО, необходимо сделать несколько важных оговорок.

Формирование УП — процесс сугубо индивидуальный, результат которого важен ИП не только для внутренних целей (организации учетного процесса), но и в отдельных случаях для защиты своей позиции перед налоговиками или судьями. Поэтому формально к этому процессу подходить не стоит.

Приступая к формированию УП, стандартный образец можно взять только за основу, а особое внимание следует уделить тем нюансам, от которых зависит результат расчета налоговых обязательств в ситуации, когда специальный расчетный алгоритм в НК РФ отсутствует.

К примеру, к таким ситуациям можно отнести разработку ИП на ОСНО методики раздельного учета доходов и расходов при совмещении ОСНО с иным режимом налогообложения (ЕНВД и (или) ПСН) или инструкции по раздельному учету НДС.

Кроме того, не стоит игнорировать такую важную структурную составляющую часть УП, как формы первичных учетных документов, которые являются основанием для отражения данных в учете — именно они находятся под пристальным вниманием контролеров.

Разобраться в требованиях к учетной первичке поможет изучение ст. 9 закона о бухучете от 06.12.2011 № 402-ФЗ:

Образец учетной политики ИП на ОСНО-2016 вы можете скачать на нашем сайте.

Детально, обоснованно и разумно составленная учетная политика для ИП на ОСНО позволит не только грамотно организовать учетный процесс, но и в случае необходимости поможет отстоять фактически применяемые учетные подходы ИП перед контролерами и судьями.

Заполнение книги доходов ИП на ОСНО является обязательным условием для каждого предпринимателя, который использует в работе данную систему налогообложения. Эта книга создана для того, чтобы помочь предпринимателям и в то же время ужесточить контроль над поступающими и расходуемыми средствами.

Индивидуальным предпринимателям, которые используют общее налогообложение, сложнее других составлять отчеты и вести бухгалтерскую работу. На данном налоговом режиме приходится выплачивать массу сборов в госказну. Но предварительно их необходимо высчитать, а для этого нужно точно знать сумму прибыли и расходов предпринимателя за определенный период. При использовании общей системы налогообложения чаще всего за отчетный период берется квартал. По этой причине предпринимателю приходится часто высчитывать и выплачивать налоги и составлять по этим платежам отчетность.

Особенности ведения отчетной книги

Данный документ, имеющий название КУДиР, обладает массой особенностей и нюансов при заполнении, которые необходимо точно соблюдать, иначе предприниматель может получить наказание в виде штрафа от контролирующих организаций.

Каждая запись, которая вносится в отчетную книгу, должна сопровождаться первичными документами, то есть кассовыми ордерами, расходными накладными и т.д. Расчет по КУДиР ведется исключительно по кассовому методу. Финансовые операции, которые фиксируются в данном документе, обязательно должны быть прописаны в российских рублях. Даже в том случае, когда реальный расчет проводился в других денежных единицах, необходимо перевести все в рубли по курсу на текущий день и вписать нужные цифры в соответствующие строки.

Индивидуальным предпринимателям, которые работают на Общей системе налогообложения, разрешается вести отчетную книгу не только в традиционном бумажном, но и в электронном виде.

Если ИП выбирает последний вариант, у него в обязательном порядке должна присутствовать официальная электронная подпись. Это важно, так как документ заверяется именно таким образом. Образец заполнения книги учета доходов и расходов можно найти ниже.

Если ИП выбирает последний вариант, у него в обязательном порядке должна присутствовать официальная электронная подпись. Это важно, так как документ заверяется именно таким образом. Образец заполнения книги учета доходов и расходов можно найти ниже.

Если бизнесмен выбирает традиционные бумажные книжки, то документ потребует предварительной подготовки. Его необходимо правильно пронумеровать и сшить. Эти требования надо соблюдать в обязательном порядке, так как неправильно собранная книга доходов ИП на ОСНО не будет зарегистрирована в налоговом органе.

Если предприниматель не собирается распечатывать и сшивать книгу сам, он может приобрести уже готовый вариант. В этом случае ему останется только пронумеровать ее, подписать, а после отнести в территориальное отделение налоговой службы для регистрации. Если КУДиР для ИП на ОСНО не будет зарегистрирована в ФНС, ее использовать для работы нельзя.

Главным правилом и требованием налоговой инспекции является то, чтобы отчетная книга заполнялась правильно и своевременно. В нее должны вноситься только верные и актуальные данные. При проверке ИП сотрудниками ФНС может потребоваться книга для тщательного ее изучения. Отказать в ее предоставлении предприниматель не имеет права. Если во время проверки контролирующими органами будет обнаружена ошибка, бизнесмену может быть назначен штраф.

В КУДиР имеется 6 разделов, которые требуют правильного заполнения. Порядок учета по книге был утвержден на законодательном уровне еще в 2002 году.

Вернуться к оглавлению

Заполнение первого раздела В данном разделе должны быть зафиксированы все финансовые доходы и иная прибыль. Не играет роли, когда именно были оказаны услуги либо проданы товары. Если деньги поступили в данном отчетном периоде, эти суммы должны быть внесены в данный раздел. Более того, сюда нужно включить и авансовые платежи, которые были выплачены клиентами за работы или товары, еще не полученные заказчиком.

В данном разделе должны быть зафиксированы все финансовые доходы и иная прибыль. Не играет роли, когда именно были оказаны услуги либо проданы товары. Если деньги поступили в данном отчетном периоде, эти суммы должны быть внесены в данный раздел. Более того, сюда нужно включить и авансовые платежи, которые были выплачены клиентами за работы или товары, еще не полученные заказчиком.

В графу расходов необходимо отнести все траты, которые были связаны с получением прибыли от коммерческой деятельности в конкретном налоговом периоде.

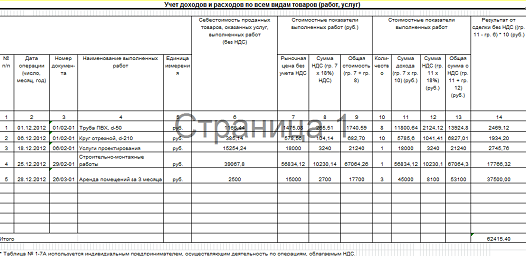

Тем индивидуальным бизнесменам, которые занимаются производством продукции либо оказывают услуги населению, необходимо в обязательном порядке заполнять таблицы с 1.1 по 1.7, которые представляются в двух видах. В первом случае необходимо вносить информацию по операциям, с которых высчитывается налог на добавленную стоимость. В таблицу второго типа нужно вносить данные без НДС.

В каждую таблицу вносятся свои цифры. 1.1 — это раздел для данных по сырью, которое было приобретено либо израсходовано при изготовлении продукции либо при выполнении работы. 1.2 — это таблица для полученных и потраченных полуфабрикатов, а в 1.3 вписывается информация о суммах, потраченных на вспомогательное сырье и расходные материалы.

Таблица 1.4 необходима для отражения прочих материальных расходов, куда можно отнести покупку горючего, затраты на электроэнергию, транспорт. В пятой табличке формируется цена продукции, которая была выпущена за определенный период. В таблицы 1.6 и 1.7 вносится информация о суммах, на которые был произведен и реализован товар.

Таблица 1.4 необходима для отражения прочих материальных расходов, куда можно отнести покупку горючего, затраты на электроэнергию, транспорт. В пятой табличке формируется цена продукции, которая была выпущена за определенный период. В таблицы 1.6 и 1.7 вносится информация о суммах, на которые был произведен и реализован товар.

Все данные должны быть правильно подсчитаны и корректно внесены в соответствующие строки без некрасивых исправлений и закрашивания корректором. Если при заполнении отчетной книги доходов и расходов ИП на ОСНО была допущена ошибка, необходимо зачеркнуть ненужную информацию одной линией. Рядом пишутся корректные цифры. Все заверяется подписью ответственного лица.

Вернуться к оглавлению

2, 3 и 4 разделыВ этих разделах должна содержаться информация об амортизации основных средств, МБП и нематериальных активах. Амортизация является частью расходов в тех суммах, которые были начислены в данном налоговом периоде. В эту категорию попадает только собственное имущество бизнесмена, которое было приобретено за деньги ИП и используется в работе. Что касается первоначальной цены основных средств, то ее можно высчитать, если сложить стоимость товара, расходы на его транспортировку и ввод в эксплуатацию.

Нематериальными активами индивидуального предпринимателя является вся интеллектуальная собственность, которая была приобретена либо создана бизнесменом, если она используется при производстве продукции либо при оказании услуг более 12 месяцев. Речь идет о товарном знаке, исключительных правах на изобретение, компьютерной программе, используемой в работе. Чтобы высчитать первоначальную стоимость нематериального актива, необходимо провести ту же процедуру, что и с основными средствами. Если актив был разработан лично предпринимателем, то для него начальной ценой будет та сумма, которая потребовалась для разработки либо регистрации данного типа имущества.

Вернуться к оглавлению

5 и 6 разделыВ пятой таблице прописываются суммы о заработных платах и налогах. Данная информация должна быть внесена по каждому месяцу отдельно. В таблице по заработным платам необходимо вписать суммы начисленных и выплаченных зарплат, компенсаций и стимулирующих выплат, стоимости продукции, если оплата труда была произведена в натуральной форме, и все выплаты по гражданско-правовым договорам. В общем, в 5 разделе должна содержаться абсолютно вся информация по денежным выплатам для наемных сотрудников.

В таблице обязательно должна содержаться информация о датах выплат, различных удержаниях и НДФЛ.

6 раздел является итоговым, так как здесь подсчитываются данные по всем предыдущим таблицам. Это необходимо для того, чтобы предприниматель смог определить налоговую базу для выплаты сборов по ОСНО.

Все ещё остались вопросы?Позвоните по номеру 8 (800) 333-45-16 (доб. 147) и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы