Категория: Бланки/Образцы

Минфин России разработал проект приказа с изменениями в Книгу учета доходов и расходов УСН с 2017 года. Рассмотрим, в чем заключаются поправки, а также приведем примеры заполнения Книги учета доходов и расходов 2017.

Книга учета доходов и расходов при УСН в 2017 году обязательна для всех упрощенцев. А значит, грядущие нововведения коснутся всех компаний и бизнесменов на упрощенке. Далее разберем, какой будет обновленная Книга учета доходов и расходов 2017 .

Когда начнет действовать новая Книга учета доходов и расходов УСНФорма новой Книги учета доходов и расходов 2017 еще не утверждена. Она вступит в силу через месяц после опубликования приказа Минфина. Однако применять ее нужно будет лишь с 2017 года.

В 2016 году упрощенцы ведут учет в действующей Книге. Переписывать данные за этот год в новую форму после ее появления не нужно.

Книга учета доходов расходов УСН 2017: изменения в форме и порядке заполненияКнига учета доходов и расходов УСН2017 является основным документом для упрощенцев, в котором они ведут учет доходов и расходов. Именно из этого регистра берутся данные для заполнения декларации по УСН. Действующая Книга не обновлялась уже 4 года. Наконец, Минфин России решил привести форму Книги в соответствие с действующим законодательством.

Рассмотрим, основные изменения, которые ожидают упрощенцев с 2017 года.

Изменение № 1: появился новый раздел, касающийся торгового сбора.

Измененная Книга учета доходов расходов УСН (2017) состоит из пяти разделов. Новый пятый раздел касается упрощенцев с объектом налогообложения доходы. В нем они будут отражать уплаченный торговый сбор, на сумму которого разрешается уменьшить упрощенный налог.

Как заполнить новый раздел разберем на примере.

ООО «Дельта» занимается розничной торговлей в Москве и применяет УСН с объектом налогообложения доходы. В январе 2017 года компания заплатила торговый сбор за 4 квартал 2016 года в размере 54 000 руб.

Доходы за 1 квартал 2017 года составили 1 580 900 руб. а начисленные и уплаченные страховые взносы – 38 900 руб. Заполним раздел V Книги учета доходов и расходов и рассчитаем упрощенный налог за 1 квартал 2017 года.

Упрощенный налог за 1 квартал 2017 года равен 94 854 руб. (1 580 900 руб. х 6%). Налог можно уменьшить на страховые взносы и торговый сбор. При этом сначала вычитаются взносы (не более 50% налога), а затем оставшаяся сумма уменьшается на сбор без ограничения.

Еще один важный момент. Авансовый платеж разрешается снизить на торговый сбор, уплаченный в течение отчетного периода, за который исчисляется аванс.

Уплаченные взносы (38 900 руб.) меньше, чем 50% налога (47 427 руб.). Значит, взносы применяются к вычету полностью. Таким образом, по итогам 1 квартала ООО «Дельта» должно перечислить в бюджет авансовый платеж в размере 1954 руб. (94 854 руб. – 38 900 руб. – 54 000 руб.).

Образец заполненного раздела V Книги учета доходов и расходов УСН в 2017 году представлен в таблице. В нем нужно указать реквизиты платежки, по которой перечислен торговый сбор, период уплаты и его сумму.

Таблица. Раздел V. Сумма торгового сбора, уменьшающая упрощенный налог.

Дата и номер первичного документа

Изменение № 2: печать в Книге учета доходов и расходов УСН в 2017 году обязательна только для тех, кто ее применяет

У многих организаций и предпринимателей с апреля 2015 года появилась возможность отказаться от печати. Если вы тоже отказались, то новая Книга учета доходов расходов УСН 2017 печатью не заверяется. Обязательной она будет в Книге только для тех, кто продолжает использовать ее в работе.

Изменение № 3: ИП без работников смогут без опасений указывать в Книге учета доходов и расходов всю сумму взносов, уплаченную за себя

Успешные предприниматели без работников кроме страховых взносов за себя, рассчитанных исходя из МРОТ, уплачивают взносы в размере 1% с доходов свыше 300 000 руб. На данный момент контролирующие органы часто против уменьшения упрощенного налога на 1%-ные взносы. В связи с этим неясно, как заполняется Книга учета доходов расходов ИП 2017 с объектом «доходы». Остается открытым вопрос об отражении этих взносов в разделе IV Книги.

С 1 января 2017 года все разногласия разрешатся. В силу вступит статья 430 НК РФ, согласно которой обе части взносов (уплачиваемые исходя из МРОТ и в размере 1% с доходов, превышающих 300 000 руб.) будут называться страховыми взносами в фиксированном размере. А значит, предприниматели смогут без опасений отражать всю уплаченную сумму взносов в Книге учета, включая 1%-процентную часть с доходов. Таким образом, бизнесмены в 2017 году будут четко знать, как ведется Книга учета доходов расходов ИП на УСН с объектом «доходы».

Изменение № 4: уточнено, что в графе доходы не нужно указывать прибыль контролируемых иностранных компаний

Заполняя Книгу учета доходов расходов в 2017 году. организации не должны указывать в графе 4 «Доходы» раздела I прибыль контролируемых иностранных компаний. Отметим, что и сейчас такие доходы не отражаются в Книге. Ведь они облагаются налогом на прибыль, а Книга учета доходов и расходов при УСН должна содержать только доходы, с которых исчисляется упрощенный налог.

Как заполнять Книгу учета доходов расходов УСН в 2017 годуОрганизации и предприниматели на упрощенке ведут налоговый учет доходов и расходов в Книге учета. Книга учета доходов и расходов УСН заполняется в зависимости от применяемого объекта. Какие разделы Книги оформляются при объекте «доходы», а какие при объекте «доходы минус расходы», указано в таблице.

Таблица. Разделы Книги учета доходов и расходов в 2017 году при разных объектах налогообложения

Раздел Книги учета доходов и расходов

Объект налогообложения доходы

Объект налогообложения доходы, уменьшенные на расходы

Заполняются графы 1 (порядковый номер), 2 (реквизиты первичного документа), 3 (содержание операции) и 4 (облагаемые доходы). Графа 5, в которой отражаются расходы, не заполняется

Заполняются все графы. В графу 4 заносятся облагаемые доходы, а в графу 5 – учитываемые расходы

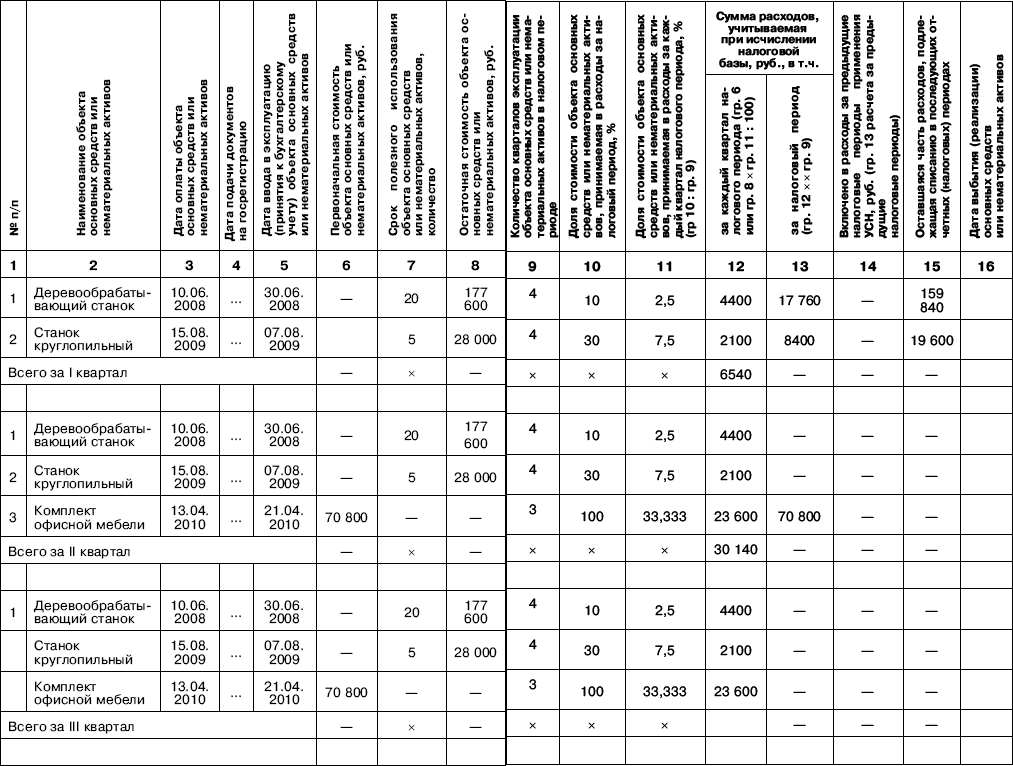

Отражаются расходы на покупку или создание основных средств и нематериальных активов. Если таковых нет, раздел не заполняется.

Заполняется с целью рассчитать убыток, на сумму которого можно уменьшить налоговую базу. Если убытков за прошедшие годы не было, раздел не заполняется

Указываются выплаченные страховые взносы и больничные с зарплаты работников, на которые разрешается уменьшить упрощенный налог. Предприниматели без наемного персонала отражают в этом разделе страховые взносы, уплаченные за себя в фиксированном размере

Заполняется плательщиками торгового сбора. Указываются суммы сбора, на которые можно снизить упрощенный налог. Если торговый сбор не платится, раздел не заполняется

Раздел V не заполняется

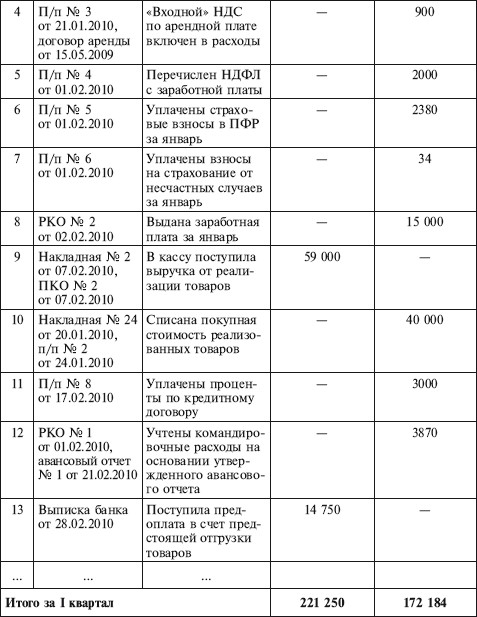

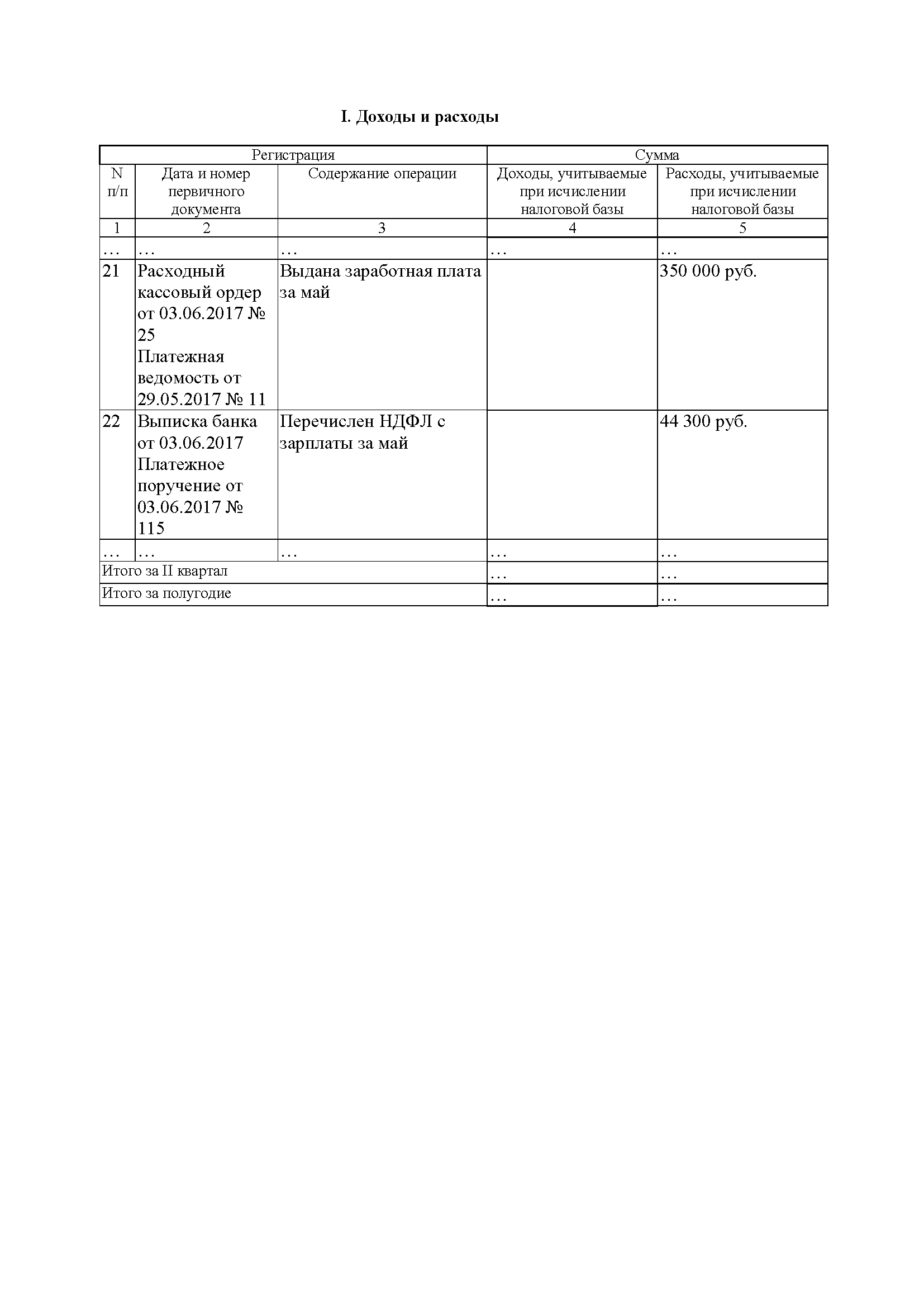

Приведем пример отражения операций в разделе I Книги учета в 2017 году.

Рисунок 1. Образец заполнения раздела I Книги учета доходов и расходов.

15 июня 2016 | Рубрика: УСН

Книга учета доходов и расходов (КУДиР) используется для правильного и точного ведения учета налогов, к бухгалтерскому учету она не имеет никакого отношения. Вести ее обязаны все ИП, которые в своей деятельности опираются на УСН (упрощенную систему налогообложения). Допускается два варианта ведения КУДиР для ИП на УСН: бумажный и электронный. В первом случае заполняется бланк документа, распечатанный на бумаге, все данные в него вносятся вручную. Во втором случае осуществляется заполнение электронного бланка, делается это при помощи специальных программ или онлайн-сервисов.

Как ведется КУДиР?Для ведения книги учета доходов и расходов предусмотрена унифицированная форма. Она едина как для бумажного, так и для электронного варианта заполнения.

Разница состоит в том, что бумажный документ еще до начала заполнения в обязательном порядке нужно пронумеровать, прошить, скрепить печатью и личной подписью индивидуального предпринимателя. Электронный вариант книги нумеруют, прошивают и заверяют печатью только по окончании отчетного периода (года). Начиная с 2013 года КУДиР заверяется только ИП, в Налоговой инспекции этого делать не требуется.

В процессе ведения и заполнения КУ доходов и расходов как в бумажном, так и в электронном виде допускается исправление ошибок. При внесении данных вручную при помощи ручки каждое исправление должно быть аргументировано, а также заверено подписью и печатью предпринимателя. В электронном варианте исправления можно вносить еще до момента распечатывания документа.

Заполнение книги учета Д и Р производится на основании первичной документации (договоров, чеков, накладных и пр.). Все записи в нее вносятся в соответствии с хронологией тех или иных хоз. операций, производимых в рамках отчетного периода. При внесении записей непременно указывается порядковый номер и дата документа, на основании которого она сделана.

Как заполняется КУДиР?В качестве расходов могут быть указаны следующие операции:

Заполняется КУДиР достаточно просто, это вы можете увидеть из представленного образца.

Бланк и образец заполнения КУДиР

С 2017 года утверждена новая форма Книги учета доходов и расходов по УСН. Приказы Минфина от 07.12.2016 г. № 227н и 228н находятся на регистрации в Минюсте. В статье мы расскажем, в каком порядке «упрощенцы» должны заполнять новый бланк.

Из статьи вы узнаете:

Изменения в порядке заполнения КУДиР действуют с 2017 года. Одно из изменений — книгу не нужно заверять печатью ИП, если у него ее нет.

Уточнено, что в разделе 5 КУДиР предприниматели указывают все расходы на свое страхование: как взносы из МРОТ, так и взносы с доходов .

Также в Книгу добавлен раздел 6, который заполняют только плательщики торгового сбора на объекте доходы.

Раздел 6. Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор

Раздел 6 КУДиР заполняется упрощенцами на доходах.

В разделе ставится сумма уплаченного торгового сбора.

Другие образцы книги учета в разных ситуациях:

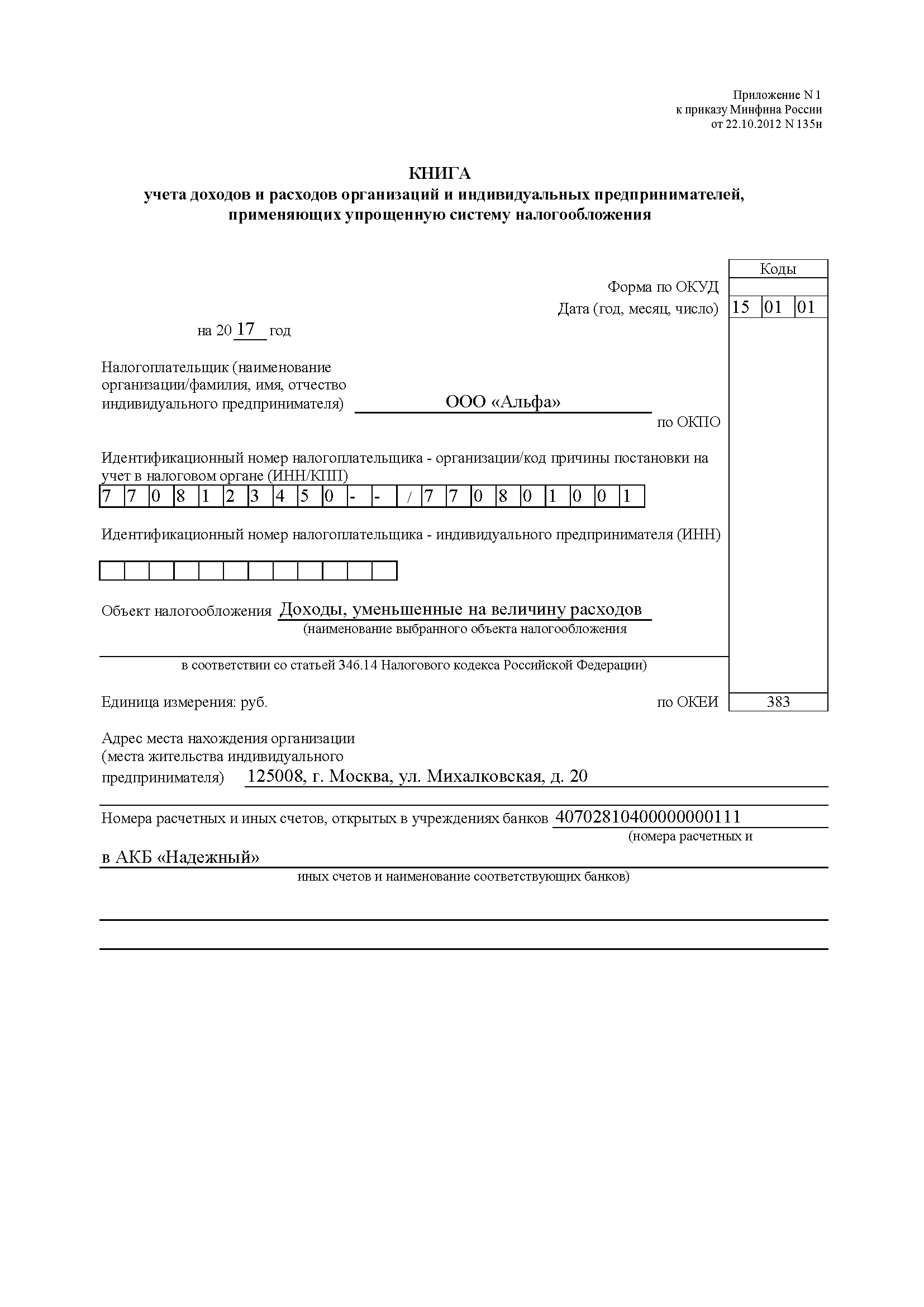

Статьи из журнала «Упрощенка» про Книгу учета Порядок заполнения книгиКнигу составляют в единственном экземпляре. На каждый новый налоговый период (год) открывают новую Книгу учета.

Документ можно вести как на бумаге, так и в электронном виде.

Если налогоплательщик ведет Книгу учета на бумаге, до момента начала внесения записей в нее необходимо:

— заполнить титульный лист;

— сшить и пронумеровать страницы. На последней странице прошнурованной и пронумерованной книги указать количество содержащихся в ней страниц;

— заверить у руководителя с проставлением печати организации.

Если вести Книгу учета в электронном виде, то по окончании каждого отчетного (налогового) периода ее нужно распечатывать на бумаге. А по окончании налогового периода:

— полностью вывести на печать;

— сшить, пронумеровать страницы и указать их количество на последней странице;

— заверить подписью руководителя с проставлением печати организации.

Обратите внимание: заверять Книгу учета в налоговой инспекции больше не требуется. Это не предусмотрено Порядком.

Штрафы за Книгу учетаЗа неведение Книги учета или неправильное отражение показателей в ней предусмотрена ответственность в соответствии со статьей 120 НК РФ. Размер штрафа при этом может составить от 10 000 до 30 000 руб. А если допущенные нарушения привели к занижению налоговой базы, размер штрафа составит 20% суммы неуплаченного налога, но не менее 40 000 руб.

Книга в электронном видеВести Книгу учета по УСН можно в электронно виде. Например, в экселе.

Но удобней использовать для этого онлайн-сервис . который сделали специалисты журнала "Упрощенка". Удобства этого сервиса в том, что все данные по Книге учета храняться в зашифрованно виде, а при желании вы можете под логином и паролем зайти в сервис и распечатать Книгу. Сервис по заполнению Книги учета в электронном виде доступен подписчикам журнала "Упрощенка" бесплатно. Подписаться на самый популярный и практичный журнал для упрощенцев вы можете сейчас по выгодной цене.

Разделы книгиКнига учета доходов и расходов состоит из четырех разделов:

— раздел II. В нем отражают расходы на приобретение (создание) основных средств и нематериальных активов;

— раздел III. Его заполняют те, кто получил убыток по итогам прошлых налоговых периодов (п. 4.1 Порядка);

— раздел IV. Он предназначен для «упрощенцев» с объектом доходы для отражения страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей по договорам добровольного личного страхования (то есть тех сумм, которые уменьшают единый налог).

Дополнительно к разделу I заполняется Справка.

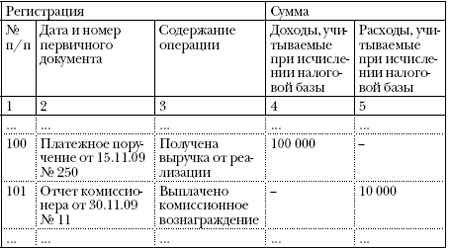

При заполнении раздела I указывают:

— в графе 1 — порядковый номер регистрируемой операции;

— в графе 2 — дату и номер первичного документа, на основании которого получен доход или осуществлен расход;

— в графе 3 — содержание регистрируемой операции;

— в графе 4 — доходы, учитываемые при расчете единого налога;

— в графе 5 — расходы, учитываемые при расчете единого налога (для тех, кто платит налог с разницы между доходами и расходами). Те, кто применяет объект доходы, по общему правилу информацию о расходах в Книгу не заносят. Но с 2013 года действует исключение из этого правила. Упрощенцам с объектом доходы теперь в расходах нужно показывать потраченные суммы субсидий. Тех, что были выделены компании из бюджета на определенные цели. В пункте 2.5 Порядка поименовано два вида такого финансирования. Во-первых, государство частично может возмещать расходы на создание дополнительных рабочих мест. И, во-вторых, бюджет может выделять средства на развитие малого или среднего бизнеса (ст. 17 Федерального закона от 24.07.2007 № 209-ФЗ).

А в остальном по общему правилу организации, которые платят единый налог с доходов, заполняют только раздел I и только в части, касающейся доходов.

Как внести исправленияВ Книгу учета можно вносить исправления, но они должны быть обоснованы. Для этого у организации должны быть четкие аргументы, подтверждающие правомерность изменений, например, первичные документы, справки бухгалтерии и т. д. Это следует из положений пункта 2 статьи 346.16, пункта 1 статьи 252 НК РФ и пункта 1.6 Порядка.

Если Книга ведется на бумаге, то чтобы исправить ошибку, необходимо:

— зачеркнуть неверное значение показателя;

— вписать правильное значение и дату внесения исправления;

— сделанные записи заверить подписью руководителя и печатью организации. Об этом сказано в письме Минфина России от 15.12.2003 № 04-02-05/1/108.

Порядок корректировки Книги учета доходов и расходов в электронном виде официально не установлен. На практике — если документ составляется на компьютере, нужно прежние цифры удалить и внести другие.

Как отражать доходыПри упрощенной системе учитываются доходы от реализации и внереализационные доходы, состав которых определяют исходя из статей 249 и 250 НК РФ. Соответственно только эти суммы записывают в графе 4 раздела 1 Книги учета. Не нужно отражать в Книге учета поступления, перечисленные в статье 251 НК РФ.

Кроме того, если фирма совмещает ЕНВД и УСН, то не нужно отражать поступления от деятельности, переведенной на уплату ЕНВД.

Доходы, полученные в натуральной форме, учитывают по рыночным ценам (п. 4 ст. 346.18 НК РФ). Следовательно, в графе 4 раздела 1 Книги учета отражают рыночную стоимость имущества. Подтверждающими документами будут акт приемки-передачи имущества и бухгалтерская справка, в которой производился расчет рыночной стоимости имущества.

Пример отражения в Книге учета доходов, выраженных в натуральной формеООО «Звезда», применяющее УСН с объектом доходы минус расходы. занимается ремонтом и продажей мебели. Организация заключила договор мены, согласно которому она должна отгрузить партию столов общей стоимостью 14 800 руб. а взамен получить материалы (гвозди, винты, гайки, шурупы и т. д.). Обе стороны передали имущество 16 января 2017 года. Бухгалтер общества определил, что рыночная стоимость полученных материалов равна 7540 руб. Поскольку имущество признано неравноценным, сторона, передающая материалы, 19 января перечислила разницу деньгами. Отразим полученные доходы в налоговом учете ООО «Звезда».

ООО «Звезда» 16 января 2017 должно учесть в графе 4 раздела 1 Книги учета доходов и расходов рыночную стоимость поступивших материалов, то есть 7540 руб. а 19 января сумму полученных от контрагента денежных средств 7260 руб. (14 800 руб. — 7540 руб.).

Доходы, полученные в результате зачета взаимных требований, нужно отразить в Книге учета доходов и расходов на дату подписания акта о зачете взаимных требований. Именно в момент подписания акта покупатель гасит свое обязательство перед продавцом (ст. 410 ГК РФ). Дата погашения обязательства (в любом виде) считается датой получения дохода (п. 1 ст. 346.17 НК РФ). Основанием для внесения записей в Книгу учета доходов и расходов является акт зачета взаимных требований.

Как отражать расходыВ графе 5 раздела 1 Книги учета «упрощенцы», применяющие объект налогообложения доходы минус расходы, отражают расходы, перечисленные в пункте 1 статьи 346.16 НК РФ.

Пример отражения НДФЛ в Книге учета доходов и расходовООО «Звезда», применяющее УСН с объектом доходы минус расходы, 5 февраля 2017 года выплатило вторую часть заработной платы работникам за январь в сумме 430 900 руб. Зарплата выдана из кассовой выручки. 6 февраля был перечислен удержанный из доходов работников НДФЛ в размере 110 552 руб. Отразим указанные операции в Книге учета доходов и расходов.

Организация вправе 5 февраля 2017 года учесть в расходах на оплату труда сумму выданной заработной платы без НДФЛ (430 900 руб.), а 6 февраля — удержанный и перечисленный в бюджет НДФЛ, равный 110 552 руб. Зарплата выплачена и НДФЛ перечислен в разные дни, поэтому в Книге учета доходов и расходов их следует отразить отдельными записями.

Отражая в Книге учета расходы по списанию стоимости товаров, нужно помимо платежного поручения (кассового чека), подтверждающего оплату товара, указывать реквизиты бухгалтерской справки, которая обоснует дату списания стоимости товара в расходы. Это правило следует из пункта 2 статьи 346.17 НК РФ.

Пример отражения в Книге стоимости реализованных товаровООО «Звезда», применяющее УСН с объектом доходы минус расходы, торгует детскими игрушками. 6 марта 2017 года магазин приобрел 30 конструкторов по цене 800 руб. (без НДС) за каждый. Продажную стоимость одного конструктора установили в размере 1400 руб. 13 марта продали 5 конструкторов. Деньги за товар от покупателя получили 16 марта. Отразим указанные операции в налоговом учете.

Покупная стоимость товаров списывается в расходы после оплаты поставщику и реализации покупателю. Поэтому 13 марта 2016 года организация вправе учесть в расходах 4000 руб. (800 руб. х 5 шт.). 16 марта необходимо отразить доходы в сумме 7000 руб. (1400 руб. х 5 шт.).

Записывая в Книге учета доходов и расходов нормируемые затраты, кроме платежного документа, нужно указывать реквизиты бухгалтерской справки, на основании которой была рассчитана сумма, относимая на расходы.

Стоимость сырья и материалов «упрощенцы» могут учитывать в расходах сразу после оприходования и оплаты (подп. 1 п. 2 ст. 346.17 НК РФ), дожидаться отпуска в производство не обязательно. Такие разъяснения дает Минфин РФ в своем письме от 27.10.2010 № 03-11-11/284.

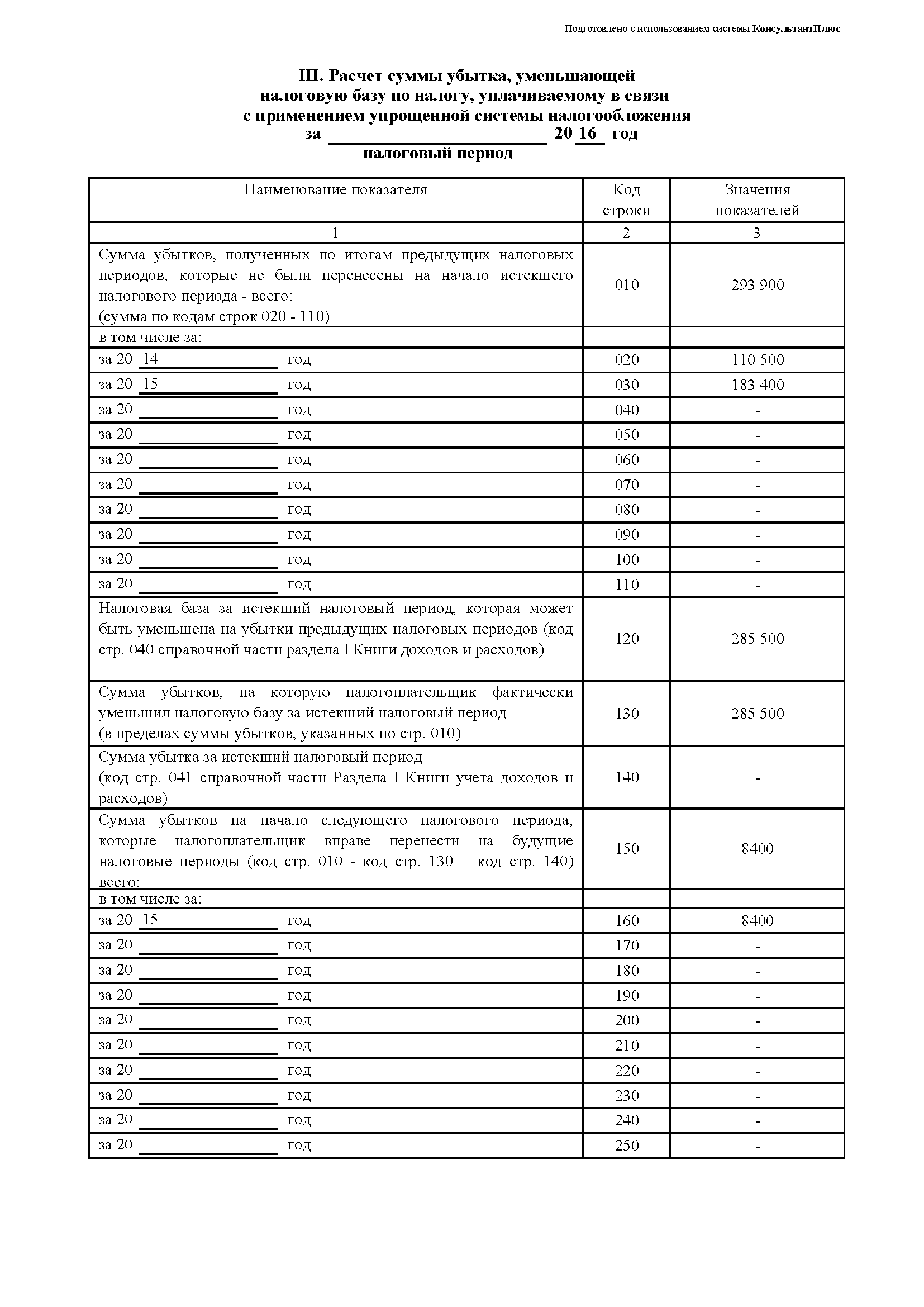

Как заполнить раздел III КнигиЗаполнять раздел III Книги учета доходов и расходов вам нужно, только если одновременно выполняются два условия:

1) ваш объект налогообложения — доходы, уменьшенные на расходы;

2) в отчетном году либо в предыдущих годах у вас были убытки.

Если же у вас объект доходы либо объект доходы минус расходы, но убытков не было, заполнять раздел III Книги учета вам не нужно.

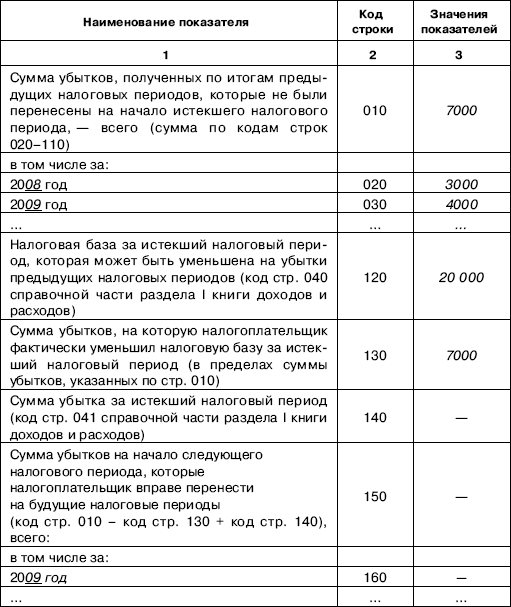

Прежде чем говорить о заполнении, поясним, зачем нужен раздел III Книги учета. Дело в том, что «упрощенцы» с объектом доходы минус расходы имеют право по окончании года снизить налоговую базу при УСН на сумму прошлых убытков, полученных при применении этого спецрежима (п. 7 ст. 346.18 НК РФ). Сразу обратим ваше внимание, что это право, а не обязанность. Если вам невыгодно доходы текущего года уменьшать на прошлогодние убытки (такое возможно, если например увеличение расходов приводит к уплате минимального налога), тогда налоговую базу можно и не снижать, а перенести убытки на будущие периоды. Поскольку любой убыток можно списывать в течение 10 лет.

Чтобы было понятней, о чем идет речь, напомним, что убытком считается сумма превышения учтенных расходов над величиной полученных за этот же период доходов. А поскольку списывать прошлогодние убытки в уменьшение текущей налоговой базы по УСН можно лишь по итогам года, раздел III Книги учета также нужно заполнять лишь по итогам года. Как именно это делать?

В строке 010 укажите общую сумму убытков, перенесенных с прошлых периодов.

В строках 020—110 распределите данную сумму по годам возникновения.

В строке 120 запишите величину налоговой базы по налогу при УСН за текущий отчетный год (значение берется из строки 040 справки к разделу I).

В строке 130 укажите сумму убытков, на которую будете уменьшать текущую налоговую базу. При этом значение в строке 130 не может быть больше показателя строки 010.

В строке 140 для справки запишите сумму убытков за текущий период (если они имеются). Искомую сумму можно узнать из строки 041 справки к разделу I Книги учета. На этот показатель вы сможете уменьшить налоговую базу следующего года.

Если прошлые убытки в текущем году вы списали не полностью (например, величина налоговой базы оказалась меньше суммы убытков, или же вы решили уменьшать налоговую базу не на все убытки), то общую величину неиспользованных убытков укажите в строке 150.

В строках 160—250 расшифруйте данную величину по годам возникновения убытков.

Пример заполнения раздела IIIООО «Звезда» применяет УСН с объектом доходы минус расходы с 2012 года. За 2014 и 2015 годы организация получила убытки в сумме 110 500 руб. и 183 400 руб. соответственно. За 2017 год налоговая база при УСН (то есть превышение доходов над расходами) составила 285 500 руб. Организация решила уменьшить налоговую базу 2017 года на сумму прошлых убытков. В прошлые годы применения УСН налоговую базу на убытки не уменьшали. Заполним раздел III Книги учета.

В строке 010 покажем общую сумму прошлых убытков, полученных при применении УСН. Она равна 293 900 руб. (110 500 руб. + 183 400 руб.).

В строках 020 и 030 запишем суммы убытков за 2014 и 2015 годы.

В строке 120 отразим налоговую базу за 2017 год — 285 500 руб. Это меньше суммы убытков, и бухгалтер ООО «Звезда» решил снизить налоговую базу до нуля, то есть на 285 500 руб. Эту сумму укажем в строке 130.

В строке 140 будет прочерк, так как убытков за 2017 год нет.

Сумму неиспользованных убытков 8400 руб. (293 900 руб. – 285 500 руб.) запишем в строке 150. Ее можно будет иметь в виду при расчете налоговой базы за следующие периоды. Вначале используются убытки, полученные ранее. Поэтому примем, что убыток за 2014 год использован полностью. А в строке 160 укажем 2015 год и повторим значение 8400 руб.

Заполненный раздел III Вы можете посмотреть и скачать в разделе «Материалы для скачивания», который размещен в конце этой статьи.

Ситуация. Организация работала на УСН, затем на общем режиме, а после вновь вернулась на «упрощенку». Как заполнять раздел III Книги учетаНалоговую базу при упрощенной системе разрешается уменьшить лишь на убытки, полученные при применении УСН с объектом доходы минус расходы. Таким образом, убытки, полученные при общем режиме, для организаций и предпринимателей, перешедших на «упрощенку», в расчет не принимаются.

Но иногда бывает и так, что организация работала на УСН с объектом доходы минус расходы, потом перешла на общий режим, а затем вновь вернулась на «упрощенку» с объектом доходы минус расходы. Вопрос: можно ли уменьшить налоговую базу на те убытки, которые были получены при предыдущем применении УСН? Ответ положительный. Если с момента получения убытков не прошло десяти лет, то на них разрешается снизить налоговую базу при УСН (п. 7 ст. 346.18 НК РФ). При этом неважно, что они были получены при предыдущем применении «упрощенки», главное, чтобы это были убытки не общего режима, а именно УСН. Такого же мнения придерживается и Минфин России в письме от 28.01.2011 № 03-11-11/18.