Категория: Бланки/Образцы

Дивиденды – это доход, оставшийся после уплаты всех необходимых налогов и платежей. который может быть распределен между участниками ООО .

Как часто ООО может делать выплату дивидендовДивиденды можно распределять ежеквартально, раз в полгода или по итогам года. Периодичность выплат прописывается в уставе компании.

Самый оптимальный вариант – выплата по итогам года. Если дивиденды распределяются до истечения финансового года, их называют промежуточными. Здесь существует риск признания таких дивидендов вознаграждением, если по итогам года прибыль оказалась меньше. И в указанном случае на сумму выплат будут начислены страховые взносы. которые придется доплатить.

Когда дивиденды распределить нельзяПрибыль не получится распределить в следующих случаях:

Чистые активы – это разница между активами и пассивами, которая определяется по данным бухучета. К активам имеет отношение все имущество компании (основные средства, запасы, денежные средства, дебиторская задолженность и прочее). К пассивам относятся долги ООО (кредиторская задолженность).

Резервный фонд – своего рода "страховка" компании, на случай возмещения убытков от хозяйственной деятельности. Создается по желанию участников ООО, в размере, предусмотренном уставом компании, но не менее 5% от стоимости уставного капитала.

Если по итогам финансового года, стоимость чистых активов стала меньше уставного капитала и резервного фонда (при наличии), в течение шести месяцев после окончания года необходимо принять меры по увеличению чистых активов (как минимум до размера уставного капитала) либо уменьшать уставный капитал или даже ликвидировать ООО.

Как распределить дивиденды в 2016 годуПроцедуру выплаты дивидендов условно можно разделить на 3 этапа:

1. Проверяем чистые активы и определяем общую сумму дивидендовДанный этап является предварительным и основная его цель – понять, возможно ли распределение прибыли в компании в настоящий момент.

Как уже было сказано выше, размер чистых активов должен быть больше уставного капитала и резервного фонда. Расчет стоимости чистых активов осуществляется в соответствии с Приказом Минфина №84н от 28.08.2014.

Для определения общей суммы дивидендов, вычитаем из чистых активов размер уставного капитала. Полученную сумму можно полностью или в части направить на выплаты участникам ООО.

2. Принимаем решение о выплате дивидендовПрибыль компании распределяется на основании протокола общего собрания участников или решения единственного учредителя ООО.

Обратите внимание. выплата дивидендов – право, а не обязанность компании, и если соответствующее решение не было принято, участник не сможет получить прибыль (часть прибыли) даже через суд. При этом если решение вынесено, его уже не отменить, в таком случае, если выплата дивидендов в итоге не состоялась, причитающаяся сумма может быть взыскана судом.

На общем собрании участников утверждается бухгалтерская отчетность, определяется размер дивидендов по каждому учредителю. Прибыль распределяется пропорционально долям в уставном капитале ООО, либо в размерах, указанных в уставе компании.

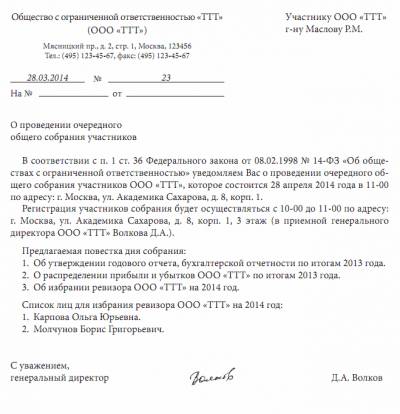

Образец протокола общего собрания о распределении прибыли.

Образец решения единственного учредителя о распределении прибыли.

Начиная с сентября 2014 года, протокол собрания участников необходимо заверять у нотариуса. Обойти это требование можно так – внести в повестку дня пункт о том, что принятые решения удостоверяются подписями всех присутствующих участников либо заранее внести в устав пункт, примерно такого содержания: «Принятие общим собранием участников Общества решения и состав участников общества, присутствовавших при его принятии, подтверждаются подписанием протокола председателем и секретарем общего собрания, являющимися участниками общества» .

3. Выплачиваем дивидендыВыплата дивидендов должна произойти в течение 60 дней после принятия решения. Меньший срок можно прописать в уставе ООО или в протоколе собрания (решении единственного учредителя).

Прибыль может быть перечислена участнику на расчетный счет в банке или иными способами, определёнными в протоколе (решении). Допускается выплата дивидендов (их части) имуществом.

Если участник пропустил срок выплаты, в течение трех лет за ним сохраняется право на обращение к ООО за получением причитающейся прибыли. Уставом этот срок может быть увеличен до пяти лет.

Обратите внимание. что пропущенный срок не восстанавливается (исключение – пропуск по причинам применения к участнику насилия и угроз, подробнее ст. 28 ФЗ №14 от 08.02.1988). Неполученная часть прибыли восстанавливается в составе нераспределенной прибыли общества.

Налог на дивиденды в 2016 году (НДФЛ)На суммы дивидендов выплачиваемых физическим лицам, не начисляются страховые взносы, но подлежит удержанию НДФЛ .

Для физических лиц – резидентов РФ ставка НДФЛ составляет 13%.

Для физических лиц – нерезидентов применяется ставка 15%.

Налоговая ставка по НДФЛ определяется исходя из статуса участника (резидент/нерезидент) на дату выплаты дивидендов. Налог удерживается с каждой выплаты, не позднее дня, следующего за днем перечисления дивидендов (ст.226, 275 НК РФ).

Примечание. НДФЛ не удерживается с прибыли, выплачиваемой имуществом. Но об этом, компания должна в течение месяца со дня выплаты, сообщить в ФНС (п.5 ст.226 НК РФ).

Если участник ООО является юридическим лицом – дивиденды облагаются налогом на прибыль. При этом в некоторых случаях применяется льготная нулевая ставка, если доля участия в компании не менее 50% на протяжении 365 дней.

Ставка по налогу на прибыль для участника – российской компании составляет 13%, для участника – иностранной компании, применяется ставка 15%.

Распределение чистой прибыли ООО – это процедура распоряжения доходами компании, важный этап коммерческой деятельности любого юридического лица, ради которого, собственно, и открывается предприятие. Природа распределенных чистых доходов ООО не отличается от дивидендов акционерного общества, поэтому в практике часто говорят о выплате дивидендов, хотя с точки зрения закона это не совсем корректно.

Как определяется чистая прибыльЧистая прибыль юридического лица – это та часть балансовой прибыли, которая остается в распоряжении компании после формирования фонда оплаты труда, уплаты всех обязательных сборов и налогов. Она определяется по документам бухгалтерской отчетности на конец периода, за который учредителям будет выплачена их доля доходов ООО.

При применении общего налогового режима особой сложности в определении объема прибыли не возникает. При использовании специальных режимов ООО, например, УСН. компания должна для правильной выплаты дивидендов вести бухгалтерский учет по Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению. На это неоднократно в разъясняющих письмах указывало Министерство финансов. В противном случае нет основания считать НДФЛ по сниженной ставке.

Свободные средства могут быть направлены на любые не запрещенные законом цели. Чаще всего это:

Перед учредителями общества всегда стоит выбор: направить вырученные от коммерческой деятельности средства на развитие бизнеса, чтобы повысить в будущем его доходность, или оставить причитающуюся часть доходов себе. В уставе может быть подробно прописано, как распределяется прибыль в конкретных случаях.

Когда распределение прибыли запрещеноРаспределение прибыли в ООО – прерогатива общего собрания участников ООО. Но в некоторых случаях закон накладывает ограничения на принятие решения о выплате дивидендов. Запрещается распределение прибыли, если:

Кроме того, не может быть реализовано уже вынесенное решение, если уставной капитал ООО меньше норматива или общество имеет признаки банкротства. Ответственность за соблюдение этих правил лежит на генеральном директоре.

Процедура принятия решения о распределении прибылиРешение о распределении прибыли принимается на общем собрании участников общества ежеквартально, раз в полгода или каждый год. Общие правила выплаты дивидендов устанавливает ФЗ «Об ООО», но более подробно процедура регламентируется в уставе общества. В этом документе могут быть установлены сроки выплат после принятия решения и выполнения обязательства по перечислению положенной каждому участнику доли прибыли (но не превышающие законные 60 дней) и другие положения, связанные с распределением доходов.

На собрании утверждается бухгалтерская отчетность, принимается решение о распределении прибыли и определяются цели, на которые она будет направлена. Решение фиксируется в протоколе общего собрания или просто в форме решения, если общество имеет только одного учредителя. В протоколе или решении должны быть определены ключевые параметры выплаты:

Чистые доходы могут быть распределены полностью или частично. На голосовании за распределение прибыли высказаться за должно простое большинство участников (по долям уставном в капитале общества, а не по количеству голосов). Если участники не пришли к единому решению по этому вопросу или просто не выносили его на повестку дня, оно откладывается до следующего собрания (можно провести внеочередное собрание с любые сроки). Нераспределенная прибыль может быть распределена в любой момент в обычном порядке.

Реализация решения участников о выплате дивидендов возложена на исполнительный орган ООО, чаще всего это генеральный директор. Им составляется и подписывается приказ о перечислении дивидендов, на основании которого проводятся расчеты с учредителями ООО. Исполнительный орган общества несет ответственность за правильное и своевременное перечисление средств.

В течение трех лет участники общества могут потребовать выплаты причитающейся суммы, после истечения этого срока невыплаченные средства вливаются в массу нераспределенной прибыли (в уставе может быть определен и более выгодный для учредителей порядок распределения прибыли в ООО).После выполнения решения о выплате дивидендов генеральный директор отчитывается перед общим собрание участников общества о том, что прибыль распределена.

Отмена или пересмотр решения о распределении прибыли в законе не оговариваются. Поэтому в спорных ситуациях (например, если оно нарушает положения устава или закон) решение участников может быть пересмотрено только в судебном порядке. Пересмотр вынесенного решения на собрании участников суды чаще всего признают неправомерным, так как оно порождает обязательства общества не только перед учредителями, но и перед третьими лицами.

Нестандартные ситуацииМожет вызывать сложности распределение прибыли в случае, когда она распределяется непропорционально долям в капитале ООО. Закон не накладывает никаких ограничений на выплату учредителю доли от чистых доходов большей, чем его доля в уставном капитале, если особый порядок выплаты предусмотрен в уставе. Изменения положений или первая редакция устава при создании юридического лица должно быть принято единогласно – это гарантирует защиту интересов всех участников общества. Если подобная возможность предусмотрена в уставе, весь чистый доход может быть целиком перечислен одному участнику. Единственное, что следует учитывать, принимая решение о непропорциональном распределении прибыли – особенности налогообложения.

Распределение прибыли между участниками ООО рассматривается налоговым законодательством как выплата дивидендов. Подобные выплаты облагаются налогом на доходы физических лиц по льготной ставке 9 %. Но сумма, превышающая ту, что полагалась бы участнику при пропорциональном распределении прибыли, облагается налогом на общих основаниях – по ставке 13 % для резидентов РФ и 20 % - для иностранных граждан. В части, превышающей пропорциональную долю участия в уставном капитале, дивиденды признаются иным источников дохода. Этой же позиции придерживаются и налоговые органы.

Также сложная ситуация может возникнуть, когда доля одного из участников была передана третьему лицу в середине отчетного периода, и возникает необходимость определить, какую часть прибыли ему следует выплатить. Если дивиденды нового участника определены с учетом времени, когда приобрел долю в обществе – в меньшем размере, чем положено по закону, суд в случае разбирательства встанет на его сторону.

Вопрос выплаты дивидендов прошлых лет также долгое время оставался спорным. До 2002 года Минфин придерживался мнения о том, что юридической обязанности распределять прибыль прошлых лет у общества не возникает, поэтому сделка по распределению доходов ничтожна. Судебная практика в целом была однородной, суды поддерживали налоговые органы, которые считали исчисление налога на доходы физических лиц по льготной ставке в этом случае неправомерным. Но в 2007 году мнение Министерства изменилось, поэтому теперь вполне законным считается выплата дивидендов с дохода прошлых лет, если прибыль не была распределена ранее (у общества должно быть подтверждение того, что прибыль не была направлена ранее на иные цели).

Решение о распределении прибыли – финальный этап деятельности компании в каждом отчетном периоде. Соблюдение установленной в законе и прописанной в уставе процедуры принятия решения и производства выплат гарантирует выполнение обществом своих обязанностей по отношению к участникам и отсутствие в будущем претензий с их стороны.

Решение о выплате дивидендов ООО — образец должен обязательно быть в бухгалтерии — принимается общим собранием участников. В зависимости от его состава и сроков принятия решение может оформляться в различных вариантах.

Общий порядок принятия решений о распределении прибыли

Как оформить протокол о выплате дивидендов, образец которого уже есть?

Образец решения о выплате дивидендов единственному учредителю

Как и когда издается приказ о выплате дивидендов?

Общий порядок принятия решений о распределении прибылиПри изучении федерального закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ нужно обратить внимание на то, что на основании п. 1 ст. 28 участники общества могут использовать его прибыль полностью или частично на выплату дивидендов. Осуществление подобного действия возможно только по решению общего собрания учредителей. Законодательно предусмотрено, что до его проведения должен быть выполнен ряд обязательных действий:

Основной капитал сформирован и оплачен.

Бывшим участникам, выбывшим из общества, полностью выплачены их паи.

Величина чистых активов перекрывает суммы уставного, резервного капиталов, и это сохранится после распределения прибыли.

Вероятность банкротства крайне низка и останется таковой после выдачи дохода учредителям.

Источником информации о соответствии положения компании указанным критериям, а также о величине прибыли служит финансовая отчетность, сформированная до начала собрания.

Как оформить протокол о выплате дивидендов — образец?Выплата доходов учредителям может быть как главной темой общего собрания, так и частью общей повестки дня. В любом случае по результатам проведенного мероприятия составляется протокол, который должен содержать обязательные реквизиты:

список учредителей и соотношение их долей в капитале;

перечень обсуждаемых вопросов и содержание решений по ним.

Чтобы принять решение о выплате дивидендов, нужно, чтобы участники собрания обязательно пришли к соглашению по следующим пунктам:

период, прибыль за который подлежит распределению;

будет ли прибыль использована полностью или частично;

когда и в каком виде будет выплачен доход участников.

В качестве объекта распределения могут выступать суммы, полученные за квартал или за год, причем как за текущий, так и за предшествующий. При этом удельный вес выплат каждому участнику общества определяется в соответствии с его долей в капитале или на иных основаниях, прописанных в уставе. Протокол может содержать уже пересчитанные суммы к выплате. Хотя наиболее вероятно перечисление дохода деньгами, возможны и другие формы его получения.

Срок перечисления дивидендов устанавливается уставом или решением собрания учредителей, но согласно п. 2 ст. 28 закона № 14-ФЗ он не должен превышать 60 календарных дней.

Образец решения о выплате дивидендов представлен ниже по ссылке.

Образец решения о выплате дивидендов единственному учредителюЕдинственному владельцу имущества ООО незачем проводить собрание, он единолично может принять решение о распределении прибыли. Образец решения учредителей о выплате дивидендов в случае, когда имущество принадлежит одному собственнику, можно скачать на нашем сайте.

Как и когда издается приказ о выплате дивидендов?Решение собственников доводится до сведения руководства фирмы, после чего оно дает своим подчиненным указание на его выполнение. Далее оформляется приказ о выплате дивидендов. Для того чтобы правильно его оформить, можно использовать образец приказа о выплате дивидендов. приведенный на сайте.

Распределение прибыли ООО происходит исключительно по решению собрания его участников или единственного участника. Такое распределение оформляется протоколом, официальным решением и приказом о выплате.

Владельцы компании, испытывающие потребность в деньгах, могут получить причитающуюся им долю прибыли, не дожидаясь окончания года. Благо законодательство не запрещает выплату промежуточных дивидендов. Однако нельзя забывать о настороженном отношении инспекторов к подобным платежам. Дело в том, что дивиденды облагаются налогом по льготной ставке 9 процентов, тогда как обычные выплаты физлицам - по ставке 13 процентов. Поскольку на момент перечисления промежуточных дивидендов нет гарантии, что компания закончит год с прибылью, становится понятен соблазн инспекторов квалифицировать такие платежи не как дивиденды, а как те самые «обычные» выплаты.

Избежать проблем поможет протокол общего собрания участников, содержащий решение о распределении промежуточной прибыли и прогнозирующий ее годовой размер. В приведенном образце фигурирует общество с ограниченной ответственностью, но он подойдет и для ЗАО.

ПРОТОКОЛ

внеочередного общего собрания участников Общества с ограниченной ответственностью «Актив» (далее - Общество)

г. Санкт-Петербург 7 августа 2007 года

В СОБРАНИИ УЧАСТВОВАЛИ:

Представлено 100 процентов голосов участников общества, кворум имеется.

На собрании без права участия в голосовании присутствовали:

Распределение прибыли, полученной по итогам первого полугодия 2007 года.

Главный бухгалтер В.В. Васильева доложила, что по данным бухгалтерского учета Общества чистая прибыль за первое полугодие 2007 года составила 10 000 000 (десять миллионов) рублей.

Генеральный директор М.М. Михайлов представил прогноз, согласно которому прибыль Общества по итогам 2007 года должна составить 25 000 000 (двадцать пять миллионов) рублей. Из доклада М.М. Михайлова следует, что неблагоприятного изменения экономической ситуации на рынке деятельности Общества до конца 2007 года не ожидается.

Участник общества П.П. Петров внес предложение: в соответствии с пунктом 1 статьи 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» распределить между участниками Общества часть прибыли, полученной по итогам первого полугодия 2007 года, в размере 1 000 000 (одного миллиона) рублей.

Предложение поставлено на голосование.

Решение принято единогласно.

Распределить часть прибыли, полученной по итогам первого полугодия 2007 года, в размере 1 000 000 (одного миллиона) рублей между участниками Общества пропорционально их долям и выплатить причитающиеся дивиденды в размере:

И.И. Иванов - ЗА (Иванов)

П.П. Петров - ЗА (Петров)

С.С. Сидоров - ЗА (Сидоров)

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Каждое общество акционеров может оплачивать дивиденды своим вкладчикам. Ведь оплата дивидендов является самым простым и законным способом получить доход от вложений в свою компанию. Дивиденды платятся исходя из уставной документации предприятия. Разделяется прибыль на ежегодном собрании акционеров, при этом оформляется соответственный протокол.

Что это такоеС позиции учета в бухгалтерии дивиденды являются долей чистого дохода, разделенной между собственниками согласно их части в капитале организации. Такие оплаты могут делать собственники любого хозяйственного общества.

Собственники частного предприятия с зафиксированным начальным капиталом тоже могут одержать дивиденды, так как они считаются обладателями корпоративных прав. Дивиденды могут оплачивать по итогам финансового года, полугодия, девяти месяцев.

Принятие решения о выплатеПорядок применения дохода обязан закрепляться в уставной документации организации. Для организации на это указывает статья 4, 15, 41 и 59 Закона номер 1576. Обычно разделение дохода делается на общем собрании акционеров, которое делается после окончания отчетного года.

Участники на данном собрании обязаны утвердить предоставленный им финансовый отчет, а значит, и размер чистого дохода, зафиксированного в ней. А после утверждения – могут выделить конкретный размер дохода на оплату дивидендов.

Таким образом, размер дивидендов определяется на общем собрании акционеров, которое делается после составления финансового отчета и не раньше, чем через два месяца после завершения отчетного срока.

Принятое постановление ООО оформляется протоколом с подтверждением величины распределяемой прибыли, формы и времени оплаты. Но устав может закрепить иной распорядок причисления доходов – неравномерно частям организации.

Если такое решение обусловлено уставом или принято в силу разных обстановок на общем собрании с внесением перемен в уставные бумаги, налогообложение доходов от дивидендов производится по особым ставкам, как и при пропорциональном разделении прибыли.

Образец протокола о распределении дивидендовСтатьей 28 Закона номер 14 определяется порядок разделения дохода между участниками организации – доля чистого дохода, разделяемого между участниками, назначается на общем собрании и разделяется пропорционально вложению каждого участника в начальный капитал организации.

Если в организации единый учредитель, то он оформляет свое постановление в протоколе, в свободном виде, так как разнообразной формы по этому предмету нет, но непременно расписав повестку принятые постановления.

При принятии решения о выплате дивидендов принимается протокол о распределении дивидендов, образец которого можно скачать по ссылке .

В образце учтены новые требования ГК РФ о подсчете голосов, применяемые с 1 сентября 2013 года. Хотя этот документ не инициирует перемены в ЕГРЮЛ, будет верно, если при его написании вы не допустите самых распространенных погрешностей.

ООО с одним учредителемУсловие непременного протоколирования общим собранием оплаты дивидендов сберегается, даже если в обществе единственный участник. В данной ситуации решения вопросов по разделению дохода принимаются участником в письменном виде.

На основании протокола общества выходит приказ руководителя на оплату дивидендов участнику общества. Приказ является основой для произведения подсчетов.

Видео: Договоренность о распределении Как распределить доход организации между учредителями?Деятельность урегулируется законом «Об обществах с ограниченной ответственностью» N 14-ФЗ и организуется одним либо несколькими учредителями с основанием долевого начального капитала.

Главной бумагой, которая определяет юридический статус компании, ее структуру и положение, а также прочие параметры функционирования, есть устав организации.

Задачей основания организации есть получение дохода, поэтому важно регулировать вопрос распределения прибыли общества между участниками.

Для этого нужно четко установить в уставе распорядок объявления, причисления, оплаты дивидендов и документальной организации этих процессов с указанием :

Разъясняя использование понятия дивидендов, необходимо заметить, что это общепринятое наименование в нормативных бумагах не вспоминается, что широко применяется для разделения прибыли.

Какие вклады в Автовазбанке? Подробнее тут .

Условия выплатыДействующие ограничения перечисляются в статье 29 Закона номер 14 Федерального закона, общество не может разделять чистый доход и оплату дивидендов, если :

Ресурс для оплаты дивидендов – это чистый доход компании. Понятие чистого дохода устанавливается на основе соответствующих бумаг, которые регулируют правила ведения бухучета.

Если в компании есть неразделенный доход прошедших лет, то она может применять его для оплаты дивидендов, ведь расходование чистого дохода может направляться на любые задачи без ограничений, не зависимо от времени его получения.

Периодичность выплатОплата дивидендов в организации может проходить по окончании года либо раз в квартал. Условие, которое регламентирует время оплаты дивидендов, обязано содержаться в уставе общества.

Не нужно забывать, что налоговое время – это календарный год. Следовательно, если организация на протяжении года получала доход и каждый квартал платила дивиденды, а на конец года у нее появился урон, то бухгалтерии нужно пересмотреть всю прибыль, оплаченную в форме квартальных выплат и признать ее бесплатно переданными деньгами.

Налоговая база устанавливается при учете всех доходов плательщика налогов – в форме денег либо в материальном виде. Отечественная организация вычисляет размер налога отдельно по каждому плательщику применительно к каждой оплате.

Снимается налог с дивидендов вместе с их оплатой акционерам организации. Перечисление делается по месту учета налоговой соответственно с нахождением компании. Поскольку дивидендами признается прибыль, оплаченная из истинного дохода, то если нет дохода, нет и прибыли.

Это потянет за собой пересчет и доплату налогов, пеню, потому что оплаты облагаются налогом по ставке 13 % НДФЛ и 20 % налог на доход для юр. лиц.

Нужно подчеркнуть, что обложение налогами дивидендов из дохода прошедших лет производится по ставке, которая действует на время их оплаты.

Сейчас ставка НДФЛ и налога на доход для юр. лиц по прибыли, полученной в форме дивидендов у российских организаций, равняется 13 %, у иностранных компаний – 15 %.

Российская компания в качестве налогового агента вычитает размер налога отдельно по каждому плательщику налога применительно к каждой оплате. Снимается НДФЛ с дивидендов одновременно с их выплатой участникам общества. Деньги перечисляются по месту работы организации.

Причисление дивидендов за отчетный год – это событие после отчетного времени. Информация по данному событию обязана отражаться в записке к бух. балансу и отчету доходов и убытков.

Оформление оплат документальноРешение о направлении дохода на оплату дивидендов оформляется протоколом.

Также непременно отражаются принятые постановления в части :

Протоколом собрания объявляется лишь общий размер дивидендов к оплате. Расчет прибыли по каждому участнику назначается персонально и оформляется первичной учетной бумагой, к примеру, бух. справкой. Дивиденды оплачиваются по типичным унифицированным бланкам, которые применяются при выдаче средств из кассы либо перечислении денег на расчетный счет.

Это могут быть такие бумаги:

Процесс разделения активов между учредителями при прекращении существования организации оформляется передаточным документом, в котором непременно пишется название, число и цена переданных активов каждому участнику.

Документ подписывается всеми акционерами. Оплата частей оформляется бух. записью.

Время разделения чистого доходаОплату дивидендов делают не позже 60-ти дней со времени соответствующего постановления. По постановлению собрания время оплат может уменьшаться.

Если в силу различных обстоятельств кому-то из акционеров не были оплачены дивиденды, он может затребовать их на протяжении трех лет со дня конца времени оплаты.

За прошлый периодРазмер разделенной, но не полученной прибыли аккумулируется на счетах причисления и по запросу получателя выдается из кассы организации, безналичной оплатой пересылается на счет в банке либо делается переводом по почте.

Невостребованные части дохода по окончании трех лет подлежат восстановлению и отражению в составе неразделенной прибыли общества. Собрание акционеров может продлить время востребования неполученной части до пяти лет.

Где есть вклады со снятием? Ответ по ссылке .

Процентные ставки в банк БТА по депозитам. Узнайте далее .

Решение о направлении дохода на оплату дивидендов оформляется протоколом. Типичный вид бумаги, которой оформляется подобное постановление, отсутствует. Обычно составляется протокол в свободном виде, но с заполнением непременных реквизитов.